| Число акций ао | 62 млн |

| Номинал ао | 25 руб |

| Тикер ао |

|

| Капит-я | 59,4 млрд |

| Выручка | 339,3 млрд |

| EBITDA | 113,2 млрд |

| Прибыль | 4,0 млрд |

| Дивиденд ао | – |

| P/E | 14,7 |

| P/S | 0,2 |

| P/BV | -10,4 |

| EV/EBITDA | 3,6 |

| Див.доход ао | 0,0% |

| Самолет Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Самолет акции

-

«ГК «Самолет» Проведение заседания совета директоров и его повестка дня

«ГК «Самолет» Проведение заседания совета директоров и его повестка дня

2. Содержание сообщения

2.1. Дата принятия председателем совета директоров (наблюдательного совета) эмитента решения о проведении заседания совета директоров (наблюдательного совета) эмитента: 25.07.2022 г.

2.2.Дата проведения заседания Совета директоров эмитента: 25....

Авто-репост. Читать в блоге >>> «ГК «Самолет» Сообщение об изменении или корректировке информации, ранее опубликованной в Ленте новостей

«ГК «Самолет» Сообщение об изменении или корректировке информации, ранее опубликованной в Ленте новостей

2. Содержание сообщения

Настоящее сообщение публикуется в порядке изменения (корректировки) информации, содержащейся в ранее опубликованном сообщении.

Ссылка на ранее опубликованное сообщение, информация в котором изменяется (корректируется): "Начисленные доходы по эмиссионным ценным бумагам эмитента" (опубликовано 20....

Авто-репост. Читать в блоге >>>

ЛСР: давайте заглянем в операционные результаты за 6m2022📈 Стоимость заключённых новых договоров выросла с января по июнь на 12,7% (г/г) до...

Козлов Юрий, это чат самолёта так то "Самолет" инвестирует ₽1,3 млрд в строительство своего первого в новой Москве торгово-делового центра

"Самолет" инвестирует ₽1,3 млрд в строительство своего первого в новой Москве торгово-делового центра

Многофункциональный торгово-деловой центр площадью 14 тыс. кв. м появится в новой Москве в ЖК «Остафьево» к 2024 году.

Инвестиции в проект составят 1,3 млрд рублей.

Интерфакс-Недвижимость / Застройщик массового жилья «Самолет» построит свой первый МФТЦ в новой Москве (interfax.ru)

Авто-репост. Читать в блоге >>> ЛСР: давайте заглянем в операционные результаты за 6m2022

ЛСР: давайте заглянем в операционные результаты за 6m2022

📈 Стоимость заключённых новых договоров выросла с января по июнь на 12,7% (г/г) до 53 млрд руб. Позитивная динамика во многом вызвана результатами 1 квартала, когда в феврале-марте наблюдался повышенный спрос, поскольку население скупало недвижимость, на опасениях сильного роста цен в кризис.

А вот во втором квартале спрос сложился в два раза во всех регионах присутствия компании, в том числе и в Питере, где ЛСР исторически демонстрирует высокие темпы роста бизнеса.

📈 В отчётном периоде компания увеличила ввод жилья в эксплуатацию на 41% (г/г) до 348 тыс. кв. м, что в совокупности с запуском госпрограммы льготного ипотечного кредитования позволяет рассчитывать на улучшение динамики продаж в 3 квартале.

💼 Доля заключенных контрактов с участием ипотечных средств выросла на 7 п.п. до 75%, что неудивительно, на фоне продления программы льготной ипотеки и взятому курсу ЦБ на снижение ключевой ставки, которая буквально в пятницу была агрессивно

Авто-репост. Читать в блоге >>> ⚡ Самолет (SMLT) - обзор операционных результатов за 5мес2022

⚡ Самолет (SMLT) - обзор операционных результатов за 5мес2022

▫️Капитализация: 170 млрд р

▫️Выручка TTM: 123,5 млрд р

▫️EBITDA TTM (скор.): 32 млрд р

▫️Прибыль TTM: 10,6 млрд р

▫️fwd P/E 2022: 12

▫️P/B: 12,6

▫️fwd дивиденд 2022: 4%

👉 Все обзоры: t.me/taurenin/651

👉 Один из крупнейших застройщиков. Основная деятельность сосредоточена в Москве и Московской области.

👉 Компания соблюдает дивидендную политику и по итогам 3кв2022 года даже выплатила 41 рубль дивидендов.

✅ Операционные результаты за 5 месяцев 2022 года могут показаться многим крайне оптимистичными и прогнозы компании по продажам на 2022 и 2023 годы кажутся вполне достижимыми (200 и 320 млрд рублей соответственно). Показатель скор. EBITDA ожидается компанией на уровне около

Авто-репост. Читать в блоге >>>

Максим, А где смотреть такую статистику?

В.Ваучер, это называется «гадание на фьючерсе»

данные выкладывает MOEX на своём сайте www.moex.com/ru/derivatives/

при первом входе нужно с чем-то согласиться или подтвердить

на этой странице все данные о торговле фьючерсами, на индексы, на акции, на валюты, на сырьё

кликнув в таблице по ссылке SMLT-9.22 перепрыгните на информацию по самолёту

9.22 обозначает сентябрьский фьючерс

удачи

«ГК «Самолет» Проведение заседания совета директоров и его повестка дня

«ГК «Самолет» Проведение заседания совета директоров и его повестка дня

2. Содержание сообщения

2.1. Дата принятия председателем совета директоров (наблюдательного совета) эмитента решения о проведении заседания совета директоров (наблюдательного совета) эмитента: 21.07.2022 г.

2.2.Дата проведения заседания Совета директоров эмитента: 21....

Авто-репост. Читать в блоге >>>

Степан Грозный, Почему вы считаете, что долговая нагрузка очень высока?

Дмитрий Бабичев, этот грозный по всем форумам чушь пишет, графоман или дурачек.

Хорошо строит, но очень высокая долговая нагрузка

рекомендация — держать, покупать пока рано

Степан Грозный, Почему вы считаете, что долговая нагрузка очень высока?

Хорошо строит, но очень высокая долговая нагрузка

Хорошо строит, но очень высокая долговая нагрузка

рекомендация — держать, покупать пока рано Группа «Самолет» построит еще почти 2 млн кв. м малоэтажного жилья в Подмосковье — Ведомости

Группа «Самолет» построит еще почти 2 млн кв. м малоэтажного жилья в Подмосковье — ВедомостиСтруктура группы «Самолет» – «Самолет загородная недвижимость» – 14 июля учредила фирмы ООО «Специализированный застройщик «Самолет-Истра» (СЗ «Самолет-Истра») и ООО «Специализированный застройщик «Самолет-Пушкино» (СЗ «Самолет-Пушкино»), следует из данных «СПАРК-Интерфакса». Представитель девелопера пояснил, что они созданы под строительство малоэтажного жилья в Подмосковье. По его словам, группа консолидировала под эти цели около 2000 га и планирует построить на них три жилых проекта общей площадью 1,8 млн кв. м. Крупнейший объект будет расположен в Пушкинском районе в 30 км от МКАД, его общая площадь составит около 900 000 кв. м.

https://www.vedomosti.ru/realty/articles/2022/07/20/932319-gruppa-samolet-postroit-maloetazhnogo

Авто-репост. Читать в блоге >>> «ГК «Самолет» Решения совета директоров

«ГК «Самолет» Решения совета директоров

2. Содержание сообщения

2.1. Сведения о кворуме заседания совета директоров (наблюдательного совета) эмитента и результатах голосования по вопросам о принятии решений: Бюллетени предоставили 8 (Восемь) членов Совета директоров Общества из 8 (Восьми) избранных членов Совета директоров Общества....

Авто-репост. Читать в блоге >>> «ГК «Самолет» Проведение заседания совета директоров и его повестка дня

«ГК «Самолет» Проведение заседания совета директоров и его повестка дня

2. Содержание сообщения

2.1. Дата принятия председателем совета директоров (наблюдательного совета) эмитента решения о проведении заседания совета директоров (наблюдательного совета) эмитента: 20.07.2022 г.

2.2.Дата проведения заседания Совета директоров эмитента: 20....

Авто-репост. Читать в блоге >>> «ГК «Самолет» Совершение эмитентом существенной сделки

«ГК «Самолет» Совершение эмитентом существенной сделки

2. Содержание сообщения

2.1. Лицо, которое совершило существенную сделку (эмитент; подконтрольная эмитенту организация, имеющая для него существенное значение): эмитент.

2.2. В случае если организацией, совершившей существенную сделку, является подконтрольная эмитенту организация, имеющая для него существенное значение, - полное фирменное наименование (для коммерческой организации) или наименование (для некоммерческой организации), место нахождения, идентификационный номер налогоплательщика (ИНН) (при наличии), основной государственный регистрационный номер (ОГРН) (при наличии) указанной организации: не применимо....

Авто-репост. Читать в блоге >>> Как изменилась ипотека?

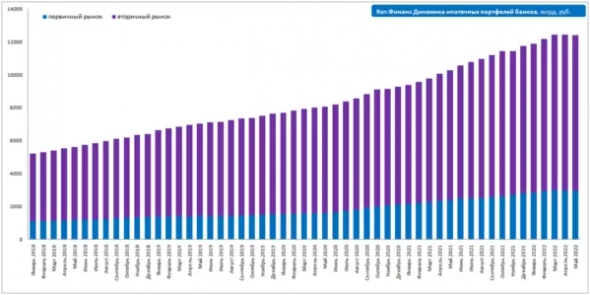

Как изменилась ипотека?Рынок ипотеки меняется на глазах: цены на новостройки потеряли связь с себестоимостью и только дисконтируют платежи по ипотеке, клиентов больше не интересует цена за метр – важен платеж. Ставка 0,01% в России стала реальностью. Как все это влияет на показатели ипотечного рынка?

За последние 4 года объем выданных ипотечных кредитов удвоился и на сегодняшний день это 12,4 трлн. рублей долга. К моему удивлению, доля новостроек растет не так быстро, как казалось это происходит: в 2018 году каждый пятый рубль идет в ДДУ (20%), сегодня – каждый четвертый (25%).

Я много раз писал, что первичный рынок переориентировался на размер платежа, а не цену квадратного метра. Эти изменения рынка не могли не повлиять на предпочтения покупателей. Ипотека по 0,01% — это же супер заманчиво.

Авто-репост. Читать в блоге >>> «ГК «Самолет» Совершение эмитентом существенной сделки

«ГК «Самолет» Совершение эмитентом существенной сделки

2. Содержание сообщения

2.1. Лицо, которое совершило существенную сделку (эмитент; подконтрольная эмитенту организация, имеющая для него существенное значение): эмитент.

2.2. В случае если организацией, совершившей существенную сделку, является подконтрольная эмитенту организация, имеющая для него существенное значение, - полное фирменное наименование (для коммерческой организации) или наименование (для некоммерческой организации), место нахождения, идентификационный номер налогоплательщика (ИНН) (при наличии), основной государственный регистрационный номер (ОГРН) (при наличии) указанной организации: не применимо....

Авто-репост. Читать в блоге >>> Выдача ипотеки в июне выросла на 68%

Выдача ипотеки в июне выросла на 68%Число новых ипотечных кредитов выросло с 32,9 тыс. в мае до 57,5 тыс. в июне на 75%, заявили «Известиям» в ОКБ. Помимо этого, по данным кредитного бюро, на 68% увеличились объемы выдачи ипотеки — до 219,15 млрд рублей в июне.

Вместе с тем средний размер новой ипотеки снизился на 4% — до 3,8 млн рублей. Весной показатели рынка жилищного кредитования обрушились: в апреле их число сократилось в четыре раза по сравнению с мартом (до 39,1 тыс. займов), а в мае — еще на 15%, до 32,9 тыс., следует из статистики ОКБ

В пятерку лидеров по объемам ипотечного кредитования в июне 2022-го вошли Москва, Московская область, Санкт-Петербург, Краснодарский край и Татарстан, оценили в ОКБ. Его представитель отметил, что быстрее всего объемы выдач росли в Алтайском крае (+153%), Самарской и Челябинской областях (+136 и +129% соответственно), а также в Пермском крае (+117%).

iz.ru/1365440/natalia-ilina/vosstanovlenie-sleduet-vydacha-ipoteki-v-iiune-vyrosla-na-68

Авто-репост. Читать в блоге >>>

Новое размещение облигаций: ГК Самолёт БО-П12 - СберИнвестиции

Новое размещение облигаций: ГК Самолёт БО-П12 - СберИнвестиции

Застройщик «Самолёт» разместил трёхлетние облигации. Изначально ГК «Самолёт» планировала разместить обязательства на 10 млрд ₽, но в итоге смогла привлечь 15 млрд. ₽. Ставка квартального купона составила 13,25%. Компания дебютировала на рынке долга в 2016 году, сейчас в обращении находится ещё десять её выпусков общим объёмом 58,7 млрд ₽.

🔍 О компании. ГК «Самолёт» занимается строительством жилья экономкласса в Московском регионе. У компании нет собственных предприятий по производству стройматериалов, она работает в сфере PropTech, продвигая диджитал-проекты на рынке недвижимости. Самолёт вышел на рынок жилья всего 9 лет назад, но сейчас у него самый большой земельный банк в российском секторе жилой недвижимости — 29 млн кв. м.

📈 Растущий бизнес. Последние три года выручка компании увеличивается двузначными темпами. Прошедший 2021 год также был успешным: продажи в квадратных метрах выросли на 83%, а выручка — на 55%. По итогам 5М22 руководство отмечает позитивную динамику: объёмы продаж выросли на 69%, а выручка — почти вдвое при рентабельности по EBITDA 33%. Стоит отметить, что большой вклад в эти показатели внесли первые три месяца этого года, когда ситуация на рынке жилья была весьма благоприятной, особенно по сравнению с резким ухудшением в апреле–мае.

Авто-репост. Читать в блоге >>> «ГК «Самолет» Совершение эмитентом существенной сделки

«ГК «Самолет» Совершение эмитентом существенной сделки

2. Содержание сообщения

2.1. Лицо, которое совершило существенную сделку (эмитент; подконтрольная эмитенту организация, имеющая для него существенное значение): эмитент.

2.2. В случае если организацией, совершившей существенную сделку, является подконтрольная эмитенту организация, имеющая для него существенное значение, - полное фирменное наименование (для коммерческой организации) или наименование (для некоммерческой организации), место нахождения, идентификационный номер налогоплательщика (ИНН) (при наличии), основной государственный регистрационный номер (ОГРН) (при наличии) указанной организации: не применимо....

Авто-репост. Читать в блоге >>> «ГК «Самолет» Информация об иных событиях (действиях), оказывающих, по мнению эмитента, существенное влияние на стоимость или котировки его ценных бумаг

«ГК «Самолет» Информация об иных событиях (действиях), оказывающих, по мнению эмитента, существенное влияние на стоимость или котировки его ценных бумаг

2. Содержание сообщения

2.1. Краткое описание события (действия), наступление (совершение) которого, по мнению эмитента, оказывает влияние на стоимость или котировки его ценных бумаг: принятие уполномоченным органом управления ПАО «ГК «Самолет» (далее - Эмитент) решений в отношении Биржевых облигаций - назначение Андеррайтера (организации, оказывающей Эмитенту услуги по размещению Биржевых облигаций)....

Авто-репост. Читать в блоге >>>

Самолет - факторы роста и падения акций

- На рынке недвижимости Московской области сложился серьезный дефицит предложения - всего 1 млн м2 против 3,5-4 млн м2 в 2016 году. (22.12.2021)

- Продажи компании растут, несмотря на окончание программы льготной ипотеки и рост процентных ставок (02.05.2023)

- На конец 2022 года Самолет - самый быстрорастущий девелопер в России (02.05.2023)

- Компания обещает довести объем продаж к 2024 году до 3,2 млн м2, что даст выручку 500+ млрд руб. Это в 8 раз больше чем выручка 2020 года. (02.05.2023)

- Риск того, что ипотечный спрос сильно упадет в 2023-2024 году после изменения программ льготной ипотеки, и исчерпания будущего спроса за счет активных покупок в прошлых годах. (02.05.2023)

- Компания планировала SPO весной 2023 года, при этом Free Float вырастет до 40%. (02.05.2023)

- У Компании высокий долг, который перекрывается деньгами на эскроу счетах. По долгам начисляют проценты, по эскроу нет. (02.05.2023)

Самолет - описание компании

ПАО ГК «Самолет» — самая быстрорастущая публичная компания в России по итогам 2021 года и одна из крупнейших федеральных корпораций в сфере proptech и девелопмента. В периметре группы развиваются следующие бизнес-направления: онлайн-платформа сервисов с недвижимостью «Самолет+», управляющая компания, фонды коммерческой и арендной недвижимости, девелопмент проектов во всех сегментах по всей России, ИЖС, курортная недвижимость и другие.

IPO Группы Самолет состоялось в октябре 2020 года Группа на Московской бирже.

Это IPO стало первым за последние 10 лет среди российских девелоперов.

Цена IPO была 950 рублей (по нижней границе диапазона 950-1100 руб) Капитализация по цене размещения = 57 млрд руб Всего продали 3,1 млн акций (на 2,945 млрд), free float=5% 70% объема купили физики Первый день торгов = 29 октября 2020 года.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций