| Число акций ао | 62 млн |

| Номинал ао | 25 руб |

| Тикер ао |

|

| Капит-я | 65,0 млрд |

| Выручка | 339,3 млрд |

| EBITDA | 113,2 млрд |

| Прибыль | 4,0 млрд |

| Дивиденд ао | – |

| P/E | 16,1 |

| P/S | 0,2 |

| P/BV | -11,3 |

| EV/EBITDA | 3,7 |

| Див.доход ао | 0,0% |

| Самолет Календарь Акционеров | |

| 29/01 Самолёт Big Day | |

| Прошедшие события Добавить событие | |

Самолет акции

-

Растем! ГК Самолёт отчиталась о финансовых показателях и операционных результатах за 1 полугодие 2021:

Растем! ГК Самолёт отчиталась о финансовых показателях и операционных результатах за 1 полугодие 2021:

Выручка: ₽46.7 млрд (+81% с начала года)

EBITDA: ₽12.4 млн (+169%)

Чистая прибыль: ₽6.97 млн (+389%)

Объём продаж недвижимости: ₽45 млрд (293.6 тыс. кв. м), +78%.

Общее количество контрактов превысило 7.3 тыс, +49%.

Средняя цена за кв. м составила ₽153.3 тыс.

Таким образом, рынок положительно реагирует на сильные операционные показатели и Самолет усиливает свое позиционирование как история роста. Объем продаж недвижимости Группы Самолет в 1 п/г вырос на 78%

Объем продаж недвижимости Группы Самолет в 1 п/г вырос на 78%Основные операционные показатели Группы Самолет за первое полугодие 2021 г.:

- Объем продаж недвижимости вырос на 78% до 45,0 млрд руб. (293,6 тыс. кв. м) с 25,3 млрд руб. (227,6 тыс. кв. м) годом ранее;

- Общее количество контрактов возросло на 49% и превысило 7,3 тыс.;

- Денежные поступления увеличились на 79% и достигли 44,7 млрд руб.;

- В первом полугодии Компания ввела в продажу девять очередей – три в рамках новых и шесть в уже реализуемых проектах;

- Доля заключенных контрактов с участием ипотечных средств достигла 74%;

- Средняя цена за кв. м составила 153,3 тыс. руб.

- Выручка выросла на 81% до 46,7 млрл руб. (25,7 млрд руб. годом ранее);

- Чистая прибыль выросла на 389% до 6,97 млрд руб. (1,4 млрд руб. годом ранее);

- EBITDA выросла на 169% до 12,4 млрд руб. (4,6 млрд руб. годом ранее).

Группа «Самолет» объявляет операционные результаты за 2 кв. и 1П 2021 г. — Пресс-релиз ПАО ГК «Самолет» (samolet.ru)

Авто-репост. Читать в блоге >>> растем на ожиданиях публикации сильных операционных результатах за 1 полугодие 2021г. Выручка может вырасти на 85%, до 46 млрд.руб., а EBITDA Самолёта за 1 полугодие 2021 года может стать выше, чем за весь 2020 год.

растем на ожиданиях публикации сильных операционных результатах за 1 полугодие 2021г. Выручка может вырасти на 85%, до 46 млрд.руб., а EBITDA Самолёта за 1 полугодие 2021 года может стать выше, чем за весь 2020 год.

📈Самолёт растёт на падающем рынке без новостей

📈Самолёт растёт на падающем рынке без новостей

Акции компании выросли на 5.5% без явных причин. Подозрение падает на телеграм каналы, которые начали активно продвигать акции. По сообщениям РДВ: Самолёт может отчитаться о росте выручки на 85%. Компания опубликует операционные результаты за 1 полугодие 2021 г. сегодня.

Интересно, что сама компания обещает опубликовать опер. результаты 22.07.2021 в 12.30🤔

Авто-репост. Читать в блоге >>>

Положительный новостной фон о новых проектах тянет акции вверх

Положительный новостной фон о новых проектах тянет акции вверх

Группа «Самолет» запускает новый проект комплексной жилой застройки в Ленобласти. На Таллинском шоссе, недалеко от КАДа, компания собирается построить крупный ЖК.

«Группа „Самолет“ приобрела второй проект в Северо-Западном регионе на Таллинском шоссе в Ленинградской области. Инвестиции в проект составят около 21 млрд руб

Лидер роста. Поддержку акциям Компании оказывают приближающаяся дата закрытия реестра, отличные финансовые показатели, намерение повысить капитализацию с помощью SPO, рост бизнеса и земельных активов, выход на рынок ИЖС и планы по экспансии регионов.ЕBITDA в ближайшие 3 года может вырасти в несколько раз, так что Компании есть куда растии развиваться. С момента IPO акции девелопера выросли на 110%. Компания может принять участие в программе реновации Московской области. Также растущие последние 3 года цены на недвижимость в Москве и области являются одним из драйверов роста котировок Компании. Растут цены на недвигу, растет спрос из-за Ковида, растет выручка и прибыль. Перспективы у девелопера открываются шикарные на горизонте 3-5 лет.

SAV555, А когда у него дата закрытия реестра?

Никанор, 10 июля прошла. Здесь на Смарте указана 19 июля.)

Лидер роста. Поддержку акциям Компании оказывают приближающаяся дата закрытия реестра, отличные финансовые показатели, намерение повысить капитализацию с помощью SPO, рост бизнеса и земельных активов, выход на рынок ИЖС и планы по экспансии регионов.ЕBITDA в ближайшие 3 года может вырасти в несколько раз, так что Компании есть куда растии развиваться. С момента IPO акции девелопера выросли на 110%. Компания может принять участие в программе реновации Московской области. Также растущие последние 3 года цены на недвижимость в Москве и области являются одним из драйверов роста котировок Компании. Растут цены на недвигу, растет спрос из-за Ковида, растет выручка и прибыль. Перспективы у девелопера открываются шикарные на горизонте 3-5 лет.

SAV555, А когда у него дата закрытия реестра? Лидер роста. Поддержку акциям Компании оказывают отличные финансовые показатели, намерение повысить капитализацию с помощью SPO, рост бизнеса и земельных активов, выход на рынок ИЖС и планы по экспансии регионов.ЕBITDA в ближайшие 3 года может вырасти в несколько раз, так что Компании есть куда растии развиваться. С момента IPO акции девелопера выросли на 110%. Компания может принять участие в программе реновации Московской области. Также растущие последние 3 года цены на недвижимость в Москве и области являются одним из драйверов роста котировок Компании. Растут цены на недвигу, растет спрос из-за Ковида, растет выручка и прибыль. Перспективы у девелопера открываются шикарные на горизонте 3-5 лет.

Лидер роста. Поддержку акциям Компании оказывают отличные финансовые показатели, намерение повысить капитализацию с помощью SPO, рост бизнеса и земельных активов, выход на рынок ИЖС и планы по экспансии регионов.ЕBITDA в ближайшие 3 года может вырасти в несколько раз, так что Компании есть куда растии развиваться. С момента IPO акции девелопера выросли на 110%. Компания может принять участие в программе реновации Московской области. Также растущие последние 3 года цены на недвижимость в Москве и области являются одним из драйверов роста котировок Компании. Растут цены на недвигу, растет спрос из-за Ковида, растет выручка и прибыль. Перспективы у девелопера открываются шикарные на горизонте 3-5 лет.

Новый проект и новые возможности дают сегодня акциям возможность для роста. Группа «Самолет» выходит на рынок загородной недвижимости

Новый проект и новые возможности дают сегодня акциям возможность для роста. Группа «Самолет» выходит на рынок загородной недвижимости

Девелопер построит в новой Москве поселок на 200 000 кв. м

www.vedomosti.ru/realty/articles/2021/07/15/878235-gruppa-samolet-rinok-zagorodnoi-nedvizhimosti 📈Самолёт растёт 5.7% после интервью Антона Елистратова

📈Самолёт растёт 5.7% после интервью Антона Елистратова

Прогноз EBITDA равен 20 млрд руб. на 2021 г., 50 млрд руб. на 2022 г. и 100 млрд руб. на 2023 г💪

Компания планирует провести SPO в августе 2022 г. или весной 2023 г., и выйти на оценку выше400 млрд руб😳

Возможно увеличение текущей доли в компании СПб Реновация (5%) до контрольной. Весьма вероятно участие в программе реновации Московской области.

подробно: https://www.vedomosti.ru/realty/characters/2021/07/14/878236-raznitsa-mezhdu-fondom

Авто-репост. Читать в блоге >>> Группа Самолет ожидает EBITDA в этом году свыше ₽20 млрд, будет выходить на SPO в 22-23 гг - интервью руководителя

Группа Самолет ожидает EBITDA в этом году свыше ₽20 млрд, будет выходить на SPO в 22-23 гг - интервью руководителя

Когда мы проводили IPO, то обещали инвесторам две вещи: наш бизнес будет быстро расти и через какое-то время мы увеличим free-float минимум до 30% и повысим ликвидность наших акций. В части бизнеса мы рады, что оправдали ожидания. Бизнес растет. Капитализация компании с начала года выросла на 75%. Инвесторы довольны.

И у нас задача осенью 2022 г. или весной 2023 г. провести SPO и выйти на оценку выше 400 млрд руб.

По управленческому учету в 2019 г. у нас была скорректированная EBITDA порядка 7 млрд руб., а в 2020 г. – уже 11 млрд руб. В этом году мы ожидаем свыше 20 млрд руб., в следующем надеемся достичь 50 млрд руб. А в 2023 г. она может составить больше 100 млрд руб.

Мы уже скорее цифровой девелопер, который начинает выходить в новые регионы и предлагать разные продукты.

Мы, условно говоря, становимся одной из крупнейших мебельных компаний в стране, так как сейчас продаем все квартиры с мебелью.

Земельный банк продолжает расти. Он все так же самый большой в строительной индустрии. На конец прошлого года он составлял более 20 млн кв. м. И за первое полугодие 2021 г. общая продаваемая площадь проектов может увеличиться еще процентов на 20.

Два года назад мы запустили партнерскую программу.

Мы и запускаемрегиональную экспансию, ИЖС, реновацию, цифровую УК. Эти бизнесы комплементарны основному, они имеют большой потенциал и позволят компании дальше расти после достижения целевой доли в Московском регионе. И мы ожидаем, что к 2023–2024 гг. доля региональных проектов в оценке активов станет значительной.

Мы будем это менять и формировать его (рынок ИЖС — ред.), делать большого системного игрока, который обелит этот бизнес и масштабирует его.

К настоящему моменту мы консолидировали большой объем земельных участков. Больше 3000 га. Со следующего года мы планируем запустить пять крупных проектов в Московском регионе.

Мы стали двигаться в направлении цифровой УК. На базе платформы «Вместе.ру», которую мы полностью консолидировали в рамках группы, мы даем жителям инструменты, с помощью которых они смогут повышать качество жизни, но не забираем в управление их инфраструктуру.

Рынки УК и ИЖС изменятся принципиально и будут не менее привлекательными, чем рынок многоквартирных жилых домов. Это большие бизнес-направления с хорошим потенциалом, и мы точно будем их развивать и инвестировать в них.

Велика ли доходность этого бизнеса (УК — ред.)?

Меньше, чем нашего основного – до 10% от чистой прибыли. Но этот бизнес, являясь низкомаржинальным, в отличие от девелопмента бесконечен.

Мы инвестируем в стартапы и технологии двух видов: это те стартапы и технологии, которые повышают нашу эффективность и производительность труда, делая нас цифровым девелопером. Но наш ключевой приоритет – цифровая УК.

Мы планируем принимать активное участие во всех проектах комплексного развития территорий (КРТ) в разных регионах по модели Санкт-Петербурга.

Реновация актуальна практически для всех регионов.

Есть конкретный регион, куда вы точно планируете выходить? – Скорее всего, это будет Московская область. И если к концу лета объявят аукционы, то мы собираемся в них участвовать.

– Вернемся к «СПб реновации». Вы приобрели там всего 5%. Будете ли увеличивать долю? – Мы сейчас внимательно смотрим на этот проект в рамках имеющегося соглашения. У нас есть опцион – думаю, что в ближайшее время увеличим долю в этой компании минимум до контрольной. На данный момент это выгодно «Самолету» и его акционерам. В том числе это позволит расширить портфель проектов.

Сейчас маржинальность проектов выросла, поэтому мы готовы инвестировать в повышение качества жизни. Создавать офисные места, коворкинги, ритейл- и технопарки.

Москва продолжает расти. Это очень важный фактор. Люди, которые приезжают в столицу, имеют высокую потребность в жилье. Так что независимо от субсидированной ипотеки спрос останется высоким.

Инвесторов как было мало, так их мало и останется. А вот семейная ипотека приобретет большее значение. Ее доля в нашем портфеле может существенно вырасти – до 20%.

Люди все равно будут покупать – даже несмотря на то, что цены продолжат расти. Никто из застройщиков не сможет в ближайшее время вывести [на рынок] такие объемы, которые смогут удовлетворить весь существующий спрос. «Разница в цене между старым и новым фондом составляет уже 30–40%» — Ведомости (vedomosti.ru)

Авто-репост. Читать в блоге >>> Гендиректор группы «Самолет» Антон Елистратов о превращении компании в цифрового девелопера для всей России и о том, на какое жилье будет спрос

Гендиректор группы «Самолет» Антон Елистратов о превращении компании в цифрового девелопера для всей России и о том, на какое жилье будет спрос

Группа «Самолет», среди совладельцев одной из структур которой – брат губернатора Подмосковья Максим Воробьев, долгое время специализировалась на масштабных проектах комплексного развития территорий в Московском регионе. Теперь девелопер планирует выходить на новые для себя территории, участвовать в программе реновации по всей стране, строить загородное жилье и ритейл-парки, а также развивать цифровую управляющую компанию. В интервью «Ведомостям» гендиректор «Самолета» Антон Елистратов объясняет, почему группа решила поменять стратегию.

www.vedomosti.ru/realty/characters/2021/07/14/878236-raznitsa-mezhdu-fondom

Группа «Самолет» выходит на рынок загородной недвижимости

Группа «Самолет» выходит на рынок загородной недвижимости

Группа «Самолет» запускает новое направление: она будет заниматься индивидуально-жилищным строительством (ИЖС). Об этом «Ведомостям» рассказал гендиректор девелопера Антон Елистратов. По его словам, компания уже консолидировала под этот сегмент около 3000 га в Московском регионе. Со следующего года «Самолет» планирует начать пять крупных проектов ИЖС, каждый «на сотни тысяч квадратных метров».

www.vedomosti.ru/realty/articles/2021/07/15/878235-gruppa-samolet-rinok-zagorodnoi-nedvizhimosti

Самолет. Растем. Хотя дивиденды уже позади, рост обеспечен позитивными новостями. Генеральный директор Елистратов Антон Николаевич увеличил свою долю до 2,7087% 08.07.2021!

Самолет. Растем. Хотя дивиденды уже позади, рост обеспечен позитивными новостями. Генеральный директор Елистратов Антон Николаевич увеличил свою долю до 2,7087% 08.07.2021!

Альфа-банк открыл новую кредитную линию. Скоро собрание акционеров, но оно очень спокойное по повестке дня. Все хорошо у компании. Рост перед гэпом. Сегодня последняя возможность прикупить акции перед дивидендным гэпом. ДД 2,38%. Компания находилась в боковичке, а сегодня отрастает примерно на величину ДД. Общие прогнозы положительны.

Рост перед гэпом. Сегодня последняя возможность прикупить акции перед дивидендным гэпом. ДД 2,38%. Компания находилась в боковичке, а сегодня отрастает примерно на величину ДД. Общие прогнозы положительны.

Авторитетные аналитики считают данную бумагу интересной историей Сложившийся на рынке недвижимости позитив отыгран - Финам

Сложившийся на рынке недвижимости позитив отыгран - Финам

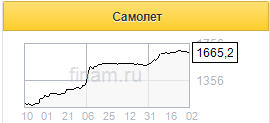

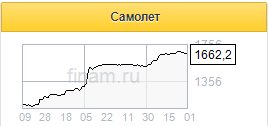

Акции одного из крупнейших российских девелоперов — Группы «Самолет», находящиеся в нашем аналитическом покрытии с апреля текущего года, досрочно достигли установленной целевой цены в 1749 руб., принеся инвесторам доходность в размере 14% всего за несколько месяцев.

По нашим оценкам, в среднесрочной перспективе ситуация на рынке недвижимости будет выравниваться, а рост цен на жилье в крупнейших городах России может смениться стагнацией на фоне ослабления повышенного спроса и увеличения предложения, которое было ограничено в 2020 году, поскольку девелоперы замораживали строительство своих объектов во время самоизоляции. Мы также отмечаем повышение ипотечных ставок.

В то же время возможное ужесточение ограничительных мер в связи с распространением нового штамма коронавируса «Дельта» и повышение процентных ставок оказывает давление на рынок акций, в связи с чем мы не исключаем коррекции индексов.

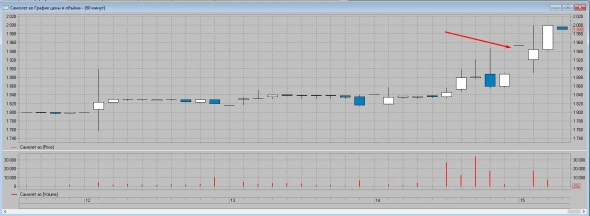

После проведения IPO на Московской бирже в ноябре 2020 года акции «Самолета» подорожали на 75%. По нашим оценкам, сложившийся на рынке недвижимости позитив отыгран в акциях компании, и сейчас они выглядят довольно перекупленными, и после реализации доходности по рекомендации мы ставим инвестиционный кейс «Самолета» на пересмотр. Учитывая вышесказанное и то, что с технической точки зрения котировки пробили восходящий тренд, а положение медленных стохастических линий выступает за коррекцию, мы рекомендуем фиксировать прибыль в акциях компании.

Пырьева Наталия

ФГ «Финам»

Авто-репост. Читать в блоге >>> Самолет является интересной историей роста - Газпромбанк

Самолет является интересной историей роста - Газпромбанк

Собрание акционеров группы «Самолет» утвердило решение совета директоров компании о выплате дивидендов за 2020 г. в объеме 2,524 млрд руб. (41 руб. на акцию) из нераспределенной прибыли прошлых лет. В качестве даты закрытия реестра для получения дивидендов установлено 10 июля 2021 г. Доходность по текущей цене 2,45%.

Эффект на компанию. Утвержденные выплаты станут первыми после вступления в силу новой дивидендной политики Группы, принятой в октябре 2020 г., непосредственно перед IPO В соответствии с ней минимальный уровень фиксированных ежегодных дивидендных выплат акционерам составляет не менее 5 млрд руб. Вторая выплата дивидендов – в размере 2,5 млрд руб. за 1П21 – будет рекомендована акционерам советом директоров во втором полугодии 2021 г.

Эффект на акции. Мы ожидаем умеренно позитивной реакции рынка на новость. «Самолет» является интересной историей роста, которая выигрывает от текущих низких процентных ставок, а также от государственной программы субсидирования ипотечных кредитов.

Ибрагимов Марат

«Газпромбанк»

Авто-репост. Читать в блоге >>>

ГК Самолет - Отчет рсбу 1 кв 2021г. Див история

ГК Самолет - Отчет рсбу 1 кв 2021г. Див история

ГК «Самолет» – рсбу/ мсфо

Группа компаний «Самолет»

Номинал 25 руб.

61 579 358 обыкновенных акций

samolet.ru/media/invest_document/file/Устав_ПАО_ГК_Самолет_редакция__6.pdf

Капитализация на 10.06.2021г: 102,074 млрд руб

Общий долг на 31.12.2018г: 7,984 млрд руб/ мсфо 58,237 млрд руб

Общий долг на 31.12.2019г: 12,209 млрд руб/ мсфо 72,817 млрд руб

Общий долг на 31.12.2020г: 18,755 млрд руб/ мсфо 85,790 млрд руб

Общий долг на 31.03.2021г: 28,449 млрд руб

Выручка 2018г: 358,81 млн руб/ мсфо 38,718 млрд руб

Выручка 1 кв 2019г: 76,22 млн руб

Выручка 6 мес 2019г: 149,92 млн руб/ мсфо 23,415 млрд руб

Выручка 9 мес 2019г: 321,90 млн руб

Выручка 2019г: 448,46 млн руб/ мсфо 51,145 млрд руб

Выручка 1 кв 2020г: 129,11 млн руб

Выручка 6 мес 2020г: 235,07 млн руб/ мсфо 22,676 млрд руб

Выручка 9 мес 2020г: 351,07 млн руб

Выручка 2020г: 507,86 млн руб/ мсфо 60,183 млрд руб

Авто-репост. Читать в блоге >>>

Самолет - факторы роста и падения акций

- На рынке недвижимости Московской области сложился серьезный дефицит предложения - всего 1 млн м2 против 3,5-4 млн м2 в 2016 году. (22.12.2021)

- Продажи компании растут, несмотря на окончание программы льготной ипотеки и рост процентных ставок (02.05.2023)

- На конец 2022 года Самолет - самый быстрорастущий девелопер в России (02.05.2023)

- Компания обещает довести объем продаж к 2024 году до 3,2 млн м2, что даст выручку 500+ млрд руб. Это в 8 раз больше чем выручка 2020 года. (02.05.2023)

- Риск того, что ипотечный спрос сильно упадет в 2023-2024 году после изменения программ льготной ипотеки, и исчерпания будущего спроса за счет активных покупок в прошлых годах. (02.05.2023)

- Компания планировала SPO весной 2023 года, при этом Free Float вырастет до 40%. (02.05.2023)

- У Компании высокий долг, который перекрывается деньгами на эскроу счетах. По долгам начисляют проценты, по эскроу нет. (02.05.2023)

Самолет - описание компании

ПАО ГК «Самолет» — самая быстрорастущая публичная компания в России по итогам 2021 года и одна из крупнейших федеральных корпораций в сфере proptech и девелопмента. В периметре группы развиваются следующие бизнес-направления: онлайн-платформа сервисов с недвижимостью «Самолет+», управляющая компания, фонды коммерческой и арендной недвижимости, девелопмент проектов во всех сегментах по всей России, ИЖС, курортная недвижимость и другие.

IPO Группы Самолет состоялось в октябре 2020 года Группа на Московской бирже.

Это IPO стало первым за последние 10 лет среди российских девелоперов.

Цена IPO была 950 рублей (по нижней границе диапазона 950-1100 руб) Капитализация по цене размещения = 57 млрд руб Всего продали 3,1 млн акций (на 2,945 млрд), free float=5% 70% объема купили физики Первый день торгов = 29 октября 2020 года.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций