| Число акций ао | 78 450 млн |

| Номинал ао | 0.1 руб |

| Тикер ао |

|

| Капит-я | 94,4 млрд |

| Выручка | 94,2 млрд |

| EBITDA | 2,3 млрд |

| Прибыль | -39,5 млрд |

| Дивиденд ао | – |

| P/E | -2,4 |

| P/S | 1,0 |

| P/BV | 1,8 |

| EV/EBITDA | 68,7 |

| Див.доход ао | 0,0% |

| Сегежа Групп Календарь Акционеров | |

| Прошедшие события Добавить событие | |

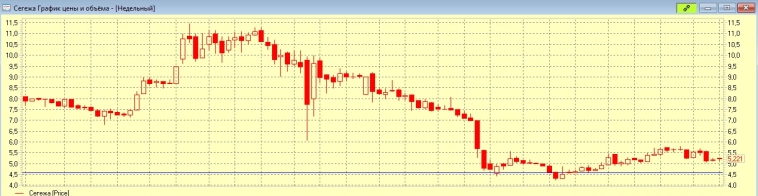

Сегежа Групп акции

-

Самолет вместе с компаний Segezha в 2024 г реализует в Подмосковье пилотный проект по строительству домов из CLT-панелей

Самолет вместе с компаний Segezha в 2024 г реализует в Подмосковье пилотный проект по строительству домов из CLT-панелей

Управляющий партнер компании "Самолет Москва" Андрей Иванченко сообщил журналистам на форуме ПМЭФ, что девелопер планирует осуществить пилотный проект вместе с компанией Segezha по строительству домов из CTL-панелей. Пока разговор идет о возведении 8 тыс кв.м. жилья с 2024 года.

Источник: realty.ria.ru/20230614/samolet-1878069334.html

Авто-репост. Читать в блоге >>> 🌲 Сегежа: переживет ли компания идеальный шторм?

🌲 Сегежа: переживет ли компания идеальный шторм?

Еще год-два назад, после успешного выхода на IPO и покупки новых активов, эта компания приковала к себе взгляды многих инвесторов, которые ждали от нее роста производства, прибыли, дивидендов и окончательного покорения их сердец. Но реальность оказалась суровой и уже сейчас эту компанию называют «новым Мечелом» и предрекают скорое банкротство. Все уже поняли, что речь пойдет о Сегеже. Приготовьтесь, это будет не самый радостный рассказ про темный час бизнеса за которым, как хотелось бы верить, наступит рассвет.

За последний год Сегежа собрала на себя целый узел проблем из которого она сейчас пытается выпутаться. Самое обидное, что все это случилось не по вине компании, а из-за внешних обстоятельств. Независимо от того, как сложится дальнейшая судьба Сегежи, хочется отдать должное ее менеджменту и IR отделу, которые не теряют оптимизма даже в столь сложной ситуации и продолжают искать пути выхода из нее, оставаясь при этом максимально открытыми для частных инвесторов. Родина вас не забудет!

За последний год Сегежа собрала на себя целый узел проблем из которого она сейчас пытается выпутаться. Самое обидное, что все это случилось не по вине компании, а из-за внешних обстоятельств. Независимо от того, как сложится дальнейшая судьба Сегежи, хочется отдать должное ее менеджменту и IR отделу, которые не теряют оптимизма даже в столь сложной ситуации и продолжают искать пути выхода из нее, оставаясь при этом максимально открытыми для частных инвесторов. Родина вас не забудет!

Авто-репост. Читать в блоге >>> Парная идея: Globaltrans против Сегежи

Парная идея: Globaltrans против Сегежи

Открываем парную идею «Лонг Globaltrans / Шорт Сегежа», которая должна обеспечить доходность до 15% до конца августа. Cтавка на относительно высокую стоимость аренды полувагонов Globaltrans. В то же время рост ж/д ставок и транспортных расходов негативен для Сегежи, на которую также давит непростая внешняя конъюнктура в сегменте пиломатериалов.

• Globaltrans — растущие ставки обеспечивают положительный денежный поток.

• Сегежа — EBITDA в I квартале 2023 г. упала на 90% год к году, но за счет девальвации лучше квартал к кварталу.

• К сожалению, обе компании не выплачивают дивиденды.

- Globaltrans — из-за кипрской «прописки».

— Сегежа — вследствие ухудшения финансового положения и убытков.

• Доходность парной идеи может составить 15% до конца августа.

• Катализаторы: ставки аренды на полувагоны в предстоящие месяцы.

• Риски: улучшение динамики цен на пиломатериалы на рынках Юго-Восточной Азии.

В деталях

Globaltrans — хороший денежный поток, Сегежа — низкие цены на пиломатериалы. Компании оперируют в разных бизнес-сегментах: Globaltrans — крупный оператор полувагонов и ж/д цистерн, Сегежа — крупный игрок в секторе лесной промышленности и деревообработки.

Авто-репост. Читать в блоге >>> Действия по портфелю 4

Действия по портфелю 4

В продолжение smart-lab.ru/blog/910410.php

Из не очень удачных идей или исполнений

Сегежа от 0,88. Особо не растет.

НКНХ ап от 66,5. Стояла заявка на продажу 100. Не зацепило и..

Авто-репост. Читать в блоге >>> Предприятия ЛПК жалуются на отсутствие мер господдержки, обещанных ещё в феврале - Ъ

Предприятия ЛПК жалуются на отсутствие мер господдержки, обещанных ещё в феврале - Ъ

Участники российского лесопромышленного сектора обратились к вице-премьеру Виктории Абрамченко, выражая свое недовольство отсутствием обещанных мер поддержки, которые были озвучены после совещания у президента Российской Федерации Владимира Путина в феврале.

Они жалуются на то, что такие меры так и не вступили в силу. Основные требования представителей лесопромышленного комплекса включают предоставление отсрочки по оплате аренды лесных участков, увеличение транспортной субсидии для экспорта и улучшение логистической ситуации.

Крупнейшие предприятия лесопромышленного комплекса выражают свое недовольство убытками и недостаточной помощью со стороны государства, особенно учитывая, что прошел уже год после введения санкций.

Источник: https://www.kommersant.ru/doc/6029740

Авто-репост. Читать в блоге >>>

Актуальные инвестидеи: покупка акций «Сегежа Групп» и SchlumbergerПАО «Сегежа Групп»

Тикер

SGZH

Идея

Long

Срок идеи

1-2 месяца

Цель

6,5 р...

Finam, прикупил чутка.

Понаблюдаю годик за бумагой (цена / дд).

Возможно позже закуплюсь на долгосрок. Инвестиции в акции Segezha Group: фундаментальный и технический анализ для потенциальных инвесторов

Инвестиции в акции Segezha Group: фундаментальный и технический анализ для потенциальных инвесторов

В этом видео мы рассмотрим компанию Сегежа и проанализируем её перспективы для инвесторов. Сегежа — это компания на российском фондовом рынке, которая вызывает много споров и обсуждений. Мы изучим фундаментальные показатели компании, проведем технический анализ и дадим наши выводы о том, стоит ли инвестировать в акции Сегежа.

Подписывайтесь, ставьте лайки, присоединяйтесь:

Телеграм: https://t.me/erenbur

YouTube: www.youtube.com/c/erenbur

Сайт: erenbur.ru

Авто-репост. Читать в блоге >>> Включение Сегежы в расчёт индекса....

Включение Сегежы в расчёт индекса....

Я правильно понимаю, что после её включения, её начнут набирать фонды индексные чтобы их состав соответствовал индексу или нет? Кто вкурсе подскажите)

Авто-репост. Читать в блоге >>> Интересно, что то даст это Сегежмунду нашему многострадальному? Я бы вышел уже просто... надоело ждать...

Интересно, что то даст это Сегежмунду нашему многострадальному? Я бы вышел уже просто... надоело ждать...Согласно анонсированным изменениям, с 16 июня 2023 г. Московская биржа введет новые базы расчета индексов. В базу индекса МосБиржи войдут акции ФСК-Россетей и Сегежи.

Взято вот отсюда...https://smart-lab.ru/company/bcs/blog/909245.php#comments

Авто-репост. Читать в блоге >>> Актуальные инвестидеи: покупка акций «Сегежа Групп» и Schlumberger

Актуальные инвестидеи: покупка акций «Сегежа Групп» и SchlumbergerПАО «Сегежа Групп»

Тикер

SGZH

Идея

Long

Срок идеи

1-2 месяца

Цель

6,5 руб.

Потенциал идеи

26,5%

Объем входа

5%

Стоп-приказ

4,9 руб.

«Сегежа Групп» с оптимизмом смотрит на возможности для бизнеса в Северной Африке. Регион может похвастаться хорошо налаженной логистикой и относительно стабильным спросом, что делает его перспективным рынком сбыта. Более того, потенциал сотрудничества с африканскими странами в значительной степени не используется.

Бумага отталкивается от уровня поддержки. При открытии длинной позиции на 5% от портфеля и выставлении стоп-приказа на уровне 4,9 руб. риск на портфель составит 0,25%. Соотношение прибыль/риск составляет 5,6.

Schlumberger LimitedТикер

SLB

Идея

Long

Срок идеи

2-8 недель

Цель

$53,6

Потенциал идеи

19,164%

Объем входа

10%

Стоп-приказ

Авто-репост. Читать в блоге >>>

Кирилл Кузнецов, кому ты гонишь? шортить Сегежу не дает брокер

Валерий, ты что-то попутал фраер, раз базаришь что я тюльку стал гнать! Если намалевано что дает, значит давал на день поста.

Сегежа Групп (SGZH) – основные выводы и мысли по отчету за 1 квартал 2023 и конф-коллу

Сегежа Групп (SGZH) – основные выводы и мысли по отчету за 1 квартал 2023 и конф-коллу

🌲К сожалению, надежды на быстрый выход из кризиса пока не оправдываются: Сегежа продолжает полировать дно. В зависимости от методики расчета, 1кв’23 стал чуть лучше или чуть хуже, чем 4кв’22, но принципиально ситуация не поменялась ни по динамике, ни в целом

🔹Снова упали цены, хотя кварталом ранее в компании говорили про «позитивный тренд» и ожидали их роста. Теперь ожидают роста во 2-3 квартале. Такой прогноз более-менее совпадает с ценовыми графиками за последние несколько лет, но гарантий здесь никто не даст

🔹Компания остается экспортером: 63% выручки дают продажи за рубеж. Хорошо, что удалось окончательно переориентироваться из Европы куда-то еще (наш внутренний спрос объемы Сегежи просто не переварит). Плохо, что это «куда-то» большой частью приходится на Китай – далеко не самое маржинальное направление, а выйти на прочие рынки пока не получается

⚠️Долг/OIBDA LTM = 7,9. Долгов особо не прибавилось, но за счет снижения 12-месячной OIBDA (ушел высокий результат 1кв’22) выглядит страшновато.

Авто-репост. Читать в блоге >>>

В повестке ГОСА Сегежа Групп распределение прибыли по итогам 2022 года

В повестке ГОСА Сегежа Групп распределение прибыли по итогам 2022 года

2.5. Дата окончания приема бюллетеней для голосования (в случае проведения общего собрания в форме заочного голосования): 30 июня 2023 г.

2.6. Дата, на которую определяются (фиксируются) лица, имеющие право на участие в общем собрании участников (акционеров) эмитента: 07 июня 2023 г.

2.7. Повестка дня общего собрания участников (акционеров) эмитента:

3. Распределение прибыли (в том числе выплата (объявление) дивидендов) и убытков ПАО «Сегежа Групп» по результатам 2022 отчетного года.

www.e-disclosure.ru/portal/event.aspx?EventId=v6nSkGBQ-AUqpb7QCSFm3iA-B-B

Авто-репост. Читать в блоге >>> «Сегежа Групп» Дата, на которую определяются лица, имеющие право на осуществление прав по именным эмиссионным ценным бумагам

«Сегежа Групп» Дата, на которую определяются лица, имеющие право на осуществление прав по именным эмиссионным ценным бумагам

2. Содержание сообщения

2.1. Идентификационные признаки ценных бумаг эмитента, в отношении которых устанавливается дата, на которую определяются (фиксируются) лица, имеющие право на осуществление прав по ним: обыкновенные акции, регистрационный номер: 1-01-87154-Н от 18....

Авто-репост. Читать в блоге >>> «Сегежа Групп» Созыв общего собрания участников (акционеров)

«Сегежа Групп» Созыв общего собрания участников (акционеров)

2. Содержание сообщения

2.1. Вид общего собрания участников (акционеров) эмитента (годовое (очередное), внеочередное): годовое

2.2. Форма проведения общего собрания участников (акционеров) эмитента (собрание (совместное присутствие) или заочное голосование): заочное голосование

2....

Авто-репост. Читать в блоге >>> Хотел по 5 закупиться, но не тут то было — полетела как фанера над Парижем, вверх!

Хотел по 5 закупиться, но не тут то было — полетела как фанера над Парижем, вверх!

Сегежа Групп - факторы роста и падения акций

- Компания может выиграть в случае девальвации рубля (27.11.2022)

- Компания традиционной экономики разместилась на IPO дороговато (P/E = 20) - в оценку заложены ожидания роста. (10.06.2021)

- Рост финпоказателей 2021 может быть временным, обусловленным скачком цен на пиломатериалы (24.10.2021)

- Большая часть оборудования Сегежи из Финляндии - вопрос - как скажутся санкции (29.08.2022)

- Высокая долговая нагрузка Net Debt/EBITDA: 3.5х (29.08.2022)

- с 10 августа'22 экспорт лесопромышленной продукции в ЕС был полностью запрещен (28% выручки всей группы шло из EC в 2021) + С конца июля в США начали действовать 35%-пошлины на импорт РФ пиломатериалов (29.08.2022)

Сегежа Групп - описание компании

Сегежа Груп — ведущий лесопромышленный холдинг с вертикально интегрированной структурой, полным циклом лесозаготовки и глубокой переработки древесины.Основана в 2014 году, после того как в Сентябре АФК Система купила лесопильные активы Банка Москвы.

По итогам 2020 года 72% продукции направлялось на экспорт.

Параметры IPO

Первый день торгов на Московской Бирже — 27 апреля 2021 года.Цена размещения = 8 рублей за акцию.

Форма = допэмиссия.

Размещено 3,75 млрд акций, объем средств привлеченных в компанию = 30 млрд. рублей.

По результатам IPO Free Float составил 23,9%

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций