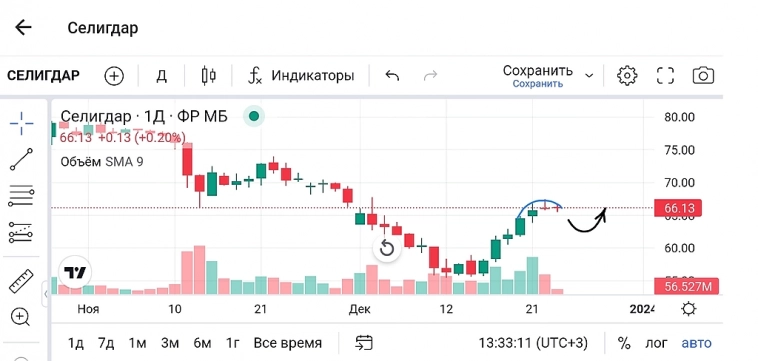

Полюс, Polymetal, Селигдар. Оцениваем их акции в золоте

Акции добытчиков зависят от стоимости драгметаллов. Это нелинейная зависимость, но по факту инвестор в этих акциях косвенно покупает золото. Посмотрим, на каких уровнях сейчас эти бумаги, если считать в граммах.

1. Полюс

Главная золотая фишка на российском рынке и одна из самых маржинальных компаний во всей мировой индустрии. Это значит, что у Полюса чувствительность к цене металла минимальна, и его бизнес интересен сам по себе.

На графике это неплохо видно: акции здорово росли в 2020–2021 гг. на ожиданиях разработки Сухого Лога, но потом откатились с пиковых 3,7 грамма за акцию в более проторгованный коридор 1,5-2 грамма.

За год против металла Полюс так и не вырос. Это намекает на то, что цена близка к справедливой и может расти только вместе с золотом. Унция подорожала на 12% в долларах и 42% в рублях, а Полюс в граммах подешевел на 5%.

2. Polymetal

2. Polymetal

Второй по весу добытчик на рынке, причем с более смешанным портфелем металлов, в частности, добыча серебра занимает порядка 15–20% в выручке Polymetal. Поэтому опять же привязка к золоту не жесткая.

Авто-репост. Читать в блоге

>>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций