Нам бы акция выросла а какими путями все равно, и 13% ставки были нечего выжили

| Число акций ао | 21 587 млн |

| Число акций ап | 1 000 млн |

| Номинал ао | 3 руб |

| Номинал ап | 3 руб |

| Тикер ао |

|

| Тикер ап |

|

| Капит-я | 7 076,4 млрд |

| Опер.доход | 3 428,0 млрд |

| Прибыль | 1 508,6 млрд |

| Дивиденд ао | – |

| Дивиденд ап | – |

| P/E | 4,7 |

| P/B | 1,1 |

| ЧПМ | 6,0% |

| Див.доход ао | 0,0% |

| Див.доход ап | 0,0% |

| Сбербанк Календарь Акционеров | |

| 23/04 СД решит по дивидендам за 2023 год | |

| 26/04 Консолидированные результаты Группы Сбербанк по МСФО за 1кв 2024 года | |

| 14/05 отчёт РПБУ за апрель 2024 года | |

| 11/06 отчёт РПБУ за май 2024 года | |

| 21/06 ГОСА СБЕРБАНК | |

| Прошедшие события Добавить событие | |

Сбербанк акции

ао: 313.3₽ 0%ап: 313.25₽ 0%

-

повысили ставку, но трусливо, не есть гуд, но для Сбера и прочих банков неплохо

повысили ставку, но трусливо, не есть гуд, но для Сбера и прочих банков неплохо ВТБ — не банк, а «госрейдер» на банковском рынке, который выживает и растет в основном за счет поглащений и отжатия частного бизнеса, вот сейчас он уже Альфу принялся «кушать». Сбер — это бренд, в котором население будет хранить свои кровные. и руководителя и банков совсем разные, один хозяйственник посольства ссср в Лондоне, другой -юрист, финансист, экс-минисрт, к.э.н.

ВТБ — не банк, а «госрейдер» на банковском рынке, который выживает и растет в основном за счет поглащений и отжатия частного бизнеса, вот сейчас он уже Альфу принялся «кушать». Сбер — это бренд, в котором население будет хранить свои кровные. и руководителя и банков совсем разные, один хозяйственник посольства ссср в Лондоне, другой -юрист, финансист, экс-минисрт, к.э.н.

подняли стаку до 7,5%

Станислав Иванович, повод для роста или падения?)

Данил, стоимость денег увеличивается. Для экономики ничего хорошего

Почему ВТБ лучше Сбера

Почему ВТБ лучше Сбера

Давно хотел запилить подобный пост, но тут появился повод — ответ на вопрос в другом топике.

Сразу скажу, что анализирую не количественные показатели. На мой взгляд, все они показывают «прошлое». То что один эмитент сегодня заплатил дивами 10% совсем не означает, что через год (и тем более через 2-3) он сможет сделать так же. Ну а если на все это наложить нашу действительность — манипуляцию с отчетами, очень сильное влияние государства и его поддержки, неопределенность в момент кризиса, то становится и вовсе бессмысленным изучать текущие отчеты в перспективе на 3-5 лет.

Итак, если брать более долгосрочные тренды, то последние 7-10 лет наблюдался период зачистки банковского сектора. Примечательно, что основным бенифициаром этого процесса оставался только Сбер. Да, в другие гос. банки деньги тоже потекли рекой, но на них же легло бремя спасения утопающих. Чего стоит только процесс санации банка Москвы, произведенный частично за счет акционеров ВТБ.

Однако сейчас тренд на спасение банков завершается. Последние санации того же Открытия были более жесткими, не пожалели даже держателей его облигаций. Думаю мы близки к моменту, когда «Too big to fail» будет относится только лишь к явным гос. банкам. Остальные же или уже исправились или будут рушится без всякого спасения. Кстати на этом фоне очень забавляет процесс перекладывания населением долларов из гос. банков в коммерческие :).

читать дальше на смартлабе

что-то мне сдается что идет фиксация прибали.

Сергей Набоков, или обед у всех

Сейчас акции Сбербанка дешевы, их можно постепенно покупать, считает Михаил Ганелин, старший аналитик по банковскому сектору «АТОН». Акции компании легко могут вернуться в район 200-230 руб. до конца года и до 250+ к моменту выплат дивидендов в июне 2019 г. Однако риски и неопределенность также сохраняются.

Сейчас акции Сбербанка дешевы, их можно постепенно покупать, считает Михаил Ганелин, старший аналитик по банковскому сектору «АТОН». Акции компании легко могут вернуться в район 200-230 руб. до конца года и до 250+ к моменту выплат дивидендов в июне 2019 г. Однако риски и неопределенность также сохраняются.

На объявлении санкций и возможной отмене продажи Denizbank в бумаге может вновь возрасти волатильность. При худшем, но маловероятном сценарии акции могут упасть до 150-160 руб. Более глубокое падение возможно, в случае если инвесторы почувствуют наступление полноценного кризиса в российской экономике, признаков которого пока не видно.

С чем было связано падение акций Сбербанка?

Падение с 275 руб. в апреле до 170 руб. вызвано следующими причинами:

1. Риск жестких санкций со стороны США на госбанки. В случае их введения банки бы сильно пострадали. Однако, по нашему мнению, вероятность их введения близка к нулю.

2. Сбербанк пользовался особой популярностью у инвесторов, поэтому падение котировок приобрело лавинообразный характер. Можно предположить, что сейчас есть много инвесторов, у которых в портфелях мало акций банка, а соответственно есть возможность их покупать.

3. Проблемы в банковском секторе Турции поставили под сомнение сделку Сбербанка по продаже Denizbank. Сделка должна быть закрыта до конца года. Риск отмены сделки или уменьшения ее цены есть. В этом случае акции Сбербанка могут упасть, по нашим оценкам, на 3-5%. Факт продажи важен для возможности банка увеличить дивиденды.

4. Сильная коррекция в рубле и облигациях приводит к давлению на капитал банков и ограничивает способность увеличивать дивиденды. Однако, учитывая текущую цену на нефть и параметры бюджета, фундаментальных причин для сохранения нестабильной ситуации на рынке нет. Возможны колебания на фоне объявления новых санкций.

Как Сбербанк ведет себя в настоящий момент?

По факту со Сбербанком пока все в порядке. Его доходы стабильно растут, чистая прибыль на историческом максимуме, кредитование и розничное, и корпоративное ускоряется. Мы считаем, что чистая прибыль Сбербанка в 2018 г. увеличится на 12-15% г/г до 850-860 млрд руб., а его рентабельность на капитал будет около 23%, что крайне много.

К примеру, ВТБ работает с рентабельностью 13%. Нет оснований ждать существенного падения доходов. Есть умеренный риск, при котором США включат в новые SDN-листы многих олигархов и их компании по примеру «РусАла». Банки кредитуют эти предприятия и будут вынуждены создавать резервы. Рост резервов будет умеренным, но на прибыль повлиять может.

Оценка акций

Акции банка торгуются по коэффициентам 2018 P/BV и P/E в размере 1,0х и 4,4х, что крайне низко. Существенно ниже капитала он торговался в конце 2014 г. (0,6х), на фоне по-настоящему тяжелого экономического кризиса, который привел к падению доходов Сбербанка в 2 раза. В этом году мы пока не видим оснований для снижения доходов банка. Скоро инвесторы начнут оценивать показатели 2019 г. – P/BV – 0,85х.

Дивиденды

В прошлом году Сбербанк заплатил 12 руб. на акцию, или 36% от чистой прибыли по МСФО. К 2020 г. банк обещал увеличить выплаты до 50% от чистой прибыли. По нашим оценкам, это 20 руб. на акцию, или дивидендная доходность 12%. Однако, учитывая прекрасные финансовые результаты за 2018 г., есть вероятность, что Сбербанк повысит выплаты до 50% на год ранее и существенно увеличит их в 2018 г.

По нашим оценкам, за 2018 г. дивиденды могут составить 15-18 руб., что дает доходность 10-11%. Это будет максимальная дивидендная доходность, которую когда-либо предлагал Сбербанк. Будут ли дивиденды 15 руб. или 18 руб. в том числе зависит от того, сможет ли Сбербанк продать Denizbank. Продадут – будет скорее 18 руб., если нет, то скорее 15.

Риски

С санкционными рисками в целом сейчас все понятно, но кругом плавают «черные лебеди» — что-то может вдруг пойти не так: эскалация в Сирии, углубление кризиса в Турции, более серьезные санкции в случае вмешательства России в выборы в Конгресс США. Глобальные рынки пока никак не учитывают риск настоящей «торговой войны» между США и Китаем. Все об этом говорят, но в цене акций это никак не отражается. Если ситуация усугубится, то и Сбербанк пострадает.

www.vestifinance.ru/articles/106903

События в России:

События в России:

Резкое повышение ставки Турции упростило задачу Банка РоссииДержатели бондов готовятся к худшему для РФ, следя за санкциямиСША обещают России ‘жесткие’ санкции за использование химоружияГазпром: Английский суд отменил приказ об аресте местных активовПерри заявил о возможности санкций против Северного потока-2Новак предложил США возродить двустороннюю группу по энергетике

Сегодня:

Лавров встретится с министром иностранных дел Германии в Берлине

11:00 мск — денежная база РФ в узком определении

11:30 мск — пресс-конференция с участием Натальи Касперской, посвященная наращиванию доли российского ПО на внутреннем рынке

13:30 мск — ставка ЦБР, прогноз — без изменений, на уровне 7,25 процента

15:00 мск — пресс-конференция Набиуллиной

После 22:30 мск — ставки хедж-фондов на рубль от CFTC

ЦБР опубликует проект основных направлений единой государственной денежно-кредитной политики на 2019-2021 годы

ЦБР опубликует доклад о денежно-кредитной политике

Суд в Лондоне вынесет постановление по спору между РФ и Украиной относительно евробондов на $3 миллиарда

Казначейство предложит 400 миллиардов рублей по 3-дневному репо с ОФЗ с фиксированной ставкой, 30 миллиардов рублей по 91-дневному репо с ОФЗ с фиксированной ставкой; 20 миллиардов рублей на 91-дневные депозиты с плавающей ставкой

Источник www.finanz.ru/novosti/aktsii/rynki-segodnya-ralli-akciy-EM;-stavka-cbr;-brifing-nabiullinoy-1027534560

О гадании на кофейной гуще, или этот текст, как реакция на один из свежих топиков с ленты SMART-LAB.

Вот этот топик:

smart-lab.ru/blog/494109.php#comments

А вот моя точка зрения на текущую ситуацию вокруг Сбера с точки зрения многолетнего опыта пребывания в акциях Сбера.

Взято со страниц форума «вОкруг да ОкОлО»

nevod22s

Дивиденды не всегда растут.

Сбербанк–п за:

1994 – 3,0р.

1995 – 2,5р.

1996 – 0,8р.

1997 – 0,29р.

ValuaVtoroy

Но так же можно сказать, что дивиденды не всегда падают. За указанные Вами годы не искал, а вот здесь динамика по сберовским префам с 2005 года:

http://stocks.investfunds.ru/stocks/21/dividend/

Да, совсем забыл: в 2007 году Сбер осуществил дробление своих префов 1 к 20. Так что за 1994 год на преф давали 15 копеек, в 1995 году 12,5 копеек, в 1996 году 4 копейки, а в 1997 году почти полторы копейки. Ну а сейчас 12 рублей.

nevod22s

Не припомню вдумчивого анализа ситуации с дивидендами Сбербанка за 1994-1997гг. у апологетов инвестирования. Подскажите, если в теме. Спасибо.

ValuaVtoroy

читать дальше на смартлабе

ValuaVtoroy, ну как можно сравнивать сбер до чистки банков и сбер до графа со сбером раньше? Это 2 кардинально разные конторы… я со сбером плотно по бизнесу с 2005 года и не сравнить, что было раньше в Сбере и что есть сейчас — это лидер и ВТБ там рядом не стоял, а остальные вообще погрешность…

Nikita Medvedev,

Да, согласен. Я считаю Сбер супер компанией на нашем рынке.

Был бы признателен, если бы объяснили как повышение ставок фрс Америки повлияет на мировую экономику (финансовый сектор) и на российскую в частности

Сергей Мелихов,

Все просто, каждое повышение ставки фрс удорожает стоимость заимствования денег для инвесторов, и наоборот, увеличивает в будущем доходность финансового сектора. Но, это вообщем. Поскольку с американской экономикой все очень хорошо и пузырь на рынке пока не собирается лопаться, инвесторы продолжают вкладываться в рискованные активы даже с увеличением ставки фрс.

Петр Варламов, тут хотел бы заметить, влияет не сама ставка (т.к. изменяеться очень слабо, шаг 0,25-0,4%), а спекуляции вокруг нее. Основной фактор влияющий на мир экономику — это количество USD в ее системе, т.к. все расчеты ведутся в тех самых USD. Весь этот год ФРС изымает долларовую ликвидность с рынка, что приводит к распродажам на EM рынках и перетоку высвободившихся USD в развитые рынки.

Gleb, QE в евро, юане и йене влияет не в меньшей степени, в т.ч. и реинвестирование погпшающизся выпусков

Nikita Medvedev, конечно влияет, но на данный момент в меньшей степени. Сейчас на международном рынке один гегемон это доллар.

Gleb, это так кажется, просто баксы уходят из остального мира в США совместно с повышением ставки, а в остальных валютах такого нет… но если сравнить доллар vs остальные валюты, то баланс не в пользу бакса, да и размер экономики США далеко не 50% мировой уже давно…

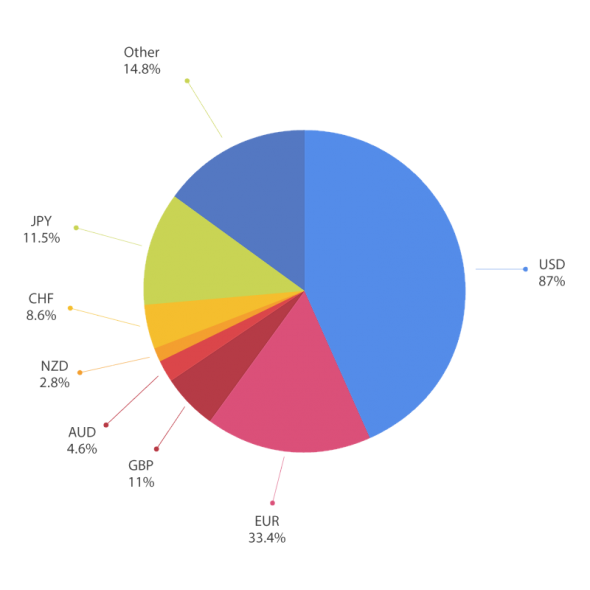

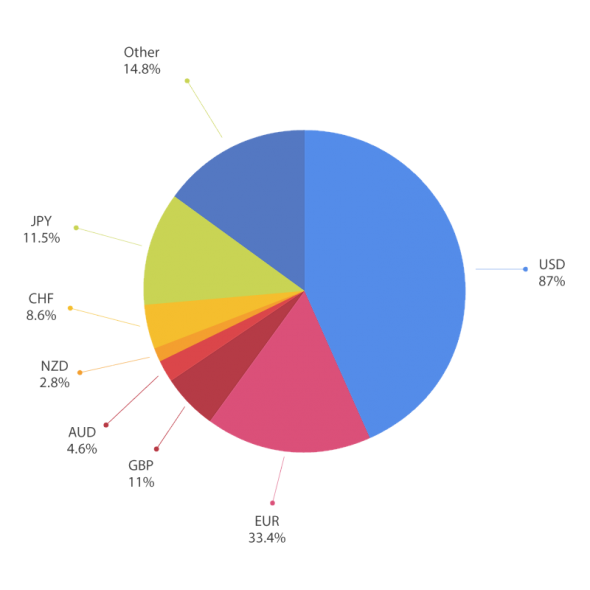

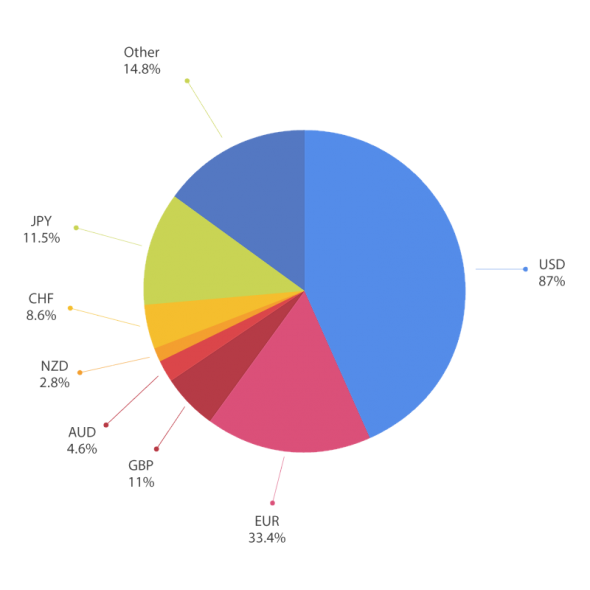

Nikita Medvedev, если сравнить объем международных расчетов в разных валютах, то получится следующая картинка:

Gleb, международная (как и внутренняя) торговля это одна из составляющих ввп, но далеко не основная… поэтому оценка влияния доллара одной сферой экономики очень однобоко…

Nikita Medvedev, Я вас понимаю, я лишь хотел обозначить тот момент, что альтернативе доллара пока попросту нет и к сожалению, доллар за последние 10 лет, делает все, чтобы так дальше оставалась.

Gleb, более того, так и будет ещё 20 лет, поэтому про серьезную девальвацию и уж тем более смерть доллара можно забыть, поэтому и многократный рост золота не светит…

Был бы признателен, если бы объяснили как повышение ставок фрс Америки повлияет на мировую экономику (финансовый сектор) и на российскую в частности

Сергей Мелихов,

Все просто, каждое повышение ставки фрс удорожает стоимость заимствования денег для инвесторов, и наоборот, увеличивает в будущем доходность финансового сектора. Но, это вообщем. Поскольку с американской экономикой все очень хорошо и пузырь на рынке пока не собирается лопаться, инвесторы продолжают вкладываться в рискованные активы даже с увеличением ставки фрс.

Петр Варламов, тут хотел бы заметить, влияет не сама ставка (т.к. изменяеться очень слабо, шаг 0,25-0,4%), а спекуляции вокруг нее. Основной фактор влияющий на мир экономику — это количество USD в ее системе, т.к. все расчеты ведутся в тех самых USD. Весь этот год ФРС изымает долларовую ликвидность с рынка, что приводит к распродажам на EM рынках и перетоку высвободившихся USD в развитые рынки.

Gleb, QE в евро, юане и йене влияет не в меньшей степени, в т.ч. и реинвестирование погпшающизся выпусков

Nikita Medvedev, конечно влияет, но на данный момент в меньшей степени. Сейчас на международном рынке один гегемон это доллар.

Gleb, это так кажется, просто баксы уходят из остального мира в США совместно с повышением ставки, а в остальных валютах такого нет… но если сравнить доллар vs остальные валюты, то баланс не в пользу бакса, да и размер экономики США далеко не 50% мировой уже давно…

Nikita Medvedev, если сравнить объем международных расчетов в разных валютах, то получится следующая картинка:

Gleb, международная (как и внутренняя) торговля это одна из составляющих ввп, но далеко не основная… поэтому оценка влияния доллара одной сферой экономики очень однобоко…

Nikita Medvedev, Я вас понимаю, я лишь хотел обозначить тот момент, что альтернативе доллара пока попросту нет и к сожалению, доллар за последние 10 лет, делает все, чтобы так дальше оставалась.

Был бы признателен, если бы объяснили как повышение ставок фрс Америки повлияет на мировую экономику (финансовый сектор) и на российскую в частности

Сергей Мелихов,

Все просто, каждое повышение ставки фрс удорожает стоимость заимствования денег для инвесторов, и наоборот, увеличивает в будущем доходность финансового сектора. Но, это вообщем. Поскольку с американской экономикой все очень хорошо и пузырь на рынке пока не собирается лопаться, инвесторы продолжают вкладываться в рискованные активы даже с увеличением ставки фрс.

Петр Варламов, тут хотел бы заметить, влияет не сама ставка (т.к. изменяеться очень слабо, шаг 0,25-0,4%), а спекуляции вокруг нее. Основной фактор влияющий на мир экономику — это количество USD в ее системе, т.к. все расчеты ведутся в тех самых USD. Весь этот год ФРС изымает долларовую ликвидность с рынка, что приводит к распродажам на EM рынках и перетоку высвободившихся USD в развитые рынки.

Gleb, Вот и в продолжении вопроса, можете сказать через какой механизм идет изъятие долларовой наличности из системы. Я так понимаю амеры начинают продавать трежерис или как то иначе?

Андрей, Облигации выпускаю как и мы, чтобы дефицит бюджета перекрывать, а с Трампа-программой, денег на финансирования требуется все больше, собственно в этом году очень много шумихи, вокруг роста ставок на трежерис. Если % по ним выходят из диапазона в 2.9% — это говорит о перетоке ликвидности в облигации со всех рынков, но этот процесс не столь быстрый, а америка в этом месяце заняла рекордный заем и обещала мальца на паузе побыть. Вы должны понимать, что облигации — это не только инструмент привлечения денежной массы, а так же ее стерилизации, но и инструмент сбережения в кризисный период.

О гадании на кофейной гуще, или этот текст, как реакция на один из свежих топиков с ленты SMART-LAB.

Вот этот топик:

smart-lab.ru/blog/494109.php#comments

А вот моя точка зрения на текущую ситуацию вокруг Сбера с точки зрения многолетнего опыта пребывания в акциях Сбера.

Взято со страниц форума «вОкруг да ОкОлО»

nevod22s

Дивиденды не всегда растут.

Сбербанк–п за:

1994 – 3,0р.

1995 – 2,5р.

1996 – 0,8р.

1997 – 0,29р.

ValuaVtoroy

Но так же можно сказать, что дивиденды не всегда падают. За указанные Вами годы не искал, а вот здесь динамика по сберовским префам с 2005 года:

http://stocks.investfunds.ru/stocks/21/dividend/

Да, совсем забыл: в 2007 году Сбер осуществил дробление своих префов 1 к 20. Так что за 1994 год на преф давали 15 копеек, в 1995 году 12,5 копеек, в 1996 году 4 копейки, а в 1997 году почти полторы копейки. Ну а сейчас 12 рублей.

nevod22s

Не припомню вдумчивого анализа ситуации с дивидендами Сбербанка за 1994-1997гг. у апологетов инвестирования. Подскажите, если в теме. Спасибо.

ValuaVtoroy

читать дальше на смартлабе

ValuaVtoroy, ну как можно сравнивать сбер до чистки банков и сбер до графа со сбером раньше? Это 2 кардинально разные конторы… я со сбером плотно по бизнесу с 2005 года и не сравнить, что было раньше в Сбере и что есть сейчас — это лидер и ВТБ там рядом не стоял, а остальные вообще погрешность…

Был бы признателен, если бы объяснили как повышение ставок фрс Америки повлияет на мировую экономику (финансовый сектор) и на российскую в частности

Сергей Мелихов,

Все просто, каждое повышение ставки фрс удорожает стоимость заимствования денег для инвесторов, и наоборот, увеличивает в будущем доходность финансового сектора. Но, это вообщем. Поскольку с американской экономикой все очень хорошо и пузырь на рынке пока не собирается лопаться, инвесторы продолжают вкладываться в рискованные активы даже с увеличением ставки фрс.

Петр Варламов, тут хотел бы заметить, влияет не сама ставка (т.к. изменяеться очень слабо, шаг 0,25-0,4%), а спекуляции вокруг нее. Основной фактор влияющий на мир экономику — это количество USD в ее системе, т.к. все расчеты ведутся в тех самых USD. Весь этот год ФРС изымает долларовую ликвидность с рынка, что приводит к распродажам на EM рынках и перетоку высвободившихся USD в развитые рынки.

Gleb, QE в евро, юане и йене влияет не в меньшей степени, в т.ч. и реинвестирование погпшающизся выпусков

Nikita Medvedev, конечно влияет, но на данный момент в меньшей степени. Сейчас на международном рынке один гегемон это доллар.

Gleb, это так кажется, просто баксы уходят из остального мира в США совместно с повышением ставки, а в остальных валютах такого нет… но если сравнить доллар vs остальные валюты, то баланс не в пользу бакса, да и размер экономики США далеко не 50% мировой уже давно…

Nikita Medvedev, если сравнить объем международных расчетов в разных валютах, то получится следующая картинка:

Gleb, международная (как и внутренняя) торговля это одна из составляющих ввп, но далеко не основная… поэтому оценка влияния доллара одной сферой экономики очень однобоко…

Сбербанк - факторы роста и падения акций

- Сбербанк перешел на выплату дивидендов 50% от прибыли начиная с 2020 года (08.03.2021)

- Сбербанк вышел в прибыль в октябре 2022 года и может выплатить дивиденды уже в 2023 году (27.11.2022)

- Рекордная прибыль в 2023 году и ожидаемый рекордный дивиденд. (20.10.2023)

- Могут платить больше 50% от чистой прибыли. Высокий ROE и высокая достаточность капитала. (20.10.2023)

- Замедление кредитования в стране снижает рост кредитного портфеля и соответственно процентных доходов Сбера. (20.10.2023)

- Рост процентных ставок может снизить чистую процентную маржу и соответственно прибыль Сбера в следующем году. (20.10.2023)

- Ипотека - основа розничного кредитного портфеля. Средние сроки ипотечного кредита в среднем выросли за последние год на 10 лет - вырос риск, что со временем могут начаться проблемы с выплатой. (20.10.2023)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций