| Число акций ао | 21 587 млн |

| Число акций ап | 1 000 млн |

| Номинал ао | 3 руб |

| Номинал ап | 3 руб |

| Тикер ао |

|

| Тикер ап |

|

| Капит-я | 6 930,7 млрд |

| Опер.доход | 4 510,3 млрд |

| Прибыль | 1 661,3 млрд |

| Дивиденд ао | 34,84 |

| Дивиденд ап | 34,84 |

| P/E | 4,2 |

| P/B | 0,9 |

| ЧПМ | 6,1% |

| Див.доход ао | 11,4% |

| Див.доход ап | 11,4% |

| Сбербанк Календарь Акционеров | |

| 10/02 SBER - РПБУ январь 2026 г. | |

| 26/02 SBER - МСФО 2025 г. | |

| Прошедшие события Добавить событие | |

Сбербанк акции

-

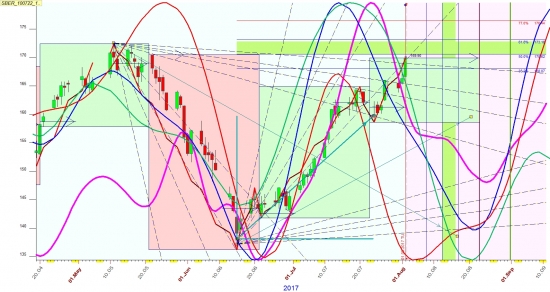

Икар на излёте или Эйфория в СБоб.

Икар на излёте или Эйфория в СБоб.

предшествующий пост smart-lab.ru/blog/413463.php

Готовиться «ловушка специалистов», суть которого заключается в ложном пробитии предшествующего максимума тренда, после чего цена разворачивается в противоположную сторону, причем как минимум на мощную коррекцию, а как максимум на замену тренда.

когда модель три белых солдата не может сформироваться до конца- появляется паттерн «Торможение».

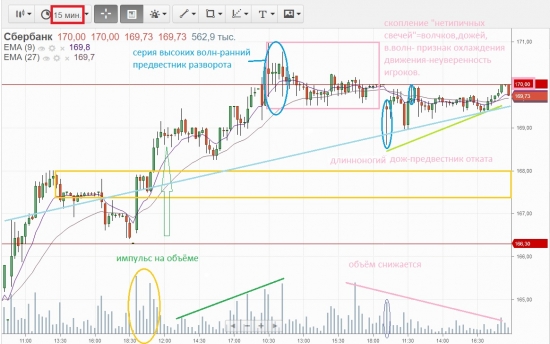

На 4хЧасах Сбоб- формация Торможение(Замедление)- вторая свеча модели фиксирует новый максимум, а за ней идет бычья маленькая свеча, третья (образование звезды). Это сигнал «сматывать удочки» — если позиция на покупку еще не открыта, лучше и не начинать; если открыта – стоит зафиксировать прибыль и выйти с рынка.При появлении этой модели движение как правило приостанавливается, и начинается коррекция.

осцилляторы (RSI, MACD, Momentum) отображают степень перекупленности рынка.

Вывод: эйфория от роста может плохо кончиться для окрылённых высотой))лучше перебдеть)))… формируется вершина.

скажите как его зовут

скажите как его зовут

среда — завтра сбер будет 166

четверг — завтра сбер будет 162

пятница и сегодня тишина. но судя по всему завтра 154 Греф пообещал Путину вывести Сбербанк в число лидеров среди цифровых компаний мира

Греф пообещал Путину вывести Сбербанк в число лидеров среди цифровых компаний мира

НОВО-ОГАРЕВО, 7 авг /ПРАЙМ/. Глава Сбербанка<SBER> Герман Греф на встрече с президентом России Владимиром Путиным заявил о планах крупнейшего российского банка стать в 2018 году одной из самых конкурентных цифровых компаний мира.

«О чем бы я хотел сказать как об очень важном тренде: то, чем мы сейчас занимаемся, – это перевод полностью всего банка в цифру. Мы 2,5 года назад начали создание новой платформы, гибкой платформы… Если будет все удачно и в 2018 году мы закончим создание платформы, думаю, что мы будем одной из самых конкурентных компаний на мировом рынке цифровых компаний», — сообщил Греф.

По словам президента Сбербанка, гибкость такой платформы позволит работать в большом количестве сфер и выводить новые продукты на рынок в течение недель, что серьезно повлияет на скорость и качество работы. Как рассказал Греф Путину, сегодня вывести новый продукт на рынок занимает от одного до двух лет в силу того, что платформа построена по старым принципам. Поэтому в 2014 году Сбербанк принял решение начать разработку новой платформы собственными силами, пояснил Греф.

По его словам, сегодня два банка в мире активно занимаются этим — Сбербанк и испанский банк BBVA. «Задача, которую мы перед собой ставим, – до конца 2018 года своими силами создать новую банковскую платформу и заменить старую платформу. В течение еще двух-трех лет после этого мы будем менять все приложения к этой платформе, но она уже будет нашего производства», — отметил топ-менеджер.

В ноябре 2016 года Сбербанк предложил построить на основе своих ресурсов и инфраструктуры экосистему по примеру крупнейших мировых компаний в сфере интернет-торговли, в частности, китайской Alibaba. Греф пояснял, что экосистема создается вокруг новой технологической платформы, которая должна быть построена к концу 2018 года. В декабре он уточнил, что банк планирует предоставлять электронные сервисы в ряде отраслей, включая медицину, туризм, строительство, телекоммуникации, и часть из них планируется запустить уже в 2017 году.

На годовом собрании акционеров Сбербанка в мае прошлого года Греф отмечал, что банк постепенно превращается в цифровую компанию, инвестируя все больше средств в развитие технологий. В связи с этим будет меняться и модель управления банком.

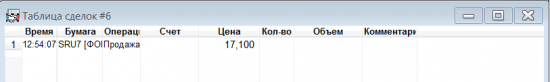

15:01 07.08.2017 Vanuta, вот теперь можно попробовать шортануть Сбер от 172 =)

Vanuta, вот теперь можно попробовать шортануть Сбер от 172 =)

Открываем стакан и смотрим: на 172 стоит приличная заявка продавца. Почему 172? Да именно от этого уровня в мае началось мощное падение Сбера. Трудно сказать, это закрытие лонгов крупным покупателем или набор шорта продавцом. Но в любом случае это большая вероятность коррекции в Сбере. Сбербанк - за июль 2017 года банк заработал 55,9 млрд руб. чистой прибыли.

Сбербанк - за июль 2017 года банк заработал 55,9 млрд руб. чистой прибыли.

Сбербанк предоставил результаты по РСБУ за июль и 7 месяцев.

Прибыль до уплаты налога на прибыль составила 465,8 млрд руб., чистая прибыль составила 372,8 млрд руб., в т.ч. за июль – 55,9 млрд руб.

Чистый процентный доход банка увеличился относительно 7 месяцев 2016 года на 6,4% и составил 683,6 млрд руб.

Чистый комиссионный доход увеличился на 14,7% до 194,0 млрд руб.

Банк продолжил наращивать объемы кредитования. В июле корпоративным клиентам выдано более 1 230 млрд руб., что соответствует декабрьскому уровню, когда объем выдач максимальный. Всего с начала года выдано 5,7 трлн руб., что на 21% больше, чем за 7 месяцев прошлого года. Кредитный портфель увеличился за месяц на 2,5% или 290 млрд руб. Рост в реальном выражении составил 2,2%.

Частным клиентам в июле банк выдал более 170 млрд руб. Всего с начала года выдано более 1 трлн руб., что на 23% больше, чем за 7 месяцев 2016 года. Розничный кредитный портфель увеличился за месяц на 1,2% или на 53 млрд руб. как за счет жилищных, так и потребительских кредитов и кредитных карт.

пресс-релиз Небольшая разборка акции Сбербанка обыкновенные.

Небольшая разборка акции Сбербанка обыкновенные.Просмотрев графики акции (к сожалению по техническим причинам графики вложить не могу) видно, что:

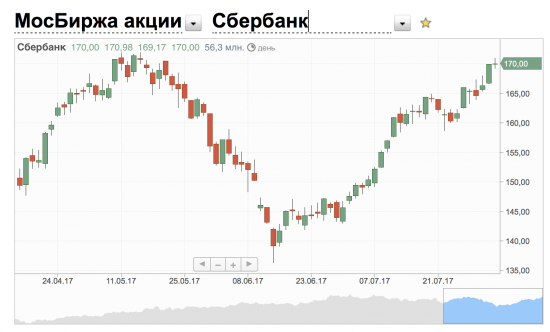

- На часовом таймфрейме бумага некоторое время корректировалась на падении цены и находилась под 13-ти периодной экспоненциальной скользящей средней (ЕМА) и после гэпа вверх от 26 июля 2017 года цена акции пересекла эту скользящую и уже пошла в технический рост вплоть до 04 августа, где бумага открыла день с гэпа вниз и весь день провела практически на одном уровне с ЕМА-13, закрывшись на отметке 169,73 рубля. Объёмы в этот день были незначительными, осциллятор Стохастик практически вышел из зоны перекупленности, что может говорить о консолидации на этом уровне или начале коррекции.

- На дневном графике цена акции, после коррекции, 30 июня 2017 года гэпом верх от 145,5 рублей пересекает ту же 13-ти периодную ЕМА и уходит уверенно вверх и 03 августа закрывает день на отметке 169,94 рубля технической фигурой «Волчек», аналогичной фигурой с небольшой чёрной тенью закрылась и пятница — 04 августа на отметке 169,73 рубля, снизившись на 0,159%. Дневной график также предполагает разворотную формацию бумаги, так как цена сильно оторвалась от ЕМА, техническая поддержка которой находится на отметке 164,5 рубля, а Стохастик ещё не вышел из зоны перекупленности.

- На дневном таймфрейме 100 периодной ЕМА, также находимся в зоне перекупленнности по Стохастику, где график цены сильно оторвался от ЕМА, объём торгов пятницы упал в 2 раза за последние 7 торговых сессий. Уровень поддержки находится на отметке 159,5 рубля.

- На недельном графике цена также значительно оторвана от 100 периодной ЕМА, у которой поддержка находится на отметке в 135 рублей, осциллятор Стохастик в зоне перекупленности. На этой неделе бумага столкнулась с серьезным сопротивлением в 170 рублей, над которым так и не смогла закрепиться, максимально добравшись лишь до значения в 170,90 рубля и последующего отката с консолидацией цены вблизи 170 рублей. Акции Сбербанка закрывают ростом 7-ую неделю подряд, в том числе и прошедшую неделю белой свечой. Тренд остаётся растущим, но как я говорил ранее, оснований для роста в 25,5% от 15 июня 2017 года, которую продемонстрировал Сбербанк об. нет, поэтому жду значительную коррекцию в ближайшие дни как по данной бумаге, так и по рынку в целом, к тому же на этом пути остаётся ряд незакрытых гэпов на различных ценовых горизонтах, незакрыты которые просто нельзя!

СберБанк VS Икар, высоко взлетел, крылья рассыпаются...

СберБанк VS Икар, высоко взлетел, крылья рассыпаются...Продолжаю гнуть свою линию в контексте предыдущего поста smart-lab.ru/blog/tradesignals/412985.php

Новый максимум 170 дался Сберу уже тяжелее, пошли пробои вниз от уровня.Поскольку большое количество акций невозможно продать в самой наивысшей точке, то крупные игроки вынуждены начать продавать (распределять) акции немного ниже целевой зоны.Учитывая, что большой объем прошёл в диапазоне 167,5-168, этот уровень выглядит крепким, если уйдем ниже, шансы на разворот резко вырастут.

Непосредственно перед концом повышательного тренда внезапное увеличение объемов и выброс цены-это кульминации покупок. Как правило, цена по инерции еще повысится, но это отчетливый репер окончания тренда вверх. Когда цены достигли целевой зоны, м.м(кукл, умные деньги, специалист… назовите как хотите) запускает «метки вниз» для старта резкого снижения цены акции.

Игра специалиста в акции очевидна: кручу верчу наи… засадить хочу…

На 15 мин графике(более старшие таймы пока особо не говорящие, но дивер моментума на Дневке идет со 160)) :

На опене 10.00 свеча Высокая Волна min168.6 рисует пин-бар РА сорвав стопы и бросив «метку вниз»..

на свече от 11.45 Медвежье отрицание=max170 имеем ап-траст отбой от уровня, ранее поддержки… причем ту же ситуацию наблюдаем на пост.торге..Клоз169.73

Волатильность возрасла, такое наблюдается обычно в поворотные моменты.Идут диверы на индикаторах.

Понижение объема показывает нам уменьшение интереса на данном уровне 170.Это возможно при прекращении борьбы одной из сторон, капитуляции Быкофф перед новым трендом? объем начинает иссякать, вера покупателей слабеет?

Вывод: перья из крыльев стали выпадать) похоже, что расдача началась… перегретость очевидна… Недостаточный объем всегда указывает на наличие реальной вероятности отката.Жду пробоя волатильности на старших таймах, а именно уход RSI под среднее значение.

Пы.сы. На Wall Street говорят: «Нужно покупать, чтобы поднять акции вверх, а вниз они могут падать от собственной тяжести». Автандил Чавчавадзе, тоже пытался шортить на этом уровне. Не идет блин… Пока все таки лучше от Лонга. Аэрофлот вспомните на падающем рынке в первом полугодии рос. Мне думается и со Сбером, что то подобное будет. У него в целом позитив по его финансовым показателям. Последний из примеров банк «Югра» открыл дорогу для наращивания доли рынка и соответственно улучшения фин.показателей. До конца года еще кого-нибудь сократят и все будет в ажуре.

Автандил Чавчавадзе, тоже пытался шортить на этом уровне. Не идет блин… Пока все таки лучше от Лонга. Аэрофлот вспомните на падающем рынке в первом полугодии рос. Мне думается и со Сбером, что то подобное будет. У него в целом позитив по его финансовым показателям. Последний из примеров банк «Югра» открыл дорогу для наращивания доли рынка и соответственно улучшения фин.показателей. До конца года еще кого-нибудь сократят и все будет в ажуре.

Растет Сбер с хорошей базы 2016, думаю, если и будет корректироваться повторно, как со 180 конца 2016, то не раньше после 1-2 кв 2018. Либо на фоне повторного введения санкций в фин.секторе.

Немного про акции Сбербанка.

Немного про акции Сбербанка.

Акции Сбербанка обыкновенные на прошедшей торговой сессии так и не смогли закрепиться выше отметки в 170 рублей, закрывшись лишь на уровне в 169,94 руб., показав нулевое изменение, при этом максимальные дневные значения составили 170,90 руб., минимальные значения достигнуты на уровне 169,15 руб.

Целевые значимые поддержки на дневных графиках находятся на уровне 164 рублей, следующая сильная поддержка на уровне 160 рублей, на пути к этому уровню ей предстоит закрыть гэп от 27 июля, а далее на пути к снижению ещё несколько незакрытых гэпов.

Фьючерс на обыкновенные акции Сбербанка SBERF-9.17 практически весь день провёл у отметки в 172 рубля, не показав значительного изменения, а в вечернюю сессию также не удержался на этом уровне и снизился на 0,541% до значения 171,11 рубля.

С учетом этого, снижающейся нефти на открытии, фактора пятницы — мало кто захочет перекладывать риски на понедельник и безосновательно длительного подъёма котировок как акций Сбербанка, так и его фьючерсов, вполне логично сегодня и в ближайшие дни ожидать снижения, к вечеру возможно усиление продаж и сегодня должны дойти до первой значимой поддержки в 164 рубля, если не ниже.

Если посмотреть на его неудержимый рост от минимальных значений 15 июня 2017 года 136,23 рубля, то его рост составил почти 25,5% всего лишь с одной малозначимой коррекцией на этом подъёме.

Индекс ММВБ также закрылся вблизи нулевых отметок 1965,29 пункта, а на вечерней сессии фьючерс на этот индекс MIX-9.17 снизился на 0,504%, что также говорит о снижении акций на открытии торговой сессии пятницы. Заметил, что последнюю неделю-полторы, фьючерс на обыкновенные акции Сбербанка, как и, собственно, сами акции Сбербанка, значительно оторвались вверх от фьючерса на индекс ММВБ и самого индекса. Сбербанк явно перекуплен по всем показателям.

PS: это моё личное мнение, которое может не совпасть с фактом завершения торгов сегодняшнего дня, но ретест вчерашних максимумов и возврат к уровням закрытия с последующим снижением сегодня не исключен, а в ближайшее время широкомасштабная коррекция нам обеспечена. slonofen, я по-моему все описал в своем посте и в комментах под ним. Вы противоречите сами себе. Говорите, что каждый может писать на форуме… я написал свое мнение. это мой взгляд. занудство тут ни при чем.

slonofen, я по-моему все описал в своем посте и в комментах под ним. Вы противоречите сами себе. Говорите, что каждый может писать на форуме… я написал свое мнение. это мой взгляд. занудство тут ни при чем. Мобильный оператор Сбербанка должен быть хорошо воспринят клиентами банка. Новость нейтральна для динамики котировок акций банка

Мобильный оператор Сбербанка должен быть хорошо воспринят клиентами банка. Новость нейтральна для динамики котировок акций банка

Сбербанк запустил собственного виртуального сотового оператора

Сбербанк запустил пилотный проект виртуального сотового оператора (MVNO) в Санкт-Петербурге в партнерстве с Tele 2. Он называется «Поговорим».Компания предлагает различные тарифы, которые зависят от требуемого объема интернет-трафика, минут разговора и пакета SMS. Схема работает как конструктор и позволяет клиенту создавать тариф в соответствии с его персональными нуждами. Компания предлагает даже бесплатный базовый тариф, который включает 500 МБ трафика и 50 минут разговора. Тарифные планы в целом дешевле по сравнению с большинством мобильных операторов Большой тройки. Мобильный оператор интегрирован с сервисами Сбербанка и предлагает скидки и бонусы, если клиент оплачивает покупки с помощью телефона.

Мобильный оператор Сбербанка предлагает привлекательные тарифы, а значит должен быть хорошо воспринят клиентами Сбербанка. В настоящий момент он начинает работать в одном регионе, поэтому понадобится время для расширения клиентской базы. Сбербанк видит своего MVNO-оператора как возможность лучше интегрировать мобильные и финансовые услуги и сократить свои собственные затраты на SMS. Новость позитивна с точки зрения восприятия, но нейтральна для динамики котировок акций банка, поскольку MVNO пока никак не влияет на финансовые показатели банка.

АТОН Сбербанк - второй претендент на «Сбербанк Украина» отказался от его покупки. Бизнесмен Виктор Прокопеня отозвал свою заявку из Нацбанка Украины, отказавшего до этого Григорию Гусельникову и Саиду Гуцериеву. Отзыв заявки никак не связан с опасениями, что НБУ откажет в согласовании покупки, объяснил бизнесмен. Покупку других банков он также не рассматривает. (Ведомости)

Сбербанк - второй претендент на «Сбербанк Украина» отказался от его покупки. Бизнесмен Виктор Прокопеня отозвал свою заявку из Нацбанка Украины, отказавшего до этого Григорию Гусельникову и Саиду Гуцериеву. Отзыв заявки никак не связан с опасениями, что НБУ откажет в согласовании покупки, объяснил бизнесмен. Покупку других банков он также не рассматривает. (Ведомости)

Сбербанк — представил тарифы своего виртуального мобильного оператора «Поговорим», работающего на сетях «Т2 РТК холдинга» (бренд Tele2). С 1 августа сим-карты оператора под этим брендом можно купить в Санкт-Петербурге, где проходит пилотный проект банка. (Ведомости) Сбербанк все... завтра 120. не, 1 рубль. 100-процентная инфа.

Сбербанк все... завтра 120. не, 1 рубль. 100-процентная инфа.

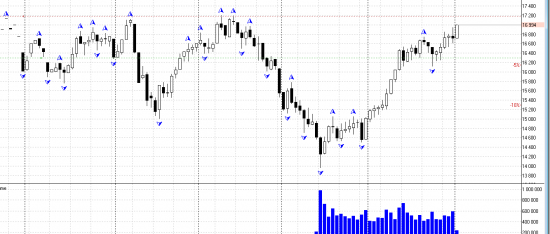

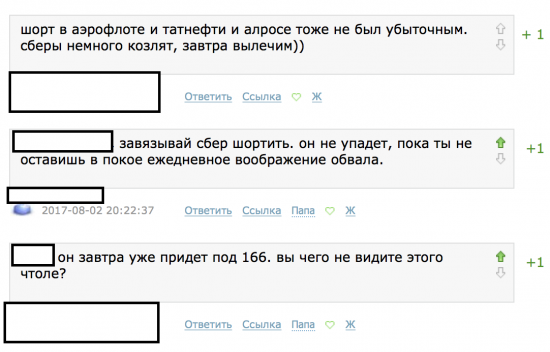

Я покажу 2 изображения. Буквально вчера случайно увидел комментарий и решил сохранить на память:

Я прошу прощения у авторов этой переписки. Хотя нет, стойте, она ж в открытом доступе. Но тем не менее считаю нехорошо фиксить различные высказывания людей и потом ими попрекать. Обещаю последний раз.

К чему это я пишу. Да к тому, что уже много раз говорил. Если вы аналитик, Вас смотрит огромное количество людей. Ваши трейды пытаются повторить и даже платят деньги за это (не уверен, но по-моему берет) Будьте аккуратнее в высказываниях. Еще одна картинка сегодня:

«Где 166 по сберу я спрашиваю? Почему 170? Вы же говорили 166». Такие фразы могут говорить люди, которые следуют за «гурой». И прочитав его коммент. Продали машины, квартиры и сбер на все в шорт. «Ну Вы же говорили, плачут они...»

Я понимаю, что смартлаб суров и тут идиотов нет (хотя...) Но ведь есть же люди, которые «гурам» доверяют, следуют. Я не спорю, прогноз вышеНЕуказанного автора рано или поздно сбудется, Сбер и весь рынок России пойдет на 0, только от денег простаков может остаться бублик.

Аккуратнее господа в своих выражениях, проверяйте, что написали. Вы у нас все умные, все с образованием финансовым, все на бирже мульон лет, так и ведите себя соответственно.

Ваш, «зеленый» частный трейдер Литвинов… ну сами знаете.

Согласен что растет ни на чем, просто пример с Югрой не оч. удачный, потому что как правило сбер всегда в списке тех, кто получает миллиарды халявных денег на выплату обанкротившихся банков, крутит их неделями, месяцами бесплатно, пока не отдаст все вклады, причем треть остается у него, т.к люди уже боятся в другие банки нести деньги. ну и плюс все бабули перекладывают свои вклады в сбер, потому что зеленый — надежный… В остальном согласен, что это развод, но когда он кончится, вот в чем вопрос 172, 185, кто то 220 ему давал.

Согласен что растет ни на чем, просто пример с Югрой не оч. удачный, потому что как правило сбер всегда в списке тех, кто получает миллиарды халявных денег на выплату обанкротившихся банков, крутит их неделями, месяцами бесплатно, пока не отдаст все вклады, причем треть остается у него, т.к люди уже боятся в другие банки нести деньги. ну и плюс все бабули перекладывают свои вклады в сбер, потому что зеленый — надежный… В остальном согласен, что это развод, но когда он кончится, вот в чем вопрос 172, 185, кто то 220 ему давал. Только мне кажется, что РФскую фонду активно заталкивают наверх?

Только мне кажется, что РФскую фонду активно заталкивают наверх?

Только мне кажется, что РФскую фонду активно заталкивают наверх, чтобы потом обрушить вниз? Например Сбер — ни на чем не основанный рост. Аргументы против: санкции (которые касаются и финансовой системы), не самая лучшая ситуация в банковской сфере (пример Югры), сокращение кредитования реального сектора, снижение доходов населения, сигналы ТА по осциляторам — дивергенции и перекупленности на локальных ТА, безоткатный рост в течение 7 недель — рекорд! Все это похоже на хороший развод. Понемногу набираю шортовую позу от хаев по Сберу, жду перелоя с последующим боковиком 130-160.

Как Сбербанк и ВТБ рискуют потерять 1,4 млрд евро в Хорватии Банки кредитовали рухнувшую компанию Agrokor, но правительство страны спасает не кредиторов, а поставщиков

Как Сбербанк и ВТБ рискуют потерять 1,4 млрд евро в Хорватии Банки кредитовали рухнувшую компанию Agrokor, но правительство страны спасает не кредиторов, а поставщиков

https://www.vedomosti.ru/finance/articles/2017/07/31/727079-sberbank-vtb-horvatii

Сбербанк - факторы роста и падения акций

- Сбербанк перешел на выплату дивидендов 50% от прибыли начиная с 2020 года (08.03.2021)

- Могут платить больше 50% от чистой прибыли. Высокий ROE и высокая достаточность капитала. (20.10.2023)

- Замедление кредитования в стране снижает рост кредитного портфеля и соответственно процентных доходов Сбера. (20.10.2023)

- Ипотека - основа розничного кредитного портфеля. Средние сроки ипотечного кредита в среднем выросли за последние год на 10 лет - вырос риск, что со временем могут начаться проблемы с выплатой. (20.10.2023)

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций