| Число акций ао | 15 193 млн |

| Номинал ао | 0.656517 руб |

| Тикер ао |

|

| Капит-я | 628,3 млрд |

| Выручка | 1 239,0 млрд |

| EBITDA | 129,9 млрд |

| Прибыль | -22,1 млрд |

| Дивиденд ао | – |

| P/E | -28,4 |

| P/S | 0,5 |

| P/BV | 0,7 |

| EV/EBITDA | 9,8 |

| Див.доход ао | 0,0% |

| Русал Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Русал акции

-

Акции Норникеля и Русала - хорошая инвестиционная идея - Финам

Акции Норникеля и Русала - хорошая инвестиционная идея - Финам

«Норникель» сильно отстал от других компаний и не смог уверенно заработать на прошедшем росте металлов, но потенциал роста у компании сохраняется. В этом уверен Алексей Калачев, аналитик ГК «ФИНАМ», высказавший свое мнение в ходе «ФИНАМ Митапа» «Сырьевой сектор — новый лидер роста?».

«Правда, надо учитывать, ситуация такая, что если ГМК не справится с текущими проблемами, или если произойдет еще одна авария, или если обострится конфликт с „РУСАЛом“ на дивидендной теме, то для акций это, конечно, будет негативом», — уточнил г-н Калачев.

Сергей Суверов, инвестиционный стратег УК «Арикапитал», полагает, что на передовой находятся бумаги «РУСАЛа». «Нам кажется, что бумаги стоят дешево и торгуются без учета стоимости „Норникеля“. Запасы алюминия начали снижаться, цены на металл, учитывая, что его будут больше потреблять с учетом восстановления мировой экономики, будут расти. Нам „РУСАЛ“ видится хорошей инвестиционной идеей», — прокомментировал г-н Суверов.

Авто-репост. Читать в блоге >>> Норильский никель хочет обанкротить Русал - 2 варианта прочтения

Норильский никель хочет обанкротить Русал - 2 варианта прочтения

Норникель хочет уменьшить выплату дивидендов акционером, одним из главных которых является Русал со своими 27,8%.

Компания Владимира Потанина «Интеррос», взяв в руки арматуру из никеля, намекнула Русалу, что хорошо бы снизить давление на Норникель и снизить выплату дивидендов.С чего всё началось?

На дворе был 2007 год. Компания Русал решила взять кредит в микрофинансковой организации на покупку 25% + 1 акцию. 11 марта 2008 года Русал взял у Внешэкономбанка 4,5 млрд $. Ставка на кредита составила LIBOR+5%. Конечно не МФО, но все равно аховая. Обеспечением послужили сами приобретаемые акции компании Норильский никель. И закрутилось.

Компания Русал пиявкой присосалась к титьке компании Норникель и доила каждый год. Ведь Русалу нужно обслуживать кредит, а сама по себе она позволить себе такого не могла.

После непродолжительной драки крапивой с получением двух синяков, ушиба самоуважения и вывиха одного яичка, основные акционеры ГМК Норильского никеля Владимир Потанин и Олег Дерипаска объявили во всеуслышание, об урегулировании проблемы. Стороны запланировали подписать некое соглашение, а для его обеспечения, стороны согласились перечислить по чуть более 7% акций Норникеля на специальный счёт. Русал кряхтя вышел из неудобной ситуации, где все акции были под залогом в банке благодаря Грефу, который своим волевым решением освобождает требующийся процент акций из-под залога. Уж лучше бы ипотеки простили многодетным…

В 2018 году соглашение было продлено ещё на 5 лет. Это дало некую уверенность миноритариям в получении дивидендов, которых будет хватать не только на хлебушек и маслице, но и на икорку баклажанную.

Владимир Потанин не раз намекал, о снижении дивидендов, что пойдёт на пользу компании Норникель. Но что Норникелю хорошо – Русалу смерть. Ведь последнему нужно платить МФО % за кредит. Вследствие чего Владимир Потанин получал регулярные отказы. Хотя он хотел всего лишь ограничить их выплату размером в 1 млрд $.

Авто-репост. Читать в блоге >>> #GMKN #RUAL

#GMKN #RUAL

⚡️ УСЛОВИЯ АКЦИОНЕРНОГО СОГЛАШЕНИЯ «НОРНИКЕЛЯ» НЕ МОГУТ БЫТЬ ПЕРЕСМОТРЕНЫ В ОТРЫВЕ ОТ ИТОГОВ РАБОТЫ ДЕЙСТВУЮЩЕГО МЕНЕДЖМЕНТА КОМПАНИИ — «РУСАЛ» — ТАСС #GMKN #RUAL

#GMKN #RUAL

⚡️ АКЦИОНЕРЫ «НОРНИКЕЛЯ» ВЕДУТ РАБОЧИЙ ДИАЛОГ ПО АКЦИОНЕРНОМУ СОГЛАШЕНИЮ, ЭМОЦИОНАЛЬНЫЕ ЗАЯВЛЕНИЯ НЕГАТИВНО ОТРАЖАЮТСЯ НА КОТИРОВКАХ АКЦИЙ — «РУСАЛ» — ТАСС

ВЗГЛЯД: «Финам» подтверждает рекомендацию «покупать» для акций Русала с целью 61,5 руб

Роман Ранний, все говорят об этом, нахваливают само собой, чтобы поскорее избавиться от него Русал - рост рынка позволил поднять оценку компании - Финам

Русал - рост рынка позволил поднять оценку компании - Финам

ОК «РУСАЛ» МКПАО — российский производитель алюминия с долей мирового рынка около 6%. Наши предыдущие цели по акциям «РУСАЛа» были достигнуты накануне выхода годовой отчетности компании.

Мы подтверждаем рекомендацию «Покупать» по акциям ОК «РУСАЛ» с новой целевой ценой 61,5 руб. Потенциал роста в перспективе 12 мес. составляет 31,6%.

Калачев Алексей

ГК «Финам»

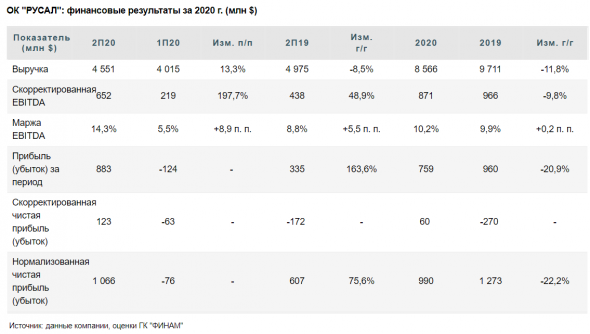

«РУСАЛ» представил позитивную отчетность и прогнозы. Рост цен на алюминий создает хорошие предпосылки для улучшения финансовых показателей компании.

«РУСАЛ» хорошо интегрирован в сырье, поддерживает высокую загрузку мощностей, осуществляет их модернизацию, имеет в портфеле большую долю продукции с высокой добавленной стоимостью.

«РУСАЛ» производит алюминий за счет электроэнергии ГЭС, что позволяет продвигать его на рынках в качестве продукции с низким углеродным следом и дает дополнительное преимущество на европейском рынке в конкуренции с китайскими производителями.

«РУСАЛ» активно снижает долговую нагрузку и планирует в близкой перспективе вернуться к выплате дивидендов по акциям. Это может стать сильным драйвером для роста акций.

Авто-репост. Читать в блоге >>> Попадание Русала в MSCI в мае кажется маловероятным - Велес Капитал

Попадание Русала в MSCI в мае кажется маловероятным - Велес Капитал

При стоимости алюминия выше 2 200 долл. за т. Русал в 2021 г. нарастит финансовые показатели более чем в 2 раза и радикально снизит долговую нагрузку к концу 2022 г. На этом фоне акции компании приблизились к историческому максимуму, обогнав ключевые индексы.

Мы не исключаем среднесрочную коррекцию котировок, поводом для которой может стать сокращение дивидендов Норникеля после ряда серьезных аварий. Однако долгосрочный позитивный взгляд на перспективы Русала по-прежнему сохраняется. С учетом ралли цен на алюминий и увеличения шансов на включение в индекс MSCI Russia мы повышаем целевую цену до 56 руб. и подтверждаем рекомендацию «Покупать».

Финансовые показатели. В условиях низких цен на алюминий во 2-м полугодии 2020 г. Русал продемонстрировал достойные результаты. С учетом резкого роста цены металла выше 2 200 долл. за т показатели в 1-м полугодии 2021 г. будут значительно лучше. При консервативной цене алюминия на уровне 2 000 долл. за т в 2021 г. Русал нарастит выручку на треть, а EBITDA и FCFF – более чем в 2 раза. Китай планирует ограничить внутреннее производство алюминия 45 млн т в год, что вынудит страну активнее импортировать металл. При стоимости алюминия выше 2 200 долл. за т Русал способен генерировать более 1 млрд долл. свободного денежного потока, что позволит без проблем обслуживать и постепенно гасить огромный долг. Запуск Тайшетского завода, запланированный на 3-й квартал 2021 г., позволит к концу 2022 г. нарастить производство на 10%.

Дивиденды Норникеля. В нашем базовом сценарии Русал в 2021 г. получит 1,6 млрд долл. дивидендов Норникеля. Однако мы допускаем, что Норникель снизит выплаты после ряда аварий и дивидендный поток окажется на 25-50% ниже. Также с 2022 г. Норникель планирует перейти на выплаты из свободного денежного потока, что приведет к снижению дивидендов. Мы считаем, что в 2021-2022 гг. споры относительно изменений в дивидендной формуле станут краеугольным камнем в акционерном конфликте между Русалом и Норникелем. В то же время, в сочетании с высокими ценами на алюминий даже урезанные дивиденды позволят Русалу значительно снизить долговую нагрузку к концу 2022 г.

MSCI. В мае 2021 г. пройдет очередная ребалансировка индексов MSCI. Согласно нашим расчетам, минимальный уровень FIF (Foreign Inclusion Factor), необходимый для попадания в MSCI Russia Standard Index, составляет около 2 млрд долл. Акциям Русала осталось вырасти примерно на 20%, чтобы получить шанс на включение в индекс. Также с лета 2020 г. SUAL (второй акционер Русала) продал 0,65% акций, что увеличивает потенциальную оценку free-float и FIF на 4%. Однако попадание в MSCI в мае все еще кажется маловероятным. Мы полагаем, что Русал сможет достичь соответствия индексным критериям к августу 2021 г. при условии сохранения высоких цен на алюминий.

Сучков Василий

ИК «Велес Капитал»

Авто-репост. Читать в блоге >>> ВЗГЛЯД: «Финам» подтверждает рекомендацию «покупать» для акций Русала с целью 61,5 руб

ВЗГЛЯД: «Финам» подтверждает рекомендацию «покупать» для акций Русала с целью 61,5 руб

Падение связано с взаимозависимостью Русал и НорНикеля. Груз проблем второго давят на Русал

arinochka1301, А где Вы падения видите? сегодня как рынок, ну может на 0,… % больше среднего показателя опустились.( кто то решил зафиксировать свой плюс), а за неделю вообще в плюсе… ВЗГЛЯД: «Велес Капитал» подтверждает рекомендацию «покупать» для акций Русала с целью 56 руб

ВЗГЛЯД: «Велес Капитал» подтверждает рекомендацию «покупать» для акций Русала с целью 56 руб Падение связано с взаимозависимостью Русал и НорНикеля. Груз проблем второго давят на Русал

Падение связано с взаимозависимостью Русал и НорНикеля. Груз проблем второго давят на Русал Rusal, как-то буднично...

Rusal, как-то буднично...

Здравствуйте, коллеги!

Один график, Rusal, кто помнит по нему не по детски прошлись санкциями. Потом что-то назад откатили. Факт, акции пробили до санкционный хай и корона им не по чём. Мало того, возможно мы в развитии параболического движения, ближайшая цель 56 (месячный план).

Влияют санкции, конечно да, возможно с ними жить и здравствовать, вот вам живой пример.

Больше сценариев нашем телеграмм канале:

https://t.me/Tactica_Adversa

Обсуждаем в чате:

https://t.me/Tactica_Adversa_Chat

Авто-репост. Читать в блоге >>>

не стал бы я так шутить, учитывая как часто аварии случаются в Норникеле

Alex Riner, ну вероятность событий схожая :)

zzznth, почему это, вот же недавно СМИ: властям США сообщили, что Дерипаска продолжает управлять «Русалом» вопреки санкциям, www.bbc.com/russian/news-55354795, весьма вероятно, учитывая как Байден относится к руководству РФ

Есть несколько вариантов по Русалу.

1. Цены на металлы будут безудержно расти и не будет при это других проблем, все успокоится, тогда акции могут вырасти согласно прогнозам.

2. Проблемы Норникеля продолжаться и государство обложит его штрафами, тогда не то что дивиденды, вопрос о банкростве и национализации Норникеля встанет — тогда Русал также объявит о банкростве.

3. США вернутся к санкциям против Русала, которые были ранее, тогда — банкротство Русала.

1 вариант позитивный, 2 из 3 вариантов нет, 1 вариант — 80 рублей, во 2 и 3-ем варианте может государство не даст обанкротится Русалу, тогда появится новый Мечел — 3 рубля за акцию. Каждый сам решает, какое соотношение прибыли/риска его устраивает.

Alex Riner, вариант 4: прилетит метеорит и упадет на основные заводы русала — банкротство русала Есть несколько вариантов по Русалу.

Есть несколько вариантов по Русалу.

1. Цены на металлы будут безудержно расти и не будет при это других проблем, все успокоится, тогда акции могут вырасти согласно прогнозам.

2. Проблемы Норникеля продолжаться и государство обложит его штрафами, тогда не то что дивиденды, вопрос о банкростве и национализации Норникеля встанет — тогда Русал также объявит о банкростве.

3. США вернутся к санкциям против Русала, которые были ранее, тогда — банкротство Русала.

1 вариант позитивный, 2 из 3 вариантов нет, 1 вариант — 80 рублей, во 2 и 3-ем варианте может государство не даст обанкротится Русалу, тогда появится новый Мечел — 3 рубля за акцию. Каждый сам решает, какое соотношение прибыли/риска его устраивает.

Лидер роста. Инвест-дома наперебой дают более 40% роста к выставленным целевым ценам. Оперируют ростом цен на алюминий и уверенностью в дивидендах от ГМК Норникель. Действительно, красивые прогнозы цен на алюминий с 2021 по 2023 в размере с 2175 до 2500 долларов за тонну! На самом деле куда логичнее сегодняшний рост отнести к корреляции к успехам ГМК Норникель по палладию (цены на него растут 3 дня), дивиденды которого позволят хорошо снизить долг Русала! Так что реальная причина роста — большое потенциальное снижения долга Русала. Чистый долг/EBITDA может стать ниже 2x в этом году! Да и снаряды возможных санкций уже не коснутся Русала :), воронка уже в наличии :).

jata, а кто сказал что санкции не коснутся, влияние дерипаски было недавно отправлено из ЕС в США и вопрос там на столе или все уже забыли? а также второй меч на русалом это сокращение дивидендов от норникеля тем более и повод есть даже в этом году, посмотрите какая волатильнось бумаги с начала торгов компании это ведь кошмар инвестора. или я не прав? можно еще долго писать, но мне пора бежать Лидер роста. Инвест-дома наперебой дают более 40% роста к выставленным целевым ценам. Оперируют ростом цен на алюминий и уверенностью в дивидендах от ГМК Норникель. Действительно, красивые прогнозы цен на алюминий с 2021 по 2023 в размере с 2175 до 2500 долларов за тонну! На самом деле куда логичнее сегодняшний рост отнести к корреляции к успехам ГМК Норникель по палладию (цены на него растут 3 дня), дивиденды которого позволят хорошо снизить долг Русала! Так что реальная причина роста — большое потенциальное снижения долга Русала. Чистый долг/EBITDA может стать ниже 2x в этом году! Да и снаряды возможных санкций уже не коснутся Русала :), воронка уже в наличии :).

Лидер роста. Инвест-дома наперебой дают более 40% роста к выставленным целевым ценам. Оперируют ростом цен на алюминий и уверенностью в дивидендах от ГМК Норникель. Действительно, красивые прогнозы цен на алюминий с 2021 по 2023 в размере с 2175 до 2500 долларов за тонну! На самом деле куда логичнее сегодняшний рост отнести к корреляции к успехам ГМК Норникель по палладию (цены на него растут 3 дня), дивиденды которого позволят хорошо снизить долг Русала! Так что реальная причина роста — большое потенциальное снижения долга Русала. Чистый долг/EBITDA может стать ниже 2x в этом году! Да и снаряды возможных санкций уже не коснутся Русала :), воронка уже в наличии :).

Русал сегодня среди лидеров роста на нашем падающем рынке. Дело, как мне кажется, в росте алюминия и относительно неплохом отчете за 2020 год по МСФО, который вышел позавчера. Алюминий находится на 10-ти летних максимумах. Но не стоит обольщаться, как мне кажется. Рост идет на объемах ниже среднего, плюс в любой момент цена на алюминий может пойти вниз.

Русал сегодня среди лидеров роста на нашем падающем рынке. Дело, как мне кажется, в росте алюминия и относительно неплохом отчете за 2020 год по МСФО, который вышел позавчера. Алюминий находится на 10-ти летних максимумах. Но не стоит обольщаться, как мне кажется. Рост идет на объемах ниже среднего, плюс в любой момент цена на алюминий может пойти вниз.

Русал - факторы роста и падения акций

- Если продать долю ГМК 27,8% про рынку и загасить долг, то EV/EBITDA Русала будет равен 0.1 (при цене акций Русала 40 руб и ГМК 24,000 руб) (14.12.2020)

- Самая низкая в мире себестоимость производства алюминия (25.12.2023)

- В 2021 году начали перестройку производственных корпусов всех комбинатов, которая закончится к 2030 году. Это приведет к росту капзатрат (30.08.2021)

- Мажоритарий (Дерипаска, Эн+) исторически не любит платить дивиденды (05.07.2022)

- Возможные проблемы с производством (глиноземные заводы в Украине, Ирландии) и сбытом (40% выручки в недружественных странах) (05.07.2022)

- Русал объявил на ПМЭФ-2023, что собирается построить глиноземный завод в Ленобласти за 400 млрд руб (18.06.2023)

- В 2023-2026 может быть слабый дивидендный поток от Норникеля (18.06.2023)

Русал - описание компании

Русал — крупнейший в мире производитель алюминия и один из крупнейших производителей глинозема. На Московской бирже акции представлены в виде акций иностранного эмитента (код RUAL).Сайт: www.rusal.ru/

Инвесторам: www.rusal.ru/investors/

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций