| Число акций ао | 10 598 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 5 045,7 млрд |

| Выручка | 8 773,0 млрд |

| EBITDA | 2 349,0 млрд |

| Прибыль | 435,0 млрд |

| Дивиденд ао | 26,24 |

| P/E | 11,6 |

| P/S | 0,6 |

| P/BV | 0,5 |

| EV/EBITDA | 2,1 |

| Див.доход ао | 5,5% |

| Роснефть Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Роснефть акции

-

Взрыв на Ангарском нефтеперерабатывающем заводе, принадлежащем НК «Роснефть»

Взрыв на Ангарском нефтеперерабатывающем заводе, принадлежащем НК «Роснефть»Два человека погибли рано утром в четверг в результате мощного взрыва на нефтеперерабатывающем заводе недалеко от сибирского города Иркутск.

Взрыв произошел около 5 часов утра по местному времени в четверг на Ангарском нефтеперерабатывающем заводе. Он послал в ночное небо огненный шар, который осветил местность на многие километры вокруг. В дополнение к двум погибшим, по сообщениям СМИ, по меньшей мере пять человек получили ранения.

Российские официальные лица заявили, что взрыв произошел в результате “загазованности” оборудования завода. Остается неясно, было ли это несчастным случаем или результатом диверсии, проводится следствие.

Авто-репост. Читать в блоге >>>

Подборка облигаций с низким кредитным риском - СберИнвестиции

Подборка облигаций с низким кредитным риском - СберИнвестиции

Аналитики SberCIB Investment Research обновили подборку облигаций с низким кредитным риском, подходящую для наиболее консервативных инвесторов.

Они заменили практически все бумаги из предыдущей версии. Из прежнего состава остался лишь выпуск Уралкалия, также по-прежнему представлены МТС как эмитент: в подборке появилась другая облигация оператора, более привлекательная с точки зрения доходности. В частности, из подборки были исключены Газпром, Норникель и СИБУР, а добавлены в неё — Роснефть, Газпром нефть, Славнефть, Еврохим, Ростелеком и Магнит.

Решение было продиктовано относительной привлекательностью бумаг с точки зрения кредитных спредов, ликвидности и целевой дюрации. Это позволило сохранить доходность на высоком уровне (9,1% против 9,2% по прошлой подборке), дюрация незначительно увеличилась — до 2,2 с 2,1.

Подробнее о новых эмитентах в подборке вы можете прочитать по ссылке (https://telegra.ph/Podborka-obligacij-s-nizkim-kreditnym-riskom-12-15).

Авто-репост. Читать в блоге >>> Goldman Sachs прогнозирует рост цен на сырье в 2023 году на 43%

Goldman Sachs прогнозирует рост цен на сырье в 2023 году на 43%

Сырьевые товары станут самым успешным классом активов в 2023 году, обеспечив инвесторам доходность свыше 40%, прогнозируют аналитики Goldman Sachs Group под руководством Джеффа Карри и Саманты Дарт.

По их прогнозам, индекс Standard & Poor's GSCI Total Return, учитывающий динамику цен 24 видов сырьевых товаров, вырастет на 43% в следующем году. С начала этого года индикатор увеличился на 24%, тогда как фондовый индекс S&P 500 упал на 16%.

«Несмотря на то, что цены на отдельные сырьевые товары выросли почти в двое, объем капзатрат в сырьевом комплексе в целом разочаровывает, — написали аналитики. — Это стало главным откровением 2022 года: даже чрезвычайно высокие цены не могут создать достаточного притока капитала и вызвать рост поставок для устранения долгосрочного дефицита».

Авто-репост. Читать в блоге >>> Пожар на промплощадке АНХК полностью ликвидирован - МЧС

Пожар на промплощадке АНХК полностью ликвидирован - МЧѫ 15:54 (по времени Иркутска) ликвидация последствий пожара на промышленной площадке в Ангарске», — говорится в телеграм-канале главного управления МЧС по региону.

АНХК, входящая в «Роснефть», является основным поставщиком топлива для Иркутской области, Бурятии и Забайкальского края. Мощность завода составляет 10,2 млн тонн нефти в год. Номенклатура выпускаемой продукции насчитывает более 260 наименований, в том числе автомобильные бензины, дизельное топливо, масла, битумы, топливо для реактивных двигателей, бутиловые спирты и серную кислоту.

www.interfax.ru/russia/877052

Авто-репост. Читать в блоге >>> Песков: Указ Путина об ответных мерах на потолок цен на российскую нефть ожидается на этой неделе

Песков: Указ Путина об ответных мерах на потолок цен на российскую нефть ожидается на этой неделеПресс-секретарь президента РФ Дмитрий Песков сообщил, что президентский указ об ответных мерах на потолок цен на российскую нефть ожидается на этой неделе.

В ходе пресс-конференции журналист обратился к представителю Кремля с соответствующим вопросом, на что он ответил положительно.

Также пресс-секретарь уточнил, что Кремль уведомит, как только документ появится.

www.gazeta.ru/politics/news/2022/12/15/19276999.shtml

Авто-репост. Читать в блоге >>> пишет

пишет

t.me/kommersant/44696

Открытое горение на территории Ангарской нефтехимической компании в Иркутской области ликвидировано. В результате пожара два человека погибли, еще пять пострадали. Председатель КНР Си Цзиньпин поручил китайскому правительству укрепить экономические и связи с Россией — WSJ

Председатель КНР Си Цзиньпин поручил китайскому правительству укрепить экономические и связи с Россией — WSJПлан по экономическому сближению предусматривает увеличение импорта российских энергоресурсов, сельскохозяйственных товаров, развитие совместных арктических проектов и инвестиции в инфраструктуру России.

В материале WSJ также поясняется, что для увеличения обращения китайской валюты и во избежание будущих санкций Россия и Китай стали проводить больше финансовых операций в юанях и рублях. Пресс-служба Кремля не ответила на запрос издания о комментарии относительно межгосударственного сближения. Представители МИД Китая заявили, что Пекин и Москва «продолжат обмены на всех уровнях».

Авто-репост. Читать в блоге >>>

Finam, помню по Сбору прогноз, на уровне стоп-приказ жуткий слив был. Значит покупать нужно ниже 300. Эх, Финам, не верю тебе.

демон Лапласа, Никого не заставляем следовать рекомендациям. Стоп-приказы мы ставим по всем правилам, их использование даже в случае получения небольшого убытка гораздо лучше получения еще большей просадки.

Актуальные инвестидеи: покупка акций «Роснефти» и AbbottПАО «НК Роснефть»

Тикер

ROSN

Идея

Long

Горизонт

1-3 месяца

Цель

382,7 руб.

Потен...

Finam, помню по Сбору прогноз, на уровне стоп-приказ жуткий слив был. Значит покупать нужно ниже 300. Эх, Финам, не верю тебе. Morgan Stanley повысил прогноз роста ВВП Китая на 2023 год с 5% до 5,4%

Morgan Stanley повысил прогноз роста ВВП Китая на 2023 год с 5% до 5,4%

Аналитики Morgan Stanley улучшили прогноз роста ВВП Китая на 2023 год до 5,4% с ожидавшихся ранее 5%, отметив, что быстрое смягчение карантинных ограничений и стимулирующие меры поддержат экономику.

К концу первого квартала 2023 года экономическая активность в КНР и мобильность населения могут увеличиться до уровней июня-июля 2022 года, отмечается в обзоре Morgan Stanley. В дальнейшем рост продолжится, благодаря чему активность в экономике вернется к доковидным уровням, прогнозируют эксперты.

Они предупреждают о возможности краткосрочного спада активности в КНР в самом начале следующего года из-за высокой заболеваемости COVID-19 в стране, ограничивающей как объемы производства, так и потребления. В то же время, по их мнению, последствия для цепочек поставок будут незначительными по сравнению с теми проблемами, которые возникают из-за локдаунов.

Авто-репост. Читать в блоге >>> ОПЕК в ноябре сократила добычу нефти к октябрю на 0.74 млн б/с

ОПЕК в ноябре сократила добычу нефти к октябрю на 0.74 млн б/с

ОПЕК оставил прогноз роста мирового спроса на нефть в 2023 году без изменений на уровне 2,24 млн баррелей в сутки

ОПЕК сохранил прогноз мирового спроса на нефть на 2023 год на уровне 101,80 млн баррелей в сутки

ОПЕК оставил прогноз роста мировой экономики на 2023 год без изменений на уровне 2,5%

ОПЕК: недавнее замедление мировой экономики становится очевидным, спрос на нефть в Китае сократился в 2022 году #экономика #мир #warning

ОПЕК понизил прогноз спроса на нефть в 1кв 2023г

Авто-репост. Читать в блоге >>> Актуальные инвестидеи: покупка акций «Роснефти» и Abbott

Актуальные инвестидеи: покупка акций «Роснефти» и AbbottПАО «НК Роснефть»

Тикер

ROSN

Идея

Long

Горизонт

1-3 месяца

Цель

382,7 руб.

Потенциал идеи

13,6%

Объем входа

5%

Стоп-приказ

323,7 руб.

«Роснефть» выделяет наличие перспектив развития. Компания продолжает реализовывать проект «Восток Ойл», который пользуется поддержкой государства и может быть полностью ориентирован на рынки АТР. Кроме того, «Роснефть» может показать неплохую устойчивость к санкциям.

Бумага находится на этапе восстановления после значительной коррекции. При объеме позиции 5% и выставлении стоп-заявки на уровне 323,7 руб. риск на портфель составит 0,2%. Соотношение прибыль/риск составляет 3,5.

Авто-репост. Читать в блоге >>> Власти договорились о механизме противодействия потолку цен

Власти договорились о механизме противодействия потолку цен

Власти определились с формой ответа на потолок цен на российскую нефть: согласно проекту указа, запрещается продавать нефть по следующим основаниям:

👉 Если в контракте в качестве получателя указана страна, присоединившаяся к потолку;

👉 Если в контракте потолок фигурирует как условие, либо устанавливаются референтные цены, равные потолку ($60 за баррель – «Ведомости»).

👉 Также в документе есть пункт, позволяющий обходить любые запреты на проведение сделок, – с разрешения правительства.

Действие указа не распространится на отношения, возникшие до 5 декабря. Он вступает в силу с момента опубликования и будет действовать до 1 июля следующего года с возможностью продления. Детали реализации указа, в частности порядок мониторинга за соблюдением запрета, номенклатура товаров, список стран и т. д., должны быть прописаны правительством.

www.vedomosti.ru/economics/articles/2022/12/13/954985-vlasti-dogovorilis-o-mehanizme-protivodeistviya-potolku-tsen

Авто-репост. Читать в блоге >>>

пишет

пишет

t.me/StockNews100/57639

⚡️⚡️🌎Очередь из танкеров, ожидающих перевозки нефти через через Босфор и Дарданеллы, начала уменьшаться, сообщает Bloomberg.

Как отмечает агентство, это дает надежду на то, что Анкара разрешила конфликт, связанный со страхованием судов.

11 декабря 19 танкеров ожидали прохода через проливы Босфор и Дарданеллы. Днем ранее их было 27. Чиновник, осведомленный о ситуации, подтвердил изданию, что ранее заблокированные танкеры начали пропускать.

В США считают, что Россия не причастна к «пробке» танкеров в водах Турции. Цена Urals упала до $43, что значительно ниже потолка цен на российскую нефть — Argus

Цена Urals упала до $43, что значительно ниже потолка цен на российскую нефть — Argus

Основная причина в падении спроса со стороны Европы из-за нефтяного эмбарго. Но это не значит, что вся российская нефть продается по такой цене. Российская смесь ВСТО для азиатских потребителей продается по цене $79 за баррель.

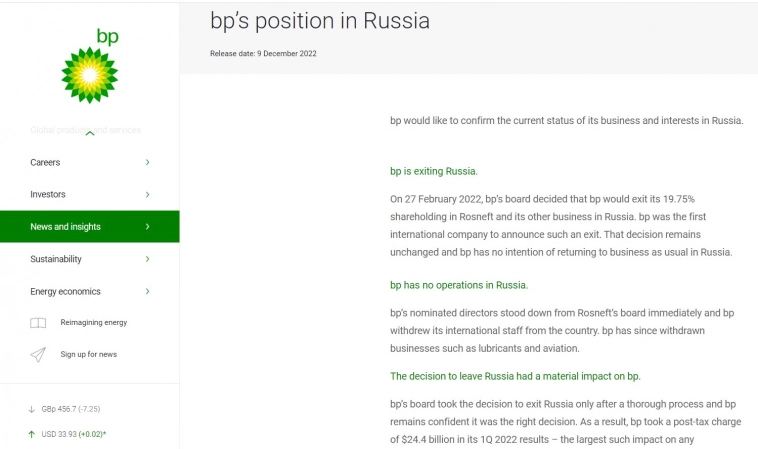

Авто-репост. Читать в блоге >>> BP проинформировала акционеров о текущем статусе своего бизнеса в РФ

BP проинформировала акционеров о текущем статусе своего бизнеса в РФ

BP информирует акционеров и инвесторов о текущем статусе своего бизнеса в РФ :

— Компания решила покинуть РФ. 27 февраля 2022 года СД принял решение о выходе BP из своей 19,75%-ной доли в «Роснефти»;

— Назначенные BP директора вышли из состава совета директоров «Роснефти»;

- В результате выхода из РФ компания понесла расходы в размере 24,4 миллиарда долларов по итогам 1 квартала 2022 года;

— Компания перестала получать дивиденды или какие–либо другие доходы от бизнеса в РФ;

- BP продолжает искать покупателя на свою долю в «Роснефти», но процесс выхода осложняет множество факторов

www.bp.com/en/global/corporate/news-and-insights/press-releases/bps-position-in-russia.html

Авто-репост. Читать в блоге >>> На горизонте нескольких недель бумаги Роснефти могут вырасти на 10-15% - Риком-Транс

На горизонте нескольких недель бумаги Роснефти могут вырасти на 10-15% - Риком-Транс

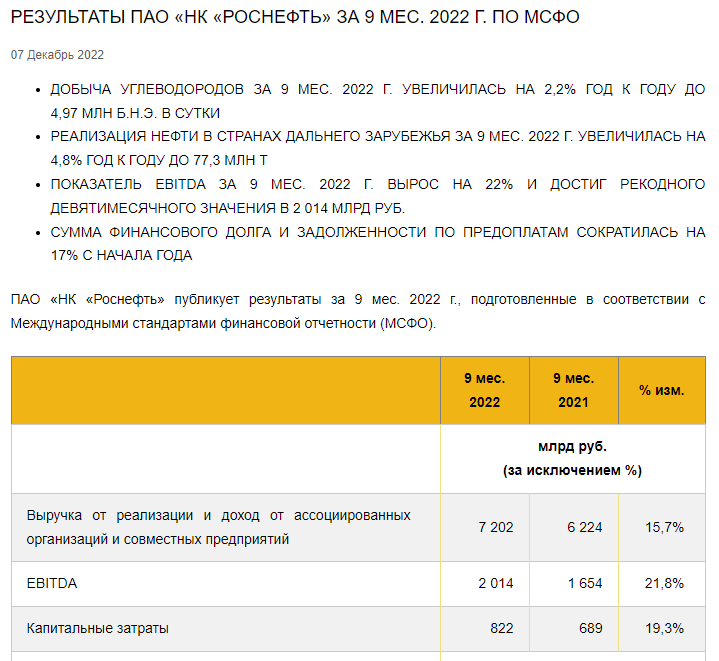

«Роснефть» опубликовала часть финансовых результатов за 9 мес. 2022 года: они оказались нейтральными. Налицо снижение выручки в 3К22 по причине укрепления рубля и падения средних цен на нефть. Чистая прибыль за 3к22 составила около 159 млрд руб., снизившись в 2 раза в годовом выражении из-за неденежных факторов.

В рамках текущей дивидендной политики прибыль за 3К22 в пересчете на дивиденды соответствует 7,5-7,7 руб. на акцию или 2,3% дивдоходности.

Без учёта корректировки прибыли на 60 млрд руб. списаний (из-за передачи активов компании в Германии во внешнее управление) дивиденд составил бы около 10,1 руб. на акцию.

Мы видим вероятность роста бумаг «Роснефти» на 10-15% на горизонте нескольких недель, поскольку компания даже в условиях непростой конъюнктуры остается прибыльной. Ясно, что на финансовые результаты «Роснефти» во 2П22 будут влиять сила рубля и возможное снижение цен на нефть: впрочем, в текущей цене это уже отражено. Не забудем и про стабильные поставки нефти в Китай, что повышает устойчивость бизнеса компании в ближайший год.

ИК «Риком-Траст»

Авто-репост. Читать в блоге >>> Стоимость российской нефти рухнула

Стоимость российской нефти рухнула

Цена российской экспортной нефти Urals продемонстрировала падение до 43,72 доллара за баррель. Об этом сообщает Bloomberg со ссылкой на данные ценового агентства Argus.

Это произошло после того, как группа G7, Австралия и Евросоюз ввели потолок цен на морские поставки российской нефти стоимость.

Еще одна страна присоединилась к потолку цен на российскую нефть

По словам аналитика Майкла Каролана, продавцы максимально снижают цену для привлечения клиентов на большие объемы из-за отсутствия желающих купить российскую нефть в регионе. Такими темпами стоимость Urals в скором времени может стать вдвое дешевле сорта Brent. При этом эксперты обращают внимание на то, что и последняя показывает минимальные ежемесячные ценовые значения.

Подчеркивается, что три четверти объема нефти в этом году направляли на экспорт через западные порты.

Из-за отказа ЕС от приобретения нефти товар будут возить в Азию, указывают специалисты, отмечая дороговизну таких поставок. Это, в свою очередь, будет оказывать влияние на доход нефтяных компаний, считают эксперты.

С 5 декабря начало действовать эмбарго на поставки нефти из РФ по морю в Евросоюз. Кроме того, ЕС решил ввести регулируемый потолок цен на российское черное золото, поставляемое морем, на уровне $60 за баррель. Об этом сообщает «Рамблер».

finance.rambler.ru/markets/49842261-stoimost-rossiyskoy-nefti-ruhnula/

«НК «Роснефть» Проведение заседания совета директоров и его повестка дня

«НК «Роснефть» Проведение заседания совета директоров и его повестка дня

2. Содержание сообщения.

2.1. Дата принятия председателем совета директоров эмитента решения о проведении заседания совета директоров эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров эмитента: 07 декабря 2022 года....

Авто-репост. Читать в блоге >>> Отчет Роснефти за 9 месяцев 2022 года. На чистую прибыль повлияли неденежные факторы, ставка на Восток Ойл и рекордные продажи в Азию.

Отчет Роснефти за 9 месяцев 2022 года. На чистую прибыль повлияли неденежные факторы, ставка на Восток Ойл и рекордные продажи в Азию.

⛽️ Роснефть представила финансовые результаты по МФСО за 9 месяцев 2022 года. Я бы назвал их оптимистичными, потому что основной проект развивается, экспорт в Азию идёт полным ходом, а ключевые финансовые показатели остались в норме. Перейдём же к отчёту:

▪️ Показатель EBITDA вырос на 21,8% относительно аналогичного периода прошлого года и достиг рекордного девятимесячного значения в ₽2 014 млрд. Маржа EBITDA также возросла до рекордного уровня в 28,0%

▪️ Динамика операционных показателей и сложившаяся ценовая конъюнктура позволили компании увеличить выручку на 15,7% до ₽7 202 млрд

▪️ Чистая прибыль, относящаяся к акционерам, за 9м 2022 г. составила ₽591 млрд (-15,1% г/г). Наиболее существенное негативное влияние на прибыль оказала передача активов Компании в Германии во внешнее управление ФСА, в результате которой был признан дополнительный убыток в размере ₽56 млрд. Передача активов также привела к сокращению объёма денежных средств на сумму ₽76 млрд

Авто-репост. Читать в блоге >>> Роснефть — нефтяник с перспективами роста бизнеса - Финам

Роснефть — нефтяник с перспективами роста бизнеса - Финам

Акции «Роснефти» с начала года отстали от сектора, что преимущественно было связано с неденежными убытками и временным снижением добычи во втором квартале. Однако сейчас операционные результаты «Роснефти» за счет переориентации экспорта восстановились, а новых списаний в ближайшее время мы не ожидаем. При этом на более долгосрочном горизонте «Роснефть» выгодно выделяют реализация проекта «Восток Ойл» и устойчивость к санкциям, что, на наш взгляд, делает акции нефтяника привлекательными для покупок.

Мы присваиваем акциям «Роснефти» рейтинг «Покупать» с целевой ценой 391,9 руб. на горизонте 12 мес. Апсайд составляет 17,9%.

Кауфман Сергей

ФГ «Финам»

Авто-репост. Читать в блоге >>>

Роснефть - факторы роста и падения акций

- Роснефть обладает самым большим производственным потенциалом роста среди всех российских НК (26.01.2018)

- Роснефть платит дивиденды 50% МСФО (07.02.2019)

- к 2024 «Восток Ойл» будет давать дополнительно 30 млн.т. нефти и до 100 млн т к 2030 году (30.08.2021)

- Восток Ойл позволит Роснефти нарастить выручку и прибыль с 2024 года - когда первая нефть пойдет через собственную инфраструктуру (в данном проекте существенные льготы и сниженные налоги) (17.10.2023)

- Возможны новые крупные расточительные приобретения. (29.06.2017)

- Риск ввода дополнительных налогов и ввода искуственного ограничения прибыли через НДПИ (17.10.2023)

Роснефть - описание компании

РоснефтьОАО «Роснефть» (ИНН 7706107510) — крупнейшая нефтяная компания в РФ и крупнейший налогоплательщик страны. Доказанные запасы углеводородов Роснефти по классификации SEC превышают 33 млрд баррелей.

Уставный капитал компании равен 105.981 млн руб. На эту сумму эмитировано 10598177810 обыкновенных акций номиналом 0.01 руб. Крупнейшим акционером компании является государственный Роснефтегаз.

2020 оценка:

нефть +$10 добавляет к EBITDA 6 мес + 70 млрд руб.

USDRUB +$10 добавляет к EBITDA 6 мес + 80 млрд руб.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций