| Число акций ао | 557 млн |

| Номинал ао | 9.88 руб |

| Тикер ао |

|

| Капит-я | 54,7 млрд |

| Выручка | 203,2 млрд |

| EBITDA | – |

| Прибыль | 14,0 млрд |

| Дивиденд ао | 10,5 |

| P/E | 3,9 |

| P/S | 0,3 |

| P/BV | 1,1 |

| EV/EBITDA | – |

| Див.доход ао | 10,7% |

| Ренессанс Страхование Календарь Акционеров | |

| 08/12 ВОСА по дивидендам за 9 месяцев 2025 года в размере 4,1 руб/акция | |

| 18/12 RENI: последний день с дивидендом 4.1 руб | |

| 19/12 RENI: закрытие реестра по дивидендам 4.1 руб | |

| Прошедшие события Добавить событие | |

Ренессанс Страхование акции

-

Продают дешевле цены размещения, кто же эти продавцы, продают сразу в убыток — 5%???

Николай, пока это всё похоже на Совкомфлот Борис Йордан и партнеры не стали продавать часть своих долей и вот почему...

Борис Йордан и партнеры не стали продавать часть своих долей и вот почему...

Обещания Бориса Йордана в ближайшее время удвоить бизнес «Ренессанс страхования» позволили собрать полную книгу заявок на IPO страховщика. Все привлеченные в ходе размещения средства пойдут на развитие компании. Есть мнение, что Йордан и некоторые из его партнеров не стали продавать часть своих долей по цене IPO, рассудив, что котировки вскоре после размещения вырастут. Акции также могут пригодиться Йордану и ко для M&A, которые можно структурировать как обмен долями в компаниях.

Авто-репост. Читать в блоге >>>

Компания Абрамовича Centimus Investments купила акции Ренессанс страхования на ₽1,6 млрд

Компания Абрамовича Centimus Investments купила акции Ренессанс страхования на ₽1,6 млрдКомпания Абрамовича Centimus Investments Limited, владевшая 9,99% компании до IPO, приобретает в ходе сделки 13 млн 290 тысяч новых акций.

Исходя из цены размещения — 120 рублей за акцию — Centimus заплатит около 1,6 млрд рублей.Приобретаемые компанией Абрамовича акции — это около 9% от базового объема IPO. Соответственно, доля Centimus после сделки практически не размоется и составит 9,73%.

www.interfax.ru/business/798554

Авто-репост. Читать в блоге >>>

"… а действующим акционерам пришлось отказаться от продажи своих бумаг" — жирные коты не смогли втюхать свои пакеты по завышенной, чтоб согласно традициям «народного ИПО» пролить цену и скупить потом на минималках? Азохенвей, Мойша, ви таки делаете мине больно...=)

"… а действующим акционерам пришлось отказаться от продажи своих бумаг" — жирные коты не смогли втюхать свои пакеты по завышенной, чтоб согласно традициям «народного ИПО» пролить цену и скупить потом на минималках? Азохенвей, Мойша, ви таки делаете мине больно...=)

Действующие акционеры «Ренессанс Страхования» не смогли продать акции на IPO

Действующие акционеры «Ренессанс Страхования» не смогли продать акции на IPO

Первое размещение небанковской финансовой группы на российском рынке за последние пять лет прошло неярко. «Ренессанс Страхование» закрыло книгу заявок по нижней границе объявленного диапазона, а действующим акционерам пришлось отказаться от продажи своих бумаг. В результате компания была оценена в 67,2 млрд руб. Спрос инвесторов ограничили незнакомый для них бизнес и завышенная оценка самой компании, полагают эксперты.

www.kommersant.ru/doc/5041002

Ренессанс Страхование объявило цену размещения в ₽120 за акцию

Ренессанс Страхование объявило цену размещения в ₽120 за акциюЦена размещения установлена на уровне 120 рублей за одну Обыкновенную акцию.

В рамках Предложения будет продано до 162 000 000Обыкновенных акций, что включает 147 272 727 новых обыкновенных акций на 17,7 млрд рублей (примерно $250 миллионов) и до 14 727 273существующих Обыкновенных акции, которые могут быть проданы в рамках опциона доразмещения.

Средства, привлеченные за счет размещения новых Обыкновенных акций, будут использованы для финансирования органического роста Компании, инвестиций, связанных с цифровизацией, и потенциальных приобретений, увеличивающих стоимость Компании.

Исходя из Цены размещения, пост-инвестиционная (post-money) рыночная капитализация «Ренессанс страхования» составит 66,8 млрд рублей.

Авто-репост. Читать в блоге >>> ИНТЕРФАКС — IPO ПАО «Группа Ренессанс страхование» может пройти по нижней границе ценового диапазона — 120 руб. за акцию, сообщил «Интерфаксу» источник, знакомый с ходом сделки.

ИНТЕРФАКС — IPO ПАО «Группа Ренессанс страхование» может пройти по нижней границе ценового диапазона — 120 руб. за акцию, сообщил «Интерфаксу» источник, знакомый с ходом сделки.

Базовый объем сделки — $250 млн, он будет состоять только из первичных акций. Акции для опциона на доразмещение в объеме 10% от базового предоставят нынешние акционеры «Ренессанс страхования».

Компания объявила предварительные параметры предстоящего IPO на «Московской бирже» (MOEX: MOEX) 11 октября, ценовой диапазон был установлен от 120 до 135 рублей за обыкновенную акцию, что соответствует рыночной капитализации страховщика с учетом привлекаемых в рамках сделки денег в размере от 67,2 млрд до 73,3 млрд рублей. Планировалось, что торги начнутся 20 октября, однако прайсинг и подведение итогов IPO были сдвинуты на день.

Изначально предполагалось, что сделка будет включать первичный и вторичный компонент: общий размер предложения составит до 25,2 млрд рублей, сама компания рассчитывает получить до 18 млрд рублей, продающие акционеры — до 7,2 млрд рублей (без учета опциона в целях стабилизации). В информации об условиях сделки, распространенной среди инвесторов организаторами в среду утром, упоминаний о вторничном компоненте нет — только первичный на $250 млн плюс опцион greenshoe на $25 млн.

Продающими акционерами должны были выступить Sputnik Management Services Limited и ее аффилированная компания ООО «Холдинг Ренессанс Страхование» (чьими основными бенефициарами являются Борис Йордан, Мэри Луиз Феррьер, Дмитрий Бакатин и Сергей Рябцов), Notivia Ltd (бенефициар — Baring Vostok), Laypine Ltd Александра Абрамова, Bladeglow Limited Александра Фролова, а также Андрей Городилов (член команды Романа Абрамовича, который также является акционером страховщика, контролируя 9,99%).

Чтобы привлечь $250 млн, или порядка 18 млрд рублей, при цене 120 рублей, компании нужно разместить около 150 млн акций. Изначально, когда в структуре базовой сделки еще предусматривался вторичный компонент, ее общий объем по нижней границе диапазона равнялся 210 млн акций (150 млн первичный компонент + 60 млн вторичный), а с учетом опциона (10% от 210 млн) — 231 млн акций. Это соответствовало free float от 37,5% до 41,3% при условии реализации опциона. Теперь, после уменьшения базового объема сделки за счет исключения вторичного компонента, free float по итогам IPO можно оценить от 26,8% до 29,5% при условии реализации опциона.

Сейчас уставный капитал «Ренессанс страхования» состоит из 409,7 млн обыкновенных акций, перед IPO компания зарегистрировала в ЦБ допвыпуск на 30,5% увеличенного капитала (180 млн акций).

Компания и ее акционеры берут на себя обязательство lock-up сроком на полгода после IPO.

Совместными глобальными координаторами и совместными букраннерами выступают Credit Suisse, J.P.Morgan и «ВТБ Капитал», старший букраннер — BCS Global Markets, совместные букраннеры — «Ренессанс Капитал», Сбербанк (MOEX: SBER), Тинькофф и Sova Capital.

Один из организаторов сделки — BCS GM — в рамках подготовки IPO оценивал компанию в диапазоне $1,1-1,4 млрд с учетом поступлений средств от размещения, сообщали ранее источники «Интерфакса». Разместившись по 120 руб./акция, «Ренессанс страхование» получит капитализацию примерно в $0,95 млрд по текущему курсу ЦБ РФ.

ПАО «Группа Ренессанс страхование» — консолидирующая компания одноименной группы. Основные виды деятельности — страхование каско, ОСАГО, ДМС, страхование путешественников и имущества юрлиц.

Чистая прибыль «Группы Ренессанс страхование» и ее «дочек» по МСФО в 2020 году выросла на 12,8% по сравнению с 2019 годом, до 4,7 млрд рублей. Общая сумма страховых премий составила почти 82,8 млрд рублей, увеличившись на 15,4%. В частности, премии по договорам страхования жизни достигли 44 млрд рублей (+47%).

Ранее, анонсируя IPO, компания заявила, что будет стремиться выплачивать в виде дивидендов не менее 50% от консолидированной чистой прибыли ежегодно. Решения о размере выплат акционерам будут приниматься с учетом потребностей группы в инвестициях с целью развития бизнеса (включая M&A), достижения ключевых целей стратегии и необходимости соблюдения регуляторных требований, в том числе в отношении достаточности капитала.

Привлеченные на фондовом рынке средства компании благодаря размещению первичных акций будут использованы «для ускорения развития группы за счет финансирования органического роста, инвестиций в дальнейшую цифровизацию и потенциальные приобретения, увеличивающие стоимость компании». IPO Ренессанс страхования может пройти по ₽120 за акцию

IPO Ренессанс страхования может пройти по ₽120 за акцию

IPO ПАО «Группа Ренессанс страхование» может пройти по нижней границе ценового диапазона — 120 рублей за акцию — источник

www.interfax.ru/business/798309

Авто-репост. Читать в блоге >>> Перенос сроков включения акций Группа Ренессанс Страхование на 21 октября

Перенос сроков включения акций Группа Ренессанс Страхование на 21 октября«1. Включить с „21“ октября 2021 года в раздел „Первый уровень“ Списка ценных бумаг, допущенных к торгам в ПАО Московская Биржа, в связи с получением соответствующего заявления:

1.1. Обыкновенные акции Публичного акционерного общества „Группа Ренессанс Страхование“, регистрационный номер выпуска – 1-01-10601-Z от 06.08.2018.»

www.moex.com/n36999/?nt=0

Авто-репост. Читать в блоге >>>

☂️ IPO «Ренессанс страхование» (RENI) — цена размещения вполне оправдана

Дата начала торгов: 20.10.2021

Число размещаемых акций: 210 млн

Цена размещения: 120-135 рублей

Объем IPO: 25,2-28,4 млрд рублей

Компания предоставляет широкий спектр страховых услуг. Привлеченные деньги компания планирует потратить цифровизацию и другое развитие сервисов, а также возможный обратный выкуп акций.

📊 Ожидаемые и фактические финансовые показатели на момент IPO👇

▫️ Капитализация: 67,2-75,6 млрд руб

▫️ Чистая заработанная премия 1П2021: 44,8 млрд руб (+30% г/г)

▫️ Прибыль 1П2021 TTM: 1,3 млрд (-25% г/г)

▫️ P/E fwd 2021 (с корректировкой):3,7 — 4,2

▫️ P/B:2.1-2.4

✅ Падение прибыли компании в 1П2021 связано с ростом аквизиционных расходов (расходов на расширение клиентской базы) на 7,5 млрд рублей. Если произвести корректировку прибыли на разницу в расходах, то получим прибыль почти немного меньше 9 млрд рублей за 1П2021.

Авто-репост. Читать в блоге >>>

TAUREN, какой смысл корректировать P/E на статью расходов, которая имеет место быть постоянно?

Вадим Рахаев, она потом может существенно сократиться или просто окупить себя за пару лет. Смысл в том, чтобы оценить компанию до того, как она взялась за расширение клиентской базы.

TAUREN, Это страховщик, а не соцсеть. У соцсетей есть порог, при котором естественный приток превышает отток и реклама становится фактически ненужной. У страховщиков есть коэффициент продления, который разнится от услуги к услуге и также имеет риск резкого сокращения в кризисные периоды. Эту естественную убыль реклама и покрывает, а не только обеспечивает прирост (расширение клиентской базы). Убрать эту статью расходов в ноль Вы не можете. Даже на 50% не можете сократить — обрушатся новые продажи и образуется нисходящий тренд FCF с кратным падением рентабельности.

Вадим Рахаев,

Здесь рост данных затрат — это своего рода капекс. Эти затраты будут генерировать продажи, окупая себя. Нужно понимать, что прибыль в моменте небольшая именно из-за сильнооо роста расходов.

Я производил корректировку на разницу между 1п2020 и 1п2021 года, клнечно их нельзя убрать в 0.

+ по поводу не соц.сети могу поправить.

Если/когда пользователи будут в мобильном приложении клмпании —

данные затраты начнут падать.

+ чем больше доля рынка, тем меньше нужно вкладываться в привлечение новых клиентов через посредников

TAUREN,

по сравнению с капексом в корне не согласен (тут ИМХО). Нельзя в капекс записывать средства разовых эффектов. Так дойти можно до того, что будет мазут записывать в капекс ТЭЦ, а это в корне неверно.

1п2020 — сами знаете что за время. И несмотря на то, что компании такого размера бюджет на маркетинг закладывают задолго, полагаю, что был сильный спад к 1п2019. Это так? Вы смотрели расходы за 1п2019, 1п2018, 1п2017?

Мобильное приложение компании — аргумент. Не панацея, но аргумент — даст прибавку, плюс различные акции можно пропихивать. Тут нужно считать и думать. Спасибо, что обратили внимание!

По рыночной доле согласен, но тут же ловушка. Те, кто выше по Вашему дорогу уступят?

☂️ IPO «Ренессанс страхование» (RENI) — цена размещения вполне оправдана

Дата начала торгов: 20.10.2021

Число размещаемых акций: 210 млн

Цена размещения: 120-135 рублей

Объем IPO: 25,2-28,4 млрд рублей

Компания предоставляет широкий спектр страховых услуг. Привлеченные деньги компания планирует потратить цифровизацию и другое развитие сервисов, а также возможный обратный выкуп акций.

📊 Ожидаемые и фактические финансовые показатели на момент IPO👇

▫️ Капитализация: 67,2-75,6 млрд руб

▫️ Чистая заработанная премия 1П2021: 44,8 млрд руб (+30% г/г)

▫️ Прибыль 1П2021 TTM: 1,3 млрд (-25% г/г)

▫️ P/E fwd 2021 (с корректировкой):3,7 — 4,2

▫️ P/B:2.1-2.4

✅ Падение прибыли компании в 1П2021 связано с ростом аквизиционных расходов (расходов на расширение клиентской базы) на 7,5 млрд рублей. Если произвести корректировку прибыли на разницу в расходах, то получим прибыль почти немного меньше 9 млрд рублей за 1П2021.

Авто-репост. Читать в блоге >>>

TAUREN, какой смысл корректировать P/E на статью расходов, которая имеет место быть постоянно?

Вадим Рахаев, она потом может существенно сократиться или просто окупить себя за пару лет. Смысл в том, чтобы оценить компанию до того, как она взялась за расширение клиентской базы.

TAUREN, Это страховщик, а не соцсеть. У соцсетей есть порог, при котором естественный приток превышает отток и реклама становится фактически ненужной. У страховщиков есть коэффициент продления, который разнится от услуги к услуге и также имеет риск резкого сокращения в кризисные периоды. Эту естественную убыль реклама и покрывает, а не только обеспечивает прирост (расширение клиентской базы). Убрать эту статью расходов в ноль Вы не можете. Даже на 50% не можете сократить — обрушатся новые продажи и образуется нисходящий тренд FCF с кратным падением рентабельности.

Вадим Рахаев,

Здесь рост данных затрат — это своего рода капекс. Эти затраты будут генерировать продажи, окупая себя. Нужно понимать, что прибыль в моменте небольшая именно из-за сильнооо роста расходов.

Я производил корректировку на разницу между 1п2020 и 1п2021 года, клнечно их нельзя убрать в 0.

+ по поводу не соц.сети могу поправить.

Если/когда пользователи будут в мобильном приложении клмпании —

данные затраты начнут падать.

+ чем больше доля рынка, тем меньше нужно вкладываться в привлечение новых клиентов через посредников

☂️ IPO «Ренессанс страхование» (RENI) — цена размещения вполне оправдана

Дата начала торгов: 20.10.2021

Число размещаемых акций: 210 млн

Цена размещения: 120-135 рублей

Объем IPO: 25,2-28,4 млрд рублей

Компания предоставляет широкий спектр страховых услуг. Привлеченные деньги компания планирует потратить цифровизацию и другое развитие сервисов, а также возможный обратный выкуп акций.

📊 Ожидаемые и фактические финансовые показатели на момент IPO👇

▫️ Капитализация: 67,2-75,6 млрд руб

▫️ Чистая заработанная премия 1П2021: 44,8 млрд руб (+30% г/г)

▫️ Прибыль 1П2021 TTM: 1,3 млрд (-25% г/г)

▫️ P/E fwd 2021 (с корректировкой):3,7 — 4,2

▫️ P/B:2.1-2.4

✅ Падение прибыли компании в 1П2021 связано с ростом аквизиционных расходов (расходов на расширение клиентской базы) на 7,5 млрд рублей. Если произвести корректировку прибыли на разницу в расходах, то получим прибыль почти немного меньше 9 млрд рублей за 1П2021.

Авто-репост. Читать в блоге >>>

TAUREN, какой смысл корректировать P/E на статью расходов, которая имеет место быть постоянно?

Вадим Рахаев, она потом может существенно сократиться или просто окупить себя за пару лет. Смысл в том, чтобы оценить компанию до того, как она взялась за расширение клиентской базы.

TAUREN, Это страховщик, а не соцсеть. У соцсетей есть порог, при котором естественный приток превышает отток и реклама становится фактически ненужной. У страховщиков есть коэффициент продления, который разнится от услуги к услуге и также имеет риск резкого сокращения в кризисные периоды. Эту естественную убыль реклама и покрывает, а не только обеспечивает прирост (расширение клиентской базы). Убрать эту статью расходов в ноль Вы не можете. Даже на 50% не можете сократить — обрушатся новые продажи и образуется нисходящий тренд FCF с кратным падением рентабельности. пишет

пишет

t.me/onfleek419/4040

🧾IPO Ренессанс Страхование — разбор.

Совсем скоро на Мосбирже состоится IPO первой страховой компании.

📑 Ключевое из инвестиционного меморандума (https://www.renins.ru/Media/Default/invest/prez/Offering_%20Memorandu.pdf):

▫️Ренессанс Страхование — 4-й игрок в России на рынке страхования по GWP (gross-written premiums, т.е. оформленные страховые премии). Рост GWP за последние 4 года 17%, что выше на 8% против ТОП-10 конкурентов.

▫️Среднегодовой рост чистой прибыли за 2018-2020-й годы 18%. Чистая прибыль за 9м21 составила 7 млрд руб., что в 3,4 раза больше показателя за аналогичный период годом ранее. Атон и Бкс прогнозируют, что прибыль компании за 2022 г. составит 8-9 млрд руб.

▫️Ключевые направления: помимо страхования жизни — это страхование авто и ДМС, которые занимают соответственно 57% и 17% в GWP (за вычетом направления страхования жизни).

▫️Одним из перспективных направлений деятельности компании является сегмент Digital Health — в рамках этого сегмента Ренессанс Страхование развивает телемедицину с помощью мобильного приложения «Буду».

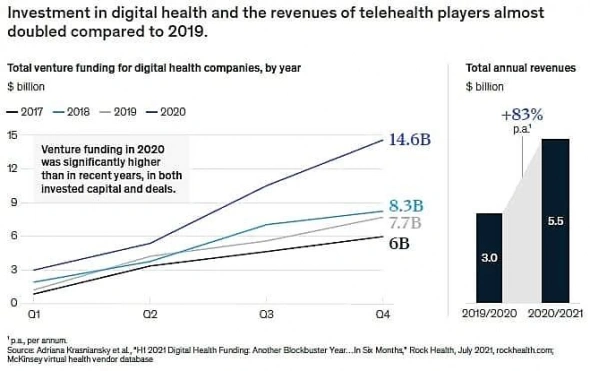

🧐 А вот тут давайте по-подробнее остановимся. Согласно McKinsey research (на картинке ниже) инвестиции в телемедицину во всем мире составили $14.6 млрд, выручка год к году выросла на 83%. Ренессанс планирует занять приличную долю рынка в России в этом направлении с помощью своего приложения «Буду», на развитие которого направлено 850 млн руб.

📍Риски:

▫️Отрасль в России сильно зарегулирована и изменения законодательных норм может повлиять на бизнес компании. Но, например, высокие требования ЦБ к капиталу страховщиков открывают рост для сильных игроков как Ренессанс Страхование — есть большие возможности для консолидации (на эти цели компания и привлекает средства);

▫️База корпоративных клиентов в «Non-Life» сегменте достаточно концентрированная и, в случае разрыва соглашений с рядом клиентов финансовые потоки компании могут пострадать;

▫️Следует учитывать цикличность страхового бизнеса, в фазе замедления темпы роста финансовых потоков могут снижаться.

📍Если смотреть top line, то выглядит интересно. Но основная проблема для принятия решения — практически нет публичных аналогов, которые могут дать ориентир по оценке, поэтому давайте сопоставим с западными аналогами.

▫️По P/E компания размещается на ~14-15,7 против американского страхового сектора со средним P/E = 16.

▫️Если смотреть отношение капитализации к размеру заработанных страховых премий, то это 0,8-0,9, что на ~50% ниже, чем у американских аналогов.

🤔 Да, российские аналоги часто стоят дешевле в силу различных факторов, в т.ч. страновых рисков. Но, учитывая отсутствие представителей данной отрасли в публичном пространстве (на бирже), то рынок может выкупить бумагу по верхней границе.

☂️ IPO «Ренессанс страхование» (RENI) — цена размещения вполне оправдана

Дата начала торгов: 20.10.2021

Число размещаемых акций: 210 млн

Цена размещения: 120-135 рублей

Объем IPO: 25,2-28,4 млрд рублей

Компания предоставляет широкий спектр страховых услуг. Привлеченные деньги компания планирует потратить цифровизацию и другое развитие сервисов, а также возможный обратный выкуп акций.

📊 Ожидаемые и фактические финансовые показатели на момент IPO👇

▫️ Капитализация: 67,2-75,6 млрд руб

▫️ Чистая заработанная премия 1П2021: 44,8 млрд руб (+30% г/г)

▫️ Прибыль 1П2021 TTM: 1,3 млрд (-25% г/г)

▫️ P/E fwd 2021 (с корректировкой):3,7 — 4,2

▫️ P/B:2.1-2.4

✅ Падение прибыли компании в 1П2021 связано с ростом аквизиционных расходов (расходов на расширение клиентской базы) на 7,5 млрд рублей. Если произвести корректировку прибыли на разницу в расходах, то получим прибыль почти немного меньше 9 млрд рублей за 1П2021.

Авто-репост. Читать в блоге >>>

TAUREN, какой смысл корректировать P/E на статью расходов, которая имеет место быть постоянно?

Вадим Рахаев, она потом может существенно сократиться или просто окупить себя за пару лет. Смысл в том, чтобы оценить компанию до того, как она взялась за расширение клиентской базы.

☂️ IPO «Ренессанс страхование» (RENI) — цена размещения вполне оправдана

Дата начала торгов: 20.10.2021

Число размещаемых акций: 210 млн

Цена размещения: 120-135 рублей

Объем IPO: 25,2-28,4 млрд рублей

Компания предоставляет широкий спектр страховых услуг. Привлеченные деньги компания планирует потратить цифровизацию и другое развитие сервисов, а также возможный обратный выкуп акций.

📊 Ожидаемые и фактические финансовые показатели на момент IPO👇

▫️ Капитализация: 67,2-75,6 млрд руб

▫️ Чистая заработанная премия 1П2021: 44,8 млрд руб (+30% г/г)

▫️ Прибыль 1П2021 TTM: 1,3 млрд (-25% г/г)

▫️ P/E fwd 2021 (с корректировкой):3,7 — 4,2

▫️ P/B:2.1-2.4

✅ Падение прибыли компании в 1П2021 связано с ростом аквизиционных расходов (расходов на расширение клиентской базы) на 7,5 млрд рублей. Если произвести корректировку прибыли на разницу в расходах, то получим прибыль почти немного меньше 9 млрд рублей за 1П2021.

Авто-репост. Читать в блоге >>>

TAUREN, какой смысл корректировать P/E на статью расходов, которая имеет место быть постоянно? ☂️ IPO "Ренессанс страхование" (RENI) - цена размещения вполне оправдана

☂️ IPO "Ренессанс страхование" (RENI) - цена размещения вполне оправдана

Дата начала торгов: 20.10.2021

Число размещаемых акций: 210 млн

Цена размещения: 120-135 рублей

Объем IPO: 25,2-28,4 млрд рублей

Компания предоставляет широкий спектр страховых услуг. Привлеченные деньги компания планирует потратить цифровизацию и другое развитие сервисов, а также возможный обратный выкуп акций.

📊 Ожидаемые и фактические финансовые показатели на момент IPO👇

▫️ Капитализация: 67,2-75,6 млрд руб

▫️ Чистая заработанная премия 1П2021: 44,8 млрд руб (+30% г/г)

▫️ Прибыль 1П2021 TTM: 1,3 млрд (-25% г/г)

▫️ P/E fwd 2021 (с корректировкой):3,7 — 4,2

▫️ P/B:2.1-2.4

✅ Падение прибыли компании в 1П2021 связано с ростом аквизиционных расходов (расходов на расширение клиентской базы) на 7,5 млрд рублей. Если произвести корректировку прибыли на разницу в расходах, то получим прибыль почти немного меньше 9 млрд рублей за 1П2021.

Авто-репост. Читать в блоге >>> Книга заявок на предстоящее IPO Ренессанс страхование покрыта - источник

Книга заявок на предстоящее IPO Ренессанс страхование покрыта - источник

Спрос инвесторов в рамках планируемого первичного публичного размещения акций (IPO) группы "Ренессанс страхование" на Московской бирже превысил предполагаемый объем сделки

«Книга заявок инвесторов покрылась в предпоследний день сбора заявок

- источник в финансовых кругах

Авто-репост. Читать в блоге >>> Предварительные торговые параметры обыкновенных акций Группы Ренессанс страхование

Предварительные торговые параметры обыкновенных акций Группы Ренессанс страхование

Московская биржа сообщает о предварительных параметрах проведения торгов в режиме основных торгов Т+ (TQBR), которые будут действовать в случае принятия решения о начале организованных торгов указанными ценными бумагами:- Торговый код RENI

- ISIN RU000A0ZZM04

- Торговый лот в режиме основных торгов Т+ (TQBR) 1 лот = 10 обыкновенных акций

- Минимальный шаг цены 0,01 руб.

Обращаем внимание участников рынка, что указанные параметры являются предварительными.

www.moex.com/n36924/?nt=0

Авто-репост. Читать в блоге >>> Мдя… Диапазон цен размещения от 14,3 до 15,6 p/e

Мдя… Диапазон цен размещения от 14,3 до 15,6 p/e

Привлекут 18 млрд (остальные 7,2 кешаут). Вообще не представляю как они конвертируют 18 млрд в бизнес хотя бы в 2 раза больше чем сейчас. Ибо только в этом случае цена размещения мне кажется оправданной.

Посижу на заборе. Покупать акции Ренессанс-Страхование на IPO или нет?

Покупать акции Ренессанс-Страхование на IPO или нет?

📣 Группа «Ренессанс страхование» накануне анонсировала параметры предстоящего IPO: ценовой диапазон установлен на уровне от 120 до 135 руб. за обыкновенную акцию, что соответствует рыночной капитализации страховщика в размере от 67,2 млрд до 73,3 млрд руб.

Попробуем вместе разобраться дорого это или нет?

🗓 Компания подаст заявку на допуск к торгам на Московской бирже с тикером #RENI 20 октября или «в районе этой даты».

👨💼 «Мы убеждены, что «Ренессанс страхование» обладает высокой привлекательностью для широкого круга инвесторов как цифровой инноватор на динамично растущем рынке с позитивными долгосрочными прогнозами», — поведал Президент и Председатель Совета директоров Борис Йордан.

🧮 Поскольку страховщики относятся к финансовой отрасли, то такие компании принято оценивать по мультипликатору P/BV. Предлагаю прикинуть «на коленках»: рентабельность капитала по итогам последних 12 месяцев, по состоянию на 30 июня 2021 года, составила 14,3%, что с учётом текущей динамики краткосрочных ОФЗ предполагает оценку этого мультипликатора на уровне P/BV=0,98х.

Авто-репост. Читать в блоге >>>

Ренессанс Страхование - факторы роста и падения акций

- Вероятное снижение процентной ставки ЦБ в 2025 году должно сильно положительно повлиять на прибыль от инвестиционного портфеля. (08.11.2024)

- Стабильный рост в части non-life страхования. Потенциал роста рынка страхования жизни в России кратный. (12.03.2025)

- Менеджмент компании заинтересован в росте капитализации. (12.03.2025)

- Портфель компании растет и растет объем страховых премий. (12.03.2025)

- Компания нацелена на выплату дивидендов. (12.03.2025)

- В 2024 году инвест портфель компании испытывает давление от отрицательной переоценки из-за растущей процентной ставки. (08.11.2024)

Ренессанс Страхование - описание компании

Ренессанс Страхование основана в 1997 году.Более половины страховых премий приходится на страхование жизни.

Доля компании на рынке 3,1%.

Компания принадлежит Борису Йордану (52%).

В 2018 году Ренессанс купил бизнес онлайн страховщика InTouch Insurance.

Компания провела IPO в октябре 2021 года.

Цена размещения акций составила 120 рублей за акцию.

Первый день торгов — 21 октября 2021 года.

Всего акций после IPO 566,764 млн акций.

Размещено 29,1% акций от нового уставного капитала на 17,7 млрд руб.

Что драйвит страховщиков?

👉инфляция

👉рост продаж автомобилей

👉борьба за сотрудников на рынке труда драйвит ДМС

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций