Группа Компаний ПИК объявляет о публикации аудированной консолидированной финансовой отчетности за 12 месяцев, закончившихся 31 декабря 2017 года, подготовленных в соответствии со стандартами МСФО.

Основные финансовые показатели 2017 г.:

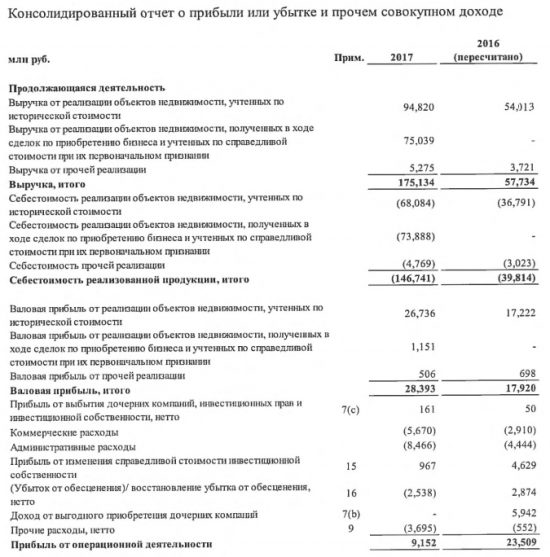

- Общая выручка увеличилась на 203,4% и составила 175,1 млрд рублей

(2016 г. - 57,7 млрд рублей). Выручка от продажи недвижимости увеличилась на 214,5% и составила 169,9 млрд рублей (2016 г. — 54,0 млрд рублей);

- Расчетная выручка на кв. м недвижимости, переданной покупателям, составила 90,0 тыс. руб./кв. м (2016 г. — 88,8 тыс. руб./кв. м)

- Валовая рентабельность (маржа) составила 16,3% по сравнению с 31,1% в 2016 г., валовая рентабельность от продажи недвижимости составила 16,5% по сравнению с 31,9% в 2016 г.;

- При этом валовая рентабельность (маржа) от продажи объектов недвижимости, учтенных по исторической стоимости, составила 28,2%;

- Приведенная EBITDA увеличилась на 41,0% и составила 15,6 млрд рублей (2016 г. – 11,1 млрд рублей). Рентабельность по показателю приведенная EBITDA составила 9,0% по сравнению с 19,3% в 2016 г.;

- Приведенная EBITDA без учета стоимости приобретения земельных участков, учтенной в себестоимости, увеличилась на 117,5% и составила 27,4 млрд рублей (2016 г. — 12,6 млрд рублей)

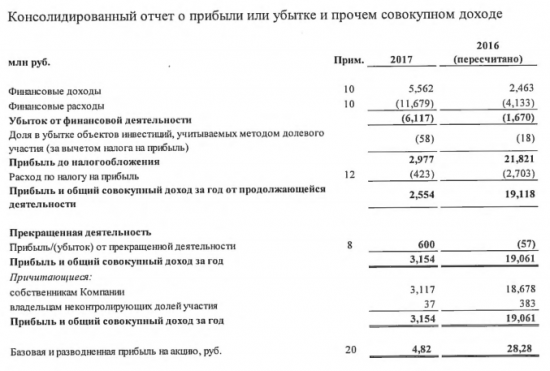

- Чистая прибыль составила 3,2 млрд рублей по сравнению с 19,1 млрд рублей в 2016г.;

- Денежный поток от операционной деятельности без учета уплаты налога на прибыль и процентов, приобретений, продаж и предоплаты инвестиционных прав увеличился на 40,1% и составил 54,5 млрд. руб. (в 2016 г. — 38,9 млрд руб.).

- Чистый денежный поток от операционной деятельности увеличился на 35,0% и составил 25,3 млрд руб. (2016 г: — 18,8 млрд руб.);

- Чистый долг по состоянию на 31 декабря 2017 года составил 15,0 млрд рублей (на 31.12.2016 г. — 40,7 млрд рублей);

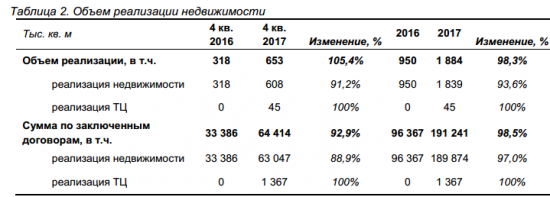

- Объем готовой недвижимости, переданной покупателям, вырос на 210,4% и составил 1 887 тыс. кв. м (2016 г. — 608 тыс. кв. м).

пресс-релиз

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций