| Число акций ао | 216 млн |

| Номинал ао | 0.0780882 руб |

| Тикер ао |

|

| Капит-я | 941,0 млрд |

| Выручка | 906,0 млрд |

| EBITDA | 131,7 млрд |

| Прибыль | -15,7 млрд |

| Дивиденд ао | 143,55 |

| P/E | -59,8 |

| P/S | 1,0 |

| P/BV | -6,8 |

| EV/EBITDA | 8,5 |

| Див.доход ао | 3,3% |

| OZON | ОЗОН Календарь Акционеров | |

| Прошедшие события Добавить событие | |

OZON | ОЗОН акции

-

То есть у Озона 71%

Николай Иванов, Рост GMV у Озона за 3 квартал 59.33%, а за 9 месяцев — 58.62%

Все данные есть в их датабук — ir.ozon.com/Ozon_Databook_Q3_24.xlsx Шольц звонил Путину по Украине. Позиции закрыл. Ждём!

Шольц звонил Путину по Украине. Позиции закрыл. Ждём!

Сегодня Шольц звонил Путину, по Украине не договорились, но уже есть фактические действия по переговорам в виде звонка на высшем уровне. Процесс этот не быстрый. Путин напомнил Шольцу, что условия Москвы они знают, на этом и закончили разговор.

На этом фоне наш рынок на позитиве, поэтому как только вышли новости, я все шортовые позы закрыл.

Последние 2 гэпа, которые меня напрягали, мы закрыли по индексу. Позитив на рынке может длится до ставки, там будет видно, может уйдём на историю)

Итог шортовых позиций:

-Северсталь +0.5%

-АФК +1.5%

-Мечел +2.5%

На случай позитива рассматриваю Тинькофф, ОЗОН в пробой уровней (скрины ниже). На случай шортового сценария это Яндекс, Мосбиржа, БСП (в предыдущих постах графики).

Авто-репост. Читать в блоге >>> Ozon запустит своего таможенного брокера для интернет-заказов из-за границы — Ведомости

Ozon запустит своего таможенного брокера для интернет-заказов из-за границы — ВедомостиOzon планирует войти в список участников внешнеэкономической деятельности (ВЭД), осуществляющих доставку и декларирование экспресс-грузов физических лиц. Об этом «Ведомостям» рассказал представитель Ozon. Пока в списке таких участников ВЭД нет ни одного российского маркетплейса.

Регистрация Ozon в списке участников ВЭД позволит маркетплейсу оформлять часть таких операций самостоятельно, что значительно ускорит доставку товаров из Китая, обеспечит контроль и прозрачность перемещения грузов, а также существенно снизит затраты, уверяет представитель компании.

Авто-репост. Читать в блоге >>> Долги россиян перед банками превышают все запланированные траты федерального бюджета

Долги россиян перед банками превышают все запланированные траты федерального бюджета

По данным Центробанка РФ, наши граждане взяли кредитов на ₽31,9 трлн. на 2023 г Между тем как все запланированные траты федбюджета в текущем году составляют ₽29,056 трлн. Сейчас банки активно распродают эти долги

Займов больше, должников тоже — в автокредитовании рекордное число просрочивших выплаты

В сентябре количество заемщиков с просрочкой по автокредитам до 90 дней достигло 31,4 тыс человек. Это максимальный показатель с ноября 2022 и почти 1,5% от общего числа должников в сегменте. Прирост связывают с повышенным спросом на рынке, ростом ставок и малой зарегулированностью автокредитования.

Судя по всему, машины нынче настолько дорогие, что огромные ставки пугают уже не так сильно. Но, похоже, люди не всегда верно оценивают свои силы. Хотя банки и снизили уровень одобрений таких кредитов, это не помешало портфелю побить очередной рекорд по объему в сентябре — ₽247,9 млрд. ЦБ уже надумал ввести для сектора макропруденциальные лимиты, но конечных решений пока нет. Это может повлиять на будущие выдачи, но качество займов последних месяцев, скорее всего, продолжит ухудшаться. По словам основателя Вайлдберриз Владислава Бакальчука ВБ обманывает общественность говоря о росте оборота на 67% за 9 месяцем.

По словам основателя Вайлдберриз Владислава Бакальчука ВБ обманывает общественность говоря о росте оборота на 67% за 9 месяцем.

По свежим слитым данным из ВБ рост за 9 месяцев 58%

То есть у Озона 71%

У ВБ 58%

При этом за октябрь упал до 44% и тренд на дальнейший обвал ВБ очевиден

Если Озон сумеет воспользоваться проблемами ВБ и в следующем году введет 2 млн кв.м. анонсированных площадей, а ВБ так и будет судится с ВБ Девелопмент, то Озон сможет перетянуть на себя весомую часть селлеров и клиентов ВБ и уйти в отрыв. Топ-менеджер Ozon станет директором по стратегическому развитию Wildberries

Топ-менеджер Ozon станет директором по стратегическому развитию WildberriesАлексей Минаев станет директором по стратегическому развитию Wildberries после ухода с поста заместителя управляющего директора Ozon. Он сам подтвердил эту информацию изданию, объяснив уход из компании «разными причинами».

Как сообщили изданию два источника, на освободившееся место в Ozon должна быть назначена Елена Заева — бывшая начальница управления регулирования связи и информационных технологий Федеральной антимонопольной службы.

Минаев находился на посту замдиректора Ozon с 2021 года, напомнили в издании. До 2021 года он 11 лет работал в Минэкономразвития, в том числе три года занимал пост заместителя главы департамента развития цифровой экономики.

tass.ru/ekonomika/22407099

Авто-репост. Читать в блоге >>> А что ещё кто-то покупает одежду на озоне?

А что ещё кто-то покупает одежду на озоне?

Прочёл новости:

Одежда стала новым абсолютным лидером среди покупок на распродаже 11.11 на маркетплейсе Ozon. В денежном выражении продажи в категории выросли более, чем в 2 раза, по сравнению с прошлым годом. Аналогичная тенденция и в количественных показателях.

В пиковые дни распродажи, с 8 по 11 ноября, на маркетплейсе были оформлены рекордные 24,8 млн заказов на общую сумму 54 млрд рублей. 92% оборота – продажи предпринимателей.

Наибольший рост продаж селлеров отмечен в регионах (среди лидеров Новгородская область, Псковская область и Ингушетия), в том числе в отдаленных – Хабаровский край и Якутия. Также зафиксировано большое количество покупателей из населенных пунктов, где проживают менее 50 тысяч человек – их интерес к распродаже вырос в 1,4 раза. При этом рост спроса на одежду и обувь в малых городах опережает в целом динамику по стране. @banksta

Там же сплошной левый голимый Китай…

Авто-репост. Читать в блоге >>>

Владислав Бакальчук в своей телеге t.me/WBakalchuk слил данные по реальным темпам падения роста GMV wildberries

Владислав Бакальчук в своей телеге t.me/WBakalchuk слил данные по реальным темпам падения роста GMV wildberries

Темпы роста ВБ продолжают лететь в пропасть! Уже 44% в октябре, а за 3ий квартал всего 53% У Озона 59% у Яндекса 51%

При чем и у Озона и у Яндекса в 4ом квартале судя по прогнозам и оперативным данным рост даже немножко (на несколько%)ускорится, а у ВБ наоборот по данным октября уже 44%, а если сделать рассчет из прогноза ВБ на год в 60% и темпы за прошедшие 9 месяцев, то рост упадет 39%.

Итого, что мы видим — Озон квартал за кварталом уже почти 2 года методично догоняет ВБ по обороту. (и даже Яндекс перестал отставать от ВБ по темпам).

Что будет в следующем году. Учитывая, что Озон введет дополнительно 2 млн кв.м. складов, а ВБ не введет серьезных площадей, потому что основатель ВБ Владислав Бакальчук имеет контроль над 2,5 млн квадратов, и в данный момент судится с вайлдберриз и имеет большие шансы забрать склады себе, + год а то и два-три будут суды. А стройки заморожены, то ВБ начнет еще сильнее отставать от Озона, а Озон наоборот за счет проблем ВБ ускорит темпы роста.

Дмитрий,

это все пугалки примут решение, которое будет компромисным. Никто убивать бизнес маркетплейсов не будет.

Николай Иванов,

Никто бизнес не убивает.

Речь то не про гибель бизнеса, а о гибели старой бизнес модели.

Новые правила, потребуется перестроить бизнес под названием маркетплейс.

Под цивилизованый шаблон.

Это примерно как бизнес 90х и бизнес 20 х годов.

Только маркетплейс сейчас это РЕКЕТ в стиле 90х

Придётся много что поменять.

Действительно, сам знаю, как сложно получать прибыль на маркетплейс по старым правилам. Это дискриминация продавцов по сути и, как следствие, постояный обман потребителей, из за того, что нет правил.

А новые правила ставят рамки для электронных площадок.

В последний год власти усиленно работают над урегулированием работы маркетплейсов. Это связано с динамичным развитием онлайн-торговли и рост...

Дмитрий,

это все пугалки примут решение, которое будет компромисным. Никто убивать бизнес маркетплейсов не будет. В последний год власти усиленно работают над урегулированием работы маркетплейсов. Это связано с динамичным развитием онлайн-торговли и ростом числа исков продавцов и потребителей к платформам. Сейчас депутаты готовят масштабные поправки, которые должны исправить «несовершенство действующей системы регулирования отрасли электронной коммерции». Юристы и участники рынка увидели в этой инициативе угрозу бизнес-модели маркетплейсов.

В последний год власти усиленно работают над урегулированием работы маркетплейсов. Это связано с динамичным развитием онлайн-торговли и ростом числа исков продавцов и потребителей к платформам. Сейчас депутаты готовят масштабные поправки, которые должны исправить «несовершенство действующей системы регулирования отрасли электронной коммерции». Юристы и участники рынка увидели в этой инициативе угрозу бизнес-модели маркетплейсов.

Специального закона о маркетплейсах в России нет. Сейчас их работу регулируют общие нормы: закон «О защите прав потребителей» вводит правила ответственности товарных агрегаторов перед покупателями, а закон «О защите конкуренции» устанавливает антимонопольные ограничения для маркетплейсов. Плюс постановления правительства определяют порядок дистанционной продажи товаров. Поэтому депутаты от всех думских партий (кроме «Новых людей») решили подготовить поправки к законам «Об основах госрегулирования торговли» и «О защите прав потребителей», которые по задумке должны восполнить пробелы в правовом регулировании цифровых платформ. Госдума собирается рассмотреть их уже в конце ноября.

Законопроект определяет, что такое маркетплейс, уточняет порядок применения договорных неустоек в отношении контрагентов и вводит запрет на одностороннее ограничение доступа к личному кабинету продавца или владельца пункта выдачи заказов (ПВЗ). Управляющий директор маркетплейса Ozon Сергей Беляков уверен: принятие документа в предложенном виде грозит упразднением бизнес-модели маркетплейсов. Риски можно снизить, но для этого понадобится изменить почти все ключевые пункты документа.

Принятие законопроекта о регулировании маркетплейсов в изначальном виде грозит упразднением этой бизнес-модели в России, считают в Ozon.

В письме управляющего директора Ozon Сергея Белякова предлагается скорректировать практически все ключевые пункты законопроекта.

В частности, предлагается исключить из законопроекта запрет на продажу собственных товаров маркетплейсами с оборотом более 150 млрд рублей (при наличии аналогов). В Ozon считают, что этот пункт носит дискриминационный характер и ограничивает конкуренцию: подобные ограничения не действуют для традиционного ритейла и компаний, занимающих доминирующее положение на товарном рынке. Запрет может привести к ухудшению клиентского опыта в связи с тем, что маркетплейсы продают товары собственных торговых марок в исключительных случаях, например, если подобных позиций недостаточно от других продавцов на маркетплейсе, пишет Беляков.

Также в Ozon предупреждают, что ряд пунктов законопроекта фактически приравнивает маркетплейсы к торговым сетям, таким образом, агрегаторы будут вынуждены «отвечать за каждый проданный товар в полном объеме, что потребует проверки каждой партии до ее выставления на продажу» — это, в свою очередь, противоречит бизнес-модели маркетплейсов и сделает нереализуемой часть моделей продаж товаров.

Кроме того, Ozon считает нереализуемым пункт, по которому условия договоров владельцев маркетплейсов с продавцами товаров и владельцами пунктов выдачи заказов (ПВЗ) могут пересматриваться по соглашению сторон не чаще одного раза в год. Это, с одной стороны, обусловлено количеством продавцов и владельцев ПВЗ, с каждым из которых придется согласовывать оферту по отдельности. С другой стороны, периодичность изменения оферты может зависеть от корректировки законодательства и внесения дополнений, не связанных с приобретением сервисов и услуг маркетплейса.

В итоге Ozon предлагает оставить норму, по которой владелец маркетплейса может пересматривать размер комиссии за продажу товаров не чаще одного раза в квартал.

Пункт о списании штрафных санкций со счетов продавцов и владельцев ПВЗ при наличии их письменного разрешения о допустимости таких списаний может привести к нарушению прав потребителей, так как они в основном касаются некачественных и контрафактных товаров, сумм за товары для возврата, нарушений продавцами законодательных норм, отмечают в Ozon.

Тем не менее, компания предлагает ввести процедуру обязательного предупреждения маркетплейсом об уведомлениях о списании средств с указанием причин (а продавцам и владельцам ПВЗ предоставить возможность направлять мотивированное возражение против списания).

Также Ozon считает необходимым исключить из законопроекта пункты, которые запрещают владельцу маркетплейса ограничивать доступ к личному кабинету продавца товаров или владельцу ПВЗ, а также вносить изменения в информацию, содержащуюся в них. По мнению компании, оба пункта не учитывают риски мошенничества и не позволят оперативно реагировать на недобросовестных продавцов.

«Мы находимся в диалоге со всеми профильными министерствами и авторами документа по теме законопроекта. Обсуждение с участниками рынка — сложившаяся практика, которая не раз доказала свою эффективность. Такое обсуждение необходимо для того, чтобы учесть все ключевые риски от текущей версии документа для российского рынка электронной коммерции», — заявили «Интерфаксу» в пресс-службе Ozon. половина скидок на распродажах в России — фейк

половина скидок на распродажах в России — фейк

Как торговые площадки борются продавцами, которые обманывают покупателей

iz.ru/1790352/valerii-kodacigov-evgenia-perceva/cenovoe-ulozenie-okolo-poloviny-skidok-na-rasprodazah-v-rossii-feik

О том, какую долю недобросовестные предложения на распродажах занимают в общем количестве скидочных акций, представители российских маркетплейсов оценивать не стали. В пресс-службе Wildberries лишь отметили, что доля читеров в этом году выросла.

По оценке ведущего аналитика Mobile Research Group Эльдара Муртазина, читинг присутствует примерно в половине предложений на крупных онлайн-площадках.

Хотя бы раз в месяц на площадки e-commerce заходит уже 80% населения старше 12 лет — Forbes со ссылкой на Mediascope

Хотя бы раз в месяц на площадки e-commerce заходит уже 80% населения старше 12 лет — Forbes со ссылкой на Mediascope

Хотя бы раз в месяц на площадки e-commerce заходит уже 80% населения старше 12 лет, следует из презентации менеджера продукта Mediascope Антона Честных. Это данные по итогам октября 2024 года.

Кроме того, в среднем в день маркетплейсы и интернет-магазины посещает 51% россиян возраста 12+, что на 9% больше, чем годом ранее. Они проводят там 25 минут ежедневно: этот показатель тоже вырос — на 12%. Примечательно, что еще два года назад среднесуточный охват e-com составлял менее 30%.

Теперь5% всего времени, проводимого в интернете, соотечественники тратят на интернет-магазины.

Самые крупные игроки рынка — универсальные маркетплейсы. Они занимают высокие позиции и продолжают расти. Так, Wildberries и Ozon в среднем в месяц используют более 60% россиян старше 12 лет. На третьем месте в топе – «Яндекс Маркет» (36% – охват в месяц).

В отдельных сегментах с ними успешно конкурируют площадки-«специалисты». Так, среди профильных магазинов в категории «техника» лидирует DNS (охват 15% населения в месяц), среди аптек — Apteka.ru (13%), в категории «строительство» — «Лемана Про» (8%), в «спорттоварах» — «Спортмастер» (7%).

Авто-репост. Читать в блоге >>> Высокая ключевая ставка ЦБ создает угрозу стагфляции – одновременной стагнации или спада экономики при высокой инфляции, заявляют эксперты Центра макроэкономического анализа и краткосрочного прогнозирования (ЦМАКП) в аналитической записке «О рисках стагфляции в российской экономике». Политика ЦБ по борьбе с инфляцией создает недопустимо высокие риски рецессии в реальном секторе экономики, особенно в секторах с низкой рентабельностью и длительными сроками реализации проектов, в первую очередь в машиностроении, считают эксперты.

Высокая ключевая ставка ЦБ создает угрозу стагфляции – одновременной стагнации или спада экономики при высокой инфляции, заявляют эксперты Центра макроэкономического анализа и краткосрочного прогнозирования (ЦМАКП) в аналитической записке «О рисках стагфляции в российской экономике». Политика ЦБ по борьбе с инфляцией создает недопустимо высокие риски рецессии в реальном секторе экономики, особенно в секторах с низкой рентабельностью и длительными сроками реализации проектов, в первую очередь в машиностроении, считают эксперты.

Авторы предупреждают о риске экономического спада и обвала инвестиций уже в ближайшее время: «Оценки, сделанные с применением инструментов опережающих индикаторов, показывают, что для предотвращения перехода российской экономики к отрицательным темпам прироста годового ВВП ключевая ставка ЦБ РФ к середине 2025 г. должна быть снижена примерно до 15–16% годовых».

Полномасштабный кризис в экономике может начаться уже в первом полугодии 2025 г., если ключевая ставка продолжит повышаться, пояснил «Ведомостям» руководитель направления анализа и прогнозирования макроэкономических процессов ЦМАКП Дмитрий Белоусов. Есть риски увеличения неплатежей со стороны контрагентов, на что крупные компании отреагируют сворачиванием производства.

При текущем уровне безрисковой доходности в 18,4% годовых по ОФЗ со сроком погашения через пять лет инвестпроекты со сроками окупаемости до пяти лет должны за это время начать приносить суммарную чистую прибыль в 130% от вложенных средств, чтобы сохранить для инициаторов экономический смысл, утверждают в ЦМАКП. Банк России считает, что накопленный уровень инвестиционной активности достаточен для расширения мощностей, но объем инвестиций в машины и оборудование, необходимый для расширения мощностей, с 2020 г. увеличился только на 2,9%, а за 2022–2023 гг. сократился на 8,0%, подчеркивают авторы исследования.

Они подсчитали, что более 40% предприятий в обрабатывающей промышленности отмечают дорогие кредиты как фактор, ограничивающий рост производства, против 20–25% в прошлые годы. Исследователи отдельно подчеркивают, что ключевыми для компаний стали именно финансовые ограничения, а не проблемы с мощностями, о которых заявляет ЦБ на основании собственных опросов предприятий.

Также в ЦМАКП указывают на «высокий потенциал корпоративных дефолтов и банкротств» предприятий обрабатывающей промышленности из-за повышенного уровня нагрузки процентных платежей на прибыль. Опросы РСПП показали, что в III квартале 2024 г. доля компаний, столкнувшихся с неплатежами со стороны контрагентов, взлетела до 37% против 20–22% в среднем в предшествующий период 2021–2024 гг. Предприниматели объяснили это ограниченным доступом к кредиту и резким замедления динамики средств на рублевых расчетных счетах предприятий.

Максим Стулов / Ведомости

www.vedomosti.ru/economics/articles/2024/11/13/1074647-ekonomisti-tsmakpa-predupredili-ob-ugroze-stagflyatsii?from=newsline

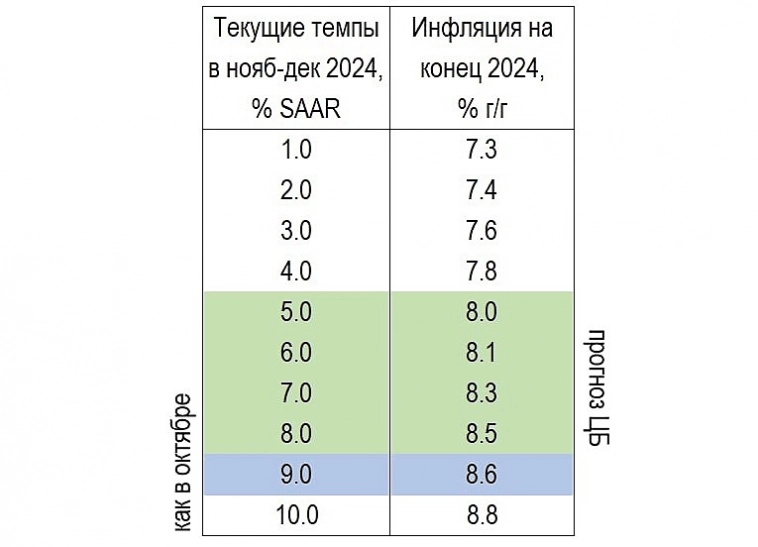

Высокая ключевая ставка в 21% сильно давит на экономику, но оказывает лишь ограниченное влияние на инфляцию: темпы роста цен остаются выше целевых 4%, на конец 2024 г. регулятор ожидает 8–8,5%. Низкая эффективность ставки связана с тем, что существенная часть проинфляционных факторов в российской экономике связана не с повышенным спросом, который стремится сдержать ЦБ, а с конъюнктурными ситуационными шоками со стороны предложения. В их числе цены на импортную и сезонную продукцию, рост регулируемых тарифов на услуги, усложнение логистики и международных расчетов.

Действия ЦБ дополнительно ускоряют инфляцию, считают экономисты ЦМАКП. На фоне повышения ставок производители и продавцы перекладывают в цены рост процентных и квазипроцентных издержек, таких как лизинговые платежи за технику и плата за аренду. «Проинфляционный эффект повышения процентных и квазипроцентных платежей минимум вдвое превышает аналогичный эффект от ускоренного повышения оплаты труда», – оценили в ЦМАКП. При этом ЦБ также не удается сдержать высокими ставками потребительское кредитование – из-за недостаточной финансовой грамотности населения и сильного эффекта «отложенного потребления», говорят экономисты.

Растущая ключевая ставка разгоняет и расходы бюджета на обслуживание долга, и субсидирование программ льготного кредитования и софинансирования инвестиционных проектов. Причем растущий дефицит будет покрываться за счет средств на бюджетных счетах в Банке России, включая ФНБ, что приведет к росту денежной эмиссии, говорится в записке.

Спрос на покупки в черную пятницу (11.11.2024) на крупнейших маркетплейсах вырос в 2 раза — ТАСС со ссылкой на Ozon и WB

Спрос на покупки в черную пятницу (11.11.2024) на крупнейших маркетплейсах вырос в 2 раза — ТАСС со ссылкой на Ozon и WB«Высокий интерес покупателей к распродаже 11.11 сохраняется — уже в первые пять минут после полуночи спрос клиентов Ozon вырос более чем в два раза в денежном выражении по сравнению с аналогичным периодом прошлого года», — рассказали в Ozon.

Пользователи Wildberries с начала распродажи ежедневно приобретают в 1,5 раза больше, чем в обычные дни. При этом с 5 по 11 ноября 2024 года было продано почти на 40% больше товаров, чем за аналогичный период 2023 года. Пик распродажи пришелся на 11 ноября, когда было продано 18,5 млн товаров.

В топе самых популярных категорий у Wildberries — одежда, обувь, товары для красоты, белье, посуда и домашний инвентарь.

Наибольшим спросом у клиентов Ozon по состоянию на 11 ноября пользовались товары для дома, Fashion и электроника.

tass.ru/ekonomika/22383575

Авто-репост. Читать в блоге >>> Ozon: Сильный отчет за 3 кв. и драйверы роста

Ozon: Сильный отчет за 3 кв. и драйверы ростаНа днях компания Ozon опубликовала сильные результаты за 3 квартал, показав рекордное значение EBITDA и подтвердив прогнозы положительных значений в 4 кв. и далее.

Начинает проявляться эффект масштаба: рост бизнеса e-commerce замедляется, при этом с учетом размеров компании темпы остаются высокими. Фокус смещается в сторону прибыльности.

Улучшение юнит-экономики маркетплейса и рост финтеха

— Оборот (GMV), вкл. услуги, вырос на 59% г/г, до 718.3 млрд руб.

Ранее Ozon снизил гайденс по росту GMV в 2024 г. c 70% до 60-70%. При этом компания продолжает расти быстрее рынка e-commerce.

— Выручка выросла на 41% г/г, до 153,7 млрд руб., в результате увеличения выручки сегмента e-commerce на 31% г/г, до 135,8 млрд руб., и выручки финтеха на 197% г/г, до 24,4 млрд руб. (благодаря значительному росту процентной выручки и выручки от оказания услуг на фоне развития кредитных и транзакционных продуктов в сегментах B2B и B2C).

— Валовая прибыль группы выросла в 5 раз г/г, до 27,1 млрд руб., рентабельность валовой прибыли в % от GMV — до 3,8% против 1,2% в 3 кв. 2023 г., за счет улучшения юнит-экономики e-commerce и роста выручки финтеха.

Авто-репост. Читать в блоге >>> Озон (OZON). Отчет 3Q 2024. Перспективы. Акция роста.

Озон (OZON). Отчет 3Q 2024. Перспективы. Акция роста.

Приветствую на канале, посвященном инвестициям! 06.11.24 вышел отчёт за третий квартал 2024 г. компании Озон (OZON). Этот обзор посвящён разбору компании и этого отчёта.

Больше информации и свои сделки публикую в Телеграм.

О компании.

Ozon — №2 на рынке электронной торговли и одна из самых дорогих российских интернет-компаний по версии Forbes. Электронный маркетплейс предоставляет клиентам самый широкий выбор товаров и доставляет их до двери по всей России.

Авто-репост. Читать в блоге >>>

Сальдо торгового баланса РФ за январь-сентябрь выросло на 11,6%, до $114,9 млрд

Сальдо торгового баланса РФ за январь-сентябрь выросло на 11,6%, до $114,9 млрд

Москва. 11 ноября. INTERFAX.RU — Положительное внешнеторговое сальдо РФ в январе-сентябре 2024 года выросло по сравнению с аналогичным периодом 2023 года на 11,6% и составило $114,9 млрд.

Согласно опубликованным в понедельник данным Федеральной таможенной службы (ФТС) по экспорту-импорту, экспорт товаров из РФ в январе-сентябре 2024 года вырос в годовом выражении на 0,4% — до $318,2 млрд, импорт сократился на 4,9%, до $203,3 млрд.

За январь-сентябрь 2023 года внешнеторговое сальдо, по данным ФТС, равнялось $103,0 млрд, в том числе экспорт — $316,9 млрд, импорт — $213,9 млрд.

Экспорт товаров из РФ в Европу за январь-сентябрь 2024 года составил $50,1 млрд, сократившись на 24,3%, в Азию — $240,3 млрд, увеличившись на 6,4%, в Африку — $18,4 млрд, поднявшись на 17,9%, в Америку — $9,2 млрд, на 0,9% больше.

Импорт в РФ из Европы за январь-сентябрь 2024 года составил $54,2 млрд, сократившись на 9,7%, из Азии — $135,6 млрд, снизившись на 3,1%, из Африки — $2,5 млрд, уменьшившись на 2,7%, из Америки — $10,5 млрд, на 8,2% меньше

Положительное внешнеторговое сальдо РФ в январе-сентябре 2024 г. выросло на 11,6% г/г до $114,9 млрд, по данным ФТС. Экспорт вырос на 0,4% — до $318,2 млрд, импорт сократился на 4,9%, до $203,3 млрд. Куда теперь, после разворота на Восток и Юг, уходит этот излишек валюты в России – более $100 млрд в год ❓

Главный экономист Института экономики роста им. П.А. Столыпина Борис Копейкин:

К сожалению, несмотря на все внешние риски, сохраняется определённый уровень оттока капитала. Но также из-за сложностей с расчётами и снижения норматива по обязательной продаже валютной выручки компании экспортёры, вероятно, оставляют за пределами страны часть выручки, которую в другой ситуации они бы использовали по-другому. В том числе на инвестиции внутри страны.

Экономический аналитик Алексей Климовский:

Излишек валюты, превышающий $100 млрд в год, может использоваться для различных целей: увеличения валютных резервов Центрального Банка и поддержки национальной экономики, прежде всего, отрасли ВПК.

Разница в торговом балансе объясняется, прежде всего, сокращением импорта, что вызвано с экономическими санкциями, снижением потребительского спроса или переходом на внутренние источники производства. Также стоит учитывать частичный переход на бартерные расчёты в торговле с Китаем.

Главный макроэкономист УК «Ингосстрах-Инвестиции» Антон Прокудин:

Сальдо торгового баланса является одним из элементов платежного баланса РФ, который агрегирует в целом все входящие и исходящие потоки денег, товаров и услуг относительно России и остального мира. По статистике видно, что положительное сальдо торгового баланса равномерно накапливалось в течение всех 9 месяцев примерно по 34 млрд долларов за квартал (103 млрд долл. за 9 месяцев).

При этом отрицательными весь период были баланс услуг (т.е. услуг мы приобрели за рубежом больше, чем продали, в среднем на 10 млрд долл. в кв.) и баланс первичных и вторичных доходов (в среднем -7.4 млрд долл. за квартал). Можно предположить, что в основном здесь «сидят» дивиденды и проценты, полученные российскими гражданами от иностранных компаний за вычетом дивидендов и процентов, уплаченных компаниями иностранным лицам, а также заработные платы, полученные иностранными работниками и выведенные за рубеж.

🟡 При этом из-за значительного снижения импорта и незначительного роста экспорта товарооборот России в этом году чуть сократился (на 1,75%), составив 521,5 млрд в долларовом эквиваленте.

По данным Федеральной таможенной службы, увеличился экспорт в страны Азии и Африки, но сократился в европейские и латиноамериканские страны. Так, например, экспорт товаров из РФ в Европу сократился более чем на 24%, но зато экспорт в Африку увеличился почти на 18%.

Подавляющее большинство российского экспорта составляет сырье (нефть, газ, металлы, древесина и т.п.), а также сельскохозяйственная продукция. Что касается импорта, то значительная его часть приходится на машины, оборудование и транспортные средства, а также на продукцию химической промышленности.

КИТ Финанс: идея в бумагах Озона

КИТ Финанс: идея в бумагах ОзонаЕсть идея!

OZON представил финансовые результаты по МСФО за 9М2024 года.

▫️Оборот (GMV) вырос на 71% г/г, достигнув 718,3 млрд рублей. При этом рост в 3К2024 года составил +59% г/г. За счет:

• роста числа заказов (+48%),

• увеличения количества активных покупателей (+26% до 53,5 млн покупателей),

• увеличения частоты покупок,

• роста средней стоимости заказа (+8%).👉🏼Компания скорректировала прогноз роста GMV на 2024 год с 70%+ до 60-70%.

▫️Выручка выросла на 35% г/г, достигнув 399,1 млрд рублей, а рост в 3К2024 года ускорился до +41% г/г, в основном за счет:

• выручки от оказания услуг (+47% г/г),

• процентной выручки (+257% г/г),

• доходы от рекламы выросли на 92% г/г и теперь составляют ≈ 22% от общей выручки,

• бурный рост финтех направления +209% г/г, который составляет ≈ 15% от общей выручки.▫️ EBITDA 3К2024 года выросла до 13 млрд рублей против минус 3,9 млрд рублей в 3К2023 года, благодаря значительному увеличению валовой прибыли. Всего по итогам 9 месяцев EBITDA составила 21,6 млрд рублей и компания ожидает, что она останется положительной по итогам года.

Авто-репост. Читать в блоге >>> #OZON

#OZON#OZON

📈После сильного отчета, слов о выполнение требований по переходу в первый уровень листинга и стабилизации индекса акция вызвала интерес покупателя, на этом увидели рост цены.

📈Сейчас же при достижении глобальной трендовой наблюдается фиксация прибыли. От текущих ожидаю продолжения охлаждения цены с целью

3000-3100р

Авто-репост. Читать в блоге >>> #OZON

#OZON

📈После сильного отчета, слов о выполнение требований по переходу в первый уровень листинга и стабилизации индекса акция вызвала интерес покупателя, на этом увидели рост цены.

#OZON

📈Сейчас же при достижении глобальной трендовой наблюдается фиксация прибыли. От текущих ожидаю продолжения охлаждения цены с целью

3000-3100р

Дальнейший ход торгов будет зависьте от хода индекса и поступающих данных, возможен локальный вынос до 3800р.

Но важно учитывать среднесрочный тренд нисходящий, все выносы носят локальный характер 🙌

ИНФОРМАЦИЯ ВЗЯТА ИЗ КАНАЛА t.me/+UwUeMEXAPHY1Mzdi

OZON | ОЗОН - факторы роста и падения акций

- Продажи OZON растут очень быстрыми темпами (22.07.2021)

- Рынок интернет-торговли стремительно растет (22.07.2021)

- Вышли в плюс по EBITDA (29.08.2022)

- OZON за 20 лет существования не удалось выйти на прибыль и пока лишь предстоит доказать свою способность быть прибыльной компанией (22.07.2021)

- Большие темпы роста рынка требуют опережающих вложений в инфраструктуру, расходы и инвестиции будут тянуть компанию в убыток еще минимум несколько лет. (22.07.2021)

- Поскольку в текущую капитализацию заложены очень высокие ожидания роста, цена акций может быть очень волатильна, особенно если в какой-то момент темпы роста продаж компании упадут или замедлятся. (22.07.2021)

OZON | ОЗОН - описание компании

Ozon.ru — онлайн ритейлер.Компания провела IPO в 2020 году.

В результате IPO в компанию было привлечено $990млн, а капитализация компании составила $7,1 млрд.

Всего компания Ozon продала 33 млн ADS по цене $30.

В течение первого торгового дня 24 ноября 2020 года стоимость бумаг достигала $43,5, а по итогам торгов составила $40,18, что на 34% выше стоимости размещения.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций