мне одной ОГК напоминает какающего енота инвалида из одноименного мультика, с Вовой и национальной футбольной?

жуткий треш, зачем я связалась с этой херней?!

Аля, да, бумага уже не айс с такими дивами

| Число акций ао | 136 207 млн |

| Номинал ао | 0.3627 руб |

| Тикер ао |

|

| Капит-я | 48,5 млрд |

| Выручка | – |

| EBITDA | – |

| Прибыль | 0,0 млрд |

| Дивиденд ао | – |

| P/E | – |

| P/S | – |

| P/BV | – |

| EV/EBITDA | – |

| Див.доход ао | 0,0% |

| ОГК-2 Календарь Акционеров | |

| Прошедшие события Добавить событие | |

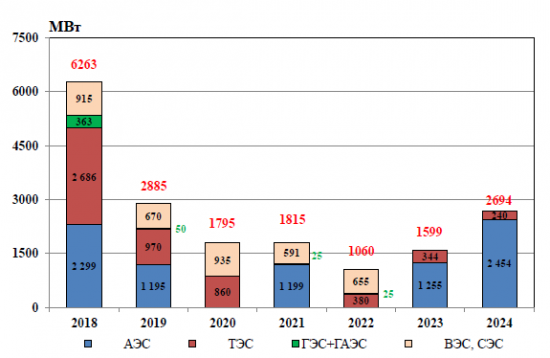

5 и 6 раздел документа «Схема и программа развития Единой энергетической системы России на 2018 – 2024 годы» посвящён генерации. Приводится масса данных, что построено и какие станции закроют. Общий вывод – того, что запланировано, достаточно, дефицита мощности э/э нет. Больше генерирующие электростанции в целом по России пока развивать незачем.

Что из этого следует?

Для инвесторов, в компании генерации, полезно будет изучить приложения 2-6 документа: где будут запущены новые мощности генерации, где модернизированы, где закрыты. В том числе Энел, Квадра, Русгидро, ОГК-2, ИнтерРАО, Мосэнерго и другие.

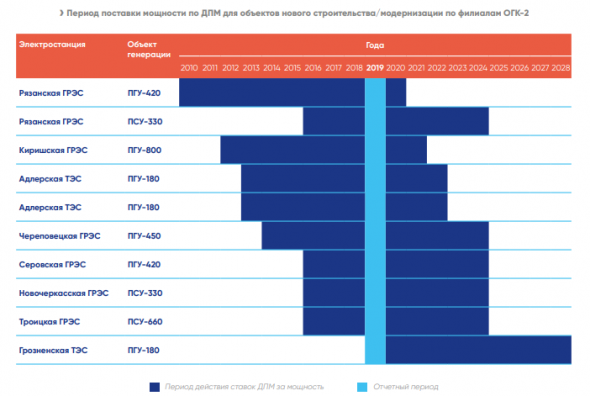

Для меня достаточно неприятной новостью стало то, что ОГК-2 собирается снизить мощности в 2018 году на Троицкой ГРЭС, и в 2021 на Новочеркасской ГРЭС, зато добавить энергоблоки на Грозненской ТЭС в Чечне, хотя в этом регионе за энергию платят очень плохо.

К этим планам я обязательно вернусь, когда буду разбирать отдельных эмитентов генерации.

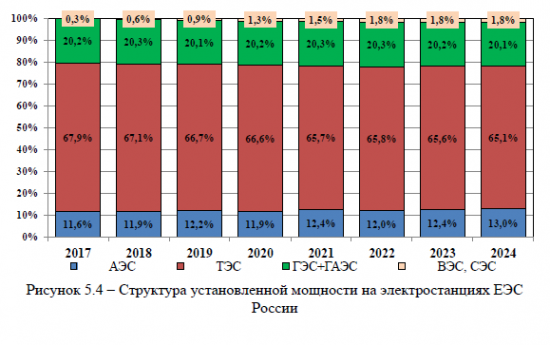

Интересно проследить тенденцию в структуре видов генерации:

Доля ТЭС, на которых сжигают газ и уголь, велика, но постепенно снижается в пользу атомной энергетики и возобновляемых источников.

Поражает количество вводимых объектов возобновляемой энергетики. Больше 20% новых мощностей – это солнечные и ветровые электростанции. Из котируемых на Мосбирже нашёл Энел, который планирует запустить ветровые агрегаты в 2020 году в Ростовской области и в 2021 году ветряки в Мурманской области.

Отметил бы также создание крупными заводами собственной генерации. Свои ТЭЦ планируют запустить ММК, ЧМК и многие другие компании, в перспективе это снижение выручки электросетевых компаний.

Финам выдал ОГК-2 Черну Метку!

Поставил рекомендацию на покупку с потенциалом роста 62% — значит будем падать.

Malik, работает финамовская черная меточка! не подводит.

Malik, а что ж вы в ветке ТГК-1 не отметились? Или там «чёрная метка Финама» не работает?

Alex Lip, ну что, сработала черная метка и в ТГК-1?.. о тож ) но рекомендации к покупке от Финам — это просто плохая примета. А глубинная причина падения электроэнергетики по всем фронтам кроется конечно же не Финаме, а в афере Ленпрефа.

Malik, в прошлом году локальный минимум был примерно в этих же числах — так что всё по графику. А ленпреф пусть и дальше продолжает радовать, хоть и не всех.

Alex Lip, не выкручивайся, речь шла о локальных краткосрочных трендах. Аналогии с прошлым годом в данном контексте неуместны. Финам свои рекомендации регулярно меняет и если рекомендует к покупке, то с высокой степенью вероятности предстоит локальное падение — о чем я и писал в ироничном ключе сразу в нескольких ветках форума. И во всех акциях, где я написал о черной метке Финама, это падение произошло — это очевидный факт.

Я сам клиент Финама и особых претензий к нему не имею, но команда аналитиков у них судя по всему бедовая )

Malik, когда ж тогда локального роста ждать?

Финам выдал ОГК-2 Черну Метку!

Поставил рекомендацию на покупку с потенциалом роста 62% — значит будем падать.

Malik, работает финамовская черная меточка! не подводит.

Malik, а что ж вы в ветке ТГК-1 не отметились? Или там «чёрная метка Финама» не работает?

Alex Lip, ну что, сработала черная метка и в ТГК-1?.. о тож ) но рекомендации к покупке от Финам — это просто плохая примета. А глубинная причина падения электроэнергетики по всем фронтам кроется конечно же не Финаме, а в афере Ленпрефа.

Malik, в прошлом году локальный минимум был примерно в этих же числах — так что всё по графику. А ленпреф пусть и дальше продолжает радовать, хоть и не всех.

Alex Lip, не выкручивайся, речь шла о локальных краткосрочных трендах. Аналогии с прошлым годом в данном контексте неуместны. Финам свои рекомендации регулярно меняет и если рекомендует к покупке, то с высокой степенью вероятности предстоит локальное падение — о чем я и писал в ироничном ключе сразу в нескольких ветках форума. И во всех акциях, где я написал о черной метке Финама, это падение произошло — это очевидный факт.

Я сам клиент Финама и особых претензий к нему не имею, но команда аналитиков у них судя по всему бедовая )

Финам выдал ОГК-2 Черну Метку!

Поставил рекомендацию на покупку с потенциалом роста 62% — значит будем падать.

Malik, работает финамовская черная меточка! не подводит.

Malik, а что ж вы в ветке ТГК-1 не отметились? Или там «чёрная метка Финама» не работает?

Alex Lip, ну что, сработала черная метка и в ТГК-1?.. о тож ) но рекомендации к покупке от Финам — это просто плохая примета. А глубинная причина падения электроэнергетики по всем фронтам кроется конечно же не Финаме, а в афере Ленпрефа.

Malik, в прошлом году локальный минимум был примерно в этих же числах — так что всё по графику. А ленпреф пусть и дальше продолжает радовать, хоть и не всех.

Финам выдал ОГК-2 Черну Метку!

Поставил рекомендацию на покупку с потенциалом роста 62% — значит будем падать.

Malik, работает финамовская черная меточка! не подводит.

Malik, а что ж вы в ветке ТГК-1 не отметились? Или там «чёрная метка Финама» не работает?

Alex Lip, ну что, сработала черная метка и в ТГК-1?.. о тож ) но рекомендации к покупке от Финам — это просто плохая примета. А глубинная причина падения электроэнергетики по всем фронтам кроется конечно же не Финаме, а в афере Ленпрефа.

Финам выдал ОГК-2 Черну Метку!

Поставил рекомендацию на покупку с потенциалом роста 62% — значит будем падать.

Malik, работает финамовская черная меточка! не подводит.

Malik, а что ж вы в ветке ТГК-1 не отметились? Или там «чёрная метка Финама» не работает?

По предварительным расчетам чистая прибыль "Газпром энергохолдинга" по РСБУ по итогам 2018 года может составить 32,5 млрд рублей. Об этом в ходе пресс-конференции сообщил генеральный директор компании Денис Федоров.

В том числе, предполагаемая прибыль "Мосэнерго" по итогам 2018 года составит 13,2 млрд рублей,

ТГК-1 — 4,2 млрд рублей,

ОГК-2 – 7,4 млрд рублей,

МОЭК — 7,6 млрд рублей.

Финам

"Газпром Энергохолдинг" планирует по итогам 2017 года направить на дивидендные выплаты не менее 26% от чистой прибыли по МСФО. Об этом, отвечая на вопросы журналистов, заявил генеральный директор компании Денис Федоров, отметив, что компания продолжит снижать долг.

«Мы сможем обеспечить выплаты как минимум на уровне 26% и при этом продолжить финансировать инвестиционные проекты. Реализация возможной программы ДПМ-штрих (новая программа модернизации энергомощностей) не скажется на выплатах»

«На данный момент финансовая отчетность за 2017 год еще не подведена до конца, поэтому конкретные цифры не называем. Говорить о выплатах за 2018 год рано. Уровень дивидендов определяет головная компания»,

сегодня ожидаем: ОГК-2: публикация отчетности по РСБУ за 3 мес 2018

см. календарь по акциям

Амиран, так ж 27 апреля уже было

сегодня ожидаем: ОГК-2: публикация отчетности по РСБУ за 3 мес 2018

см. календарь по акциям

Амиран, так ж 27 апреля уже было

Марат Хасанов, он бот, ему писать бесполезно

сегодня ожидаем: ОГК-2: публикация отчетности по РСБУ за 3 мес 2018

см. календарь по акциям

Амиран, так ж 27 апреля уже было

сегодня ожидаем: ОГК-2: публикация отчетности по РСБУ за 3 мес 2018

см. календарь по акциям

Выручка ОГК-2 за I квартал 2018 года составила 39 млрд 016 млн рублей, что на 2,3% больше, чем за 3 месяца 2017 года. Существенное влияние на динамику данного показателя оказал рост выручки от реализации мощности. Себестоимость продаж составила 31 млрд 254 млн рублей.

Показатель EBITDA снизился на 7,1% до 9 млрд 426 млн рублей.

Валовая прибыль составила 7 млрд 762 млн рублей (-7,0%). Чистая прибыль сократилась на 6,7% до 4 млрд 932 млн рублей.

пресс-релиз

Финам выдал ОГК-2 Черну Метку!

Поставил рекомендацию на покупку с потенциалом роста 62% — значит будем падать.

Malik, работает финамовская черная меточка! не подводит.

Malik, а что ж вы в ветке ТГК-1 не отметились? Или там «чёрная метка Финама» не работает?