| Число акций ао | 3 036 млн |

| Номинал ао | 0.1 руб |

| Тикер ао |

|

| Капит-я | 3 517,3 млрд |

| Выручка | 1 597,3 млрд |

| EBITDA | 998,8 млрд |

| Прибыль | 383,2 млрд |

| Дивиденд ао | 35,5 |

| P/E | 9,2 |

| P/S | 2,2 |

| P/BV | 1,2 |

| EV/EBITDA | 3,6 |

| Див.доход ао | 3,1% |

| НОВАТЭК Календарь Акционеров | |

| Прошедшие события Добавить событие | |

НОВАТЭК акции

-

Новогоднее ралли на российском рынке под вопросом

Новогоднее ралли на российском рынке под вопросомТорги 18 декабря на российских фондовых площадках стартовали в умеренном минусе, а во второй половине дня коррекция усилилась. К последнему часу основной сессии номинированный в рублях индекс Мосбиржи упал на 1,06%, а долларовый РТС опустился на 1,05%.

В целом новостной фон нельзя назвать выраженно негативным, но давление на котировки могли оказать сообщения об обсуждении в ЕС нового пакета антироссийских санкций, которые затронут ряд крупных компаний энергетического сектора.

В лидеры роста на ожиданиях допэмиссии акций и докапитализации вышло М.видео (+7,4%). В аутсайдерах из-за риска попадания под новые ограничения ЕС оказался НОВАТЭК (-4%). &nbs

Авто-репост. Читать в блоге >>> "НОВАТЭК" Решения совета директоров

"НОВАТЭК" Решения совета директоров

СООБЩЕНИЕ О СУЩЕСТВЕННОМ ФАКТЕ

«Об отдельных решениях, принятых советом директоров эмитента»

1. Общие сведения

1.1. Полное фирменное наименование эмитента Публичное акционерное общество «НОВАТЭК»

1.2. Адрес эмитента, указанный в едином государственном реестре юридических лиц 629850, Ямало-Ненецкий автономный округ, р-н Пуровский, г....

Авто-репост. Читать в блоге >>> Россия стала вторым крупнейшим поставщиком СПГ в Китай

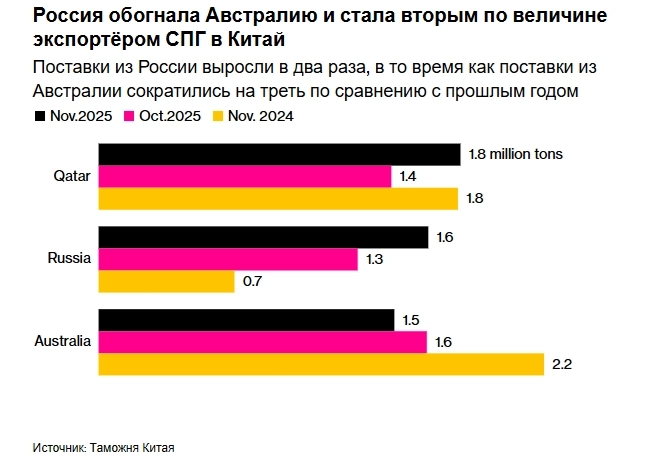

Россия стала вторым крупнейшим поставщиком СПГ в КитайКак сообщает Bloomberg, в ноябре 2025 года Россия обновила рекорд по поставкам сжиженного природного газа в Китай. Так, в ноябре Россия поставила в Китай 1,6 млн т СПГ и по итогам месяца поднялась с 3-го места в рейтинге крупнейших поставщиков сжиженного природного газа на китайском рынке на 2-е место после Катара, поменявшись местами с Австралией.

По сообщениям западных СМИ, российские экспортёры СПГ, НОВАТЭК и Газпром, в среднем поставляют сжиженный природный газ в Китай со скидкой в 10% к ценам конкурирующих экспортёров. В годовом выражении поставки российского СПГ в Китай в ноябре 2025 года выросли в 2,2 раза, в то время как объём поставок Катара в ноябре (1,8 млн т) не изменился к ноябрю 2024 года, а поставки СПГ из Австралии упали на 31% год-к-году до 1,5 млн т.

Несмотря на ежегодное наращивание импорта трубопроводного газа Китаем по газопроводу «Сила Сибири», спрос на сжиженный природный газ в «Поднебесной» по-прежнему не падает, и летние прогнозы, в том числе, экспертов Bloomberg, о возможном профиците газа на китайском рынке до сих пор не оправдались. При этом Китай с февраля 2025 года почти полностью перестал импортировать СПГ из США, хотя в небольших объёмах поставки американского сжиженного природного газа летом текущего года в Китай всё-таки осуществлялись.

Авто-репост. Читать в блоге >>> ⭐️ Новатэк. Цель на 1318.00.

⭐️ Новатэк. Цель на 1318.00.В этом посте небольшое обновление прошлых мыслей:

0️⃣ Цена месяц назад была на границе вил. Пробой = потенциал роста к 1318.00. И вот вилы мы пробили.

А далее план остается прежним:То есть локально здесь может быть сделка и даже в лонг при условии выхода + консолидации для последующего входа.

Остается только дождаться сигнала / консолидации для поиска входа.

Южный Капитал |Telegram | Youtube |Instagram

Авто-репост. Читать в блоге >>> Россия обогнала Австралию и в ноябре 2025г стала крупнейшим поставщиком СПГ в Китай после Катара — Bloomberg

Россия обогнала Австралию и в ноябре 2025г стала крупнейшим поставщиком СПГ в Китай после Катара — BloombergВ ноябре экспорт сжиженного природного газа из России в Китай достиг рекордного уровня, поскольку покупатели не обращали внимания на риск западных санкций и стремились получить доступ к более дешёвому топливу.

Согласно таможенным данным, опубликованным в выходные, поставки сверххолодного газа из России в прошлом месяце выросли более чем в два раза по сравнению с предыдущим годом и составили 1,6 млн метрических тонн. В результате этого скачка Россия обогнала Австралию и стала крупнейшим поставщиком газа в Китай после Катара.

www.bloomberg.com/news/articles/2025-12-22/russia-lng-exports-to-china-rise-to-record-surpassing-australia

Авто-репост. Читать в блоге >>> Экспорт СПГ из РФ в Китай в октябре 2025г вырос в 2,4 раза г/г до 1,629 млн т — Интерфакс со ссылкой на таможню КНР

Экспорт СПГ из РФ в Китай в октябре 2025г вырос в 2,4 раза г/г до 1,629 млн т — Интерфакс со ссылкой на таможню КНР

Экспорт СПГ из РФ в Китай в октябре 2025г вырос в 2,4 раза г/г до 1,629 млн т (годом ранее 679 тыс т) — Интерфакс со ссылкой на таможню КНР. По экспорт в КНР Катар на 1-м месте с 1,788 млн т.

Суммарно в октябре Россия поставила крупнейшим азиатским покупателям (КНР, Япония, Южная Корея) 2,427 млн.

Суммарно Китаем в октябре 2025 года было принято 6,940 млн тонн СПГ (+13% г/г).

www.interfax.ru/business/1064319

Авто-репост. Читать в блоге >>> Какие акции я планирую добавить в свой инвест-портфель перед Новым годом!

Какие акции я планирую добавить в свой инвест-портфель перед Новым годом!

Сегодня я поделюсь с вами главными планами на конец года. Это будет последняя в 2025г покупка акций в мой портфель, и я выбрал по-настоящему фундаментально сильные и перспективные компании, которые могут показать хороший роста в 2026г.Мой портфель

Для начала, как обычно, честно и открыто делюсь всеми данными по своим инвестициям (мой портфель на скрине из сервиса учёта инвестиций и приложения СБЕР-инвестиции):

Авто-репост. Читать в блоге >>> Лучший экспортёр 🏆

Лучший экспортёр 🏆◽️Весь сырьевой сектор в нашей стране я, откровенно говоря, не люблю, о чём регулярно пишу на канале. Однако есть компании, к которым отношение со временем меняется. В данном случае речь о нашем СПГ-гиганте Новатэке.

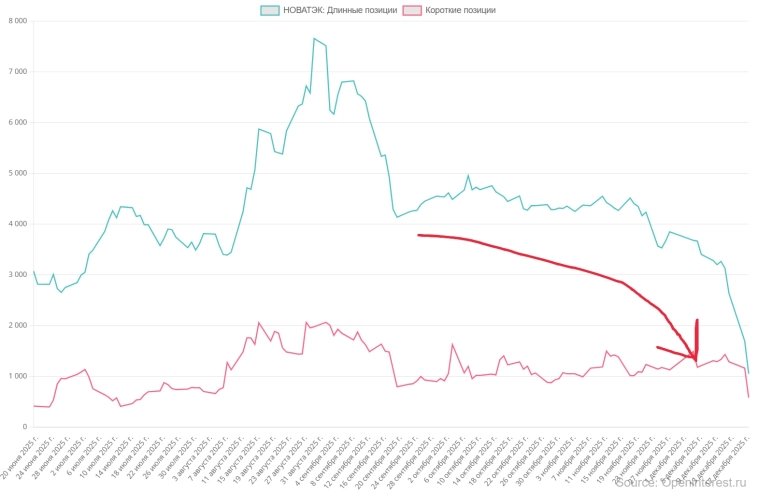

◽️Долгое время я избегал эту идею из-за чрезмерного интереса к ней. #NVTK попадал почти во все подборки лучших бумаг на 2025 год с прицелом на мирное урегулирование. Сейчас же рынок устал ждать «договорняк» после многократно сломанных ожиданий, и ажиотаж вокруг поставщика СПГ заметно снизился. Мои субъективные ощущения подтверждаются цифрами. В сентябре этого года объём лонгов составлял около 8 тыс. контрактов, сейчас же он снизился примерно до 1 тыс. Отличный сигнал для формирования позиции.

◽️С точки зрения фундаментала ситуация не изменилась. Акция оценивается так, будто у компании не существует достроенного проекта «Арктик СПГ-2», который потенциально способен дать до +100% к выручке. Учитывать этот проект рынок начнёт после снятия санкций с Новатэка и поставки Японией танкеров для перевозок. Это идея под мирный сценарий, но даже при его отсутствии ждать какого-то жёсткого разрушения стоимости компании не стоит, поскольку текущая оценка уже выглядит низкой.

Авто-репост. Читать в блоге >>> 📈 Лучшие акции под окончание СВО

📈 Лучшие акции под окончание СВОВпервые звучат инсайды о возможности территориальных уступок со стороны Украины. Это повышает шансы на мир в ближайшие месяцы. В связи с этим напомним о ключевых бенефициарах потенциального мира.

Традиционная оговорка — не факт, что компании получат реальный операционный буст (снятие санкций, возврат на зарубежные рынки). Но рынок в любом случае будет закладывать позитив в цену.

Градация — в порядке реалистичности снятия или смягчения ограничений.

🚢 Транспорт и логистика

▪️ Совкомфлот FLOT

Котировки на уровнях 2021 года. Идея — снятие санкций с танкерного флота в целях восстановления свободы экспорта. Это позволит сократить эксплуатационные расходы на обход ограничений. Как минимум — отсутствие новых санкций, что уже позитив.

▪️ Аэрофлот AFLT

Котировки на уровнях 2021 года. Идея — возврат регулярных рейсов в Европу и США, восстановление прямых закупок импортных комплектующих. Также — снижение потерь от сбоев и приостановок вылетов из-за атак на аэропорты.

Авто-репост. Читать в блоге >>> Президент Литвы Гитанас Науседа: Мы должны принять решение по репарационному кредиту и призываем ЕС «затронуть неприкасаемых», таких как Газпром, Новатэк, Лукойл

Президент Литвы Гитанас Науседа: Мы должны принять решение по репарационному кредиту и призываем ЕС «затронуть неприкасаемых», таких как Газпром, Новатэк, Лукойл

Президент Литвы Гитанас Науседа говорит, что «сейчас не время колебаться», и добавляет:

«Мы должны принять решение по репарационному кредиту и призываем ЕС «затронуть неприкасаемых», таких как Газпром, Новатэк, Лукойл, «потому что только такие смелые решения наносят ущерб и [оказывают] большое влияние на российскую экономику».

«Мы должны приложить больше усилий, чтобы Россия почувствовала цену своей агрессии» — говорит он.

www.theguardian.com/world/live/2025/dec/18/eu-frozen-russian-assets-ukraine-war-europe-latest-news-updates

Авто-репост. Читать в блоге >>> Европа. Самозапрет на импорт СПГ из России.

Европа. Самозапрет на импорт СПГ из России.

🗂 Европарламент одобрил поэтапный самозапрет на импорт сжиженного природного газа (СПГ) из России, следует из сообщения на сайте парламента.

⏯ Поставка российского СПГ на спотовый рынок ЕС будет запрещена после вступления в силу нового регламента в начале 2026 года.

⏯ Импорт трубопроводного газа будет поэтапно прекращен к 30 сентября 2027 года.

«В ходе переговоров законодатели ускорили сроки поэтапного прекращения поставок по большинству импортных контрактов. Новый закон также устанавливает штрафные санкции, которые государства-члены будут применять к операторам за нарушения», — говорится в сообщении.

t.me/vedomosti/70758

Авто-репост. Читать в блоге >>> Депутаты Европарламента одобрили поэтапный запрет на импорт из РФ трубопроводного и сжиженного природного газа с 2026 года

Депутаты Европарламента одобрили поэтапный запрет на импорт из РФ трубопроводного и сжиженного природного газа с 2026 годаНовый закон, принятый в среду, защитит энергетическую безопасность ЕС от использования Россией в качестве оружия.

После вступления в силу постановления в начале 2026 года в ЕС будет введён запрет на импорт российского сжиженного природного газа (СПГ) на спотовом рынке, а импорт трубопроводного газа будет прекращён к 30 сентября 2027 года. В ходе переговоров законодатели продлили сроки прекращения действия большинства контрактов на импорт. Новый закон также предусматривает штрафы для операторов за нарушения.«Это исторический момент: ЕС делает гигантский шаг к новой эре, свободной от российского газа и нефти. Россия больше никогда не сможет использовать экспорт ископаемого топлива в качестве оружия против Европы. Нашими главными приоритетами были максимально возможное сокращение сроков запрета на трубопроводный газ, запрет на долгосрочные контракты на СПГ на год раньше запланированного срока и предотвращение обхода этих новых правил. Т

Авто-репост. Читать в блоге >>> 2/3 снижения поставок российского СПГ в январе-ноябре 2025г обусловлены простоем "Портовой СПГ" и "Криогаз-Высоцка", а еще 1/3 - началом вытеснения "Ямал СПГ" из Европы американским газом — Forbes

2/3 снижения поставок российского СПГ в январе-ноябре 2025г обусловлены простоем "Портовой СПГ" и "Криогаз-Высоцка", а еще 1/3 - началом вытеснения "Ямал СПГ" из Европы американским газом — Forbes

Российскому СПГ-заводу, расположенному на Балтике, «Криогаз-Высоцку» не так повезло. Принадлежащее «Новатэку» предприятие подпало под санкции в январе. Последняя отгрузка с завода была 18 февраля в Бельгию, с тех пор завод простаивает, говорит директор по исследованиям Института энергетики и финансов (ИЭФ) Алексей Белогорьев.

С «Криогаз-Высоцка» поставлять СПГ в Китай сложно, завод не предназначался для крупных судов, а был ориентирован на короткие расстояние внутри Балтийского и Северного морей, напоминает эксперт. Единичные отгрузки с него достигали максимальных объемов в 13 000 т, что по меркам рынка СПГ совсем немного.

«Возможно, завод частично переключится на малотоннажные отгрузки внутри страны, но спрос на них пока невелик», — говорит Белогорьев.

Полное эмбарго на российский СПГ, которое планирует ввести ЕС, не оставляет «Криогаз-Высоцку» особого выбора, полагает Белогорьев. По его мнению, чтобы загрузить этот завод, нужно мощное развитие внутреннего потребления СПГ в Санкт-Петербурге и Ленинградской области.

Авто-репост. Читать в блоге >>> Не Азией единой: спрос на СПГ в регионе снижается

Не Азией единой: спрос на СПГ в регионе снижается

Впервые за трехлетний период и после рекордного 2024 года спрос на СПГ в азиатском регионе пошел вниз. Однако есть все основания полагать, что это была лишь коррекция перед долгосрочным взлетом.Главными ожиданиями 2025 года были сохранение тренда на опережающий рост мирового рынка СПГ и окончательное превращение стран АТР во главе с Китаем и Индией в локомотив спроса на этот вид энергоресурсов. В этих флагманских экономиках Азии прогнозировался рост импорта сжиженного газа на фоне снижения цен и, следовательно, улучшения позиций газа в рамках межтопливной конкуренции. Также аналитики предполагали дополнительный спрос от Европы для замещения сократившихся вдвое поставок трубопроводного газа из России и активного расширения СПГ-мощностей в США — главном импортере газа в ЕС.

В итоге надежды относительно темпов роста рынка оправдались, а остальным прогнозам не суждено было сбыться. Вместо этого мировая индустрия СПГ получила ряд неожиданных результатов.

Авто-репост. Читать в блоге >>> Венгрия за десять месяцев на 15% увеличила закупку трубопроводного газа РФ

Венгрия за десять месяцев на 15% увеличила закупку трубопроводного газа РФВенгрия в январе — октябре на 15% нарастила закупку российского трубопроводного газа в стоимостном выражении, став лидером по этому показателю среди стран Евросоюза, следует из данных Евростата и подсчетов ТАСС.

ЕС в октябре импортировал российский трубопроводный газ на €429 млн. На сегодня газопровод «Турецкий поток» остается единственным активным маршрутом поставок российского газа в европейском направлении.

Лидерами по закупкам остаются Венгрия (€214 млн), Греция (€92 млн) и Болгария (€81 млн). Оплата газа Словакией составила €38 млн, Италией — €4 млн.

Всего за десять месяцев Евросоюз заплатил за трубопроводный газ РФ €5 млрд против €6 млрд годом ранее. Главными покупателями стали Венгрия (€2,4 млрд), нарастившая закупки на 15%, Греция (€1,1 млрд), Болгария (€727 млн) и Словакия (€511 млн).

В начале ноября ТАСС сообщал, что Россия в январе — октябре нарастила экспорт газа в Европу по трубопроводу «Турецкий поток» на 7,6% по сравнению с аналогичным периодом прошлого года, до 14,7 млрд куб. м.

Авто-репост. Читать в блоге >>>

Сделка Новатэк #NVTK

Сделка Новатэк #NVTK

- Уровень: 1184.0

- Направление: long/покупка

- Стратегия: пробой уровня

- Риск 1%

- Вход: 9 декабря

Сигнал на вход: www.tradingview.com/x/jRc0OjcA/

График отработки: www.tradingview.com/x/TaVEprh4/

Цели:

- 1238.0 +4,5% на акцию

- +1,1% к депо

- 1303.6 ожидаем

- 1350.0 ожидаем

Новый Стоп: 1175.6

Системность, дисциплина и стратегия побеждают хаос и эмоциональную торговлю.

Приглашаю в мой тг-канал t.me/+vBA9M_WRKgBhZDgy, у меня много полезного обучающего материала с наглядными примерами и разборами.

Авто-репост. Читать в блоге >>> Российское судно отказалось от попытки загрузить санкционный СПГ — Bloomberg

Российское судно отказалось от попытки загрузить санкционный СПГ — Bloomberg

Танкер «Буран», попавший под санкции США в прошлом году, в конце ноября направился к экспортному заводу «Арктик СПГ 2», согласно данным отслеживания судов, собранным Bloomberg. Судно покружило возле Обской губы, а затем в выходные направилось обратно в Мурманск, как показали данные отслеживания судов.

Согласно данным, собранным Bloomberg, с июня предприятие экспортировало более 1 миллиона тонн СПГ. Однако из-за проблем с транспортировкой заводу придётся сократить поставки до следующего лета. В зимние месяцы лёд становится толще, и добраться до завода на полуострове Гыдан на севере России и обратно становится всё сложнее.

В составе российского теневого флота есть только один танкер класса Arc7 — Christophe De Margerie, который может плавать в замёрзших районах круглый год.

www.bloomberg.com/news/articles/2025-12-15/russia-tanker-abandons-attempt-to-load-sanctioned-lng-due-to-ice

Авто-репост. Читать в блоге >>> Поставки СПГ из России в Южную Корею в ноябре выросли на четверть

Поставки СПГ из России в Южную Корею в ноябре выросли на четвертьЮжная Корея — третий после Японии и Китая покупатель сжиженного природного газа в мире — в ноябре 2025 года снизила импорт СПГ на 17%, до 3,352 млн тонн, сообщила местная таможенная служба.

В третьем квартале страна активно наращивала импорт (с динамикой по месяцам до 20%), а с наступлением зимнего квартала перешла к сдержанной торговой политике. В результате весь накопленный с начала года рост импорта был полностью компенсирован этим снижением. За 11 месяцев импорт достиг 42,033 млн тонн, что на 1% меньше прошлогоднего результата (42,475 млн тонн).

Из России в ноябре 2025 года в Южную Корею пришло пять партий СПГ (324 тыс. тонн) — это примерно на четверть больше, чем годом ранее. С начала года поставки выросли на 15% — до 2,226 млн тонн.

Крупнотоннажный СПГ в РФ производят заводы Сахалинской энергии (совладельцы - Газпром, Mitsui и Mitsubishi), Ямал СПГ (участники - НОВАТЭК, TotalEnergies, китайские CNPC и SRF), Газпром СПГ Портовая и Криогаз-Высоцк.

Крупнейший поставщик — Австралия — в ноябре сократила поставки на 25%, до 996 тыс. тонн; Малайзия добавила 4% — до 768 тыс. тонн, Катар увеличил на 9% — до 604 тыс. тонн; США сократили экспорт на 6% — до 241 тыс. тонн, уступая российским объемам.

Авто-репост. Читать в блоге >>> Усреднение в трейдинге vs увеличение доли в бизнесе. В чём принципиальная разница?

Усреднение в трейдинге vs увеличение доли в бизнесе. В чём принципиальная разница?Хочу прояснить один момент. Многие до сих пор путают усреднение убыточной позиции в трейдинге и увеличение доли в бизнесе на коррекции рынка.

Трейдер, который усредняет убыточную позицию, увеличивает потенциальный убыток. Если цена ушла ниже уровня стоп-лосса, значит сетап сломан, и позицию нужно закрывать, фиксируя убыток. В этот момент риск растёт нелинейно, а математическое ожидание сделки становится отрицательным.

Инвестор действует иначе. Он увеличивает долю в бизнесе на коррекции, если речь идёт о качественной и прибыльной компании. Инвестор исходит из своей оценки бизнеса — неважно, на основе мультипликаторов или DCF-моделей. Если компания сохраняет рентабельность, конкурентные преимущества и стабильные денежные потоки, рыночная коррекция становится возможностью увеличить долю, покупая актив ниже его справедливой стоимости. Цена может снижаться, но сам бизнес при этом может становиться сильнее.

Поэтому не стоит путать усреднение в трейдинге и увеличение доли в акциях компании. Не путайте торговлю сетапами с владением бизнесом. Инвестор меняет своё мнение тогда, когда меняется бизнес-модель, фундаментальные показатели компании, ситуация в секторе или макроэкономика. У трейдера логика другая — он работает с вероятностями и чёткими правилами риска.

Авто-репост. Читать в блоге >>> Сначала Катар, а теперь и США грозят ЕС остановкой поставок СПГ.

Сначала Катар, а теперь и США грозят ЕС остановкой поставок СПГ.

Европейские компании и американские чиновники заявили, что действующие правила регулирования выбросов метана угрожают сделкам с американским СПГ.

Торговая палата США отказалась от предложения Еврокомиссии упростить СПГ из США т.к. предложение не устраняет «основные структурные недостатки».

«В отсутствие правовой определенности, включая гарантии того, что контракты [на поставку СПГ], подписанные во время внесения изменений, будут защищены от штрафных санкций, переговоры с участием европейских покупателей будут по-прежнему заходить в тупик», — заявил Дэн Байерс, вице-президент Глобального энергетического института Торговой палаты США

Катар неоднократно заявлял, что может остановить поставки СПГ если европейские экологические правила будут угрожать их компаниям оборотными штрафами.

Ранее глава Qatar Energy Саад бен Шарида аль-Кааби заявил, что удивлён идиотским решением Еврокомиссии полностью отказаться от поставок российского газа к 2027 году

Авто-репост. Читать в блоге >>> Зафиксировал прибыль по акциям новатэк 2%

Зафиксировал прибыль по акциям новатэк 2%

Не густо конечно, но перекладываюсь в другую перспективную бумагу, которая уже есть в портфеле.

Только так можно обыграть индекс и рынок. Всего в портфеле две бумаги, на которых я ставлю в декабре.

Портфель тут smart-lab.ru/blog/1241093.php акция была открыта для жаждущих заработать.

Авто-репост. Читать в блоге >>> Мнение по рынку Почему на этой неделе растут акции

Мнение по рынку Почему на этой неделе растут акцииОсобенность сегодняшнего роста акций

Сегодняшний рост на рынке акций, думаю, связан с тем, что USDRUB снова приближается к 80

USDRUBF по дневным

Уже 80

На Polymarket ставка на перемирие до 31 12 2026 колеблется 46 — 48%, не растёт как на Трампоралли

Т.е. рост не связан с резким ростом надежд на приближение мира

Авто-репост. Читать в блоге >>> "НОВАТЭК" Проведение заседания совета директоров и его повестка дня

"НОВАТЭК" Проведение заседания совета директоров и его повестка дня

СООБЩЕНИЕ О СУЩЕСТВЕННОМ ФАКТЕ

«О проведении заседания совета директоров эмитента и его повестке дня»

1. Общие сведения

1.1. Полное фирменное наименование эмитента Публичное акционерное общество «НОВАТЭК»

1.2. Адрес эмитента, указанный в едином государственном реестре юридических лиц 629850, Ямало-Ненецкий автономный округ, р-н Пуровский, г....

Авто-репост. Читать в блоге >>>

НОВАТЭК - факторы роста и падения акций

- Считается, что у Новатэка, в отличие от Газпрома, намного более эффективный менеджмент (04.04.2017)

- Компания имеет самую низкую налоговую нагрузку в нефтегазовом секторе РФ и самую высокую прибыльность (26.01.2018)

- Новатэк продолжает расти, НОВАТЭК планирует нарастить производство СПГ в 2,9–3,6 раза к 2030 году за счет реализации новых проектов. Арктик СПГ2 запуск 1 линии в 2023, а полная мощность в 2026г (09.08.2021)

- Единственная растущая компания в нефтегазовом секторе (25.08.2023)

- Конкуренция на внешнем рынке газа усиливается, американские сланцевики запускают массу СПГ проектов в 2024-2025 (17.10.2023)

- акции всегда стоят "дорого", премия за растущий актив, который в теории может перестать расти (17.10.2023)

- 70% СПГ Новатэк отправляет в Европу, есть санкционный риск на запрет покупки СПГ из России (в Азию везти дольше и дороже, особенно когда нет навигации через Северный Морской путь (осень-весна) (17.10.2023)

- Не ясно как Новатэк будет вывозить СПГ с Арктик СПГ-2 после того как Совкомфлот попал под санкции США. Под вопросом 6 корейских газовозов. (04.03.2024)

НОВАТЭК - описание компании

НОВАТЭК — газовая компания №2 в России после Газпрома.Основные акционеры — Леонид Михельсон и Геннадий Тимченко.

ЯмалСПГ запущен в 2017 году. Общая мощность 17,4 млн т в год, 4й в мире по величине.

2018 — 2я очередь Ямал СПГ.

2019 — 3я очередь Ямал СПГ.

2021 — 4я очередь Ямал СПГ («Арктический каскад»)

2019 — начало строительства Арктик СПГ — 2.

Конец 2023 — запуск 1 очереди по плану (+20 млн т)

К 2030 году Новатэк планирует увеличить пр-во СПГ на порядок — до 70 млн т

2023: обский СПГ, 5 млн т в год

Инвестиционные проекты Новатэка

✅Ямал СПГ

✅Арктик СПГ

✅Обский СПГ: 6,6 млн. т. ввод в 2026-27 годах, стоимость $7 млрд

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций