| Число акций ао | 5 993 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 666,2 млрд |

| Выручка | 900,5 млрд |

| EBITDA | – |

| Прибыль | 85,1 млрд |

| Дивиденд ао | – |

| P/E | 7,8 |

| P/S | 0,7 |

| P/BV | 0,8 |

| EV/EBITDA | – |

| Див.доход ао | 0,0% |

| НЛМК Календарь Акционеров | |

| Прошедшие события Добавить событие | |

НЛМК акции

-

Worldsteel — Прогноз спроса на сталь на 2023 и 2024 годы, по регионам мира/

Worldsteel — Прогноз спроса на сталь на 2023 и 2024 годы, по регионам мира/

18 April 2023

Всемирная ассоциация производителей стали (worldsteel) сегодня опубликовала прогноз спроса на сталь на 2023 и 2024 годы. worldsteel прогнозирует, что в этом году спрос вырастет на 2,3% и достигнет 1 822,3 млн тонн. Прогнозируется, что спрос на сталь вырастет на 1,7% в 2024 году и достигнет 1 854,0 млн тонн. Ожидается, что производство возглавит восстановление, но высокие процентные ставки будут продолжать оказывать давление на спрос на сталь. Ожидается, что в следующем году рост ускорится в большинстве регионов, но в Китае ожидается замедление.

Комментируя перспективы, г-н Максимо Ведойя (Máximo Vedoya), генеральный директор Ternium и председатель Worldsteel Economics Committee, сказал: «В 2022 году импульсу восстановления после пандемического шока препятствовали высокая инфляция и повышение процентных ставок, вторжение России в Украину и локдауны в Китае. В результате в последнем квартале 2022 года активность сталелитейных секторов снизилась. Это, в сочетании с эффектом корректировки запасов, привело к худшему, чем ожидалось, сокращению спроса на сталь.

Устойчивая инфляция и высокие процентные ставки в большинстве стран ограничат восстановление спроса на сталь в 2023 году, несмотря на такие позитивные факторы, как возобновление работы Китая, устойчивость Европы перед лицом энергетического кризиса и ослабление узких мест в цепочке поставок. В 2024 году рост спроса будет обусловлен регионами за пределами Китая, но столкнется с глобальным замедлением из-за ожидаемого роста Китая на 0%, что затмевает улучшение окружающей среды. Устойчивая инфляция остается риском снижения, потенциально удерживая процентные ставки на высоком уровне.

По мере того, как население Китая сокращается и переходит к росту, основанному на потреблении, его вклад в рост мирового спроса на сталь будет уменьшаться. Будущий рост мирового спроса на сталь будет зависеть от снижения факторов, в первую очередь сосредоточенных в Азии. Инвестиции в декарбонизацию и динамичные страны с развивающейся экономикой будут все больше стимулировать положительный импульс для мирового спроса на сталь, даже несмотря на то, что вклад Китая в глобальный рост уменьшается».

Китай

Спрос на сталь в Китае сократился как в 2021, так и в 2022 году, поскольку китайская экономика резко замедлилась из-за неожиданных локдаунов, которые распространились по всей стране.

Негативная динамика в строительном секторе, наблюдавшаяся в 2021 году, усилилась в 2022 году: все ключевые показатели недвижимости находились на глубоко отрицательной территории. В 2022 году площадь вновь начатых проектов

упал на 39,4%, а инвестиции в недвижимость сократились на 10,0%, что стало первым снижением в годовом исчислении за 25 лет. Это резкое снижение окажет давление на строительную деятельность в 2023-2024 годах, но во второй половине 2023 года ожидается небольшой подъем в секторе недвижимости из-за мер государственной поддержки. Ожидается, что восстановление рынка недвижимости продолжится и в 2024 году, но будет лишь умеренным.

Инвестиции в инфраструктуру показали значительный рост на 9,4% благодаря государственной поддержке, но они были в основном сосредоточены на менее сталелитейных областях, таких как системы водоснабжения, телекоммуникации и логистика. В 2023 году инфраструктурный сектор может продолжить извлекать выгоду из проектов, начатых в конце 2022 года, хотя рост может ослабнуть в 2024 году, если в 2023 году не начнутся крупномасштабные проекты.

Показатели производственного сектора Китая в 2022 году были слабыми, хотя экспорт показал относительно хорошие результаты. Ожидается, что в 2023-2024 годах производственный сектор продемонстрирует лишь умеренное восстановление с замедлением экспорта.

Производство автомобилей выросло на 3,4% в 2022 году, в основном за счет роста на 11,2% в сегменте легковых автомобилей. Производство коммерческих автомобилей упало на 31,9% в 2022 году. Еще один скачок в производстве автомобилей на новых источниках энергии наблюдался в 2022 году: производство подскочило на 96,9% до 7,06 млн единиц, что составило 25,7% от общего объема производства автомобилей. Ожидается, что в 2023-2024 годах автомобильная промышленность покажет несколько более слабые показатели, поскольку не ожидается введения новых мер стимулирования.

Ожидается, что после снижения на 3,5% в 2022 году общий спрос на сталь в Китае вырастет на 2,0% в 2023 году. Ожидается, что в 2024 году он останется на прежнем уровне.

Страны с развитой экономикой

Спрос на сталь в развитых странах значительно сократился в 2022 году из-за ужесточения денежно-кредитной политики и высоких затрат на энергоносители. После падения на 6,2% в 2022 году ожидается рост на 1,3% в 2023 году. В 2024 году прогнозируется восстановление на 3,2%.

Европейский союз (27 стран) и Соединенное Королевство

Экономика ЕС оказалась более устойчивой к энергетическому кризису, вызванному войной в Украине, чем предполагалось изначально. В то время как экономика ЕС выросла на 3,5% в 2022 году, избежав рецессии, промышленная деятельность значительно пострадала от высоких затрат на энергию, что привело к значительному сокращению спроса на сталь в 2022 году. В 2023 году сталелитейная промышленность ЕС продолжит ощущать влияние войны, других проблем, связанных с цепочками поставок, и продолжающегося ужесточения денежно-кредитной политики. Ожидается, что в 2024 году спрос заметно восстановится, поскольку ожидается, что влияние войны в Украине и сбоев в цепочке поставок исчезнет. Тем не менее, перспективы подвержены сохраняющейся неопределенности.

Ожидается, что после падения на 7,9% в 2022 году спрос упадет на 0,4% в 2023 году. В 2024 году ожидается отскок на 5,6%.

США

Сильный постпандемический подъем экономики США исчерпал себя резким повышением процентных ставок ФРС для борьбы с инфляцией. Ожидается, что рост в 2023-2024 годах будет сдерживаться рецессионным давлением. Кроме того, необходимо следить за побочными эффектами недавнего банкротства SVB.

Рост процентных ставок, а также стоимости земли и материалов оказывает негативное давление на строительство, особенно в жилом секторе, в то время как восстановление в нежилом секторе, как ожидается, продолжится.

Инфраструктуре помогают недавние законы, такие как закон об инфраструктуре 2021 года и Закон о снижении инфляции (IRA). Ожидается, что спрос на сталь со стороны энергетического сектора также выиграет от расширения производства энергии.

Активность в производственном секторе США замедлилась после сильного восстановления после локдауна. Рост цен на автомобили, высокие цены на бензин и процентные ставки оказали понижательное давление на продажи автомобилей в США, а продажи легковых автомобилей в США снизились еще на 8,0% в 2022 году. Ожидается, что они восстановятся на 8,0% в 2023 году и еще на 7,0% в 2024 году с потенциальным снижением процентных ставок. Однако продажи достигнут только 94% от уровня 2019 года.

Ожидается, что после падения на 2,6% в 2022 году спрос на сталь вырастет на 1,3% в 2023 году, а затем на 2,5% в 2024 году.

Япония

Спрос на сталь в Японии сократился в 2022 году из-за слабого производства и сокращения запасов. Ожидается, что слабая глобальная экономическая среда окажет давление на спрос на сталь в 2023 году, но, поскольку Япония является экономикой с ограниченным предложением, ожидается, что влияние не будет значительным.

В 2022 году строительный сектор сохранил положительную динамику благодаря строительному сектору. Ожидается, что японское строительство будет расширяться благодаря проектам гражданского строительства, поддерживаемым Фундаментальным планом национальной устойчивости, восстановлению капиталовложений, а также новым складам и логистическим объектам. Однако нехватка рабочей силы по-прежнему сдерживает строительную деятельность.

В обрабатывающей промышленности промышленное машиностроение и автомобильный сектор продемонстрируют рост в 2023 и 2024 годах по мере постепенного ослабления ограничений предложения.

Ожидается, что после падения на 4,2% в 2022 году спрос увеличится на 4,0% в 2023 году, а затем на 1,2% в 2024 году.

Южная Корея

В 2022 году спрос на сталь в Корее значительно сократился из-за снижения инвестиционной и строительной активности на объектах, на что дополнительно повлиял ущерб от наводнения на заводах в Пхохане. В 2023 году инвестиции и строительство объектов по-прежнему будут вялыми, а экспорт пострадает от ослабления мировой экономики.

Несмотря на то, что производство автомобилей хорошо восстановилось в 2022 году на фоне ослабления ограничений в цепочке поставок и сильного экспорта, в 2023 и 2024 годах ожидается умеренный рост. Ожидается, что производство по-прежнему будет оставаться ниже допандемического уровня. Ожидается, что судостроительный сектор также будет способствовать умеренному восстановлению спроса в 2023 и 2024 годах.

Ожидается, что после падения на 8,6% в 2022 году спрос на сталь увеличится на 2,9% в 2023 году, а затем на 2,0% в 2024 году. продолжение

продолжение

Страны с формирующимся рынком и развивающиеся страны, за исключением Китая

Динамика спроса на сталь в странах с формирующимся рынком и развивающихся странах расходится, при этом развивающиеся страны Азии, за исключением Китая, демонстрируют большую устойчивость, чем где-либо еще. После падения на 0,3% в 2022 году спрос на сталь в странах с формирующимся рынком и развивающихся странах, за исключением Китая, покажет рост на 3,6% в 2023 году и на 3,9% в 2024 году.

Индия

Индия оставалась ярким пятном в мировой сталелитейной промышленности в 2022 году. Хорошо справившись с инфляцией, индийская экономика находится на пути здорового роста, с растущей долей инвестиций в ВВП благодаря сильным государственным расходам на инфраструктуру. Ожидается также рост жилого сектора, поддерживаемый проектами доступного жилья и городским спросом. Частные инвестиции улучшаются благодаря схемам инвестиций, связанных с производством (PLI).

Ожидается, что сектор капитальных товаров Индии также выиграет от импульса в инфраструктуре и инвестициях в возобновляемые источники энергии. Ожидается, что автомобильная промышленность и потребительские товары длительного пользования сохранят здоровый рост, обусловленный устойчивым ростом частного потребления.

Ожидается, что после роста на 8,2% в 2022 году спрос продемонстрирует здоровый рост на 7,3% в 2023 году и на 6,2% в 2024 году.

АСЕАН

Возрождение туризма, особенно по мере того, как Китай открывается, и возобновление отложенных строительных проектов вернули спрос на сталь в регионе на нормальный путь роста. Однако с конца 2022 года регион столкнулся с замедлением из-за ухудшения глобальной экономической конъюнктуры. Важные проекты в регионе включают проект новой столицы Индонезии, проекты железных дорог дальнего следования на Филиппинах, а также развитие транспортной и промышленной инфраструктуры Вьетнама.

Ожидается, что после падения на 0,3% в 2022 году спрос на сталь в АСЕАН увеличится на 6,2% в 2023 году, а затем на 5,7% в 2024 году.

Другая Европа

Строительный сектор в Турции сокращается с 2018 года и сократился на 8,4% в 2022 году. Учитывая эффект базы, а также усилия по восстановлению и укреплению в районах с высоким риском землетрясений, ожидается, что строительный сектор вырастет на 15,0%.

Ожидается, что в 2023 году производство автомобилей вырастет на 2,5% по мере ослабления трудностей, вызванных проблемой поставок чипов во второй половине года.

Ожидается, что после падения на 2,6% в 2022 году спрос на сталь вырастет на 7,4% в 2023 году и на 6,0% в 2024 году.

Ближний Восток и Северная Африка

Страны ССАГПЗ смогли пережить встречный ветер в 2022 году благодаря высоким ценам на нефть, высокому внутреннему спросу, восстановлению туризма и притоку иностранного богатства. Тем не менее, ожидается, что рост замедлится в 2023 и 2024 годах из-за более медленного расширения в нефтяном секторе и фискального консерватизма. Постковидное восстановление в странах Персидского залива, особенно в ОАЭ, возглавил ненефтяной сектор. Саудовская Аравия планирует огромные инвестиции в нерелигиозный туризм с целью увеличения своего экономического вклада с 3% до 10% ВВП к 2030 году.

Ожидается, что спрос на сталь в Северной Африке в 2023 году снизится, особенно в Египте и Алжире. Война в Украине оказывает негативное влияние на инфляцию цен на импорт топлива и продуктов питания. Ожидается, что в Египте, крупнейшей стране-потребителе стали в регионе, спрос сократится в 2023 году, поскольку высокая инфляция и обесценивание валюты приводят к отсрочке крупномасштабных проектов. На 2024 год прогнозируется умеренное восстановление.

Прогнозируется, что после роста на 4,9% в 2022 году общий спрос на сталь в регионе MENA вырастет всего на 0,6% в 2023 году и ускорится до 3,4% в 2024 году.

Россия и другие страны СНГ + Украина

Экономика России избежала масштабного кризиса в 2022 году, а спрос на сталь сократился меньше, чем ожидалось. В 2022 году он был поддержан трубопроводными проектами и жилищным строительством. С другой стороны, производство, основанное на импортных деталях, испытало существенное сокращение. Ожидается, что в 2023-2024 годах строительный сектор замедлится, а спрос на сталь в России, как ожидается, продемонстрирует ускоряющееся сокращение в 2024 году. В ближайшие годы российская экономика столкнется с серьезными проблемами из-за западных санкций, а также утечки рабочей силы из-за иммиграции и военной мобилизации.

Продолжение горячей фазы конфликта сверх ожиданий задерживает ожидаемое восстановление в Украине. Спрос на сталь в Украине в настоящее время составляет 40% от довоенного уровня, и восстановление до довоенного уровня, вероятно, займет значительное время.

Ожидается, что после падения на 8,7% в 2022 году общий спрос на сталь в регионе упадет еще на 3,5% в 2023 году, а затем на 4,3% в 2024 году.

Латинская Америка

Латинская Америка вступает в сложный период со слабыми перспективами роста и политической неопределенностью. Спрос на сталь сократился во всех странах региона в 2022 году. Ожидается, что во всех секторах будет наблюдаться умеренный рост в 2023 и 2024 годах.

Экономические перспективы Мексики ослаблены высокой инфляцией и слабой экономикой США. Тем не менее, ожидается, что мексиканское производство будет работать относительно хорошо в ближайшие годы, особенно в автомобильном секторе. Производство легковых автомобилей завершило 2022 год с ростом на 9,2% и, как ожидается, вырастет на 6,3% в 2023 году и на 6,4% в 2024 году за счет экспорта в США.

Спрос на сталь в Бразилии существенно снизился на 11,0% в 2022 году из-за вялого производства и сокращения запасов. Прогноз на 2023-2024 годы является сдержанным из-за жесткой денежно-кредитной политики и фискальной неопределенности. Высокие процентные ставки, долги домохозяйств и ослабление рынка труда будут сдерживать строительную деятельность, а также спрос на товары длительного пользования в 2023 году.

Бразильский автомобильный сектор увеличил производство на 5,4% в 2022 году, при этом сильный рост экспорта составил 27,8%, хотя внутренний рынок был слабым. Автомобильный сектор потерял импульс в начале 2023 года; Ожидается слабый рост на уровне 2,2%, а в 2024 году ожидается дальнейшее умеренное улучшение. НЛМК. Пробой долгосрочной линии тренда.

НЛМК. Пробой долгосрочной линии тренда.

Среднесрочные и краткосрочные идей и их разбор, смотри в телеграмме t.me/Syzran1995

Акции сегодня наконец то пробили линию тренда долгосрочную (зеленого цвета). До этого были попытки пройти ее, но начинался запил и актив уходил ниже линии.

Сейчас снова идет попытка закрепится над ней. Если с течение нескольких дней устоит над этой линией, то будет внушительный рост, цели которого на глобальном даунтренде — это уровень 172 примерно.

Интересен разбор акции? Пишите в телеграмме t.me/Syzran1995

Впоследствие сделаю разбор и выложу пост в канале

Авто-репост. Читать в блоге >>> Пекин, 18 апреля /Синьхуа/ — Экономика Китая сохранила динамику восстановления в первом квартале 2023 года, при этом основные экономические показатели свидетельствовали о дальнейших улучшениях.

Пекин, 18 апреля /Синьхуа/ — Экономика Китая сохранила динамику восстановления в первом квартале 2023 года, при этом основные экономические показатели свидетельствовали о дальнейших улучшениях.

Вот некоторые основные данные, опубликованные во вторник Государственным статистическим управлением /ГСУ/ КНР:

— Валовой внутренний продукт /ВВП/ Китая вырос на 4,5 проц. в годовом исчислении в первом квартале, темпы роста ускорились по сравнению с 2,9 проц. в годовом исчислении в четвертом квартале прошлого года.

В первом квартале с.г. ВВП страны вырос на 2,2 проц. по сравнению с четвертым кварталом 2022 года.

— В первом квартале 2023 года добавленная стоимость в промышленности Китая, являющаяся важным экономическим индикатором, выросла на 3 проц. в годовом исчислении, что на 0,3 п. п. больше, чем в четвертом квартале 2022 года.

В одном лишь марте 2023 года добавленная стоимость в промышленности Китая выросла на 3,9 проц. в годовом исчислении.

— В первом квартале 2023 года добавленная стоимость в сфере услуг в Китае выросла на 5,4 проц. в годовом исчислении, что на 3,1 п. п. больше, чем в четвертом квартале 2022 года.

— Внутреннее потребление продолжило расти: в первом квартале объем розничных продаж потребительских товаров вырос на 5,8 проц. в годовом выражении, составив около 11,49 трлн юаней /около 1,67 трлн долл. США/.

Объемы розничных продаж в городах и сельской местности увеличились на 5,7 и 6,2 проц. в годовом исчислении соответственно.

В одном лишь марте розничные продажи выросли на 10,6 проц. в годовом исчислении.

— Объем инвестиций в основные фонды вырос на 5,1 проц. в годовом исчислении до около 10,73 трлн юаней.

Инвестиции в высокотехнологичное производство и сферу высокотехнологических услуг сохранили высокую динамику роста, увеличившись на 15,2 и 17,8 проц. в годовом исчислении соответственно.

— Уровень жизни населения продолжил повышаться: в первом квартале располагаемый доход на душу населения в номинальном выражении вырос на 5,1 проц. в годовом исчислении до 10 870 юаней.

— Уровень безработицы по обследованию в городах и поселках городского типа Китая составил 5,3 проц. в марте, что на 0,3 п.п. ниже, чем в феврале Производство в российской черной металлургии восстанавливается, чиновники говорят о почти докризисных уровнях загрузки предприятий - Forbes

Производство в российской черной металлургии восстанавливается, чиновники говорят о почти докризисных уровнях загрузки предприятий - Forbes

Производство в российской черной металлургии, сократившееся в прошлом году, восстанавливается: чиновники говорят о почти докризисных уровнях загрузки предприятий, падение выплавки стали сокращается.

Уровень загрузки российских металлургических предприятий на сегодняшний день составляет 90-95%, сообщил 13 апреля заместитель министра промышленности и торговли Виктор Евтухов. «Это очень приличный показатель. У металлургов было проседание в прошлом году: где-то по весне — в начале лета. Но это в прошлом. Сейчас у нас даже лом вырос в цене на 46%, потому что на это сырье огромный спрос у металлургических компаний и потому что все российские предприятия хорошо загружены заказами и активно работают», — отметил он.

www.forbes.ru/biznes/487762-stal-nye-nervy-kak-rossijskie-metallurgi-vybirautsa-iz-krizisa

Авто-репост. Читать в блоге >>> НЛМК-Урал — Внутренние ж/д отгрузки металлопродукции в 1 кв 2023г: 293,5 тыс тонн (-7% г/г).

НЛМК-Урал — Внутренние ж/д отгрузки металлопродукции в 1 кв 2023г: 293,5 тыс тонн (-7% г/г).

17.04.2023

В марте ж/д отправки стальной продукции НЛМК-Урал (г. Нижние Серги, Свердловская обл.) составили 114,6 тыс. тонн.

По отношению к предыдущему месяцу объемы поставок выросли на 20%, а в годовом исчислении — на 5,6%.

При этом поставки на экспорт составили 6,9 тыс. тонн (-60%, -52%, соответственно), а на внутренний рынок — 107,7 тыс. тонн (+13,8%,-5,5+14,3%)

В целом за период с января по март объемы отгрузок достигли 293,5 тыс. тонн, что на 7% ниже уровня прошлого года. При этом поставки на экспорт составили 38,5 тыс. тонн(+47%), а на внутренний рынок — 255 тыс. тонн(-12%). Мнение аналитика: pro и contra роста акций российских черных «металлургов»

Мнение аналитика: pro и contra роста акций российских черных «металлургов»

В числе фаворитов у инвестиционных telegram-каналов – акции «Северстали», ММК и НМЛК. Блогеры считают, что у этих бумаг хорошие перспективы. Можно ли считать черную металлургию перспективной для инвестиций с точки зрения аналитиков?

Что мы имеем в качестве позитивных вводных по акциям российских черных «металлургов»?

1. Операционные отчеты компаний за III и IV кварталы 2022 года показали, что в основном производителям стали удалось адаптироваться к работе в условиях санкций и в значительной степени сохранить объемы производства и реализации.

2. Как мы недавно узнали из слов заместителя министра промышленности и торговли РФ Виктора Евтухова, «загрузка мощностей в черной металлургии сейчас составляет 90-95%».

3. Цены на металлопродукцию в РФ с начала года выросли на 20-30%. При этом правительство заверяет, что пока не видит оснований вмешиваться в ценообразование на рынке и ограничивать рентабельность производителей.

4. Цены на внешних рынках тоже подросли, и в ЕС, и в США, и в Китае.

Авто-репост. Читать в блоге >>> В Минпромторге назвали «абсолютно подъемным» нынешний акциз на сталь для металлургов.

В Минпромторге назвали «абсолютно подъемным» нынешний акциз на сталь для металлургов.

Москва. 13 апреля. INTERFAX.RU — Текущий уровень рентабельности металлургов, повышение цен на арматуру и г/к прокат делает размер акциза для сталепроизводителей «абсолютно подъемным», заявил журналистам замглавы Минпромторга Виктор Евтухов.

«Сейчас сумма акциза, я считаю, вполне сбалансированная (...), — сказал он. — Текущие средние показатели акциза в 1000 — 1200 рублей на тонну (стали — ИФ) — абсолютно подъемная цифра для металлургов, с учётом того, что сейчас и стоимость арматуры подросла, и горячекатаного проката».

Замминистра назвал «удовлетворительной» рентабельность российских меткомпаний на данный момент, добавив, что «жить можно».

«У ряда компаний (рентабельность — ИФ) зависит от того, какое у них входящее сырье — собственное или покупное. Есть еще ряд условий: удобная логистика, аренда подвижного состава и так далее, — объяснил Евтухов. — За редким исключением все металлурги сегодня работают в приемлемых экономических условиях».

Сталепроизводители, исходя из действующей формулы расчета акциза на сталь, с января вернулись к выплатам в бюджет после перерыва с августа прошлого года, так как значение экспортной цены на сляб в I квартале превышало 30 тысяч рублей за тонну. Акциз для вертикально интегрированных сталепроизводителей обнуляется при условии, если значение показателя Цсляб (экспортная цена на слябы за календарный месяц), умноженное на среднее значение за календарный месяц курса доллара США к рублю, оказалось меньше 30 тысяч рублей. Этой норме была придана обратная сила с 1 августа 2022 года.

Согласно опубликованным Федеральной антимонопольной службой показателям для расчета акциза на жидкую сталь в январе 2023 года, цена сляба FOB Черное море установлена на уровне $569,8/тонна. Средний номинальный курс доллара США к рублю в январе, по данным Банка России, составлял 69,2 рубля/$1. Таким образом, цена сляба в январе находилась на отметке 39,4 тысячи рублей/тонна, что предполагает возврат металлургов к уплате акциза. В феврале и марте этот показатель составлял $609,6 (около 44,5 тысячи рублей) и $623,6 (около 47 тысяч рублей) соответственно.

Формула для акциза на электросталь другая: на сталь из электропечей установлена ставка 0,3 от разницы между средней экспортной ценой на стальную заготовку, определенной на условиях поставки FOB в портах ЮФО, и ценой продажи стального лома в УФО, а также половины расходов на приобретение ферросплавов и легирующих элементов, использованных для производства металлургических продуктов. Спред между стоимостью заготовки и ценами на лом, при котором действует акциз, составляет 12 500 рублей. В случае, если значение акциза на электросталь оказалось более 1 тысячи рублей, в таком налоговом периоде ставка акциза принимается равной 1 тысяче рублей

www.interfax.ru/business/895765

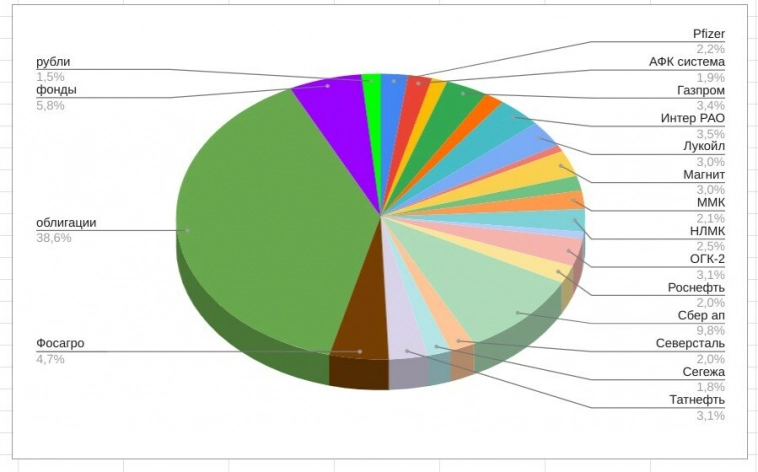

Сделки с 10 по 14 апреля. Купил Татнефть и НЛМК

Сделки с 10 по 14 апреля. Купил Татнефть и НЛМКНа БС купил 1 облигацию Ювелит 1Р1 (доходность у брокера 13,3%, с учётом налога 10,8%).

Купил на ИИС:

— 2 акции Татнефти;

— 10 акций НЛМК.

Татнефть буду докупать пока цена не стала выше 400 р. По НЛМК средняя была больше 200 р., тем более компания выросла не так сильно как остальные металлурги. В июне будет рассмотрен вопрос о дивидендах. Конечно компания под санкциями, нужно понимать возможные риски новых санкций.

Подал заявку на покупку облигаций МВ Финанс 001Р-04 (ожидаемая купонная доходность составляет 13..13,5%). Подробнее про бумагу сделаю обзор в ближайшее время.

После покупок:

— на ИИС акций 54%, облигаций 39%, фонды и ₽ 7%;

— на БС акций 28%, облигаций 72%.По традиции ниже представляю итоговый состав портфелей после покупок.

ИИС

Брокерский счет

Авто-репост. Читать в блоге >>>

Минпромторг оценил уровень загрузки предприятий черной металлургии в России в 90-95%.

Минпромторг оценил уровень загрузки предприятий черной металлургии в России в 90-95%.

| 13 апреля 2023 г. |

Уровень загрузки российских металлургических предприятий на сегодняшний день составляет 90-95%. Об этом сообщил журналистам статс-секретарь — заместитель министра промышленности и торговли РФ Виктор Евтухов.

«Загрузка мощностей в черной металлургии сейчас составляет 90-95%. Это очень приличный показатель. У металлургов было проседание в прошлом году — где-то по весне — в начале лета. Но это в прошлом. Сейчас у нас даже лом вырос в цене на 46%, потому что на это сырье огромный спрос у металлургических компаний, и потому что все российские предприятия хорошо загружены заказами и активно работают», — сказал он.

Замминистра пояснил, что высокий спрос на лом у металлургов и высокий уровень загрузки метпредприятий заказами обеспечивается за счет роста строительства и восстановления экспортных поставок, за счет переориентации на новые внешние рынки. Справедливая цена на арматуру выше на 5-10%.

Справедливая цена на арматуру выше на 5-10%.

| 13 апреля 2023 г. |

Цена на арматуру в 2023 г. могла быть выше на 5-10%, если ориентироваться на данные предыдущих лет. Об этом на 10-й Общероссийской конференции «Сортовой и фасонный прокат: тренды рынка 2023 г.» рассказал директор по операционному планированию и маркетингу ПМХ Артём Кузнецов.

Если отбросить малопоказательные 2021 и 2022 гг. и оценить средний спред между арматурой и г/к листом за 2017-2020 гг., то он составит 6,4 тыс. руб. Ориентируясь на динамику цен листового проката получаем, что цена на арматуру в феврале могла превышать 50 тыс. руб., а в марте – 58 тыс. руб. В 2023 г. средняя разница цены на г/к лист и арматуру составляет 11,2 тыс. руб., что вдвое выше «нормального» спреда 2017-2020 гг.

Ещё одна важная тема – это влияние цены на арматуру на динамику стоимости жилья. Как пояснил Кузнецов, на 1 квадратный метр жилья нужно около 50 кг стали и 0,5 куб. м бетона, их стоимость составляет около 5 тыс. руб. в Москве. При этом цена квадратного метра жилья в Москве превышает 300 тыс. руб. Доля железобетона (бетон+арматура) в цене московского жилья на протяжении многих лет находится в районе 2%, поэтому никакие колебания цены на арматуру не могут служить оправданием очередного подъема цен девелоперами

Более того, в периоды падения цены металла стоимость жилья не снижается. Это однозначно позволяет говорить о том, что попытки обвинить металлургов в росте цены квадратного метра являются перекладыванием ответственности с реальных бенефициаров этого повышения. ТД НЛМК в 2023г планирует увеличить объем продаж до 1 млн тонн (+25% г/г)

ТД НЛМК в 2023г планирует увеличить объем продаж до 1 млн тонн (+25% г/г)

| 13 апреля 2023 г. |

На сортовом направлении усиливаются процессы концентрации как среди клиентов, так и среди поставщиков, сообщил в своем докладе на 10-й Общероссийской конференции «Сортовой и фасонный прокат: тренды рынка 2023 г.» Роман Обрящиков, генеральный директор ТД НЛМК.

По его оценкам, совокупная доля 15 ведущих строительных компаний на российском рынке возрастет от 45% в 2020 г. до около 70% в 2025 г. При этом будут увеличиваться и объемы поставок через сбытовые сети комбинатов. Их доля за тот же период увеличится от порядка 25 до 45%.

В 2023 г ТД НЛМК планирует увеличить объем продаж до около 1 млн. т, т.е. примерно на 25% по сравнению с предыдущим годом. Из них порядка 700 тыс. т будет приходиться на сортовой прокат. Планируется, что через этот канал будет приходиться около 50% продаж данной продукции, производимой группой. Приоритетным рынком является ЦФО, доля которого достигает 55%.

Своими приоритетными клиентами ТД НЛМК считает три группы. Во-первых, это крупные девелоперы, приобретающие более 5 тыс. т стальной продукции в год. По мнению Романа Обрящикова, с такими потребителями должны работать непосредственно производители. Им нужны долгосрочные контракты и длинные кредиты.

Авто-репост. Читать в блоге >>> Торговый дом НЛМК рассчитывает на 20% роста.

Торговый дом НЛМК рассчитывает на 20% роста.

| 13 апреля 2023 г. |

На сортовом направлении усиливаются процессы концентрации как среди клиентов, так и среди поставщиков, сообщил в своем докладе на 10-й Общероссийской конференции «Сортовой и фасонный прокат: тренды рынка 2023 г.» Роман Обрящиков, генеральный директор ТД НЛМК.

По его оценкам, совокупная доля 15 ведущих строительных компаний на российском рынке возрастет от 45% в 2020 г. до около 70% в 2025 г. При этом будут увеличиваться и объемы поставок через сбытовые сети комбинатов. Их доля за тот же период увеличится от порядка 25 до 45%.

В 2023 г ТД НЛМК планирует увеличить объем продаж до около 1 млн. т, т.е. примерно на 25% по сравнению с предыдущим годом. Из них порядка 700 тыс. т будет приходиться на сортовой прокат. Планируется, что через этот канал будет приходиться около 50% продаж данной продукции, производимой группой. Приоритетным рынком является ЦФО, доля которого достигает 55%.

Своими приоритетными клиентами ТД НЛМК считает три группы. Во-первых, это крупные девелоперы, приобретающие более 5 тыс. т стальной продукции в год. По мнению Романа Обрящикова, с такими потребителями должны работать непосредственно производители. Им нужны долгосрочные контракты и длинные кредиты.

Вторую целевую группу образуют строители и субподрядчики, которым требуется порядка 1-5 тыс. т металла в год. В отношениях с ними возможно предоставление краткосрочных кредитов. Третья – это комплектовщики, обслуживающие стройку. С ними ТД НЛМК работает по предоплате. Обе эти группы являются высокомаржинальными, в отличие от первых.

Мелких клиентов, по мнению Романа Обрящикова, должны брать на себя металлотрейдеры. Дистрибьюторам компания предлагает новые модели сотрудничества. В частности, ТД мог бы обеспечить для них дозагрузку складов или мощностей металлообрабатывающего оборудования.

Также в последние годы компания очень интенсивно развивает цифровые продукты, разрабатывая для клиентов различные сервисы. POSCO Holdings Inc.

POSCO Holdings Inc.

As of September 30, 2022 – 84,571,230 issued share

www.sec.gov/Archives/edgar/data/889132/000119312522299747/d335678d6k.htm

Капитализация на 13.04.2023г: ₩33,109.64 трлн = $24,975 млрд

Общий долг на 31.12.2020г: ₩31,412.38 трлн

Общий долг на 31.12.2021г: ₩36,666.67 трлн

Общий долг на 31.12.2022г: ₩40,149.00 трлн

Выручка 2019г: ₩64,785.71 трлн

Выручка 2020г: ₩57,792.80 трлн

Выручка 2021г: ₩76,332.35 трлн

Выручка 2022г: ₩84,750.00 трлн

Прибыль 2019г: ₩2,038.17 трлн = $1,763 млрд

Прибыль 2020г: ₩1,788.15 трлн = $1,647 млрд

Прибыль 2021г: ₩7,195.89 трлн = $6,052 млрд

Прибыль 2022г: ₩3,560.00 трлн = $2,816 млрд

www.sec.gov/Archives/edgar/data/889132/000119312523016788/d434901dex991.htm

ь

Baoshan Iron & Steel Co.,Ltd. / Baosteel

Baoshan Iron & Steel Co.,Ltd. / Baosteel

(SSE: 600019)

CNY 6.94 +0.29 (+4.36%)

12 April 2023, 15:00 (GMT+08:00)

www.baosteel.com/en/invest/Stock

Производство стали во Вьетнаме Hoa Phat увеличилось в мар м-к-м.

Производство стали во Вьетнаме Hoa Phat увеличилось в мар м-к-м.

10 апр 2023

Согласно новостям, опубликованным вьетнамской Hoa Phat Group, в марте ее производство сырой стали составило 440 000 тонн, увеличившись на 6% в месячном исчислении. Между тем, продажи стальной заготовки, строительной стали и горячекатаного рулона (HRC) составили 500 000 тонн, увеличившись в месячном исчислении на 5%.

Среди них Hoa Phat Group поставила 282 000 тонн строительной стали и высококачественной катанки как на внутренний, так и на внешний рынки. Сумма осталась на прежнем уровне по сравнению с февралем, но упала на 45% по сравнению с мартом прошлого года. Снижение произошло из-за низкого спроса со стороны местного и экспортного рынка. Кроме того, индустрия недвижимости Вьетнама до сих пор не восстановилась Китайский Baosteel удерживает цены на уровне мая на прежнем уровне.

Китайский Baosteel удерживает цены на уровне мая на прежнем уровне.

11 апр 2023

Baosteel, крупный сталелитейный завод в Китае, объявил, что цены на всю продукцию не изменились в мае.

По мнению участников рынка, в настоящее время в Китае существует проблема избыточного предложения. Тем не менее, меры по сокращению производства могут быть хорошим способом стабилизации цен на рынке.

Вьетнамская Formosa Ha Tinh Steel Corporation (FHS) и тайваньская China Steel Corp. (CSC) также объявят свои новые цены в ближайшее время. Ожидается, что новые цены от FHS и CSC будут следовать за ценами Baosteel.

Фавориты — по-прежнему НЛМК, ОК РУСАЛ, Распадская и Мечел - Синара

Фавориты — по-прежнему НЛМК, ОК РУСАЛ, Распадская и Мечел - Синара

Металлургия и горная добыча. Потенциал роста благодаря дивидендам и Китаю

Мы по-прежнему позитивно относимся к большинству представителей сектора металлургии и горнодобывающей промышленности, принимая во внимание восстановление экономики Китая и ожидающееся в этом году возобновление выплаты дивидендов. В прошлом году многие компании, опасаясь санкций, прекратили делиться прибылью с акционерами и остановили дивидендные выплаты. За счет этого они накопили довольно большие запасы наличности и при относительно низкой долговой нагрузке могут обратить их в дивиденды. Кроме того, отметим продолжающийся рост цен на сталь и уголь, что должно оказать положительное влияние на котировки анализируемых нами компаний. После существенной коррекции в ценах на удобрения, связанной главным образом с нормализацией газовых котировок в хабе TTF и возобновлением производства в ЕС, мы понизили прогнозы по ценам на удобрения на 2023– 2025 гг., а также рейтинги по бумагам ФосАгро и Акрона.

Авто-репост. Читать в блоге >>> НЛМК — ж/д отгрузки стальной продукции 1 кв 202г: 3,09 млн тонн (-3% г/г).

НЛМК — ж/д отгрузки стальной продукции 1 кв 202г: 3,09 млн тонн (-3% г/г).

10.04.2023

В марте ж/д отправки стальной продукции от ПАО «Новолипецкий металлургический комбинат» (НЛМК, г.Липецк) составили 1,17 млн тонн.

По отношению к предыдущему месяцу объемы поставок выросли на 23%, а в годовом исчислении — на 1,4%. При этом для российских потребителей они составили 0,42 млн тонн (+15%, -6% соответственно), а на экспорт — 0,75 млн тонн (+28%, +6% соответственно).

В целом за период с января по март объемы отгрузок достигли 3,09 млн тонн, что на 3% ниже уровня прошлого года. При этом поставки на российский рынок составили 1,14 млн тонн(-2,3%), а на экспорт — 1,95 млн тонн(-3,5%).TRANSLATE with x/> /> English

Авто-репост. Читать в блоге >>> Крупнейшая горно-металлургическая компания Украины «АрселорМиттал Кривой Рог» получила в 2022г $1,32 млрд убытка.

Крупнейшая горно-металлургическая компания Украины «АрселорМиттал Кривой Рог» получила в 2022г $1,32 млрд убытка.

МОСКВА, 7 апреля. /ТАСС/. Крупнейшая горно-металлургическая компания Украины «АрселорМиттал Кривой Рог» завершила 2022 год с чистым убытком в размере 48,33 млрд гривен ($1,32 млрд). Об этом сообщает в пятницу украинский сервис «Опендатабот», предоставляющий доступ к государственным данным из публичных реестров для граждан и бизнеса.

По данным сервиса, доход предприятия в прошлом году снизился более чем вдвое — до 43,82 млрд гривен ($1,19 млрд), тогда как в 2021 году он составлял 109,3 млрд гривен ($2,98 млрд). Кроме того, вдвое уменьшились активы компании — с 105,8 млрд гривен ($2,89 млрд) до 52,68 млрд гривен ($1,44 млрд).

В январе сообщалось, что в 2022 году компания «АрселорМиттал Кривой Рог» сократила объемы производства сталелитейной продукции в пять раз. Причинами этого пресс-служба предприятия называла уменьшение экспортных возможностей, ограничение в энергоснабжении и ряд других факторов. Производственные мощности компании на протяжении прошлого года были загружены не более чем на 20-25%.

Предприятие «АрселорМиттал» в Кривом Роге — крупнейший производитель стального проката на Украине. Осенью 2015 года металлургический комбинат «Криворожсталь» на повторном приватизационном аукционе достался Mittal Steel индийского миллиардера Лакшми Миттала за $4,8 млрд. Позже комбинат был переименован в «АрселорМиттал Кривой Рог». Мощности предприятия, имеющего полный производственный цикл, рассчитаны на ежегодный выпуск более 6 млн тонн стали, более 5 млн тонн проката и более 5,5 млн тонн чугуна.

tass.ru/ekonomika/17473201

ММК — ж/д отгрузки стальной продукции 1 кв 2023г: 2,21 млн тонн (-10% г/г)

ММК — ж/д отгрузки стальной продукции 1 кв 2023г: 2,21 млн тонн (-10% г/г)

10.04.2023

В марте ж/д отправки стальной продукции Магнитогорского металлургического комбината (ММК, г Магнитогорск, Челябинская обл.) составили 0,79 млн тонн.

По отношению к предыдущему месяцу объемы поставок выросли на 15%, а в годовом исчислении — сократились на 9,5%. При этом для российских потребителей они составили 0,7 млн тонн (+8,7%, -3% соответственно), а на экспорт — 0,09 млн тонн (+2,1 раза, -40% соответственно).

В целом за период с января по март объемы отгрузок достигли 2,21 млн тонн, что на 10% ниже уровня прошлого года. При этом поставки на российский рынок составили 2 млн тонн(+3%), а на экспорт — 0,21 млн тонн(-58%). НЛМК — ж/д отгрузки стальной продукции 1 кв 202г: 3,09 млн тонн (-3% г/г).

НЛМК — ж/д отгрузки стальной продукции 1 кв 202г: 3,09 млн тонн (-3% г/г).

10.04.2023

В марте ж/д отправки стальной продукции от ПАО «Новолипецкий металлургический комбинат» (НЛМК, г.Липецк) составили 1,17 млн тонн.

По отношению к предыдущему месяцу объемы поставок выросли на 23%, а в годовом исчислении — на 1,4%. При этом для российских потребителей они составили 0,42 млн тонн (+15%, -6% соответственно), а на экспорт — 0,75 млн тонн (+28%, +6% соответственно).

В целом за период с января по март объемы отгрузок достигли 3,09 млн тонн, что на 3% ниже уровня прошлого года. При этом поставки на российский рынок составили 1,14 млн тонн(-2,3%), а на экспорт — 1,95 млн тонн(-3,5%).

НЛМК - факторы роста и падения акций

- НЛМК может показать наибольшую дивидендную доходность в долгосрочной перспективе (17.10.2023)

- Дополнительные налоги съедают прибыль (17.10.2023)

- Компания не раскрывает отчётность (17.10.2023)

- Запрет ЕС на импорт стальных полуфабрикатов (17.10.2023)

НЛМК - описание компании

НЛМКНоволипецкий металлургический комбинат (ИНН 4823006703) входит в тройку крупнейших предприятий чёрной металлургии РФ. Он производит более 9 млн т стали в год и стальной прокат различных марок и назначений. Ключевые производственные активы группы НЛМК расположены в России, ЕС и США. Численность сотрудников — 60 тыс. Компания производит широкий спектр различной металлопродукции.

Основным владельцем НЛМК является Fletcher Holdings Ltd. (85.91% акций), бенефициаром которой является председатель совета директоров Владимир Лисин. Компаниям, бенефициарами которых являются менеджеры НЛМК, принадлежит 2.8% акций. Акции в свободном обращении, в том числе на российских фондовых биржах и в виде глобальных депозитарных акций на Лондонской фондовой бирже (LSE), составляют 11.29%.

Уставный капитал предприятия равен 5993227240 руб., он оплачен таким же количеством акций номиналом 1 руб.

1 ГДР НЛМК = 10 акций

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций