| Число акций ао | 5 993 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 666,2 млрд |

| Выручка | 900,5 млрд |

| EBITDA | – |

| Прибыль | 85,1 млрд |

| Дивиденд ао | – |

| P/E | 7,8 |

| P/S | 0,7 |

| P/BV | 0,8 |

| EV/EBITDA | – |

| Див.доход ао | 0,0% |

| НЛМК Календарь Акционеров | |

| Прошедшие события Добавить событие | |

НЛМК акции

-

«Новолипецкий металлургический комбинат» отчитался по МСФО

За 2020г:

Выручка сократилась до $9,245 млрд. (-12,4% г/г)

Чистая прибыль составила $1,237 млрд. ( -7,8% г/г)

Показатель EBITDA вырос на 3% год к году до $2,6 млрд.

Свободный денежный поток сократился на 28% год к году до $1,1 млрд.

За 4 кв-л 2020:

Выручка увеличилась до $2,4 млрд.(+7% к/к)

Чистая прибыль выросла до $558 млн (+79% к/к)

Показатель EBITDA вырос до $890 млн. (+54% к/к)

Свободный денежный поток снизился до $229 млн. (-4%)

По мультипликаторам НЛМК немного переоценен: P/E=13,8; P/В=3,6; P/S=2.

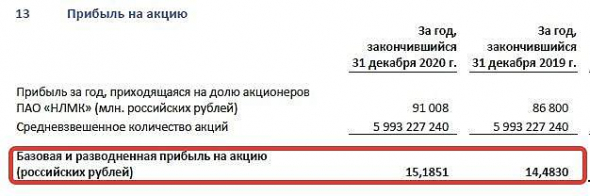

НЛМК платит дивиденды от свободного денежного потока, если долговая нагрузка позволяет. Компания является классической дивидендной бумагой. Див.доходность — 10,47%. Средняя дивидендная доходность за последние 3 года — 12,5%

В отличие от конкурентов НЛМК преимущественно ориентирован на внешние рынки. В России остается только 38% продукции. В случае дальнейшего ослабления российской валюты, его экспортная составляющая делает НЛМК самым привлекательным из российских металлургов.

Рост показателей в 4 кв-ле обусловлен увеличением цены на сталь из-за возобновления промышленности и девальвации доллара.

— Производство стали — 15,8 млн тонн (+1%)

— Производство чугуна — 1,5 млн тонн (+181%)

— Общий объем продаж — 17,5 млн тонн (+3%)

— Средняя цена реализации продукции выросла во всех ключевых регионах и секторах от 11% до 40%

Слабые стороны:

1. Препятствием для роста является вмешательство Правительства РФ в систему ценообразования. Оно вводит пошлины на металлопродукцию, чтобы избавить строительство внутреннего жилья от удорожания.

2. Основной мажоритарий Fletcher Group Holdings принадлежит Лисину, что делает его влияние единоличным, например, на размер дивидендов. Это создает риск манипуляций.

3. НЛМК имеет 19 и 23% прокатных актива в США и ЕС соответственно, что повышает уязвимость компании перед потенциально возможными санкциями.

В целом, НЛМК остается традиционно привлекательным для дивидендных инвесторов.

Кирилл Сиплатов, посмотри грфик гк проката на metaltor.ru

там видно да еще дополнительно при росте объема продукции

первый квартал будет в шоколаде а китайский новый год всего 5 рабочих дней

цены в шанхае в это время стоят и все это в цене давно

«Новолипецкий металлургический комбинат» отчитался по МСФО

«Новолипецкий металлургический комбинат» отчитался по МСФО

За 2020г:

Выручка сократилась до $9,245 млрд. (-12,4% г/г)

Чистая прибыль составила $1,237 млрд. ( -7,8% г/г)

Показатель EBITDA вырос на 3% год к году до $2,6 млрд.

Свободный денежный поток сократился на 28% год к году до $1,1 млрд.

За 4 кв-л 2020:

Выручка увеличилась до $2,4 млрд.(+7% к/к)

Чистая прибыль выросла до $558 млн (+79% к/к)

Показатель EBITDA вырос до $890 млн. (+54% к/к)

Свободный денежный поток снизился до $229 млн. (-4%)

По мультипликаторам НЛМК немного переоценен: P/E=13,8; P/В=3,6; P/S=2.

НЛМК платит дивиденды от свободного денежного потока, если долговая нагрузка позволяет. Компания является классической дивидендной бумагой. Див.доходность — 10,47%. Средняя дивидендная доходность за последние 3 года — 12,5%

В отличие от конкурентов НЛМК преимущественно ориентирован на внешние рынки. В России остается только 38% продукции. В случае дальнейшего ослабления российской валюты, его экспортная составляющая делает НЛМК самым привлекательным из российских металлургов.

Рост показателей в 4 кв-ле обусловлен увеличением цены на сталь из-за возобновления промышленности и девальвации доллара.

— Производство стали — 15,8 млн тонн (+1%)

— Производство чугуна — 1,5 млн тонн (+181%)

— Общий объем продаж — 17,5 млн тонн (+3%)

— Средняя цена реализации продукции выросла во всех ключевых регионах и секторах от 11% до 40%

Слабые стороны:

1. Препятствием для роста является вмешательство Правительства РФ в систему ценообразования. Оно вводит пошлины на металлопродукцию, чтобы избавить строительство внутреннего жилья от удорожания.

2. Основной мажоритарий Fletcher Group Holdings принадлежит Лисину, что делает его влияние единоличным, например, на размер дивидендов. Это создает риск манипуляций.

3. НЛМК имеет 19 и 23% прокатных актива в США и ЕС соответственно, что повышает уязвимость компании перед потенциально возможными санкциями.

В целом, НЛМК остается традиционно привлекательным для дивидендных инвесторов. Он получил 8,4% от капитализации своей компании и за 12 лет её просто превысит, неплохой бизнес на бизнесе ))

Он получил 8,4% от капитализации своей компании и за 12 лет её просто превысит, неплохой бизнес на бизнесе ))

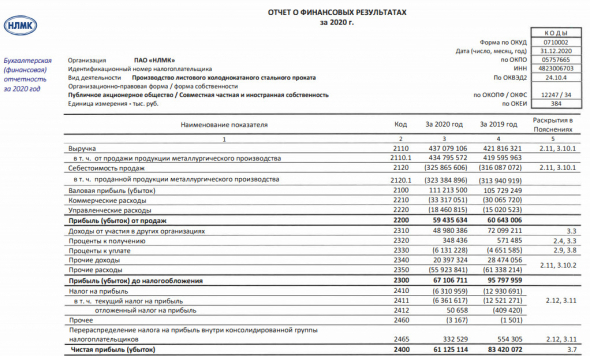

Не понимаю зачем смотреть РСБУ если есть консолидированная по МСФО. Да, особенно не радует понижения доли нераспределенной прибыли в структуре капитала, но… если посмотреть в примечания, то сильно выросла стоимость оборудования и транспорта, что говорит о росте производства. Вообще, из реального российского бизнеса, только их держу. Ну, из-за особенностей законодательства еще и Сбер с Мосбиржей. А НЛМК-хороший бизнес+патриотизм за когда-то родной город. А так уже только акции США. Но и у патриотизма есть границы если это затрагивает бюджет семьи.

MMSL, источник выплаты дивидендов для российских компаний – это всегда прибыль по РСБУ, так что приходится туда заглядывать. Не понимаю зачем смотреть РСБУ если есть консолидированная по МСФО. Да, особенно не радует понижения доли нераспределенной прибыли в структуре капитала, но… если посмотреть в примечания, то сильно выросла стоимость оборудования и транспорта, что говорит о росте производства. Вообще, из реального российского бизнеса, только их держу. Ну, из-за особенностей законодательства еще и Сбер с Мосбиржей. А НЛМК-хороший бизнес+патриотизм за когда-то родной город. А так уже только акции США. Но и у патриотизма есть границы если это затрагивает бюджет семьи.

Не понимаю зачем смотреть РСБУ если есть консолидированная по МСФО. Да, особенно не радует понижения доли нераспределенной прибыли в структуре капитала, но… если посмотреть в примечания, то сильно выросла стоимость оборудования и транспорта, что говорит о росте производства. Вообще, из реального российского бизнеса, только их держу. Ну, из-за особенностей законодательства еще и Сбер с Мосбиржей. А НЛМК-хороший бизнес+патриотизм за когда-то родной город. А так уже только акции США. Но и у патриотизма есть границы если это затрагивает бюджет семьи.

В отчет еще попало урегулирование пошлин с США. Они согласились компенсировать «большую часть потерь». О сумме неизвестно, но НЛМК оценивало потери в 170 миллионов долларов. Может где-то в отчёте ещё можно будет отыскать. А это между прочим весомые 14% чистой прибыли за год без них прибыль могла аналогично остальным сталеварам упасть и в рублях.

Айрат Нугуманов, 105 млн. компенсировали Капзатраты НЛМК в 21 г запланированы в объеме $1,1-1,2 млрд

Капзатраты НЛМК в 21 г запланированы в объеме $1,1-1,2 млрд

Президент НЛМК Григорий Федоришин, в ходе телефонной конференции о капзатратах:

$1,1-1,2 млрд капзатраты, включая развитие и поддержание мощностей, на этот год

В следующем году капзатраты могут составить около $1 млрд.

источник

Авто-репост. Читать в блоге >>> Большой разбор НЛМК. Почему не нужно покупать акции?

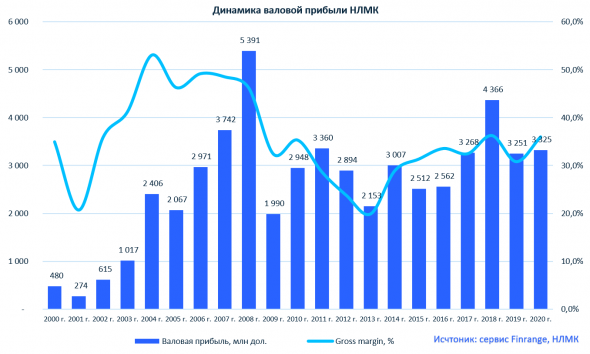

Большой разбор НЛМК. Почему не нужно покупать акции?НЛМК опубликовала финансовые результаты за 2020 г. по МСФО. Выручка компании сократилась на 12% по сравнению с 2019 г. – до $9,2 млрд на фоне снижения цен на металлопродукцию в середине года.

Несмотря на снижение выручки, валовая прибыль НЛМК незначительно выросла и составила $3,3 млрд за счёт снижения себестоимости реализации продукции компании. Чистая прибыль НЛМК снизилась на 8% – до $1,2 млрд.

Авто-репост. Читать в блоге >>>

Деньги, конечно, через дивиденды выводятся в суммах больших, чем зарабатывают, нераспределенная прибыль по-тихому «тает».

Деньги, конечно, через дивиденды выводятся в суммах больших, чем зарабатывают, нераспределенная прибыль по-тихому «тает».

На фоне снижения годовой прибыли по МСФО третий год подряд менеджмент внес чуток позитива «снижение чистой прибыли г/г произошло на фоне увеличения убытков от результатов совместных предприятий, в том числе из-за признания обесценения стоимости инвестиций в NBHв размере $120 млн во 2 кв. 2020 г. Без влияния этой неденежной операции показатель чистой прибыли составил бы $1,4 млрд (+1% г/г).»

Акции НЛМК будут торговаться лучше рынка - Фридом Финанс

Акции НЛМК будут торговаться лучше рынка - Фридом Финанс

Чистая прибыль НЛМК за 2020 год составила $1,2 млрд, что на 8% меньше показателя за 2019 год, свидетельствуют данные отчетности компании по МСФО за 2020 год.

Реакция рынка нейтральная. Отчетность вышла близко к ожиданиям. Долговая нагрузка, по прежнему, ниже 1хEBITDA, поэтому НЛМК сохранила щедрую дивидендную политику, направляя около половины свободного денежного потока на дивиденд.

НЛМК сохраняет высокой уровень рентабельности на фоне хорошей конъюнктуры рынков. Мы не ожидаем ухудшений в 1 квартале. Прогноз по выручке – $2,55 млрд. Спрос на сталь в Китае вырос на 11%, в 1 квартале, на фоне низкой базы и восстановления экономики он может вырасти сильнее, в то же время, продолжит восстанавливаться спрос в США, снизившийся на 15% в годовом выражении. Экспортные рынки, на которые сейчас приходится свыше 60% продаж, прежде всего, азиатские и европейские, дадут дополнительную выручку.

Ожидаем, что акции будут торговаться лучше рынка. Цель на конец года – 252 рублей, но может быть пересмотрена в сторону повышения по итогам 1 квартала в случае, если результаты заметно превзойдут ожидания, в частности, факторы, некоторые из которых носят разовый характер, обеспечат высокую рентабельность показателя EBITDA.

Ващенко Георгий

ИК «Фридом Финанс»

Авто-репост. Читать в блоге >>> На дивиденды принято решение направить сумму в 2 раза превышающую свободный денежный поток компании за квартал.

На дивиденды принято решение направить сумму в 2 раза превышающую свободный денежный поток компании за квартал. В отчет еще попало урегулирование пошлин с США. Они согласились компенсировать «большую часть потерь». О сумме неизвестно, но НЛМК оценивало потери в 170 миллионов долларов. Может где-то в отчёте ещё можно будет отыскать. А это между прочим весомые 14% чистой прибыли за год без них прибыль могла аналогично остальным сталеварам упасть и в рублях.

В отчет еще попало урегулирование пошлин с США. Они согласились компенсировать «большую часть потерь». О сумме неизвестно, но НЛМК оценивало потери в 170 миллионов долларов. Может где-то в отчёте ещё можно будет отыскать. А это между прочим весомые 14% чистой прибыли за год без них прибыль могла аналогично остальным сталеварам упасть и в рублях. НЛМК 4 кв

НЛМК 4 кв

Главный бенефициар ралли на рынке стали. Совпало все: и наличие собственной ресурсной базы (нет у ММК), и ориентированность на экспортные рынки (в отличие от Северстали), что позволило показать лучший квартальный результат по EBITDA, как минимум, с 2014-го года, по EBITDA/тонну стали – с 2011 г. Благодаря удачному 4 кв в целом за 2020 год EBITDA упала всего на 4% г/г, хотя объем продаж вырос на 7,2%.

Продолжается рост долга. С начала 2019 года общий долг вырос на 75% до 3,5 млрд долл, собственный капитал за это время упал на 28% до 4,7 млрд долл, причем сокращение собственного капитала на 1,1 млрд долл – следствие щедрых дивидендов. Соотношение Net Debt/EBITDA уже 0,94х, вплотную приблизившись к пограничному 1,0х, после превышения которого выплаты должны быть уменьшены в 2 раза. Но с учетом текущей конъюнктуры этого не должно случиться. Деньги из компании выкачивают достаточно бодро: с момента принятия новой дивполитики за 8 кварталов выплатили 3,75 млрд долл при FCF = 2,63 млрд (CAPEX за 2019-2020 гг. 2,2 млрд).

Рост цен на сталь на конец января по сравнению с 4 кв 2020 в ЕС, США и РФ от 35 до 50%, 1 кв 2021 даже с учетом ожидаемой коррекции должен быть не хуже предыдущего. Как ещё могло быть, ведь долг был более чем в 2,5 раза больше чистой прибыли, интересно как теперь нарисуют? На часе уже есть повешенный ))

Как ещё могло быть, ведь долг был более чем в 2,5 раза больше чистой прибыли, интересно как теперь нарисуют? На часе уже есть повешенный ))

Чистую прибыль съели кредиты, а кредиты пошли на дивы и капремонты-замены по две домны в год начиная с 2019 г. В этом году опять две домны закроют на замену. Когда это прекратиться? В 2022 г.? Ну тогда прибыль и дальше будет падать. Пришли ли компенсации Минторга США? Разрешили ли завоз слябов на два завода в США? Больше открытости менеджерам НЛМК явно не помешало бы…

Чистую прибыль съели кредиты, а кредиты пошли на дивы и капремонты-замены по две домны в год начиная с 2019 г. В этом году опять две домны закроют на замену. Когда это прекратиться? В 2022 г.? Ну тогда прибыль и дальше будет падать. Пришли ли компенсации Минторга США? Разрешили ли завоз слябов на два завода в США? Больше открытости менеджерам НЛМК явно не помешало бы… Чистая прибыль НЛМК по МСФО за 20 г снизилась на 8% г/г до $1,2 млрд

Чистая прибыль НЛМК по МСФО за 20 г снизилась на 8% г/г до $1,2 млрд

Ключевые результаты 12 мес. 2020 г.- Выручка сократилась на 12% г/г до $9,2 млрд в связи со снижением цен на металлопродукцию во 2-3 кварталах и увеличением доли полуфабрикатов в продажах на 5 п.п. до 40%.

- Показатель EBITDA вырос на 3% г/г до $2,6 млрд на фоне эффектов от реализации инвестиционной программы и программ операционной эффективности Стратегии 2022, ослабления рубля, а также начисления компенсации по мировому соглашению с Минторгом США. Рентабельность EBITDA достигла 29% (+5 п.п. г/г).

- Свободный денежный поток сократился на 28% г/г до $1,1 млрд из-за высокой базы прошлого года, когда произошло значительное высвобождение денежных средств из оборотного капитала со снижением дебиторской задолженности и уменьшением запасов.

- Чистая прибыль снизилась на 8% г/г до $1,2 млрд на фоне увеличения убытков от результатов совместных предприятий, в том числе из-за признания обесценения стоимости инвестиций в NBH в размере $120 млн во 2 кв. 2020 г. Без влияния этой неденежной операции показатель чистой прибыли составил бы $1,4 млрд (+1% г/г).

Авто-репост. Читать в блоге >>>

НЛМК - факторы роста и падения акций

- НЛМК может показать наибольшую дивидендную доходность в долгосрочной перспективе (17.10.2023)

- Дополнительные налоги съедают прибыль (17.10.2023)

- Компания не раскрывает отчётность (17.10.2023)

- Запрет ЕС на импорт стальных полуфабрикатов (17.10.2023)

НЛМК - описание компании

НЛМКНоволипецкий металлургический комбинат (ИНН 4823006703) входит в тройку крупнейших предприятий чёрной металлургии РФ. Он производит более 9 млн т стали в год и стальной прокат различных марок и назначений. Ключевые производственные активы группы НЛМК расположены в России, ЕС и США. Численность сотрудников — 60 тыс. Компания производит широкий спектр различной металлопродукции.

Основным владельцем НЛМК является Fletcher Holdings Ltd. (85.91% акций), бенефициаром которой является председатель совета директоров Владимир Лисин. Компаниям, бенефициарами которых являются менеджеры НЛМК, принадлежит 2.8% акций. Акции в свободном обращении, в том числе на российских фондовых биржах и в виде глобальных депозитарных акций на Лондонской фондовой бирже (LSE), составляют 11.29%.

Уставный капитал предприятия равен 5993227240 руб., он оплачен таким же количеством акций номиналом 1 руб.

1 ГДР НЛМК = 10 акций

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций