| Число акций ао | 5 993 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 663,8 млрд |

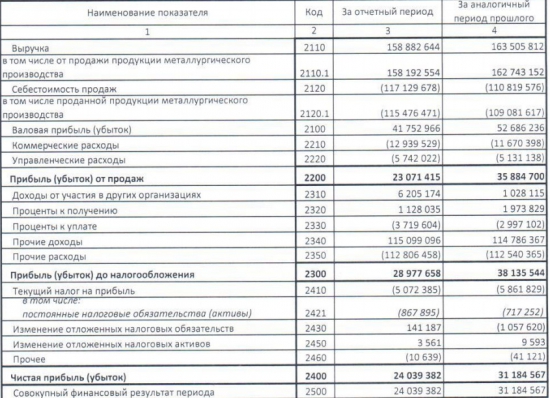

| Выручка | 900,5 млрд |

| EBITDA | – |

| Прибыль | 85,1 млрд |

| Дивиденд ао | – |

| P/E | 7,8 |

| P/S | 0,7 |

| P/BV | 0,8 |

| EV/EBITDA | – |

| Див.доход ао | 0,0% |

| НЛМК Календарь Акционеров | |

| Прошедшие события Добавить событие | |

НЛМК показала хороший рост производства, но сократила продажи. Для сравнения, уже отчитавшиеся за 2 кв. ММК и "Северсталь" показали увеличение как выпуска металлопродукции, так и его реализации. Снижение продаж НЛМК связано с ростом внутригрупповых поставок. В частности, слябов на европейские активы (увеличение на 64%). Возможно, таким образом, комбинат пытался снизить негативные последствия от введения экспортных пошлин со стороны ЕС. Отметим, что продажи в Европе компании показали хороший рост (+12%).

Смешанные результаты НЛМК, на наш взгляд. Снижение общих консолидированных продаж нас удивляет, учитывая общую благоприятную конъюнктуру на рынке стали в отчетном квартале и более высокую рентабельность основных активов «НЛМК». В долгосрочной перспективе «НЛМК» может выиграть от антидемпинговых мер, введенных США и ЕС в отношении стального проката из России. Тем не менее, мы считаем, что другие производители могут изменить ассортимент продукции и начать поставлять полуфабрикаты, т.е. слябы, в ЕС, чтобы минимизировать возможные убытки, что может негативно сказаться на «НЛМК».

Мы подтверждаем свой позитивный взгляд на акции компании. По нашим оценкам, компания торгуется по коэффициенту EV/EBITDA 2016 на уровне 4,4x, доходность СДП составляет 13%, коэффициент дивидендных выплат по итогам года — 10%.ссылка

Группа НЛМК возобновила проработку инвестиционного проекта по строительству второго прокатного стана на заводе по производству стали и сортового проката строительного назначения в Калужской области, сообщил источник «Интерфаксу», знакомый с планами компании. По его словам, мощности завода в Калуге могут увеличиться на 500 тыс. тонн проката, а затраты на оборудование, по предварительным данным, составят 25 млн евро.

Увеличение мощностей по производству проката позволит компании загрузить сталелитейные, которые сейчас превышают прокатные (1,5 млн т против 900 тыс.). В целом и объем инвестиций не выглядит существенным, что вполне логично с учетом наличия всей инфраструктуры. В то же время, на наш взгляд, основным риском является их загрузка в условиях низкого спроса со стороны строительного сектора. Оживление российской экономики ожидается не ранее 2018 года, да и то довольно слабыми темпами. В этой связи существует риск отсутствия адекватного спроса.

НЛМК переходит к практике поощрения акционеров. За 2015 год они могут в совокупности получить 6,95 рубля на акцию, что дает годовую дивидендную доходность 8,6%.

Европейские активы НЛМК — NLMK Clabecq (Бельгия), NLMK DanSteel (Дания), NLMK Verona (Италия) — в 2016 г. увеличат продажи толстого листа на 12% к прошлому году, до 1,27 млн тонн, сообщил журналистам руководитель дивизиона «НЛМК Европа Толстый лист» Игорь Саркиц. В частности, выпуск толстого листа на DanSteel в текущем году вырастет на 8% к 2015 г., до 470 тыс. тонн, на Clabecq — на 18%, до 407 тыс. тонн, на Verona — 10%, до 400 тыс. тонн.

Зарубежные прокатные активы обеспечивают порядка 13% от совокупных объемов реализации группы в физическом выражении. Около половины от этой величины приходится на толстый лист. Надо отметить, что в 1 квартале 2016 года активы за рубежом НЛМК начали вносить заметный вклад в EBITDA (40 млн долл.), на фоне ожиданий роста продаж их вклад в показатели компании может увеличиться. Отметим, что улучшение результатов этого сегмента связано с ростом цены спроса на прокат в Европе.

Новолипецкий металлургический комбинат (ИНН 4823006703) входит в тройку крупнейших предприятий чёрной металлургии РФ. Он производит более 9 млн т стали в год и стальной прокат различных марок и назначений. Ключевые производственные активы группы НЛМК расположены в России, ЕС и США. Численность сотрудников — 60 тыс. Компания производит широкий спектр различной металлопродукции.

Основным владельцем НЛМК является Fletcher Holdings Ltd. (85.91% акций), бенефициаром которой является председатель совета директоров Владимир Лисин. Компаниям, бенефициарами которых являются менеджеры НЛМК, принадлежит 2.8% акций. Акции в свободном обращении, в том числе на российских фондовых биржах и в виде глобальных депозитарных акций на Лондонской фондовой бирже (LSE), составляют 11.29%.

Уставный капитал предприятия равен 5993227240 руб., он оплачен таким же количеством акций номиналом 1 руб.

1 ГДР НЛМК = 10 акций