| Число акций ао | 5 993 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 650,3 млрд |

| Выручка | 900,5 млрд |

| EBITDA | – |

| Прибыль | 85,1 млрд |

| Дивиденд ао | – |

| P/E | 7,6 |

| P/S | 0,7 |

| P/BV | 0,8 |

| EV/EBITDA | – |

| Див.доход ао | 0,0% |

| НЛМК Календарь Акционеров | |

| Прошедшие события Добавить событие | |

НЛМК акции

-

Рентабельность бизнеса НЛМК оказалась рекордной за восемь лет

Рентабельность бизнеса НЛМК оказалась рекордной за восемь лет

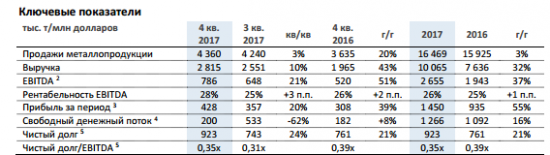

20 февраля НЛМК отчитался об итогах 2017 г., т. е. подвел итоги реализации стратегии. Если в 2008–2012 гг. капзатраты НЛМК были в среднем не менее $1 млрд в год, то с 2014 г. их планировалось ограничить $900 млн в год. По итогам прошлого года они не превысили $600 млн. Долговую нагрузку НЛМК рассчитывал снизить с 1,8 EBITDA ($2,8 млрд) до 1 EBITDA. По итогам 2017 г. отношение чистого долга к EBITDA у металлургической компании – 0,35 EBITDA (а чистый долг – $923 млн). Выручка НЛМК за 2017 г. выросла на 32% до $10,1 млрд, EBITDA – до $2,6 млрд (+37%), а рентабельность по этому показателю – до 26% (на 1 п. п. выше, чем в 2016 г.). В результате рентабельность у компании оказалась рекордной с 2010 г. (тогда была 28% при $2,3 млрд EBITDA). (Ведомости)

НЛМК шорт с максимальными плечами!

Сегодня открыл шорт с плечами в НЛМК по цене 154,02

COREz, вот поясните мне, как это торговать МСФО, если на хорошем отчете и дивидентных планах акции падают, да еще вы шорт открываете? И ведь не всегда против логики идет? Как понять?

Андрей Бажан, акциями спекулирую в режиме «сегодня» по ситуации. Поторговал день и забыл. В долгосрок у меня только облигации и «дивидендные аристократы». Доходность дивидендов НЛМК по итогам года составит около 8%

Доходность дивидендов НЛМК по итогам года составит около 8%

НЛМК прогнозирует рост капитальных затрат компании в 2018 году до $700-750 млн. Такие данные в ходе телефонной конференции с менеджментом компании озвучил Сергей Каратаев, и.о. вице-президента по финансам группы НЛМК.

Рост обусловлен увеличением затрат на поддержание существующих мощностей. «Компания ведет масштабные ремонтные работы, главным образом, речь идет о ремонте доменной печи №6. Это основной драйвер роста инвестиций», — уточнил Каратаев.

Акции НЛМК ускорили разворот на новости о том, что компания может инвестировать до $400 млн в производство в Индии. Проект, на первый взгляд, выглядит рискованным – компания столкнется с сильной конкуренцией местных производителей.

Ващенко Георгий

Рост долговой нагрузки и капвложения зачастую негативно влияют на размер дивидендов. Судя по всему, доходность дивидендов по итогам года будет около 8%. С учетом того, что большая часть их уже выплачена, миноритарии, на мой взгляд, будут охотнее фиксировать прибыль в длинных позициях сейчас.

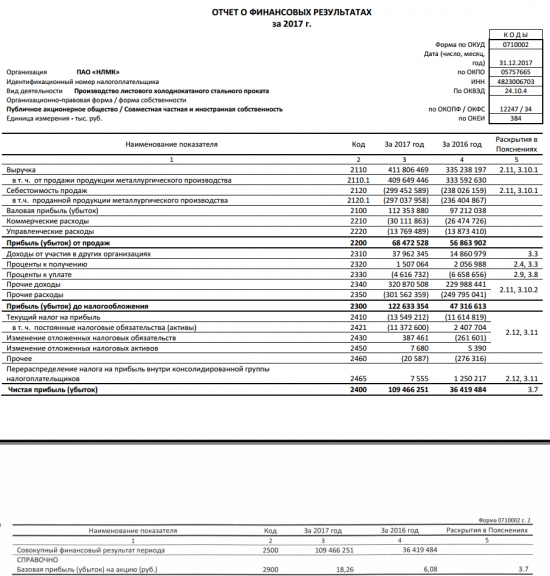

ИК «Фридом Финанс» НЛМК - чистая прибыль по РСБУ в 2017 году выросла в 3 раза, до 109,5 млрд руб

НЛМК - чистая прибыль по РСБУ в 2017 году выросла в 3 раза, до 109,5 млрд руб

Чистая прибыль НЛМК по РСБУ в 2017 году выросла в 3 раза по сравнению с 2016 годом и составила 109,5 миллиарда рублей.

Выручка компании за отчетный период выросла на 22,8%, до уровня в 411,8 миллиарда рублей. Валовая прибыль увеличилась на 15,6%, составив 112,4 миллиарда рублей. Прибыль от продаж составила 68,5 миллиарда рублей, увеличившись на 20,4%.

Себестоимость продаж выросла на 25,8% и составила 299,5 миллиарда рублей. Прочие расходы увеличились на 20,7%, до уровня в 301,6 миллиарда рублей. Текущий налог на прибыль вырос на 16,7%, составив 13,5 миллиарда рублей.

отчет

НЛМК - планирует капитальные затраты на 2018 год в размере $700-750 млн

НЛМК - планирует капитальные затраты на 2018 год в размере $700-750 млн

НЛМК планирует капитальные затраты на 2018 год в размере 700-750 миллионов долларов — сообщил в ходе телефонной конференции исполняющий обязанности вице-президента компании по финансам Сергей Каратаев."Capex на 2018 год компания ожидает на уровне 700, возможно 750 миллионов долларов"

Инвестиции в 2017 году выросли на 6%, до 592 миллионов долларов.

Прайм НЛМК - рассматривает возможность строительства производственных мощностей в Индии

НЛМК - рассматривает возможность строительства производственных мощностей в Индии

НЛМК рассматривает возможность строительства производственных мощностей в Индии. Но компания не собирается интегрироваться в индийский рынок путем приобретения местных активов.

Президент компании Олег Багрин:

«Когда мы рассматриваем проекты по электротехнической стали, то при разных конфигурациях это могут быть инвестиции от 100 до 300-400 миллионов долларов в зависимости от сценария развития»

«В первую очередь в Индии мы рассматриваем для себя варианты органического развития. Скорее всего, какие-то из этих вариантов будем реализовывать»

«Это тот регион, и та ситуация, когда мы считаем, что с точки зрения соотношения рисков и возможностей правильнее строить бизнес, развивая собственные производственные цепочки, развиваясь там самостоятельно, органически. Потому что это сложная среда для M&A, особенно таких компаний как Essar c мощностями 10 миллионов тонн. Это сложная интеграционная задача, которая потребует для себя такого внимания, такого отвлечения ресурсов и будет связана с такими рисками, которые мы считаем для себя запредельными»

Прайм

По словам старшего вице-президента НЛМК Григория Федоришина, по итогам минувшего года компания продала в Индии 60-70 тысяч тонн трансформаторной стали, что составляет примерно треть от общего объема продаж данного вида продукции.

НЛМК шорт с максимальными плечами!

Сегодня открыл шорт с плечами в НЛМК по цене 154,02

COREz, вот поясните мне, как это торговать МСФО, если на хорошем отчете и дивидентных планах акции падают, да еще вы шорт открываете? И ведь не всегда против логики идет? Как понять?

НЛМК - пока не планирует уходить с рынка США при любых сценариях ограничительных мер

НЛМК - пока не планирует уходить с рынка США при любых сценариях ограничительных мерНЛМК пока не рассматривает вариант ухода с американского рынка при любых сценариях ограничительных мер на рынке стали в США.

Тем не менее, компания приостановила проект по увеличению прокатных мощностей в Пенсильвании до прояснения ситуации. На данный момент в проект уже вложено $20 млн из планируемых $100 млн.

Об этом сообщил президент компании Олег Баргин.Багрин также не исключает в долгосрочной перспективе, после 2022 года, строительства дополнительных мощностей в США, чтобы сохранить долю на этом рынке.

По его словам, НЛМК будет развиваться преимущественно за пределами России, где течение ближайших 10 лет компания ожидает относительно небольшого роста спроса на сталь в 1-2%.

Финанз Реакция рынка на отчет НЛМК сдержанная

Реакция рынка на отчет НЛМК сдержанная

НЛМК, как и ожидалось, улучшила операционные и финансовые показатели в 4 квартале. Рентабельность EBITDA достигла 28% — это второй показатель в секторе после ММК. Долговая нагрузка сократилась до 0,35хEBITDA.

Компания выполнила намеченные стратегические задачи. Реакция рынка сдержанная, бумаги НЛМК растут на 1,2%, этого не хватило для обновления максимума. Я полагаю, что это связано с тем, что все ожидания были отыграны задолго до отчетности. Предприятия черной металлургии сейчас и так работают почти на максимуме операционных и финансовых возможностей. Дальнейшее расширение производства, на мой взгляд, невозможно без новых приобретений и строительства, а это всегда в первое время ухудшает операционные показатели, приводит к росту долговой нагрузки.

Ващенко Георгий

При этом создается риск сокращения дивиденда. Крупные дома не пересматривают прогнозы по бумагам сектора, а значит, драйверов роста еще меньше. Я не исключаю, что бумаги НЛМК и ММК будут до конца 1 квартала демонстрировать динамику хуже рынка. Новые стратегические цели по увеличению производства и повышению эффективности за счет снижения потребления ресурсов будут отыгрываться, вероятнее всего, уже во второй половине года.

ИК Фридом Финанс" Дивиденды по бумагам НЛМК за 4 квартал могут быть выше

Дивиденды по бумагам НЛМК за 4 квартал могут быть выше

НЛМК ожидает 1 квартале 2018 года производство стали на уровне в 4,2 млн тонн под влиянием сезонно низкого рынка и проведения плановых ремонтов на Липецкой площадке. Об этом сообщила компания.

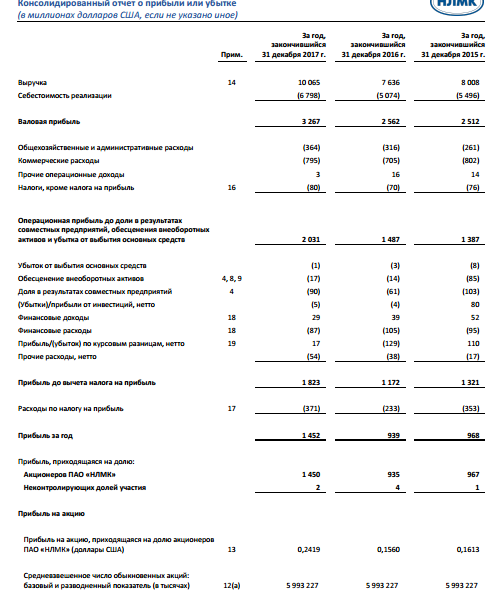

Чистая прибыль Группы НЛМК по итогам 2017 года по МСФО выросла на 55% г/г до $1,45 млрд, сообщила компания.

Выручка за 12 месяцев составила $10,1 млрд (+32% г/г) на фоне роста средних цен на металлопродукцию, увеличения объемов и роста доли продаж готового проката.

Финансовые результаты НЛМК превзошли ожидания рынка в части выручки и EBITDA. Выручка составила 2815 млн долл. (консенсус-прогноз: 2675 млн долл.), увеличившись на 10% кв./кв. на фоне роста объема продаж. EBITDA выросла на 21% кв./кв. до 786 млн долл. (консенсус-прогноз: 723 млн долл.) в результате роста цен на металлопродукцию на экспортных рынках на 2-8% и на внутреннем рынке на 8-13%.

По итогам 2017 г. НЛМК отразил EBITDA в размере 2,7 млрд долл., что на 37% выше показателя за 2016 г., в результате роста цен на сталь, объема продаж и реализации программы по повышению эффективности производства. Показатель достиг максимальной величины с 2009 г. Свободный денежный поток по итогам года составил 1,27 млрд долл. (+12% г./г.) за счет роста операционных доходов.

Мы считаем опубликованную отчетность НЛМК сильной: компания отразила рост финансовых показателей и повысила финансовую устойчивость. Необходимо отметить, что за 9 месяцев 2017 г. компания выплатила рекордную сумму дивидендов в размере 1,1 млрд долл.

Сидоров Александр

По итогам первых трех кварталов 2017 г. НЛМК выплатил дивидендами соответственно 120%, 101% и 99% от свободного денежного потока. В IV квартале 2017 г. FCFF составил 200 млн долл., и мы ожидаем, что компания направит на дивиденды 100% от его величины, что транслируется в 0,0334 долл. на акцию или 1,89 руб. на акцию по текущему курсу. Эта цифра соответствует квартальной дивидендной доходности на уровне 1,2%. При этом мы отмечаем высокую вероятность того, что дивиденды за IV квартал будут выше, так как сумма, рассчитанная исходя из 100% FCFF, существенно ниже дивидендов, выплаченных в предыдущие кварталы (2,35 руб., 3,20 руб. и 5,13 руб. на акцию в I, II и III кварталах 2017 г. соответственно).

Напомним, что дивидендная политика НЛМК предполагает выплату суммы в диапазоне, границами которого являются 50% чистой прибыли и 50% свободного денежного потока на базе консолидированной отчетности, если соотношение «Чистый долг/EBITDA» меньше или равно 1.0.

ИК «Велес Капитал» НЛМК - руководство будет рекомендовать дивиденды за IV кв выше уровней дивидендной политики

НЛМК - руководство будет рекомендовать дивиденды за IV кв выше уровней дивидендной политики

Менеджмент группы НЛМК будет рекомендовать дивиденды за четвертый квартал 2017 года выше, чем предусмотрено дивидендной политикой, сообщил журналистам в ходе пресс-конференции президент компании Олег Багрин.«Безусловно, рекомендации будут больше, чем предусмотрено дивидендной политикой», — сказал Багрин, отвечая на соответствующий вопрос.

Прайм НЛМК - может инвестировать до $400 млн в создание производства в Индии до 2023 года

НЛМК - может инвестировать до $400 млн в создание производства в Индии до 2023 года

НЛМК может направить от $100 млн до $400 млн в создание производства на территории Индии в ближайшие 5 лет.

Президент НЛМК Олег Багрин:"Инвестиции могут составить от $100 до $300-$400 млн создание конечных переделов на рынке Индии"

Инвестиции в индийский рынок могут быть сделаны в ближайшие 5 лет. Также компания внимательно смотрит на рынки стран Ближнего Востока и Северной Африки.

РНС НЛМК – мсфо

НЛМК – мсфо

5 993 227 240 акций http://moex.com/s909

Free-float 16%

Капитализация 20.02.2018г: 934,943 млрд руб

Общий долг на 31.12.2015г: $3,781 млрд

Общий долг на 31.12.2016г: $3,929 млрд

Общий долг на 31.12.2017г: $4,350 млрд

Выручка 2015г: $8,008 млрд

Выручка 1 кв 2016г: $1,577 млрд

Выручка 6 мес 2016г: $3,446 млрд

Выручка 9 мес 2015г: $5,671 млрд

Выручка 2016г: $7,636 млрд

Выручка 1 кв 2017г: $2,156 млрд

Выручка 6 мес 2017г: $4,699 млрд

Выручка 9 мес 2017г: $7,250 млрд

Выручка 2017г: $10,065 млрд

Валовая прибыль 2015г: $2,512 млрд

Валовая прибыль 1 кв 2016г: $409,7 млн

Валовая прибыль 6 мес 2016г: $1,046 млрд

Валовая прибыль 9 мес 2016г: $1,887 млрд

Валовая прибыль 2016г: $2,562 млрд

Валовая прибыль 1 кв 2017г: $751,7 млн

Валовая прибыль 6 мес 2017г: $1,497 млрд

Валовая прибыль 9 мес 2017г: $2,294 млрд

Валовая прибыль 2017г: $3,267 млрд

Операционная прибыль 2015г: $1,321 млрд

Операционная прибыль 1 кв 2017г: $189,0 млн

Операционная прибыль 6 мес 2016г: $534,0 млн

Операционная прибыль 9 мес 2016г: $1,091 млрд

Операционная прибыль 2016г: $1,487 млрд

Операционная прибыль 1 кв 2017г: $472,0 млн

Операционная прибыль 6 мес 2017г: $915,0 млн

Операционная прибыль 9 мес 2017г: $1,416 млрд

Операционная прибыль 2017г: $2,031 млрд

Прибыль 2015г: $968,0 млн/58,668 млрд руб

Прибыль 1 кв 2016г: $56,4 млн

Прибыль 6 мес 2016г: $242,0 млн

Прибыль 9 мес 2016г: $630,1 млн

Прибыль 2016г: $939,0 млн/61,280 млрд руб

Прибыль 1 кв 2017г: $322,4 млн

Прибыль 6 мес 2017г: $665,0 млн

Прибыль 9 мес 2017г: $1,023 млрд

Прибыль 2017г: $1,452 млрд/84,782 млрд руб – Р/Е 11

https://nlmk.com/ru/about/governance/regulatory-disclosure/financial-statements/ НЛМК - объявляет результаты реализации Стратегии 2017 за период 2014-2017 гг.

НЛМК - объявляет результаты реализации Стратегии 2017 за период 2014-2017 гг.Группа НЛМК объявляет результаты реализации Стратегии 2017 за период 2014-2017 гг.

Цель Стратегии 2017 в $1 млрд годового уровня экономии достигнута:Cтруктурный годовой эффект на EBITDA составил $1 019 млн

Около $740 млн (более 70%) достигнуто за счет реализации программ операционной эффективности.

Компания ожидает дополнительный эффект в размере около $160 млн в 2018 г. за счет недавно завершенных инвестиционных проектов.

Достигнута полная самообеспеченность ЖРС и окатышами при положительном NPV инвестиционных проектов.

Динамика продаж всех дивизионов Группы опередила рост на соответствующих рынках.

Эффект Стратегии 2017 достигнут за счет следующих факторов:

Лидерство по операционной эффективности

Структурный эффект на EBITDA составил $523 млн в год или 158% от заявленной цели. Снизилась себестоимость производства и выросла производительность:

Сохранение лидерства по издержкам: в 2017 году себестоимость производства 1 т стали снизилась на 12% с уровня 2013 года (в постоянных ценах). Это позволило укрепить лидерство НЛМК в мире как самого низкозатратного производителя стали: разрыв между НЛМК и средним уровнем себестоимости расширился с 29% в 2013 году до 35% в 2017 году.

Увеличение производительности: производство стали выросло на 0,8 млн т (+6%), производство горячекатаного проката выросло на 0,5 млн т (+9%) в год с уровня 2013 года общее, за счет использования лучших практик.

Повышение эффективности вспомогательных функций (энергетика, логистика, закупки) на базе развертывания Производственной системы НЛМК создало дополнительную экономию в размере $228 млн.

Ресурсная база мирового класса

Структурный эффект на EBITDA составил $384 млн в год:

Более 50% этого эффекта было достигнуто за счет выхода на проектную мощность новой фабрики окомкования (запущена в ноябре 2016 г.) и увеличения выпуска концентрата на Столейнском ГОКе.

Снижение потребления дорогостоящих ресурсов за счет внедрения новых технологий на Липецкой площадке: сокращение потребления энергии на 6%, коксующегося угля на 14%, природного газа – на 26%.

В 2018 г. ожидается дополнительный переходящий эффект в объеме $160 млн за счет реализуемых проектов Стратегии, в частности:

НЛМК нарастит выпуск концентрата до 17,5 млн т/год.

Ожидается дальнейшее снижение расхода кокса на фоне выхода на проектные показатели установок вдувания пылеугольного топлива на основной производственной площадке в Липецке.

Лидерство на стратегических рынках

Структурный эффект составил $111 млн в год или 58% от запланированного уровня. Недостижение целевого уровня обусловлено снижением значительным ослаблением российского рынка стали в 2014-2016 годах, что было частично компенсировано:

В 2017 г. продажи достигли рекордных 16,5 млн тонн — рост 4-й год подряд, рост с 2013 года составил 11%.

Продажи на «домашних» рынках – в России, ЕС и США — выросли на 12% с уровня 2013 г. и достигли 10,7 млн т. Динамика продаж дивизионов Группы значительно опережает рост потребления стали на рынках присутствия. Доля продаж на «домашних» рынках в общих продажах по итогам 2017 г. выросла до 65%.

Продажи готовой продукции в структуре продаж выросли на 17% – с 10,9 млн т в 2013 г. до 12,8 млн т в 2017 году.

Лидерство в области устойчивого развития и безопасности

Уровень травматизма (показатель LTIFR**) снизился с уровня 2013 г. на 53% до 0,97 в целом по Группе и на 41% до 0,51 для российских активов.

Удельные выбросы в атмосферу сократились на 6% с уровня 2013 г. до 20,5 кг/т.

Производительность труда выросла на 29% c уровня 2013 года за счет роста автоматизации производственных процессов на фоне роста выпуска.

Новый этап развития – Стратегия 2022

В настоящее время компания находится на финальной стадии разработки Стратегии 2022, которая будет представлена в 2018 году.

Стратегия 2022 будет сбалансированной – компания планирует сохранить баланс инвестиций в развитие, консервативной финансовой политики и высокого уровня доходности для акционеров НЛМК.

Пресс-релиз НЛМК — чистая прибыль за 2017 г. по МСФО выросла на 55% г/г до 1,45 млрд.

НЛМК — чистая прибыль за 2017 г. по МСФО выросла на 55% г/г до 1,45 млрд.

НЛМК объявляет о росте прибыли по EBITDA за 12 мес. 2017 на 37% г/г до $2,66 млрд. Рентабельность по EBITDA выросла на 1 п.п. до 26%. Свободный денежный поток увеличился на 16% до $1,27 млрд.Ключевые результаты за 12 мес. 2017 г:

Выручка Группы за 12 мес. 2017 составила $10,1 млрд (+32% г/г) на фоне роста средних цен на металлопродукцию, увеличения объемов и роста доли продаж готового проката.

Показатель EBITDA вырос до $2,7 млрд (+37% г/г) на фоне увеличения прибыльности продаж и эффектов реализации Стратегии 2017.

Свободный денежный поток увеличился на $174 млн до $1,27 млрд за счет роста операционного денежного потока (+12% г/г) и умеренного роста инвестиций (+6% г/г).

Чистая прибыль выросла на 55% г/г до 1,45 млрд.

Показатель Чистый долг/EBITDA снизился до 0,35х (0,39х в 2016 г.) на фоне увеличения прибыльности компании.

Прогноз на 1 кв 2018 г:

--Производство стали ожидается на уровне 1 кв. 2017 года в 4,2 млн т. под влиянием сезонно низкого

рынка и проведения плановых ремонтов на Липецкой площадке

пресс-релиз

отчет

НЛМК - в случае введения ограничений на ввоз стали продажи продукции американского дивизиона могут вырасти

НЛМК - в случае введения ограничений на ввоз стали продажи продукции американского дивизиона могут вырастиВведение ограничений на ввоз стали в США может привести к росту цен на сталь, отчего выиграет американский дивизион НЛМК, но проиграют потребители.

Компания:«Ограничения на импорт стали могут привести к росту и так довольно высоких цен на сталь в США. От этого выиграет НЛМК США, но проиграют потребители, а также может быть спровоцирован рост косвенного импорта металлопродукции в виде изделий, в том числе машин и оборудования».

«Решение по введению пошлин еще не принято, поэтому пока рано давать оценки. Как мы понимаем, для принятия окончательного решения требуется взвешенная оценка последствий для всей экономики в целом, поскольку любое ограничение торговли негативно сказывается на потребителях такой продукции»

Финанз Выручка НЛМК вырастет на 8%

Выручка НЛМК вырастет на 8%

20 февраля НЛМК опубликует финансовую отчетность по МСФО за IV квартал 2017 года.

Согласно нашим прогнозам, выручка компании вырастет на 8% до 2750 млн долларов. в результате роста объема реализации металлопродукции на 3% кв./кв. до 4.4 млн тонн.

ИК «Велес Капитал»

На выручку влияние оказал рост экспортных поставок на фоне сезонного снижения внутреннего спроса. Мы ожидаем, что компания отразит рекордно высокую EBITDA в размере 761 млн долларов, при росте рентабельности EBITDA c 25% в III квартале до 28% в отчетном периоде.

Главным драйверами финансовых показателей̆ послужили цены на металлопродукцию: рост экспортных цен составил 2-8% кв./кв., рост внутренних цен достиг 8-13% кв./кв. Чистая прибыль, согласно нашим ожиданиям, увеличится на 20% кв./кв. до 420 млн долларов.

Мы полагаем, что благоприятная конъюнктура на мировом рынке стали уже заложена в цену акций НЛМК, так как высокие цены на сталь наблюдаются в течение длительного периода, и рынок ждет сильной отчетности от компании.

Мы ожидаем движения котировок акций НЛМК в случае существенного расхождения результатов с рыночным прогнозом. НЛМК отчитается завтра, 20 февраля и проведет телеконференцию

НЛМК отчитается завтра, 20 февраля и проведет телеконференцию

Аналитики Атона ожидают позитивной реакции рынка на результаты НЛМК:

НЛМК завтра должна опубликовать результаты за 4К17 по МСФО. Мы ожидаем, что EBITDA вырастет на 19% кв/кв (до $771 млн — самый высокий показатель с 2011) благодаря росту объемов продаж и цен реализации стали. Мы ожидаем сезонного снижения свободного денежного потока до $176 млн на фоне роста капзатрат, которые традиционно смещены в сторону 4К, и увеличения оборотного капитала. Поскольку мы считаем снижением FCF временным, мы предполагаем, что НЛМК рекомендует дивиденды в размере $0.6/GDR(доходность 2.3%), что предполагает выплату 200% FCF или 90% чистой прибыли. Напомним, что дивидендная политика НЛМК предполагает выплату 50% чистой прибыли и FCF, если соотношение чистый долг/EBITDA ниже 1.0x, и 30% — если выше. Мы ожидаем ПОЗИТИВНОЙ реакции рынка на результаты. Телеконференция состоится в этот же день в 17:00 по московскому времени (14:00 по лондонскому времени). Номера для набора: +7-495-2131767 (Россия), +44(0)330-3369105 (Великобритания); ID: 1389089.

Котировки акций #НЛМК в первый рабочий день недели очень порадовали, прибавив более чем на 6% и вплотную приблизившись к своим историческим максимумам в районе 150 рублей за бумагу.

Причем произошло это по большому счету без прорывных новостей (по крайней мере, я о них не слышал), но зато на фоне более чем 2%-го роста индекса ММВБ. Впору начинать разговоры о предновогоднем ралли, и я очень даже не против наслаждаться такой динамикой, честное слово!

А вообще НЛМК всё больше превращается из растущей компании (на дворе уже не 2014-2015 год), в стабильную дивидендную историю с околодвузначной годовой доходностью. Напомните, сколько сейчас ставка рефинансирования? Правильно — 8,25%, и дальше она будет только сокращаться. А потому охота за такими дивитикерами будет разгораться ещё больше.

Ну и напоследок, мне пришло на ум сравнить дивидендные доходности НЛМК и #Северсталь (на фоне динамики показателя EBITDA) с 2008 года. Собственно, как я и ожидал, НЛМК всё больше становится похожей на Северсталь. Ч.т.д.

Источник: vk.com/wall-92218128_15214

Тимофей Мартынов,

а какие у НЛМК дивы ожижаются и как часто они выплачиваются? Бумаги НЛМК завершают восходящий тренд

Бумаги НЛМК завершают восходящий тренд

К середине торгового дня пятницы российские фондовые индексы перешли на отрицательную территорию после небольшого роста ранее в течение дня. Индекс Мосбиржи к 15.15 мск упал на 0,44% до 2292,45 пункта, а индекс РТС снизился на 0,84% до 1282,29 пункта. Рубль к середине дня ослабевал против доллара и евро, оказавшись под давлением общего ухудшения настроений и опасности введения санкций против РФ.

Среди лидеров роста можно отметить акции «Медиахолдинга» (+2,02%) а также котировки «М. Видео» (+1,56%). Наибольшее снижение можно наблюдать по акциям НЛМК (-3,09%) и бумагам «ФосАгро» (-2,03%).

Кожухова Елена

Акции НЛМК на дневном графике демонстрируют склонность к снижению. Технические индикаторы при этом говорят о завершении восходящего тренда с двумя наиболее вероятными сценариями – переход к боковому движению или же к снижению. Закрепление ниже поддержки 145 руб будет говорить об опасности падения к 140 руб и ниже. Недельный график также говорит о затухании восходящего тренда и не исключает «медвежьего» сценария.

«Велес Брокер»

НЛМК - факторы роста и падения акций

- НЛМК может показать наибольшую дивидендную доходность в долгосрочной перспективе (17.10.2023)

- Дополнительные налоги съедают прибыль (17.10.2023)

- Компания не раскрывает отчётность (17.10.2023)

- Запрет ЕС на импорт стальных полуфабрикатов (17.10.2023)

НЛМК - описание компании

НЛМКНоволипецкий металлургический комбинат (ИНН 4823006703) входит в тройку крупнейших предприятий чёрной металлургии РФ. Он производит более 9 млн т стали в год и стальной прокат различных марок и назначений. Ключевые производственные активы группы НЛМК расположены в России, ЕС и США. Численность сотрудников — 60 тыс. Компания производит широкий спектр различной металлопродукции.

Основным владельцем НЛМК является Fletcher Holdings Ltd. (85.91% акций), бенефициаром которой является председатель совета директоров Владимир Лисин. Компаниям, бенефициарами которых являются менеджеры НЛМК, принадлежит 2.8% акций. Акции в свободном обращении, в том числе на российских фондовых биржах и в виде глобальных депозитарных акций на Лондонской фондовой бирже (LSE), составляют 11.29%.

Уставный капитал предприятия равен 5993227240 руб., он оплачен таким же количеством акций номиналом 1 руб.

1 ГДР НЛМК = 10 акций

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций