Магнит является отличным хрестоматийным примером компании, которая из истории роста превратилась в историю стоимости.

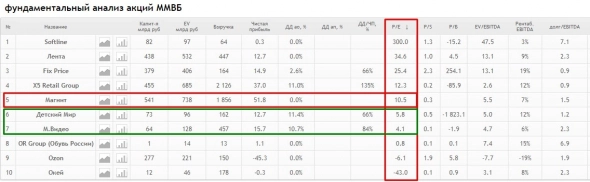

📈С 2006 по 2015 годы акции выросли с 500 руб. до 12 000 руб. Но и мультипликаторы на тот момент, P/E в среднем за период был на уровне 25, что для сектора ритейла дороговато. Но темпы роста выручки и открытия магазинов поддерживали веру инвесторов в то, что так может продолжаться еще долго.

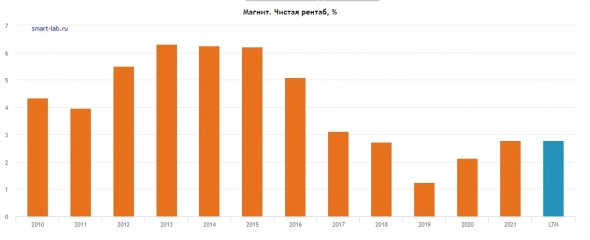

📊Сейчас же компания торгуется по P/E = 11 и никому не нужна. Это не удивительно, прирост торговой площади уже не дает того эффекта, который был 8-9 лет назад, а сопоставимые продажи с 2016 по 2019 год были околонулевыми, порой даже отрицательными.

В это время были проблемы не только с бизнесом, но и с менеджментом, основатель сети С. Галицкий ушел, вначале его сменила О. Наумова, перейдя из Х5, затем пришел Ян Дюнинг из Ленты. Давайте посмотрим, что удалось изменить и как в целом отработала компания в постпандемийный год.

📉Раньше ставка делалась на открытие новых магазинов, которые были похожи на сельпо внутри, но надо было захватывать рынок. Сейчас, когда уже новые площади особого эффекта не дают, про что я писал выше, менеджмент сосредоточился на редизайне и сделках M&A.

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций