| МТС-Банк Календарь Акционеров | |

| 23/10 Истекает lock-up период 180 дней на продажу акций МТС Банка | |

| Прошедшие события Добавить событие | |

МТС-Банк акции

-

РОССИЯ-МТС-БАНК-МОСБИРЖА

РОССИЯ-МТС-БАНК-МОСБИРЖА

25.04.2024 20:59:08

Мосбиржа начнет торги акциями МТС-банка 26 апреля

Москва. 25 апреля. ИНТЕРФАКС — «Московская биржа» 26 апреля начнет торги акциями ПАО «МТС-банк» в процессе обращения, сообщается в информации на сайте торговой площадки.

В режиме основных торгов Т+ сделки с акциями банка начнутся с 15:00 мск с проведением аукциона открытия до 15:10 мск.

В режиме переговорных сделок (РПС), РПС с ЦК, междилерское РЕПО, РЕПО с ЦК — Адресные заявки и РЕПО с ЦК — Безадресные заявки торги начнутся с 15:00 мск.

на рынке коррекция. не вовремя для мтс-банка

ColonyShip, если правда, что переподписка в 10 раз, то это IPO оттянуло с рынка 100 млрд. Вот и одна из причин для коррекции. Пройдет IPO, 90 млрд вернутся в рынок и он может отрасти назад. Впрочем есть еще 2 фактора: заседание ЦБ и длинные майские праздники.

на рынке коррекция. не вовремя для мтс-банка

ColonyShip, после коррекции будет эрекция…

IPO МТС-Банка

Основные параметры: Ориентир цены: 2350-2500 рублей

Объём размещения: 10 млрд. рублей

Рейтинг: A

Потенциальный free-float:...

Андрей Филиппович, Спасибо вам за интересные анализ. Я так понимаю что Вполне можно будет увидеть 26 числа таяние айсбергов и цена может вполне стать ниже цены IPO. IPO МТС-Банка

IPO МТС-Банка

Основные параметры:Ориентир цены: 2350-2500 рублей

Объём размещения: 10 млрд. рублей

Рейтинг: A

Потенциальный free-float: до 15%

Сбор поручений: до 25 апреля

Размещение: 26 апреляНачну прежде всего, что ажиотаж вокруг данного IPO огромен. Книга заявок переподписана в 5 раз. Не верю в то, что это настоящий интерес к компании. Больше верю в следующее:

1- У МТС сильный узнаваемый бренд и это сильно подогревает интерес к IPO. Все ждут, что компания стрельнет в первый день размещения. Хотят быстрых денег. Считаю, что за сильным ростам должны стоять блестящие перспективы компании, а не громкие имена.

2- В России настоящий бум IPO после сравнительного затишья, к этому присоединяются ещё миллионы новых инвесторов, которые не торговали на рынке, когда выходили по настоящему крупные истории + нет жёсткого законодательства на предмет регулирования размера аллокации. Все уже свыклись с идеей, что всегда аллокация не превышает 10-20% и не редко вообще 4%.

Из-за этого на каждом углу вижу истории, когда люди подают заявки на миллионы рублей, понимая что только в этом случае они получат бумаг хотя бы на десятки тысяч рублей. Планируемый объём размещения 10 миллиардов. Если переподписка в 5 раз, то это значит, что подали заявок минимум на 50 миллиардов. Более 40 миллиардов вернётся в рынок, что радует.

Авто-репост. Читать в блоге >>> ☎️ Что нужно знать, прежде чем принять участие в IPO МТС Банка

☎️ Что нужно знать, прежде чем принять участие в IPO МТС Банка19 апреля МТС Банк открыл книгу заявок в рамках IPO на Московской бирже. Параметры IPO:

🔵Тикер — MBNK🔵Размер IPO — 10 млрд рублей.

🔵Ценовой диапазон размещения — 2350-2500 руб. за акцию. Книга заявок переподписана в несколько раз, размещение пройдет по верхней границе

🔵Принять участие можно до 16:00 25 апреля.

🔵Торги начнутся 26 апреля

Интересно ли участвовать?

Вопрос оценки стоимости IPO остается актуальным. Сам банк сообщает о капитализации в диапазоне 70,6–75,1 млрд рублей, без учета собираемых на IPO 10 млрд.

Капитал МТС банка — 76,3 млрд рублей, P/B — 1,1, P/E — 6,9. Оценка по мультипликаторам выше чем у Сбера и Совкомбанка. Ниже чем у ТКС Холдинга, у которого выше темпы роста и рентабельность. Оценен банк дорого, но на спросе это не сказывается.

🔹«МТС Банк» – лидер необеспеченного розничного кредитования и активная часть экосистемы МТС. За последние 3 года активы банка росли в среднем на 29% в год.

Авто-репост. Читать в блоге >>>

IPO МТС - банка . 5 причин на участие в IPO

IPO МТС - банка . 5 причин на участие в IPO

Сегодня последний день приема заявок на участие в IPO МТС банка, я, взвесив все «За» и «Против», подал заявку на участие в данном IPO.

📌 Почему подал заявку на участие

— Переподписка. Я никогда не спешу с заявкой и жду по возможности до последнего. По слухам книга заявок на вчерашний вечер переподписана в 10 раз, а это значит, что есть большой интерес к данному активу.

— Участие институционалов. В данном IPO учавствуют крупные инвесторы, которые не вкладывают деньги в полный мусор, что является еще одним хорошим сигналом.

— Не было провальных IPO. Все IPO, которые проходили в последнее время приносили участникам прибыль (кроме совсем мусорных КЛВЗ и МГКЛ), поэтому продлжаем ковать железо, пока горячо.

— Формат Cash — in. Деньги, полученные от IPO, пойдут не на счета мажоритария, а останутся в компании и будут направлены на развитие банка, что является еще одним плюсом.

— Интересный актив. Я совсем ничего не сказал про компанию! На самом деле есть много подробных разборов компании от других блогеров, а я скажу, что актив интересный, но недешевый по мультипликаторам относительно других банков (Сбера 🏦 и Совкомбанка 🏦), так еще дивидендов тут в ближайшее время ждать не стоит, но есть неплохие шансы на рост из-за огромной базы самого МТС.

Авто-репост. Читать в блоге >>>

Разбор IPO МТС-банка. Участвую, но есть нюанс

Разбор IPO МТС-банка. Участвую, но есть нюансПо многочисленным уважаемых читателей делаю разбор IPO МТС-банка. Времени до закрытия книги заявок осталось немного (25 апреля 14:50). Однако сейчас мы можем собрать всю имеющуюся информацию и сфокусироваться на главных моментах. Торги акциями начнутся в пятницу 26 апреля.

Во-первых необходимо понимать, что на сегодняшнее утро (24 апреля) книга заявок уже была переподписана в 5 раз. Размещение скорее всего пройдет по верхней границе диапазона (2500 рублей за акцию, что соответствует 75,1 млрд капитализации без допэмиссии). То есть, с рынка уже собрано до 50 млрд рублей (МТС хочет привлечь 10 млрд cash-in). Но, скорее всего, будет больше, поскольку значительная часть заявок идет в последние два дня.

Я пообщался со своими брокерами. Одни ожидают аллокацию в менее, чем 10%, другие — в менее, чем 5%. Склоняюсь ко второму варианту. Впрочем, вывод один — аллокация снова будет низкой, это необходимо учитывать.

Капитал банка на конец 2023 года составил 76,3 млрд рублей. После привлечения 10 млрд цифра будет равна 86,3 млрд.

Авто-репост. Читать в блоге >>>

Книга заявок в рамках IPO МТС банка переподписана в 10 раз, получено более 135 тыс заявок от разных категорий инвесторов — источники ТАССКни...

Nordstream, цитата «Книга заявок в рамках IPO МТС банка переподписана в 10 раз, получено более 135 тыс заявок от разных категорий инвесторов»

Сомневаюсь, что тут 135 000 инвесторов, скорее 135 000 спекулянтов, которые думают, что кликнув мышкой, за несколько дней смогут сделать деньги из воздуха. Впрочем, как ни странно, иногда такое срабатывает. Но не для всех! Книга заявок в рамках IPO МТС банка переподписана в 10 раз, получено более 135 тыс заявок от разных категорий инвесторов — источники ТАСС

Книга заявок в рамках IPO МТС банка переподписана в 10 раз, получено более 135 тыс заявок от разных категорий инвесторов — источники ТАСС

Книга заявок в рамках IPO МТС банка переподписана в 10 раз, получено более 135 тыс заявок от разных категорий инвесторов — источники ТАСС

tass.ru/ekonomika/20642069

Авто-репост. Читать в блоге >>>

Natalia Starkova, не понял, зачем вам несколько заявок. Хотите изменить сумму — снимаете старую и ставите новую. В чём проблема?

Markitant,

У меня 2 брокера, и Иис. По прошлым IPO были какие то ограничения, на один паспорт не более 5заявок. Может сейчас еще чего придумали. А так, да, покинуть можно.

Это нужно знать перед подачей заявки на IPO МТС-Банка

ЭТО НУЖНО ЗНАТЬ ПЕРЕД ПОДАЧЕЙ ЗАЯВКИ НА IPO МТС-БАНКА❗️Книга уже переподписана в 5 р...

Global Invest Fund, я участвую, но с банком всё не так сказочно, как вы пишите.

Новая дивполитика МТС и рекомендованные дивиденды. Что делать с акциями? МТС вчера после основой торговой сессии объявил решение по дивиденда...

Finrange | Дмитрий Баженов, вы пишите «Сейчас МТС заплатит больше полученной чистой прибыли уже за счёт привлечённых средств от IPO МТС-Банка». Вы ошибаетесь, МТС из этих денег не получит ни копейки! У банка станет больше денег и если он заплатит дивиденды, то МТС получит свою долю, но… IPO размывает долю МТС и деньги от IPO будут приходится на новых акционеров с IPO, что логично. Да и банк явно нацелен на рост, а не на выплату дивидендов. Поэтому выгода МТС от IPO дочернего банка только в том, что благодаря привлеченным средствам банк ВОЗМОЖНО будет чуточку быстрее развиваться. Я оценивал выгоду МТС в 1% от капы, если бы банк был размещен за 1,5 капитала. Но банк размещается по цене капитала, поэтому МТС ничего не заработает, кроме виртуального бонуса в виде ускорения развития дочки.

А есть ограничения по количеству заявок от одного лица? Типа только 5 и все?

А есть ограничения по количеству заявок от одного лица? Типа только 5 и все? Это нужно знать перед подачей заявки на IPO МТС-Банка

Это нужно знать перед подачей заявки на IPO МТС-Банка

ЭТО НУЖНО ЗНАТЬ ПЕРЕД ПОДАЧЕЙ ЗАЯВКИ НА IPO МТС-БАНКА❗️Книга уже переподписана в 5 раз!

Учитывая, что значительная часть инвесторов подается в последний день, то итоговая переподписка может превысить книгу в 6-8 раз. Это IPO может стать крупнейшим размещением в начале 2024 года. GIF подготовил для вас все, что нужно знать о бизнесе.

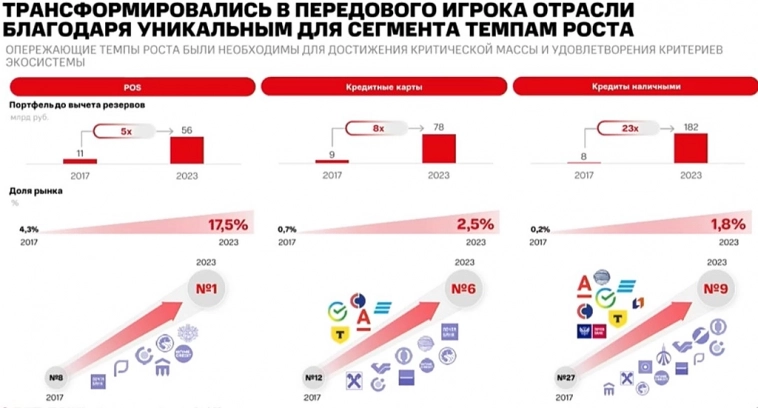

☝️Последние 8 лет у банка были три ключевых продукта:

— POS-кредит (экспресс-займ прямо в торговой точке). По результатам 2023 года занимают позицию №1 среди банков.

— По кредитным картам на 6 месте.

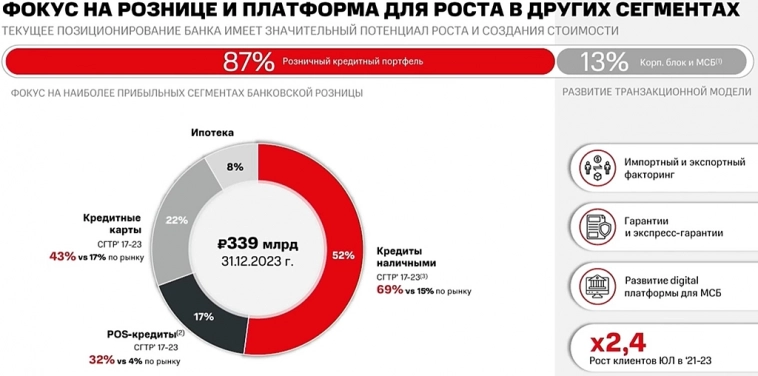

— По потребительским кредитам занимают 9 место.Розничные кредиты составляют основу процентного дохода — 87%. Остальные 13% кредиты юрлицам. В будущем рост кредитования малого и среднего бизнеса может стать дополнительной точкой.

Комиссия за транзакции составляет 44% от доходов. На подходе и инвестиционные услуги для клиентов.

❗️ В планах банка расти на 25-30% год, что позволит обгонять рынок. При этом видят неплохой потенциал еще большего роста.

Авто-репост. Читать в блоге >>> *мы планируем удвоить кредитный портфель в ближайшие несколько лет (из презентации)

*мы планируем удвоить кредитный портфель в ближайшие несколько лет (из презентации)

Книга заявок на IPO МТС Банка переподписана в пять раз по верхней границе — РБК Инвестиции

Книга заявок на IPO МТС Банка переподписана в пять раз по верхней границе — РБК Инвестиции

Книга заявок на первичное размещение акций МТС Банка на Мосбирже переподписана в пять раз по верхней границе ценового диапазона, который был заявлен ранее в пределах ₽2350–2500 за бумагу — источники РБК Инвестиций

quote.ru/news/article/6628d90c9a794766aa000364

Авто-репост. Читать в блоге >>> Участвую в IPO МТС Банка

Участвую в IPO МТС Банка

📱 Давайте рассмотрим основные параметры размещения:1️⃣ Ценовой диапазон размещения составляет — 2350-2500₽ за акцию, он пройдёт по верхней планке, ибо в первый день книга была переподписана в 2 раза, соответственно, аллокация будет ничтожной.

2️⃣ Компания планирует привлечь 10₽ млрд в капитал, с учётом верхней планки размещения, то капитализация составит 75,1₽ млрд без допэмиссии (есть зарегистрированная допэмиссия на 7,187 млн акций, но представители говорили, что всю допэмиссию размещать не будут). А это значит, что размещение соответствует примерно 1 капиталу, который составлял на конец 2023 г. — 76,3₽ млрд. Не забываем, что у банка есть суборды на 5₽ млрд, но их не стоит учитывать при оценке капитала.

3️⃣ Как всегда, мы имеем новый параметр IPO: компания поддержит цены после размещения в размере до 15% от базового размера сделки.

4️⃣ ROE в 2023 г. составил — 19,1% (это меньше чем у Сбербанка, ВТБ, Совкомбанка, Тинькоффа, БСПБ).

Почему тогда банк интересен при такой рентабельности?

Авто-репост. Читать в блоге >>> Новая дивполитика МТС и рекомендованные дивиденды. Что делать с акциями?

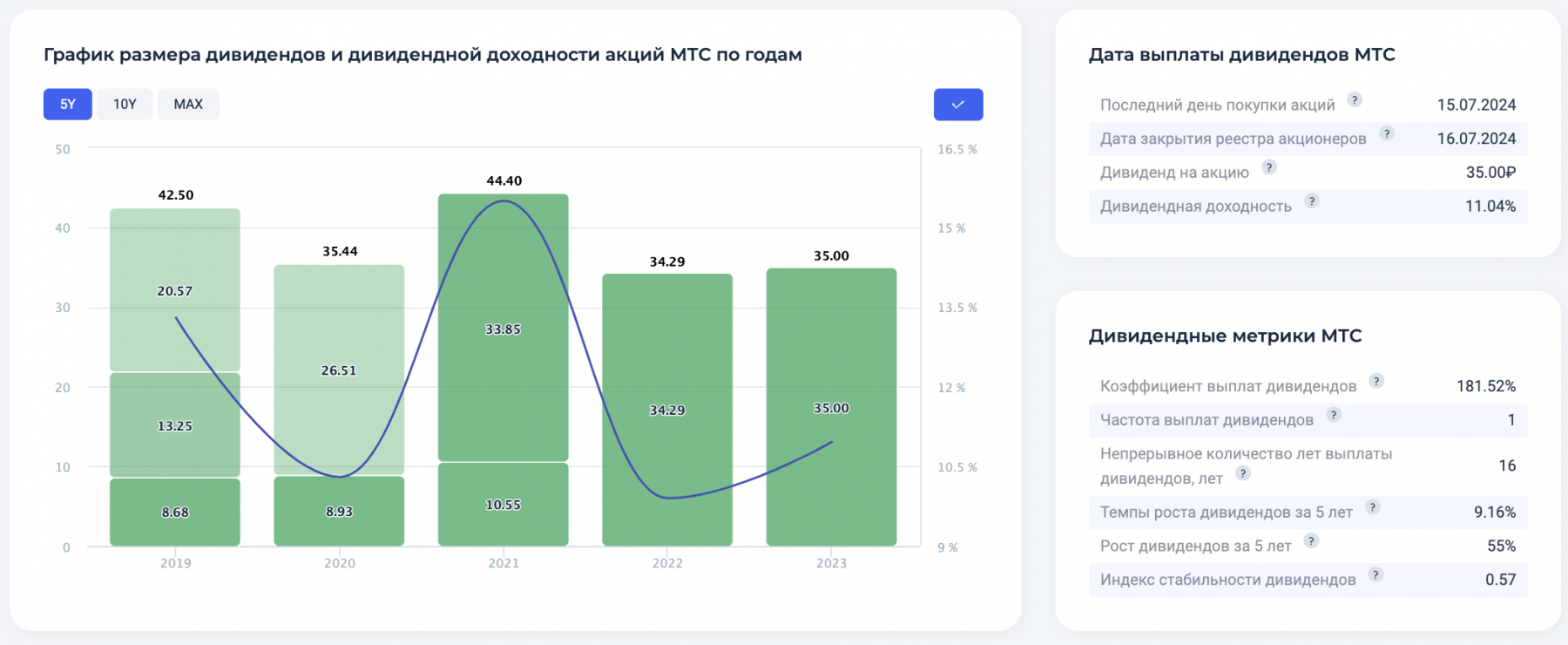

Новая дивполитика МТС и рекомендованные дивиденды. Что делать с акциями?МТС вчера после основой торговой сессии объявил решение по дивидендам за 2023 г., а также представил новую дивидендную политику компании.

Что по дивидендам?

Совет директоров МТС вечером рекомендовал дивиденды за 2023 г. в размере 35 руб. на акцию. Текущая доходность составляет 11,25%. Дата закрытия реестра для получения дивидендов назначена на 16 июля 2024 г.

Более того, компания объявила о новой дивидендной политике МТС, которая предусматривает выплаты дивидендов в размере не менее 35 руб. на акцию на протяжении 2024-2026 гг.

Мнение

Высокие дивиденды были в рамках ожиданий. Об этом я писал ещё в январе: «Думаю, можно рассчитывать на дивиденды около 30-40 руб.».

Сейчас МТС заплатит больше полученной чистой прибыли уже за счёт привлечённых средств от IPO МТС-Банка. При распределении всей чистой прибыли за 2023 г., дивиденд на акцию мог бы составить около 32 руб.

Дальше, драйверов роста в акциях МТС я не вижу, только продажа башенного бизнеса. Поэтому вчера зафиксировал прибыль в спекулятивном портфеле, продав бумаги по 315 руб. Доходность позиции составила более 24%.

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций