Не включаем акции металлургов в список наших фаворитов на фоне негативной рыночной конъюнктуры и в связи с тем, что отрасль еще не прошла циклический спад - ГПБ Инвестиции

Российские металлурги снизили производство стали с начала года.

Согласно предварительным данным «Корпорации Чермет», в январе–мае 2025 года российские металлургические компании снизили производство стали, готового проката и труб при небольшом увеличении производства чугуна и железной руды.

— Железная руда. Производство в январе-мае 2025 года увеличилось на 1,6% г/г, до 45,3 млн тонн, при этом в мае наблюдалось увеличение на 0,4% г/г, до 9,5 млн тонн.

— Чугун. Производство за пять месяцев текущего года увеличилось на 0,3% г/г, до 21,7 млн тонн, однако в мае рост производства составил 3,0% г/г, а объем 4,5 млн тонн.

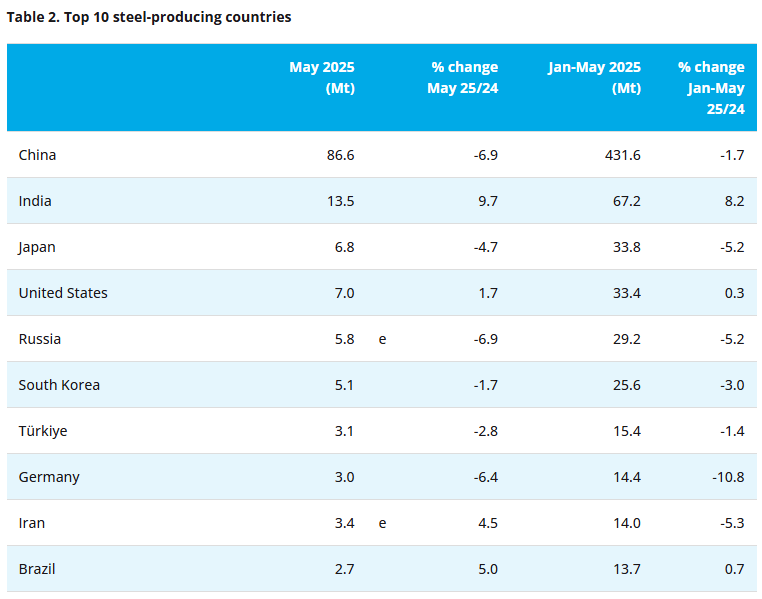

— Сталь. Производство в январе–мае 2025 года сократилось на 5,2% г/г, до 29,1 млн тонн, при этом в мае производство снизилось на 3,4% г/г, до 6,0 млн тонн.

— Готовый прокат. Снижение производства наблюдалось как по итогам пяти месяцев 2025 года — на 6,2% г/г, до 25,1 млн тонн, так и по итогам мая — на 4,4% г/г, до 5,2 млн тонн.

— Трубы. Зафиксировано снижение производства за пять месяцев 2025 года на 9,2% г/г и по итогам мая на 12,9% г/г, до 4,7 и 1,0 млн тонн соответственно.

Авто-репост. Читать в блоге

>>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций