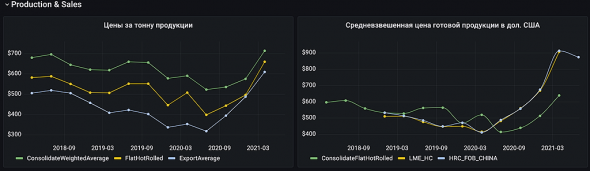

Добавил для расчета средне-квартальной цены лаг в один месяц,

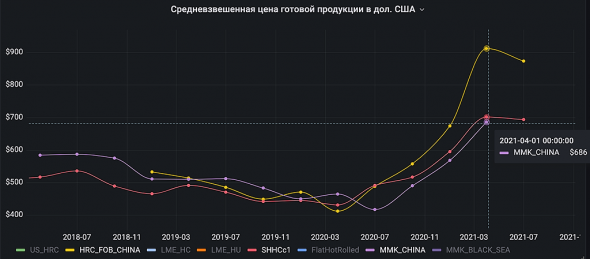

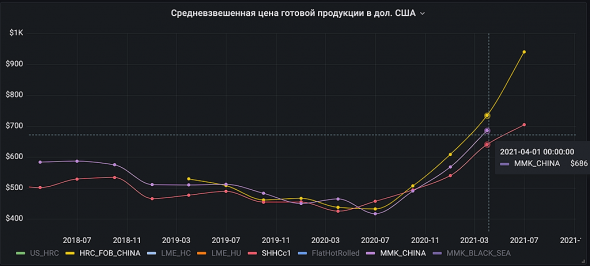

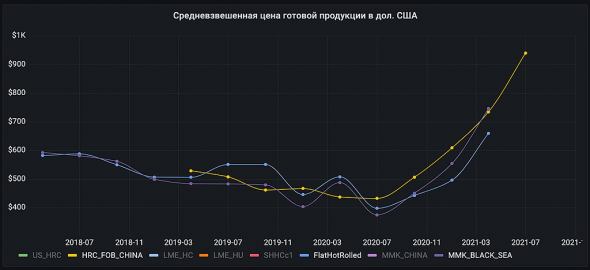

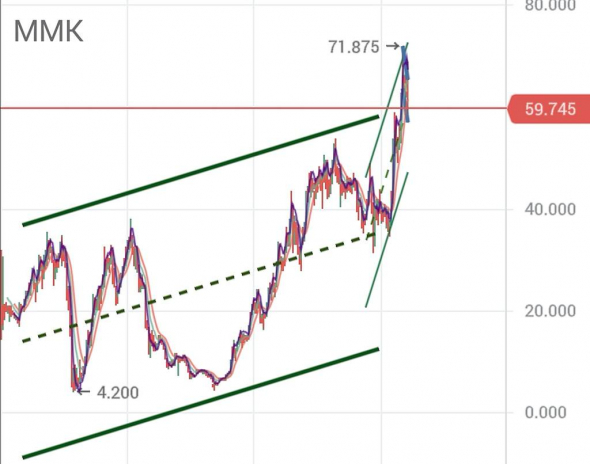

Все на одном графике по г/к прокаты фьючерс в US и Китайский, FOB порты Китая(экспорт), и цена ММК

Кажет тут отлично видно, на какие цены стоит ориентироваться при оценке стоимости акции :)

Константин Лебедев, всё отлично, но акции покупают на ожиданиях, а не на фактах. И о доходности судят не по той доходности, которая была.

Примерный прогноз на этот год (с одной стороны вилами по воздуху, с другой стороны не от случайных людей на рынке):

Чистая прибыль за этот год: +437% (прогнозируется) к прошлому, при этом чистая прибыль за 1 квартал составила 477 мнл$, что на 126 млн$ меньше, чем за весь 2020 год и на 373млн$ меньше, чем за весь 2019 год.

Прогнозируемая EPS, то есть чистая прибыль/количество обыкновенных акций +291% к прошлому году.

P/E ММК 15,1, Для сравнения у НЛМК 15,27, Северсталь 17,45

% по долгу/EBITDA (сколько прибыли на обслуживание долга) 0,54%, у северстали 0,93%, НЛМК 1,08%

И на десерт прогнозируемая целевая цена MMK (для чистоты возьмём GDR на Лондонской бирже):

JPMorgan 14

Goldman Sachs 11,9

UBS 13,3

Bank of America 10,01

BCS 14

Sber 10,6

Sova Capital 10

Альфа банк 9,3

Атон 8

ВТБ 16

Райффайзен 11,3

Ренессанс Капитал 11,7

Прямо сейчас цена по Лондону 10,6. Прогнозу альфа банка по умолчанию не доверяю, как и ренессанса. Упадёт до прогнозируемой Атоном — доберу с больши удовольствием, вырастет до прогнозируемой UBS или БКС — продам. В чудеса вроде 16 не особо верю, нередко у ВТБ прогнозы оптимистичнее реально возможных, хотя нередко просто горизонт немного дальше…

В целом же планирую держать до августа, а то и середины сентября — смотря как изменятся настроения и начнут ли видеть игроки очевидное.

Полагаю, серьёзного пересмотра не будет к 6 июля, но 29 июня не увидел целевой цены аналитиков газпромбанка. Да и вообще жду отчёта 22 июля, потому как любой объём и ранее произведённый можно продать дороже, а можно и произведённый с повышением затрат на капиталку продать с дисконтом.

Для диверсификации отраслей прямо сейчас в портфеле есть, разумеется, как и написал выше, что если упадёт ощутимо, то доберу, если отрастёт — возможно продам, но смотря на сколько отрастёт. Пока дивы за 2021 год не выплачены — в целом не вижу смысла продавать, если только не будет интересного + ** %

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций