| Число акций ао | 103 млн |

| Номинал ао | 0.25 руб |

| Тикер ао |

|

| Капит-я | 72,7 млрд |

| Выручка | 250,5 млрд |

| EBITDA | 73,9 млрд |

| Прибыль | 21,7 млрд |

| Дивиденд ао | – |

| P/E | 3,4 |

| P/S | 0,3 |

| P/BV | 0,6 |

| EV/EBITDA | 2,3 |

| Див.доход ао | 0,0% |

| ЛСР Группа Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ЛСР Группа акции

-

Стоимость заключенных новых контрактов Группы ЛСР за 9 мес +16% г/г

Стоимость заключенных новых контрактов Группы ЛСР за 9 мес +16% г/гОсновные результаты за 9 месяцев 2020 года:

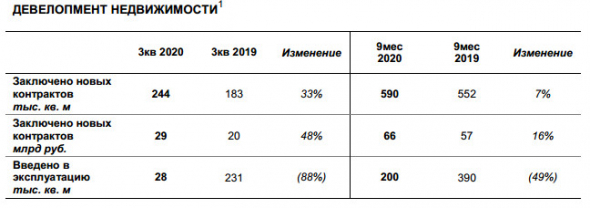

- Стоимость заключенных новых контрактов увеличилась на 16% год к году и достигла 66 млрд руб., а объём составил 590 тыс. кв. м;

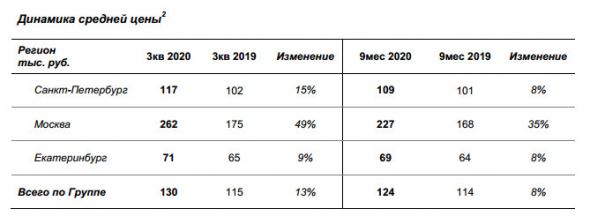

- Средняя цена реализованной недвижимости выросла на 8% год к году и составила 124 тыс. руб. за кв. м;

- Доля заключенных контрактов с участием ипотечных средств составила 64% по сравнению с 48% за 9 месяцев 2019 года;

- Введено в эксплуатацию 200 тыс. кв. м чистой продаваемой площади, в соответствии с утвержденными планами Компании;

- Объем площадей, выведенных в продажу, составил 585 тыс. кв. м;

- Результаты в сегменте строительных материалов соответствуют ожиданиям руководства Компании.

Авто-репост. Читать в блоге >>> Сектор жилой недвижимости - очевидный бенефициар текущих макроэкономических тенденций - Газпромбанк

Сектор жилой недвижимости - очевидный бенефициар текущих макроэкономических тенденций - Газпромбанк

Рынок жилой недвижимости пережил период серьезного стресса, вызванного пандемией и масштабными ограничениями. Мы полагаем, что сектор – очевидный бенефициар текущих макроэкономических тенденций, когда падение процентных ставок снижает привлекательность банковских депозитов и увеличивает доступность ипотечных кредитов. Мы подтверждаем нашу рекомендацию «ЛУЧШЕ РЫНКА» по бумагам Группы ПИК (целевая цена: 670 руб./акц.), Группы ЛСР (целевая цена: 1 200 руб./акц., 3,1 долл./ГДР) и Группы «Эталон» (целевая цена: 240 руб./акц., 3,0 долл./ГДР).

Динамика в период пандемии. Рынок жилой недвижимости столкнулся с резким падением потребительского спроса в связи с ограничениями из-за пандемии. Введенный в Москве и Московской области запрет на строительные работы повысил – хоть и временно – риски, связанные с покупкой недвижимости на этапе строительства, тем самым обострив ситуацию. В апреле застройщики столкнулись с падением продаж на 20-40% г/г, что ухудшило их балансы, поставило под угрозу графики реализации проектов и – что более важно – подорвало уверенность потребителей в сроках их завершения.

Авто-репост. Читать в блоге >>> Потенциал роста в акциях Группы ЛСР пока не отыгран - Фридом Финанс

Потенциал роста в акциях Группы ЛСР пока не отыгран - Фридом Финанс

«Группа ЛСР» (-0,18%) представит операционные результаты за третий квартал.

По итогам первого полугодия компания увеличила продажи на 3% на фоне роста цен на 5%.

Мы полагаем, что компания могла реализовать порядка 180 тыс. кв. м недвижимости. В продаже группы 450 тыс. кв.м. Рынок жилой недвижимости способен вырасти в пределах 15% в год благодаря доступности ипотеки. Котировки ЛСР почти полностью восстановились после весеннего шока, но потенциал роста пока не отыгран. Цель — 1009 руб. на горизонте 12 месяцев.

Ващенко Георгий

ИК «Фридом Финанс»

Авто-репост. Читать в блоге >>>

Обзор: Минфин РФ продлевает льготную ипотеку под 6,5% до 1 июля 2021 года

Обзор: Минфин РФ продлевает льготную ипотеку под 6,5% до 1 июля 2021 года

Минфин России внес в Правительство проект постановления о продлении льготной ипотеки под 6,5% до 1 июля 2021 года

16.10.2020 15:35

Минфином России в соответствии с поручением Президента Российской Федерации В.В. Путина, озвученным на совещании с членами Правительства РФ 14 октября 2020 года, подготовлен и внесен в Правительство РФ проект постановления о продлении программы льготной ипотеки на новостройки под 6,5% до 1 июля 2021 года.

Программа субсидирования ставок по ипотеке на квартиры в новостройках запущена в апреле 2020 года для поддержки рыночного спроса на жилье, снизившегося из-за введения режима самоизоляции и резкого снижения доходов населения.

По состоянию на 12 октября 2020 заключено 224,4 тыс. кредитных договоров на 630,8 млрд руб. Использовано около 70% запланированного лимита программы (900 млрд рублей). Выдано 216,7 тыс. кредитов на 607,5 млрд руб.

К 1 ноября 2020 планируется выдать около 268 тыс. кредитов на сумму 800 млрд рублей.

Продление Программы до 1 июля 2021 года позволит дополнительно выдать 354 тыс. кредитов на 1,1 трлн руб., в том числе 90 тыс. кредитов на 270 млрд руб. – в ноябре-декабре 2020 года.

minfin.gov.ru/ru/press-center/?id_4=37240-minfin_rossii_vnes_v_pravitelstvo_proekt_postanovleniya_o_prodlenii_lgotnoi_ipoteki_pod_65_do_1_iyulya_2021_goda

Авто-репост. Читать в блоге >>> Минфин подготовил проект продления льготной ипотеки до 31.12.2021

Минфин подготовил проект продления льготной ипотеки до 31.12.2021

Как в американском фильме, спасение приходит в последний момент. За 2 недели до окончания программы льготной ипотеки (льготную ставку 6,5% предлагалось применять до 31 октября 2020) Минфин подготовил проект ее продления до 31.12.2021. (https://tass.ru/ekonomika/9691805)Поддержка экономики через стимулирование спроса – понятная формула. Я ее разделяю. Дешевые кредиты под жилье поднимают цену последнего, но это лучше, чем отправка денег непосредственно на финансовый рынок с неизбежным формированием более губительных фондовых пузырей.

Льготная ипотека при этом не решает проблемы низкого качества заемщиков. Думаю, сама проблема плохих ипотечных долгов возникнет очень скоро, уже в следующем году. Но в силу ее величины не станет экономическим бедствием. Сейчас государство выделяет деньги на кредитование покупки жилья. В будущем будет вынуждено выделять деньги на помощь в обслуживании выданных ипотечных кредитов. Россия тяжело занимает деньги, но все-таки занимает. И обслужить плохие долги граждан через привлечение госзаимствований – посильная задача.

Источник иллюстрации: https://avatars.mds.yandex.net/get-zen_doc/1861837/pub_5dc2c316fe289100b1a3d1ad_5dc2efea4e057700b2a31b75/scale_1200

Авто-репост. Читать в блоге >>>

ЦБ пока не опасается «пузыря» на ипотечном рынке, но в случае продления льготной программы кредитования под 6,5% и очередного кризиса могут появиться риски перегрева

ЦБ пока не опасается «пузыря» на ипотечном рынке, но в случае продления льготной программы кредитования под 6,5% и очередного кризиса могут появиться риски перегрева

— директор департамента обеспечения банковского надзора ЦБ Александр Данилов — РИА

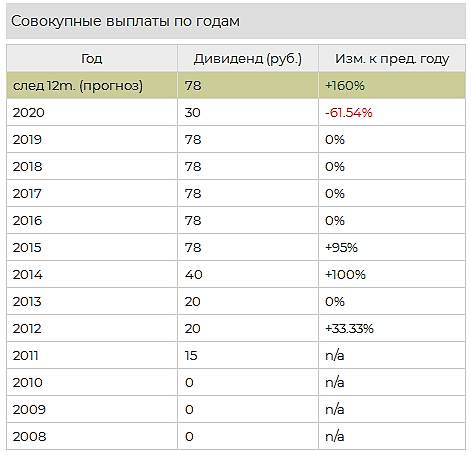

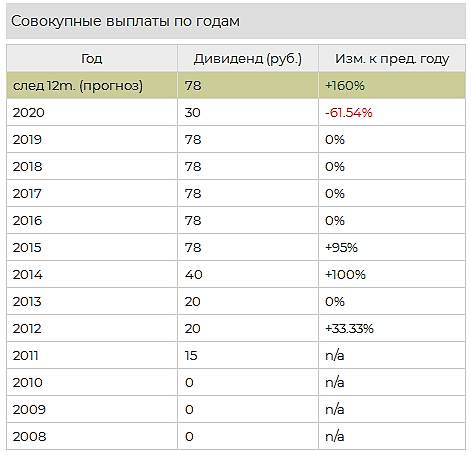

Да, дилемма, фиксировать перед дивами и перекладываться в упавший нефте-газ или в кэше посидеть или вообще ничего не делать — получить дивы и ждать следующих. Мне кажется, маловероятно, что за 2 полугодие дадут 58 рублей (суммарно до 78 дотянут), в лучшем случае опять, наверное, рубликов 30 отвалят и хватит.

ZaPutinNet, сам мучаюсь этими вопросамиХотя «Доход» беззастенчиво «рисует» +160% к следующим дивидендам… «По итогам 2019 года снизили дивиденд до 30 рублей на акцию и объявили о программе обратного выкупа акций на сумму не более 5 млрд рублей (около 48 рублей на акцию). Совокупный объем дивидендов с учетом выкупа составит те же 78 рублей на акцию. В 2021 году по завершении байбэка мы ожидаем возвращения Группы к прежнему уровню дивидендов в 78 рублей на акцию (параметры и сроки программы выкупа будут объявлены позже).» www.dohod.ru/ik/analytics/dividend/lsrg Наверное, всё же, придержу бумажку

Russia-n-Roul, я, пожалуй, тоже — пусть будет более диверсифицированный портфель

Да, дилемма, фиксировать перед дивами и перекладываться в упавший нефте-газ или в кэше посидеть или вообще ничего не делать — получить дивы и ждать следующих. Мне кажется, маловероятно, что за 2 полугодие дадут 58 рублей (суммарно до 78 дотянут), в лучшем случае опять, наверное, рубликов 30 отвалят и хватит.

ZaPutinNet, сам мучаюсь этими вопросамиХотя «Доход» беззастенчиво «рисует» +160% к следующим дивидендам… «По итогам 2019 года снизили дивиденд до 30 рублей на акцию и объявили о программе обратного выкупа акций на сумму не более 5 млрд рублей (около 48 рублей на акцию). Совокупный объем дивидендов с учетом выкупа составит те же 78 рублей на акцию. В 2021 году по завершении байбэка мы ожидаем возвращения Группы к прежнему уровню дивидендов в 78 рублей на акцию (параметры и сроки программы выкупа будут объявлены позже).» www.dohod.ru/ik/analytics/dividend/lsrg Наверное, всё же, придержу бумажку

Russia-n-Roul, вы забыли указать еще 20 руб. промежуточные! итого 50 руб. и обратный выкуп 48 руб.

Да, дилемма, фиксировать перед дивами и перекладываться в упавший нефте-газ или в кэше посидеть или вообще ничего не делать — получить дивы и ждать следующих. Мне кажется, маловероятно, что за 2 полугодие дадут 58 рублей (суммарно до 78 дотянут), в лучшем случае опять, наверное, рубликов 30 отвалят и хватит.

ZaPutinNet, сам мучаюсь этими вопросамиХотя «Доход» беззастенчиво «рисует» +160% к следующим дивидендам… «По итогам 2019 года снизили дивиденд до 30 рублей на акцию и объявили о программе обратного выкупа акций на сумму не более 5 млрд рублей (около 48 рублей на акцию). Совокупный объем дивидендов с учетом выкупа составит те же 78 рублей на акцию. В 2021 году по завершении байбэка мы ожидаем возвращения Группы к прежнему уровню дивидендов в 78 рублей на акцию (параметры и сроки программы выкупа будут объявлены позже).» www.dohod.ru/ik/analytics/dividend/lsrg Наверное, всё же, придержу бумажку

В 3-м квартале количество сделок с жильем премиум-класс в Москве выросло на 17%, при этом в сегменте де-люкс число сделок сократилось почти вдвое по сравнению с аналогичным периодом предыдущего года, сообщила компания Knight Frank. www.finmarket.ru/database/news/5326229

В 3-м квартале количество сделок с жильем премиум-класс в Москве выросло на 17%, при этом в сегменте де-люкс число сделок сократилось почти вдвое по сравнению с аналогичным периодом предыдущего года, сообщила компания Knight Frank. www.finmarket.ru/database/news/5326229 Да, дилемма, фиксировать перед дивами и перекладываться в упавший нефте-газ или в кэше посидеть или вообще ничего не делать — получить дивы и ждать следующих. Мне кажется, маловероятно, что за 2 полугодие дадут 58 рублей (суммарно до 78 дотянут), в лучшем случае опять, наверное, рубликов 30 отвалят и хватит.

Да, дилемма, фиксировать перед дивами и перекладываться в упавший нефте-газ или в кэше посидеть или вообще ничего не делать — получить дивы и ждать следующих. Мне кажется, маловероятно, что за 2 полугодие дадут 58 рублей (суммарно до 78 дотянут), в лучшем случае опять, наверное, рубликов 30 отвалят и хватит. Что будет с ценами на новостройки в Москве после нового года?

Что будет с ценами на новостройки в Москве после нового года?

В Москве за последние месяцы заметно вырос спрос на квартиры в новых домах, ожидаемо поползли вверх и цены. Ждать ли удешевления жилья, «РГ» спросила у экспертов. rg.ru/2020/10/02/reg-cfo/chto-budet-s-cenami-na-novostrojki-v-moskve-posle-novogo-goda.html

кто из брокеров дает шортить ЛСР???

Петр Варламов,

зашортил через втб

Andrealin,

Спасибо, я нашел у Тинькова)

Восстановление спроса на рынке недвижимости создает предпосылки для улучшения финпоказателей Группы ЛСР - Промсвязьбанк

Восстановление спроса на рынке недвижимости создает предпосылки для улучшения финпоказателей Группы ЛСР - Промсвязьбанк

Группа ЛСР впервые выплатит промежуточные дивиденды — 20 руб. на акцию за I полугодие

Акционеры ПАО «Группа ЛСР» на внеочередном собрании в среду утвердили выплату промежуточных дивидендов за первое полугодие 2020 года в размере 20 рублей на акцию, говорится в сообщении компании. Это будут первые промежуточные дивиденды, начисленные компанией. Общая сумма выплат составит 2 млрд 60,604 млн рублей. Список акционеров, имеющих право на получение дивидендов, будет составлен по данным на 12 октября 2020 года.

ЛСР обычно в качестве дивидендов выплачивает 78 рублей на акцию ежегодно, однако на фоне неопределенности в экономике в 2020 году компания выплатила дивиденды в размере 30 рублей на акцию (за 2019 год). Восстановление спроса на рынке недвижимости и рост цен создает предпосылки для улучшения финансовых показателей застройщика и, как следствие, увеличения дивидендных выплат акционерам. Выплата промежуточных дивидендов является позитивным сигналом для рынка и может способствовать продолжению роста акций компании.

Промсвязьбанк

Авто-репост. Читать в блоге >>> России предрекли бум спроса на жилье из-за падения рубля lenta.ru/news/2020/10/01/dollar_effect/

России предрекли бум спроса на жилье из-за падения рубля lenta.ru/news/2020/10/01/dollar_effect/

Определить дату, на которую определяются лица, имеющие право на получение дивидендов – 12.10.2020

Определить дату, на которую определяются лица, имеющие право на получение дивидендов – 12.10.2020 Группа ЛСР - информация о дивидендах

Группа ЛСР - информация о дивидендах

Поступили новые сущфакты о дивидендах Группа ЛСР, прочитать можно по ссылке: http://www.e-disclosure.ru/portal/company.aspx?id=4834

Авто-репост. Читать в блоге >>> Лидер падения. Сегодня ЛСР получила статус почетного члена Ассоциации содействия созданию норм и правил «Экологического строительства» (Green Building Council)! Хорошая ведь новость? И собрание акционеров утвердило еще одни дивиденды! Но лидер падения. Почему? Посмотрите на график котировок. Перекупленность явная, даже сейчас на падении цена за акцию превышает балансовую стоимость чистых активов компании (которая около 830 руб). Коррекция потребовалась немедленно! До даты, на которую определяются лица, имеющие право на получение дивидендов 12.10.2020 можно устроить целых 10 дней падения!

Лидер падения. Сегодня ЛСР получила статус почетного члена Ассоциации содействия созданию норм и правил «Экологического строительства» (Green Building Council)! Хорошая ведь новость? И собрание акционеров утвердило еще одни дивиденды! Но лидер падения. Почему? Посмотрите на график котировок. Перекупленность явная, даже сейчас на падении цена за акцию превышает балансовую стоимость чистых активов компании (которая около 830 руб). Коррекция потребовалась немедленно! До даты, на которую определяются лица, имеющие право на получение дивидендов 12.10.2020 можно устроить целых 10 дней падения!

ЛСР Группа - факторы роста и падения акций

- Большой портфель проектов, превышающий в несколько раз капитализацию компании. (15.10.2023)

- Красный рост продаж в 2023 году (20.10.2023)

- Слабый уровень коммуникаций с акционерами (31.12.2021)

- Мажоритарный акционер кредитует сам себя по сниженной ставке за счет ЛСР, вместо того, чтобы платить дивиденды (5 млрд руб в 1П22) (31.08.2022)

- КРАЙНЕ НИЗКИЕ ПРАКТИКИ КОРПОРАТИВНОГО УПРАВЛЕНИЯ!!! В НАЧАЛЕ 2023 ГОДА МЕНЕДЖМЕНТ ПОДАРИЛ САМ СЕБЕ 22МЛН АКЦИЙ НА 11 МЛРД РУБЛЕЙ, КОТОРЫЕ БЫЛИ ВЫКУПЛЕНЫ ЗА СЧЕТ СРЕДСТВ КОМПАНИИ. (31.03.2023)

- Высокая долговая нагрузка (выше конкурентов, ND/EBITDA = 2,7) (15.10.2023)

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций