| Число акций ао | 8 524 млн |

| Число акций ап | 93 млн |

| Номинал ао | 1 руб |

| Номинал ап | 1 руб |

| Тикер ао |

|

| Тикер ап |

|

| Капит-я | 160,6 млрд |

| Выручка | 131,1 млрд |

| EBITDA | 67,7 млрд |

| Прибыль | 22,6 млрд |

| Дивиденд ао | 0,4281 |

| Дивиденд ап | 25,9523 |

| P/E | 7,1 |

| P/S | 1,2 |

| P/BV | 0,8 |

| EV/EBITDA | 2,2 |

| Див.доход ао | 2,8% |

| Див.доход ап | 8,1% |

| Россети Ленэнерго Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Россети Ленэнерго акции

-

В этом году дивы по префам будут 11% ориентировочно, а с учётом увеличения чистой прибыли на 46% дивы за 2019 г должны быть действительно хорошие

В этом году дивы по префам будут 11% ориентировочно, а с учётом увеличения чистой прибыли на 46% дивы за 2019 г должны быть действительно хорошие Ленэнерго. Обзор финансовых показателей по РСБУ за 1-ый квартал 2019 года

Ленэнерго. Обзор финансовых показателей по РСБУ за 1-ый квартал 2019 годаКомпания опубликовала отличный отчет по РСБУ за 1-ый квартал, он оказался даже лучше, чем я ожидал.

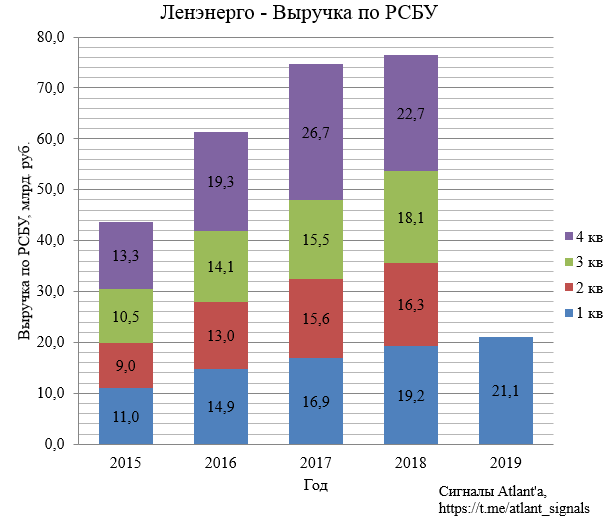

Выручка выросла благодаря росту тарифов и увеличению полезного отпуска.

читать дальше на смартлабе По отчёту:

По отчёту:

Прибыль на вскидку +25-30%

И это рсбу, которая важна для префов.

Рентабельность передачи электроэнергии не упала и даже заметно выросла, что после провального 4кв 2018 не может не радовать. Капексы, инвестпрограмма, решения россетей мне, как владельцу префов естественно пофиг

Преф короче стоит пока придержать ибо дивы за 2019 должны быть повкуснее… Ленэнерго - чистая прибыль за 3 мес по РСБУ выросла на 46% г/г

Ленэнерго - чистая прибыль за 3 мес по РСБУ выросла на 46% г/г

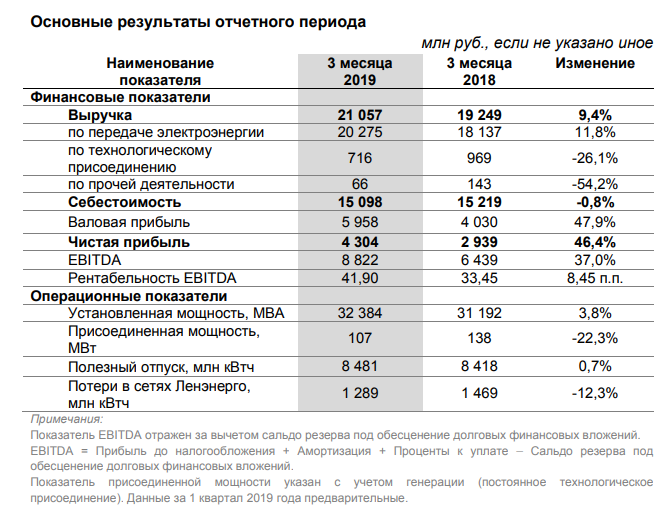

Чистая прибыль компании по итогам 1 квартала 2019 года составила 4,3 млрд руб. Относительно аналогичного периода 2018 года финансовый результат улучшился на 46,4%, в основном за счет роста выручки от оказания услуг по передаче электроэнергии.Выручка ПАО «Ленэнерго» за 1 квартал 2019 года составила 21 млрд руб., относительно показателя аналогичного периода 2018 года рост составил 1,8 млрд руб. или 9,4%.

Показатель EBITDA за 1 квартал 2019 года составил 8,8 млрд руб., относительно аналогичного показателя прошлого периода рост составил 37%.

В настоящий момент финансовое состояние ПАО «Ленэнерго» оценивается как стабильно устойчивое: возрос уровень рентабельности, соотношение чистый долг/EBITDA (за 4 квартала) находится на комфортном уровне 0,81.

http://lenenergo.ru/press/lenenergo/65378.html

читать дальше на смартлабе

Почему здесь до сих пор нет фейерверка? Не разливают шампанское по бокалам.

И вообще тишина.

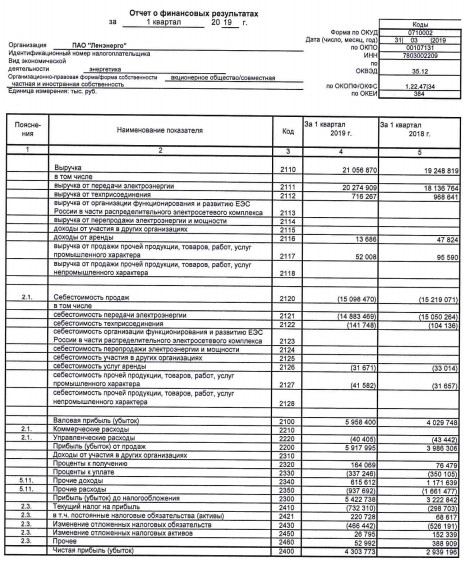

ПАО «Ленэнерго» опубликовало финансовую отчётность за 1 квартал 2019 года, составленную в соответствии с РСБУ

«Прибыль Общества по итогам 1 квартала 2019 года составила 4,3 млрд рублей, что в 1,5 раза превышает финансовый результат за аналогичный период прошлого года – в основном за счет роста выручки по передаче электроэнергии. Финансовое состояние Общества является стабильно устойчивым, возрос уровень рентабельности, соотношение Чистый долг/EBITDA (за 4 квартала) находится на комфортном уровне 0,81х».

— Полинов Алексей Александрович,

Заместитель генерального директора

по экономике и финансам ПАО «Ленэнерго»

Пояснения к операционным результатам

Рост полезного отпуска электроэнергии в 1 квартале 2019 году на 0,7% относительно 1 квартала 2018 года обусловлен:

■ приростом потребления электроэнергии по всем группам потребителей, включая крупные промышленные предприятия и население по Ленинградской области.

Снижение потерь на 1,62 п.п. произошло за счет реализации программы по снижению потерь электроэнергии, которая включает в себя мероприятия по модернизации системы учета электроэнергии, выявлению безучетного и бездоговорного потребления электроэнергии.

Пояснения к финансовым результатам

Выручка ПАО «Ленэнерго» за 1 квартал 2019 года составила 21 057 млн руб., в том числе:

■ выручка за услуги по передаче электроэнергии за 1 квартал 2019 года составила 20 275 млн руб., что на 11,8% (2 138 млн руб.) выше значения показателя за 1 квартал 2018 года за счет увеличения тарифных ставок и объемов потребления в 2019 году;

■ выручка от услуг по технологическому присоединению за 1 квартал 2019 года составила 716 млн руб., что на 26,1% (252 млн руб.) ниже аналогичного показателя прошлого периода в связи с закрытием в 1 квартале 2018 года крупного договора с ЗАО «Общественно-деловой центр «Охта»;

■ выручка от прочей деятельности за 1 квартал 2019 год снизилась на 54,2% (78 млн руб.) и составила 66 млн руб., что обусловлено снижением выручки от эксплуатационного обслуживания оборудования АО «СПб ЭС» в связи с передачей объектов наружного освещения АО «СПб ЭС» в СПБ ГУП «Ленсвет» по договору мены.

Себестоимость оказанных услуг ПАО «Ленэнерго» за отчётный период снизилась относительно аналогичного периода 2018 года на 0,8% и составила 15 098 млн руб.

Чистая прибыль ПАО «Ленэнерго» за отчётный период составила 4 304 млн руб., что на 46,4% выше аналогичного показателя прошлого периода в основном за счет роста выручки от оказания услуг по передаче электроэнергии.

Показатель EBITDA ПАО «Ленэнерго» за отчётный период составил 8 822 млн руб., что на 37,0% выше аналогичного показателя прошлого периода за счет роста валовой прибыли от оказания услуг по передаче электроэнергии.

Лыжник, Почему здесь до сих пор нет фейерверка? Не разливают шампанское по бокалам.

Почему здесь до сих пор нет фейерверка? Не разливают шампанское по бокалам.

И вообще тишина.

ПАО «Ленэнерго» опубликовало финансовую отчётность за 1 квартал 2019 года, составленную в соответствии с РСБУ

«Прибыль Общества по итогам 1 квартала 2019 года составила 4,3 млрд рублей, что в 1,5 раза превышает финансовый результат за аналогичный период прошлого года – в основном за счет роста выручки по передаче электроэнергии. Финансовое состояние Общества является стабильно устойчивым, возрос уровень рентабельности, соотношение Чистый долг/EBITDA (за 4 квартала) находится на комфортном уровне 0,81х».

— Полинов Алексей Александрович,

Заместитель генерального директора

по экономике и финансам ПАО «Ленэнерго»

Пояснения к операционным результатам

Рост полезного отпуска электроэнергии в 1 квартале 2019 году на 0,7% относительно 1 квартала 2018 года обусловлен:

■ приростом потребления электроэнергии по всем группам потребителей, включая крупные промышленные предприятия и население по Ленинградской области.

Снижение потерь на 1,62 п.п. произошло за счет реализации программы по снижению потерь электроэнергии, которая включает в себя мероприятия по модернизации системы учета электроэнергии, выявлению безучетного и бездоговорного потребления электроэнергии.

Пояснения к финансовым результатам

Выручка ПАО «Ленэнерго» за 1 квартал 2019 года составила 21 057 млн руб., в том числе:

■ выручка за услуги по передаче электроэнергии за 1 квартал 2019 года составила 20 275 млн руб., что на 11,8% (2 138 млн руб.) выше значения показателя за 1 квартал 2018 года за счет увеличения тарифных ставок и объемов потребления в 2019 году;

■ выручка от услуг по технологическому присоединению за 1 квартал 2019 года составила 716 млн руб., что на 26,1% (252 млн руб.) ниже аналогичного показателя прошлого периода в связи с закрытием в 1 квартале 2018 года крупного договора с ЗАО «Общественно-деловой центр «Охта»;

■ выручка от прочей деятельности за 1 квартал 2019 год снизилась на 54,2% (78 млн руб.) и составила 66 млн руб., что обусловлено снижением выручки от эксплуатационного обслуживания оборудования АО «СПб ЭС» в связи с передачей объектов наружного освещения АО «СПб ЭС» в СПБ ГУП «Ленсвет» по договору мены.

Себестоимость оказанных услуг ПАО «Ленэнерго» за отчётный период снизилась относительно аналогичного периода 2018 года на 0,8% и составила 15 098 млн руб.

Чистая прибыль ПАО «Ленэнерго» за отчётный период составила 4 304 млн руб., что на 46,4% выше аналогичного показателя прошлого периода в основном за счет роста выручки от оказания услуг по передаче электроэнергии.

Показатель EBITDA ПАО «Ленэнерго» за отчётный период составил 8 822 млн руб., что на 37,0% выше аналогичного показателя прошлого периода за счет роста валовой прибыли от оказания услуг по передаче электроэнергии.

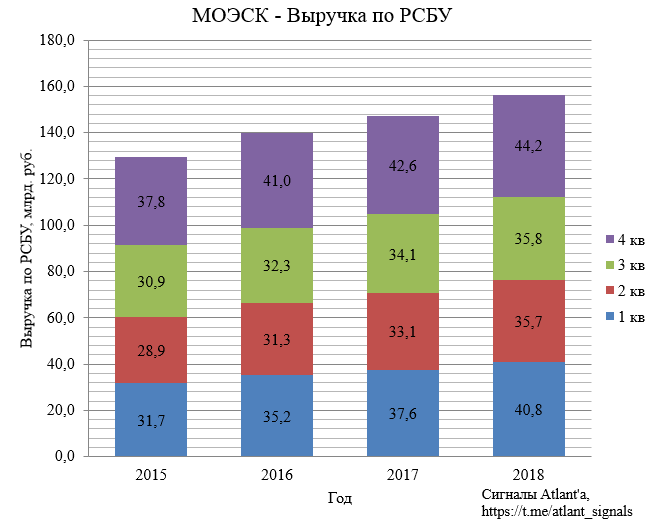

ДЗО ПАО "Россети"- МРСК и ФСК. Обзор финансовых показателей за 2018 год. Часть 5. МОЭСК и Ленэнерго

ДЗО ПАО "Россети"- МРСК и ФСК. Обзор финансовых показателей за 2018 год. Часть 5. МОЭСК и ЛенэнергоПродолжаем обзор наиболее популярных электросетевых компаний. Первая часть (МРСК Волги+МРСК Северо-Запада) тут, вторая (МРСК Сибири+МРСК Урала) тут, третья (МРСК Центра+МРСК Центра и Приволжья) тут, четвертая (МРСК Юга+ФСК ЕЭС) тут.

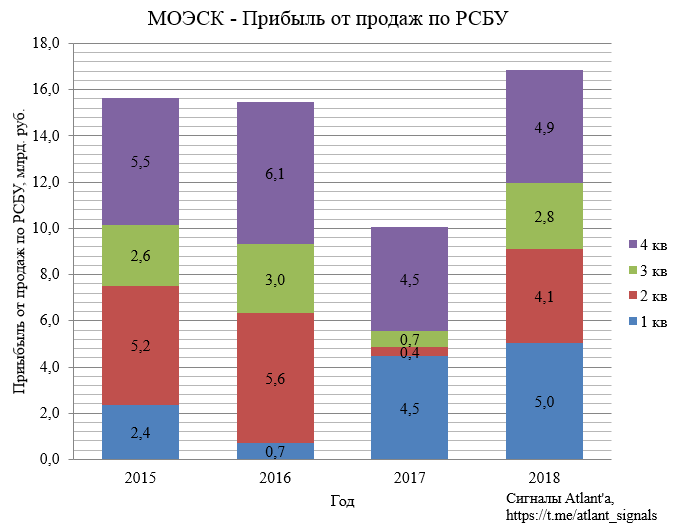

МОЭСК.

Выручка по РСБУ стабильно растет.

Прибыль от продаж на максимуме за 4 года.

читать дальше на смартлабе

Суд в Петербурге оставил без изменения обвинительный приговор экс-главы «Ленэнерго»

Суд в Петербурге оставил без изменения обвинительный приговор экс-главы «Ленэнерго»

Гражданский иск удовлетворен на сумму 228 млн 296 тысяч рублей. Взыскание солидарное в пользу ПАО «Ленэнерго».

Https://tass.ru/proisshestviya/6361949 У Ленэнерго светлые перспективы - Финам

У Ленэнерго светлые перспективы - Финам

«Ленэнерго» является перспективным инвестиционным кейсом на ближайшие годы, и покупки на ценовых просадках мы считаем целесообразными. У компании остаются существенные объемы сглаживания, которые позволят индексировать тарифы заметно выше инфляции и выйти на рекордные показатели прибыли к окончанию RAB-периода в 2020 году, нарастить денежные потоки и начать погашение долгов. Мы также отмечаем увеличение производственного потенциала после присоединения СПбЭС в рамках стратегии Россетей по консолидации активов.

Компания отчиталась о росте прибыли акционеров до рекордных 10,6 млрд руб., и хотя эффект роста был связан с низкой базой 2017 г., мы считаем результаты сильными. Компания увеличила полезный отпуск на 3%, операционный денежный поток составил 23 млрд руб.

В этом году мы ожидаем повышения прибыли по МСФО на 22% до 13 млрд руб. Финансовый план компании предполагает прибыль по РСБУ 11,7 млрд руб. (+13%).

Малых Наталия

Дивиденд по «префам» может составить 11,1 руб. на акцию с доходностью 11,5%. По обыкновенным акциям – 0,24 руб. (+77%) с доходностью 4,1%. Компания сейчас прорабатывает изменение дивидендной политики для обыкновенных акций с целью повышения выплат с 2019 года.

ГК «ФИНАМ»

читать дальше на смартлабе

Дмитрий Гончаровский, чет странный какой-то расчет у вас. На префа по уставу 10% ЧП рсбу, больше ни разу не платили. А вы там 16% насчитали. И в абсолютном выражении на обычку полюбому больше. Даже при 30% отчислений.

Саша Пушкин, да, возможно, Вы правы. Я для расчёта брал данные отсюда — smart-lab.ru/q/LSNG/f/y/ и smart-lab.ru/q/LSNG/f/y/MSFO/dividend/. Умножил размер дивидендов на ао и ао на их количество, после поделил на размер ЧП за год по МСФО. Возможно, ошибся в расчётах или что-то не учёл.

Ленэнерго: дивиденды по обыкновенным акциям. Чего ждать?

Цена на них может вырасти. Гендиру поручено «проработать вопрос увеличения дивидендных выплат» (цитата из решения СД от 02.04.2019, https://www.e-disclosure.ru/portal/event.aspx?EventId=b3GBcpQ9FES4MZw78vAMuA-B-B) по обыкновенным акциям. При выплатах за 2017 год доходность была: пр. — 16,5%, об. — 2,8 %.

Как я понимаю это поручение - увеличения дивидендных выплат на обычку. Увеличение в абсолютном выражении. То есть в прошлом году суммарно на обычку выплатили 1 164 млн. р. (расчёт см. ниже), а с 2019 отчётного года выплачивать в абсолютном выражении больше, чем на префа.

Пожелание понятно. Была проведена докапитализация компании через выпуск дополнительных обыкновенных акций. Это случилось из-за того, что часть денег была потеряна в банке, у которого отозвали лицензию. Лица, в адрес которых проводилась докапитализация и которые выкупали дополнительные акции к компании, хотят каким-то образом вернуть себе вложенное. Они могут сделать это через дивиденды, выплачиваемые по обыкновенным акциям. Сейчас в абсолютном выражении сумма, направляемая на выплаты по префам, больше суммы, направляемая на выплаты по обычке.

Уменьшить выплаты на пр. акции — не могут. Мешает пункт устава о выплате на префа. Если устав изменят, то возможны варианты:

1) выплаты в абсолютном выражении по префам может упасть, это потянет за собой цену вниз,

2) префа вообще отменят и поменяют на обычку,

3) давно уже ходит слух об объединении ЛЭ и МРСК СЗ, пока только слух — руководство Россетей опровергает его; если случится, префа, с большой вероятностью, конвертируют в обычку объединенной компании, как бы она не называлась.

Рассмотрим вариант, когда выплаты на префа остаются по текущему уставу и дивполитике. Как возможно поднять выплаты по обычке?

Могут поднять выплаты на обычку за счёт увеличения процента от прибыли, направляемого на дивиденды, тогда цена на них пойдёт вверх.

В 2018 году заплатили на префа — 13,47, на обычку — 0,1366.

Если не менять устав, чтобы поднять выплаты по обычке, надо увеличивать объем выплаты по отношению к чистой прибыли с 31% (было за 2017) до 40 % (за 2018). Хотя бы до 40%. Расчёт см. ниже.

Тогда можно будет направить большую сумму на обычку.

Рассчитаем, если направить за 2018 год на дивиденды 31% от прибыли:

за 2017 — 31% от 7,79 млрд прибыли = 2,42 млрд.

за 2018 — 31% от 10,6 млрд = 3,22 млрд.

АП — 93 млн.

АО — 8 524 млн.

2017: ао — 0,1366 × 8 524 = 1164,34 млн.

ап — 13,47 × 93 = 1252 млн. (16% прибыли)

2018: 16 % на ап — 16 % × 10,6 = 1,696 млрд. или 1 696 млн. р. / 93 млн. ап = 18,2365 рублей на ап.

На ао (при выплате 31% прибыли как в прошлом году) остаётся:

10 400 × 0,31 — 1 664 = 1 560 млн. р.

На ао: 1 560 / 8 524 = 0,183 р.

На ао (при выплате 40% прибыли) остаётся:

10 400 × 0,4 — 1 664 = 2 496 млн. р. (в абсолютном выражении на 47% больше, чем на префа)

На ао: 2 496 / 8 524 = 0,2928 р.

На ао (при выплате 50% прибыли):

10 400 × 0,5 — 1 664 = 3 536 млн. р. (в абсолютном выражении в 2,08 раза больше, чем на префа)

На ао: 3 536 / 8 524 = 0,4148 р.

Думаю, дивиденд на ао в 0,183 р. уже в цене, а вот дивиденд в размере 0,2928 р. может подвинуть цену вверх — до 9,5-10 р., про 0,4148 р. пока не говорю, т.к. выплата в 50% прибыли маловероятный сценарий.

Рассмотрим пограничный случай. При какой выплате абсолютная выплата по обычке и префам сравняется.

На префа - 1 696 млн. р.

На обычку - 1 696 млн. р. или 1 696 млн. р. / 8 524 млн. акций = 0,19897 р. на каждую обыкновенную акцию. Или по текущей цене (ок. 6 р.) имеем 3,3 % дивдоходности.

Сумма — 3 392 млн. р.

От прибыли — 32%.

32% от прибыли — это на один процент больше, чем в прошлом году. Вполне по силам.

Насколько компания может платить 40 % от прибыли на дивиденды?

Сможет ли она при таких выплатах поддерживать работоспособность сетей?

Достаточно ли ей оставшихся денег на осуществление перспективных планов?

Данный обзор не может рассматриваться или использоваться как индивидуальная инвестиционная рекомендация. Автор не осуществляет деятельность по инвестиционному консультированию и не является инвестиционным советником.

читать дальше на смартлабе

Дмитрий Гончаровский, чет странный какой-то расчет у вас. На префа по уставу 10% ЧП рсбу, больше ни разу не платили. А вы там 16% насчитали. И в абсолютном выражении на обычку полюбому больше. Даже при 30% отчислений.

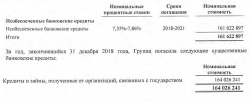

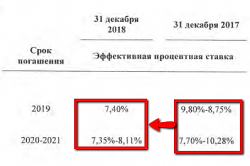

Кто-нибудь понимает, что за странное взятие кредита на 160+ ярдов и тут же его погашение? В МСФО'2018 п.22.

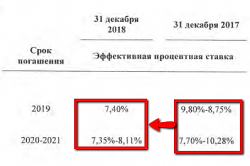

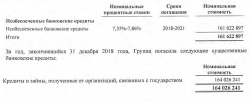

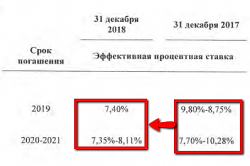

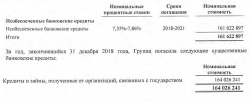

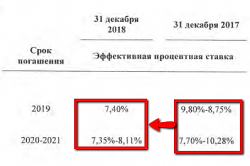

Евгений, нашел в отчете то о чем вы говорите. Я полагаю, что это обычное рефинансирование кредитов по более низкой ставке. Похоже, привлекли в госбанках 164 ярда.

Только гашения я там чето не увидел.

Зато обратите внимание как изменились ставки

Тимофей Мартынов, Спасибо за ответ, тоже так сначала подумал, но дело в том, что долга у них по МСФО 30+, а гоняют туда-сюда 160+. Причем даже не в течение года, а квартала. Думаю они так компенсируют крайне низкую текущую ликвидность — те все оплаты делают через открытую кредитную линию (55 ярдов). Те аналог кредитной карты для физика получается. Главное не увлечься) потому как 166 ярдов это несопостовимт с их ден потоками…

Евгений, да, странно! то есть это именно в 4 квартале произошло?

Тимофей Мартынов,

70 в первом, 90 во втором. Пару лет назад началось.

Кто-нибудь понимает, что за странное взятие кредита на 160+ ярдов и тут же его погашение? В МСФО'2018 п.22.

Евгений, нашел в отчете то о чем вы говорите. Я полагаю, что это обычное рефинансирование кредитов по более низкой ставке. Похоже, привлекли в госбанках 164 ярда.

Только гашения я там чето не увидел.

Зато обратите внимание как изменились ставки

Тимофей Мартынов, Спасибо за ответ, тоже так сначала подумал, но дело в том, что долга у них по МСФО 30+, а гоняют туда-сюда 160+. Причем даже не в течение года, а квартала. Думаю они так компенсируют крайне низкую текущую ликвидность — те все оплаты делают через открытую кредитную линию (55 ярдов). Те аналог кредитной карты для физика получается. Главное не увлечься) потому как 166 ярдов это несопостовимт с их ден потоками…

Евгений, да, странно! то есть это именно в 4 квартале произошло?

Кто-нибудь понимает, что за странное взятие кредита на 160+ ярдов и тут же его погашение? В МСФО'2018 п.22.

Евгений, нашел в отчете то о чем вы говорите. Я полагаю, что это обычное рефинансирование кредитов по более низкой ставке. Похоже, привлекли в госбанках 164 ярда.

Только гашения я там чето не увидел.

Зато обратите внимание как изменились ставки

Тимофей Мартынов, Спасибо за ответ, тоже так сначала подумал, но дело в том, что долга у них по МСФО 30+, а гоняют туда-сюда 160+. Причем даже не в течение года, а квартала. Думаю они так компенсируют крайне низкую текущую ликвидность — те все оплаты делают через открытую кредитную линию (55 ярдов). Те аналог кредитной карты для физика получается. Главное не увлечься) потому как 166 ярдов это несопостовимт с их ден потоками…

Кто-нибудь понимает, что за странное взятие кредита на 160+ ярдов и тут же его погашение? В МСФО'2018 п.22.

Евгений, нашел в отчете то о чем вы говорите. Я полагаю, что это обычное рефинансирование кредитов по более низкой ставке. Похоже, привлекли в госбанках 164 ярда.

Только гашения я там чето не увидел.

Зато обратите внимание как изменились ставки

ПАО «Ленэнерго» намерено через суд взыскать 3,18 млрд рублей с подрядчика, ООО «Горкапстрой», которое принадлежит бывшему вице-губернатору Петербурга Владимиру Лавленцеву. Сетевая компания считает, что «Горкапстрой» не исполнил обязательства по договорам на строительство подстанций «Шушары» и «Купчинская» (для снабжения Фрунзенского радиуса метрополитена), что повлечет перенос срока их ввода на 2020 год. Любопытно, что два года назад конкурсная комиссия «Ленэнерго» присвоила «Горкапстрою» победу в конкурсе благодаря опыту проведения аналогичных работ.

ПАО «Ленэнерго» намерено через суд взыскать 3,18 млрд рублей с подрядчика, ООО «Горкапстрой», которое принадлежит бывшему вице-губернатору Петербурга Владимиру Лавленцеву. Сетевая компания считает, что «Горкапстрой» не исполнил обязательства по договорам на строительство подстанций «Шушары» и «Купчинская» (для снабжения Фрунзенского радиуса метрополитена), что повлечет перенос срока их ввода на 2020 год. Любопытно, что два года назад конкурсная комиссия «Ленэнерго» присвоила «Горкапстрою» победу в конкурсе благодаря опыту проведения аналогичных работ.

www.kommersant.ru/doc/3931640 Ленэнерго: дивиденды по обыкновенным акциям. Чего ждать?

Ленэнерго: дивиденды по обыкновенным акциям. Чего ждать?

Цена на них может вырасти. Гендиру поручено «проработать вопрос увеличения дивидендных выплат» (цитата из решения СД от 02.04.2019, https://www.e-disclosure.ru/portal/event.aspx?EventId=b3GBcpQ9FES4MZw78vAMuA-B-B) по обыкновенным акциям. При выплатах за 2017 год доходность была: пр. — 16,5%, об. — 2,8 %.

Как я понимаю это поручение - увеличения дивидендных выплат на обычку. Увеличение в абсолютном выражении. То есть в прошлом году суммарно на обычку выплатили 1 164 млн. р. (расчёт см. ниже), а с 2019 отчётного года выплачивать в абсолютном выражении больше, чем на префа.

Пожелание понятно. Была проведена докапитализация компании через выпуск дополнительных обыкновенных акций. Это случилось из-за того, что часть денег была потеряна в банке, у которого отозвали лицензию. Лица, в адрес которых проводилась докапитализация и которые выкупали дополнительные акции к компании, хотят каким-то образом вернуть себе вложенное. Они могут сделать это через дивиденды, выплачиваемые по обыкновенным акциям. Сейчас в абсолютном выражении сумма, направляемая на выплаты по префам, больше суммы, направляемая на выплаты по обычке.

Уменьшить выплаты на пр. акции — не могут. Мешает пункт устава о выплате на префа. Если устав изменят, то возможны варианты:

1) выплаты в абсолютном выражении по префам может упасть, это потянет за собой цену вниз,

2) префа вообще отменят и поменяют на обычку,

3) давно уже ходит слух об объединении ЛЭ и МРСК СЗ, пока только слух — руководство Россетей опровергает его; если случится, префа, с большой вероятностью, конвертируют в обычку объединенной компании, как бы она не называлась.

Рассмотрим вариант, когда выплаты на префа остаются по текущему уставу и дивполитике. Как возможно поднять выплаты по обычке?

Могут поднять выплаты на обычку за счёт увеличения процента от прибыли, направляемого на дивиденды, тогда цена на них пойдёт вверх.

В 2018 году заплатили на префа — 13,47, на обычку — 0,1366.

Если не менять устав, чтобы поднять выплаты по обычке, надо увеличивать объем выплаты по отношению к чистой прибыли с 31% (было за 2017) до 40 % (за 2018). Хотя бы до 40%. Расчёт см. ниже.

Тогда можно будет направить большую сумму на обычку.

Рассчитаем, если направить за 2018 год на дивиденды 31% от прибыли:

за 2017 — 31% от 7,79 млрд прибыли = 2,42 млрд.

за 2018 — 31% от 10,6 млрд = 3,22 млрд.

АП — 93 млн.

АО — 8 524 млн.

2017: ао — 0,1366 × 8 524 = 1164,34 млн.

ап — 13,47 × 93 = 1252 млн. (16% прибыли)

2018: 16 % на ап — 16 % × 10,6 = 1,696 млрд. или 1 696 млн. р. / 93 млн. ап = 18,2365 рублей на ап.

На ао (при выплате 31% прибыли как в прошлом году) остаётся:

10 400 × 0,31 — 1 664 = 1 560 млн. р.

На ао: 1 560 / 8 524 = 0,183 р.

На ао (при выплате 40% прибыли) остаётся:

10 400 × 0,4 — 1 664 = 2 496 млн. р. (в абсолютном выражении на 47% больше, чем на префа)

На ао: 2 496 / 8 524 = 0,2928 р.

На ао (при выплате 50% прибыли):

10 400 × 0,5 — 1 664 = 3 536 млн. р. (в абсолютном выражении в 2,08 раза больше, чем на префа)

На ао: 3 536 / 8 524 = 0,4148 р.

Думаю, дивиденд на ао в 0,183 р. уже в цене, а вот дивиденд в размере 0,2928 р. может подвинуть цену вверх — до 9,5-10 р., про 0,4148 р. пока не говорю, т.к. выплата в 50% прибыли маловероятный сценарий.

Рассмотрим пограничный случай. При какой выплате абсолютная выплата по обычке и префам сравняется.

На префа - 1 696 млн. р.

На обычку - 1 696 млн. р. или 1 696 млн. р. / 8 524 млн. акций = 0,19897 р. на каждую обыкновенную акцию. Или по текущей цене (ок. 6 р.) имеем 3,3 % дивдоходности.

Сумма — 3 392 млн. р.

От прибыли — 32%.

32% от прибыли — это на один процент больше, чем в прошлом году. Вполне по силам.

Насколько компания может платить 40 % от прибыли на дивиденды?

Сможет ли она при таких выплатах поддерживать работоспособность сетей?

Достаточно ли ей оставшихся денег на осуществление перспективных планов?

Данный обзор не может рассматриваться или использоваться как индивидуальная инвестиционная рекомендация. Автор не осуществляет деятельность по инвестиционному консультированию и не является инвестиционным советником.

читать дальше на смартлабе Кто-нибудь понимает, что за странное взятие кредита на 160+ ярдов и тут же его погашение? В МСФО'2018 п.22.

Кто-нибудь понимает, что за странное взятие кредита на 160+ ярдов и тут же его погашение? В МСФО'2018 п.22. "Россети" и дочерние компании. Монитор дивидендов: последняя песня - "Атон"

"Россети" и дочерние компании. Монитор дивидендов: последняя песня - "Атон"

В 2019 году в нашем традиционном мониторе дивидендов Россетей, ФСК и МРСК мы рассматриваем характерные для отрасли и компаний факторы, которые окажут наибольшее влияние на дивиденды за 2018 и 2019. Мы ожидаем, что четыре МРСК обеспечат впечатляющую доходность 11% по итогам 2018, но отмечаем существенный риск снижения доходностей в 2019, т.к. давление на чистую прибыль компаний из-за повышения операционных расходов на передачу электроэнергии должно проявиться в большей степени. Мы продолжаем отдавать предпочтение ФСК (ВЫШЕ РЫНКА, дивидендная доходность 9%), перед Россетями (НЕЙТРАЛЬНО), которые, несмотря на высокие дивидендные поступления (20.5 млрд руб. за 2018) и положительный FCF, предлагают скромную доходность (максимум 5% по привилегированным акциям).

Дивидендная лига с 2018 не изменилась: пять бумаг с доходностью 9-11%

Сложные упражнения по расчету дивидендов привели нас к выводу, что по итогам 2018 список топ-5 дивидендных историй мало изменился по сравнению с 2017. Лидером уже второй год подряд выступает MRKP (доходность 11.5%), но за ней с минимальным отрывом следуют MRKY и LSNGP (11.4%), а также MRKV (10.6%). Пятерку лидеров замыкает FEES (9.1%) – ожидаемый дивиденд 0.015 руб. на акцию, скорее всего, материализуется, учитывая сильную динамику чистой прибыли в 2018 (+33% г/г по РСБУ, +28% г/г по МСФО). Для оценки дивидендов мы используем меньший из двух показателей – оценки АТОНа или показателя из финансовых планов компаний.

читать дальше на смартлабе Россети - вместе с Siemens построит 140 цифровых подстанций в Петербурге в 2020 году

Россети - вместе с Siemens построит 140 цифровых подстанций в Петербурге в 2020 году

Ленэнерго (входит в группу "Россети") совместно с Siemens реализует проект по созданию цифрового района распределительных сетей в рамках программы цифровизации электросетевого комплекса.

заместитель генерального директора, главный инженер компании Андрей Майоров в ходе выставки Hannover Messe:«Компания „Ленэнерго“ планирует в 2019 году закончить проектирование цифрового района распределительных сетей. Siemens может поставить оборудование для 140 цифровых трансформаторных подстанций 10/0,4 кВ для проекта. Строительство должно начаться в следующем году»

В случае реализации подобных проектов в других компаниях группы Siemens может локализовать производство оборудования для цифровых подстанций в России.

https://tass.ru/ekonomika/6291517

читать дальше на смартлабе

Ленэнерго — будет прорабатывать вопрос увеличения дивидендов

Ленэнерго — прошел совет директоров по вопросу — Об утверждении бизнес-плана ПАО «Ленэнерго» на 2019 год и прогноза на 2020-2023 годы.

ПОСТАНОВИЛИ:

1. Утвердить Бизнес-план ПАО «Ленэнерго» на 2019 год и принять к сведению прогнозные показатели на период 2020-2023 годы в соответствии с Приложением № 1 к настоящему решению Совета директоров Общества.

2. В целях повышения инвестиционной привлекательности ПАО «Ленэнерго» поручить Единоличному исполнительному органу Общества проработать вопрос увеличения дивидендных выплат ПАО «Ленэнерго» по обыкновенным акциям за 2019 год и последующие периоды.

http://www.e-disclosure.ru/portal/event.aspx?EventId=b3GBcpQ9FES4MZw78vAMuA-B-B

читать дальше на смартлабе

интересно, а это как-нибудь отразится на дивах по префам?

Artem, только если в сторону увеличения — 208-ФЗ «Об акционерных обществах», статья 32, п2 -

2. В уставе общества должны быть определены размер дивиденда и (или) стоимость, выплачиваемая при ликвидации общества (ликвидационная стоимость) по привилегированным акциям каждого типа. Размер дивиденда и ликвидационная стоимость определяются в твердой денежной сумме или в процентах к номинальной стоимости привилегированных акций. Размер дивиденда и ликвидационная стоимость по привилегированным акциям считаются определенными также, если уставом общества установлен порядок их определения или минимальный размер дивиденда, в том числе в процентах от чистой прибыли общества. Размер дивиденда не считается определенным в случае, если в уставе общества указан только его максимальный размер. Владельцы привилегированных акций, по которым не определен размер дивиденда, имеют право на получение дивидендов наравне и в равном размере с владельцами обыкновенных акций.

А это тут причем? У них вроде див.политика прописана. Да и не думаю, что владельцам префов хотелось бы дивов на уровне с обычными акциями))

Россети Ленэнерго - факторы роста и падения акций

- Крупнейшая электросетевая компания СПБ и области (03.02.2017)

- Для префов: изменение количества обыкновенных акций не влияет на размер дивидендов, приходящихся на префы. (04.02.2017)

- в Уставе прописаны дивы в размере 10% ЧП на префы. ДД одна из самых высоких по рынку (02.03.2017)

- Ожидается ежегодный рост электропотребления в регионе присутствия с 2024 года. (03.03.2024)

- Чистый долг на 31.12.2023г. ожидается близкий к 0! (03.03.2024)

- Ожидается рекордная инвестпрограмма в 2024-2025гг. (03.03.2024)

- Хаотичное, непредсказуемое начисление оценочных обязательств, а также обесценение основных средств, что влияет на чистую прибыль (03.03.2024)

- Регулируемые тарифы, которые устанавливает государство (комитет по тарифам и ценовой политике). (03.03.2024)

Россети Ленэнерго - описание компании

Россети Ленэнерго (бывшая Ленэнерго, переименована в 2020 году).ПАО «Россети Ленэнерго» – одна из крупнейших и старейшая распределительная сетевая компания страны. С 2005 года, в результате реформы энергетической отрасли, основными функциями «Россети Ленэнерго» являются передача электрической энергии по сетям 110-0,4 кВ, а также присоединение потребителей к электрическим сетям на территории Санкт-Петербурга и Ленинградской области. Сегодня «Ленэнерго» ставит перед собой две генеральные цели: надежное, качественное энергоснабжение потребителей и оперативное, недискриминационное технологическое присоединение к сетям.

rosseti-lenenergo.ru/about/

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций