Интересно кто более перспективен к покупке: Лукойл или Сургутнефтегаз ?! Хочется услышать мнение «народа»

Оля Павлятенко, Олечка) Зачем тебе всё это. Бери облигации на ИИС и не забивай голову) А если уж сильно хочется то бери Лукойл)

| Число акций ао | 693 млн |

| Номинал ао | 0.025 руб |

| Тикер ао |

|

| Капит-я | 3 937,9 млрд |

| Выручка | 7 890,0 млрд |

| EBITDA | 1 406,4 млрд |

| Прибыль | 545,3 млрд |

| Дивиденд ао | 938 |

| P/E | 7,2 |

| P/S | 0,5 |

| P/BV | 0,7 |

| EV/EBITDA | 2,6 |

| Див.доход ао | 16,5% |

| Лукойл Календарь Акционеров | |

| 29/12 ВОСА по дивидендам за 9 месяцев 2025 года в размере 397 руб/акция | |

| 09/01 LKOH: последний день с дивидендом 397 руб | |

| 12/01 LKOH: закрытие реестра по дивидендам 397 руб | |

| Прошедшие события Добавить событие | |

Интересно кто более перспективен к покупке: Лукойл или Сургутнефтегаз ?! Хочется услышать мнение «народа»

Партии российской нефти Urals подешевели в портах Индии на фоне снижения спроса со стороны индийских переработчиков, которые в сентябре проведут плановые ремонты на заводах, сообщили Рейтер четыре трейдера и представитель НПЗ.

Спрос в Индии, крупнейшем покупателе Urals в этом году и третьем по величине в мире импортере сырья, оказывает существенное влияние на оценки российской нефти.

Скидки на сентябрьские партии Urals на базисах DES (delivered ex ship) в портах Индии ослабли до $6 за баррель к dated Brent с $5 за баррель на грузы августа, сообщили трейдеры.

Индийские переработчики ждут, когда скидка увеличится до более $7 за баррель, чтобы вернуться к активным закупкам, сказали три источника в государственных НПЗ Индии.

«Мы не размещали заявок на объемы сентября… Скидки пока не очень интересные, крепче $7 за баррель», — сказал один из источников.

Два трейдера отметили, что в торговый период августовскими грузами цены на партии Urals достигли уровня, выше которого индийским НПЗ стало не так интересно покупать российское сырьё, что привело к охлаждению рынка.

Kopa Del Toro,… ускорить… вывод \предупреждает\ — это как накануне… большого шухера

Для сравнения, в первые семь месяцев года Китай импортировал в среднем по 917 тысяч баррелей иранской нефти в день. Но с конца июня стоимость эталонной марки Brent поднялась на одну пятую, поэтому КНР — крупнейший импортер нефти — стала наращивать закупки сырья, продаваемого со скидкой.

По словам трейдеров, два основных иранских сорта сейчас торгуются с дисконтом более 10 долларов за баррель по отношению к Brent. Кроме того, цены у иранских производителей гораздо ниже, чем у их конкурентов из России.

По словам старшего аналитика нефтяных рынков Kpler Хомаюна Фалакшахи, во избежание американских санкций иранская нефть часто фиксируется в правительственных данных Китая как поступающая из Малайзии.

Кроме того, некоторые независимые нефтеперерабатывающие заводы из провинции Шаньдун могут «маскировать» ее под битумную смесь, чтобы не расходовать свою квоту на импорт нефти.

В апреле китайское правительство начало расследование импорта сырья в провинции Шаньдун, и на время местным НПЗ стало сложнее закупать подсанкционную нефть из Ирана и Венесуэлы. Однако, по словам трейдеров, недавно контроль в этом отношении был ослаблен.

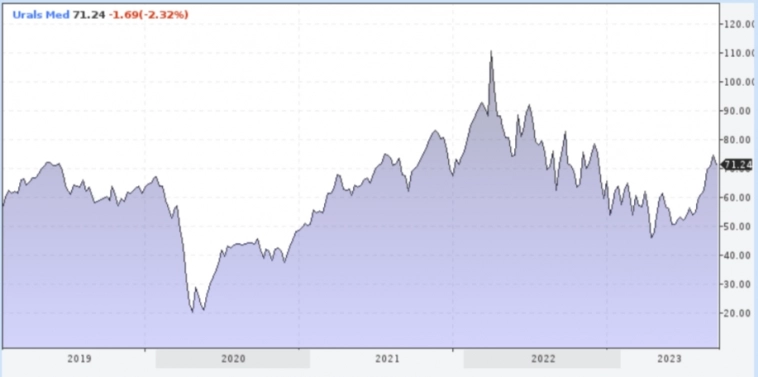

Минфин опубликовал расчёт экспортной пошлины на сентябрь. Urals продолжает восхождение к ноябрьским ценам 2022 года, нужно признать, что данные события произошли благодаря агрессивным действиям ОПЕК+ (СА и Россия). За период с 15 июля по 14 августа средняя цена Urals составила — $70,33 (прошлый период — $58,03, вы только вдумайтесь, что цена подросла на $12 и это означает, что потолок цен от EC перестал работать). А значит экспортная пошлина на нефть в РФ с 1 сентября 2023 года повысится на $4,5 (в прошлом месяце — $1,3) и составит $21,4 за тонну. Дисконт к Brent вновь сократился и это в очередной раз доказывает, что санкции EC бессильны (спрэд составил ~$14, а месяцем ранее составлял ~$18). Напомню вам, что по данным Минфина, средняя цена Urals в июле составила $64,37 (-17,9% г/г), а в июне $55,28 (-36,6% г/г). Цена на сырье стремиться ввысь (на сегодняшний день торгуется по ~$71), при этом $ сейчас торгуется по 94₽ (но выходил за рамки 100₽), даже при укреплении ₽ цена на сырьё компенсирует это снижение, поэтому уже можно смело сказать, что III квартал для наших нефтяных эмитентов получиться весьма успешным (Лукойл, Татнефть, Роснефть, Газпромнефть, Сургутнефтегаз и т.д.). Почему же случился рост цены на нефть?

Да… лучок и падать то не хочет ....

Удивительно…

После прочтения статьи про дивидендный гэп вы уже знаете, что дивиденды появляются от успешной экономической деятельности компании – эмитента акций.

Приветствую трейдеры и инвесторы!

1. Слабый рубль. От этого выигрывают наши экспортеры и бюджет. При этом, лучше смотрятся нефтяники, как одновременно с девальвацией рубля растут цены на нефть.

2. Цены на нефть. Выигрывают нефтегазовые компании и бюджет. Естественно, здесь лидеры Лукойл и Сургут «преф».

3. Ключевая ставка. Рост процентных ставок влияет на оценку акций. Сейчас ставка стала 12%, очевидно, что в сентябре мы можем увидеть где-то 15%. Получается, уже дивидендные акции неэкспотрёров выглядят не интересны по текущим ценам. Также, страдают компании с высокой долговой нагрузкой, такие как МТС…

Также, не забываем про застройщиков. Ипотека будет дорожать, спроса на недвижимость снижаться. Здесь конечно в моменте может вырасти спрос. Люди пойдут парковать деньги в бетон на опережение, ожидая рост ставок выше.

А вот от роста процентных ставок выигрывают компании с большой «кубышкой». Например, Интер РАО, МосБиржа и тот же Сургутнефтегаз. У них начинают расти финансовые доходы, которые положительно скажутся на росте чистой прибыли.