пишет

t.me/borodainvest/693

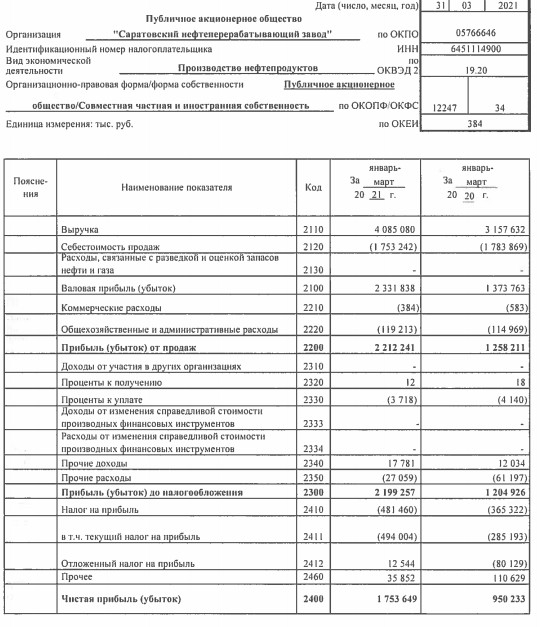

Саратовский НПЗ отчитался за 4 квартал и 2020 год по РСБУ. Для инвестиций интересны исключительно привилегированные акции, поэтому все цифры мы будем рассматривать исключительно через призму возможных дивидендов на них. Так же для новичков напомню, что обыкновенные акции компании покупать смысла нет, так как материнская Роснефть никогда не платила и не собирается платить на них дивиденды, предпочитая всю прибыль выводить через рост дебиторской задолженности. В данный момент кубышка достигла 16 млрд рублей и уже превышает капитализацию завода.

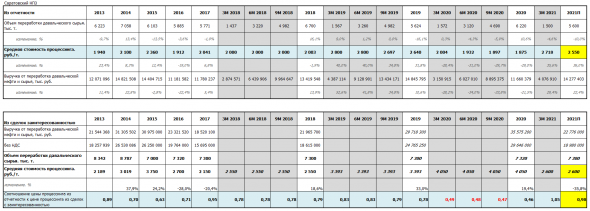

Удивительно, но Саратовский НПЗ вопреки ожиданиям вполне успешно преодолел кризис и крепко держался до 4 квартала. Спад показателей наступил тогда, когда мы уже не ждали:

— выручка снизилась почти на 15%;

— резко сократилась прибыль от продаж;

— чистая прибыль минимальна;

Из за слабого 4го квартала по итогам года на преф набежало чуть больше 1100 рублей дивидендов или 7% ДД. Не густо, но и не пусто. Искать какие-то рыночные механизмы или логику в итоговых слабых результатах квартала особенного смысла нет. Мое мнение — маржу полностью регулирует руководство Роснефти и именно оно по своей не ведомой нам логике решает сколько именно завод заработает в каждом конкретном периоде. В этом году чуть подрезали 4й квартал, в следующем году немного накинут прибыли в начале года, что компенсировать плановые ремонты в конце года. (внимание на красные столбики каждый 8й квартал)

Динамика котировок скорее всего будет определяться уже результатами следующего года. Мое мнение, что компания даст 1300 — 1500 рублей за 2021 год, а значит котировки ждет долгий и унылый боковик. Какой-то прорыв может быть в 2022 году (если не будет кризиса, так как год не ремонтный), но до этого момента акции не интересны.

Роман Ранний, это было предсказуемо, я про 7% див доходность, а вот распределение нераспределенки — возможна интрига.

Валерий, да какая интрига то?

Никаких рациональных оснований считать, что есть какая-то серьезная вероятность распределения — нет. Ну или нет в открытом доступе :)

zzznth, поэтому интрига сохраняется.Пока не объявлены дивиденды можно помечтать что нераспределенку дадут.

Валерий, какая интрига лол

но мечтать, разумеется, запретить нельзя :) но только куцые какие-то мечты, могли бы сразу, скажем о месте в СД Роснефти или там Газпрома мечтать, что какая-то нераспределенка то

zzznth, ![]() валерий об аляске мечтает, что ему какая то роснефть с газпромом, вот где золотое дно

валерий об аляске мечтает, что ему какая то роснефть с газпромом, вот где золотое дно

drbv, дауш

таких проще сразу банить, чем потом чушь читать…

zzznth, не забаню, это мой индикатор, я в противоход с ним торгую, как правило с прибылью

![]()

я его отслеживаю еще со времен когда он на комоне зажигал и когда он там подписчиков набрал и всех отмаржинколили, человек 100 депозиты в ноль слили, он по мере падения магнита с 11 тыс покупал и покупал его на плечи, все верил в отскок, закрыли их на минимумах как обычно, да и здесь он чудил на ветках аэрофлота в прошлом году и нлмк в 19 году

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций