пишет

t.me/borodainvest/435

Саратовский НПЗ отчитался за 3 квартал 2020 года по РСУБ. В следующий раз, когда кто-то вам скажет, что прибыль нефтепереработки никак не связана с ценами на нефть, покажите ему этот отчет))

Результаты ожидаемо слабые, как мы и предполагали еще в июне:

vk.com/borodainvestora?w=wall-160689000_16344

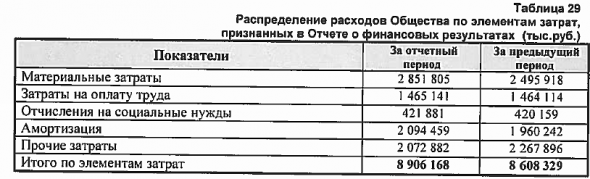

На фоне низких цен на нефть, Роснефть постепенно сжимает маржу дочернего предприятия по одной им ведомой формуле. За 9 месяцев:

— выручка упала на треть;

— прибыль от продаж сократилась на 55%;

— чистая прибыль упала на 60%;

В общем ситуация скучноватая, но и акции торгуются не по 20000+ рублей, а упали более чем на 30% от пика. Интересны ли они по текущим? Тут у нас имеется небольшая развилка и пару важных предположений. С учетом активного развития второй волны пандемии резонно будет предположить, что восстановление экономики существенно замедлится. То есть текущие годовые результаты останутся слабыми, а в следующем году компания точно не выйдет на пики 2019 года. (скажем дорастет до половины от прибыли 2019 года). Плюс, как я и говорил, руководство, на фоне более низкой загрузки завода, может провести плановые ремонты в этом году вместо следующего. Тогда дивиденд этого года будет 1000 — 1200 рублей (прошлая моя оценка была 1200 — 1400) без ремонтов и 700 — 1000 рублей если ремонты пройдут раньше времени. Дивиденд за 2021 год составит 1300 — 1500 рублей при умеренном варианте восстановления экономики, но если ремонт будет в 4 квартале 2021 года тогда эта цифра снизится до тех же 1200 рублей.

Итого у нас пока такая примерная развилка:

— 1000 — 1200 рублей на 2 года и ремонт в 2021;

— 800 рублей в этом году и 1400 в следующем; (ремонт внеплановый)

Как мы видим в обоих вариантах ДД выходит очень даже средняя (8% ДД в среднем за 2 года), а текущие котировки кажутся вполне справедливыми. Но если внеплановый ремонт все таки будет (этого я не знаю), то на низких дивидендах за 2020 год акции могут упасть тысяч до 12. От этой цены хоть какой-то апсайд еще просматривается.

В целом считаю, что префы Саратовского НПЗ (а рчеь именно про префы, так как в обычке ловить вообще нечего и зачем ее покупать я искренне не понимаю) не слишком интересны для покупки и никакого значительного апсайда не предполагают даже не смотря на падение котировок.

Не является индивидуальной рекомендацией

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций