прогноз 0,19619

smart-lab.ru/q/IRAO/dividend/

Роман Ранний, пишут что дивы чуть увеличат но кому это интересно

| Число акций ао | 104 400 млн |

| Номинал ао | 2.809767 руб |

| Тикер ао |

|

| Капит-я | 444,6 млрд |

| Выручка | 1 359,8 млрд |

| EBITDA | 182,4 млрд |

| Прибыль | 135,9 млрд |

| Дивиденд ао | 0,326 |

| P/E | 3,3 |

| P/S | 0,3 |

| P/BV | 0,5 |

| EV/EBITDA | -0,5 |

| Див.доход ао | 7,7% |

| ИнтерРАО Календарь Акционеров | |

| 31/05 IRAO: последний день с дивидендом 0,325999263608 руб | |

| 03/06 IRAO: закрытие реестра по дивидендам 0,325999263608 руб | |

| Прошедшие события Добавить событие | |

прогноз 0,19619

smart-lab.ru/q/IRAO/dividend/

Прогноз по дивиденду 2019П 0,196 руб. (+14% г/г) предполагает доходность 3,6%. Доходность небольшая, но инвесторы фокусируются на ожиданиях повышения коэффициента выплат, нежели на ближайшем дивиденде. Увеличение нормы выплат может быть прописано в новой стратегии. С учетом перспектив развития бизнеса и дивидендного подхода имеет смысл включить акции «Интер РАО» в список на покупку на коррекции.Малых Наталия

Пока рынки штормит, а волатильность буквально зашкаливает, компании продолжают презентовать годовые отчетности. Вот и Интер РАО представила сильный отчет за 4 квартал и 2019 год, который мы разобрали в Инвест Газете, а теперь и публикуем для Вас на смартлабе.

Многие аналитики считают генерацию защитным активом в кризисы, так как денежный поток почти не зависит от рыночной ситуации. (например в Китае на фоне карантина обвалились продажи автомобилей, а вот потребление электроэнергии почти не изменилось)

Эти и другие полезные материалы у нас в Telegram

Как мы видим на графике этот тезис весьма спорный и капитализация компании двигается в общерыночных тенденциях.(то есть отвесно падает) Но вот ее показатели на фоне волатильности действительно весьма сильные и стабильные:

Куда вы тащите эту бумагу? Совет директоров уже сказал. что на дивы за 2019г направят 25% от прибыли мсфо. Дивы за 2019г сосоавят 19 копеек, чистая дивдоходность 3% по текущей.

Интер РАО продемонстрировала сильные результаты по итогам 2019 года. На финансовые показатели, в частности, повлиял рост платы за мощность по договорам о предоставлении мощности (ДПМ) и благоприятная ценовая конъюнктура на рынке на сутки вперёд (РСВ) в первой ценовой зоне. Увеличение чистой прибыли положительно влияет на дивидендную базу, что создает предпосылки для роста капитализации компании. По нашим оценкам, фундаментальный потенциал роста акций компании составляет 28%.Промсвязьбанк

Результаты совпали с консенсусом, но комментарии менеджмента во время телеконференции относительно дивидендов за 2019 скорее всего разочаруют инвесторов, которые надеялись, что коэффициент выплаты дивидендов может увеличиться до 50%, как у других госкомпаний. Если этого не произойдет, текущая дивидендная доходность составит всего 4.7%, что является очень низким показателем по сравнению с другими российскими акциями, которые предлагают доходность 8-10%. Наряду с общим обвалом рынка это стало причиной падения акций Интер РАО почти на 10% в пятницу. Мы не видим краткосрочных драйверов для бумаги, однако акции по-прежнему очень дешевы и интересны для долгосрочного инвестирования.Атон

Интер РАО МСФО 2019 весна близко, а 50% и кубышка — далеко!

Отчет особенно интересен, кто стал инвестором сегодня :) в громкую идею Интер РАО.

Базовая и разводненная прибыль на акцию 1,109 руб (год назад 0,894 и 0,892 руб), +24%! Шикарно!

Чистая прибыль +14,3% до 81,9 млрд руб. Увы, делим на 4 — идея о близких 50% на дивиденды не сработала. Дивиденды 0,27725 руб уже в конце мая!

Выручка +6,8% до 946 млрд руб (структура на стр 42). Ужасно неэффективная работа!

Чистый долг… отрицательный — минус 196,5 млрд руб!

161,4 млрд руб на банковских депозитах! Раскладка теперь особенно интересна: 23,497 млрд руб в рублях, в долларах США 10,962

млрд. руб. и в евро 8,390 млн.руб.

Базовая и разводненная прибыль на акцию 1,109 руб (год назад 0,894 и 0,892 руб), +24%!

Приобретение и выбытие компаний — незначительные.

Запасы не выросли, ну и прекрасно.

Плохое (угрозы для лакомого кэша и высоких дивидендов):

— инвестиции на Кубе 700 млн евро! А вообще дочерняя «Интер РАО — Экспорт» участвует в проектах в Венесуэле, Эквадоре, на Кубе, ведет переговоры по выходу в Ирак, Аргентину!

— Экспорт в 1кв2020 упадет из-за низких цен в Европе.

— думает о строительстве новых электростанций или приобретении существующих активов на рынке Турции!

— упорно дивиденды 25% ЧП МСФО.

— думает о мощной Ерковецкой станции на Дальнем Востоке, 1 ГВт (а надо будет ли Китаю?)! РЖД столько не надо!

— капзатраты в 2020 +25% до 30 млрд руб!

— влияние коронавируса на поставки электроэнергии в Китай (да не бойтесь пока, в 2019 выручка по Китаю всего 8,736 млрд руб, сравните с выручкой по Литве в 20,466 млрд или по России 937,765 млрд руб!)

— в марте могут купить Юнипро!

А вообще русло дивидендов все шире и шире (ведь за 2018 0,17164руб, за 2017 0,13038руб), а за 2019 0,27725руб уже в конце мая!

jata, Напомните, а чья идея была?

Интер РАО МСФО 2019 весна близко, а 50% и кубышка — далеко!

Отчет особенно интересен, кто стал инвестором сегодня :) в громкую идею Интер РАО.

Базовая и разводненная прибыль на акцию 1,109 руб (год назад 0,894 и 0,892 руб), +24%! Шикарно!

Чистая прибыль +14,3% до 81,9 млрд руб. Увы, делим на 4 — идея о близких 50% на дивиденды не сработала. Дивиденды 0,27725 руб уже в конце мая!

Выручка +6,8% до 946 млрд руб (структура на стр 42). Ужасно неэффективная работа!

Чистый долг… отрицательный — минус 196,5 млрд руб!

161,4 млрд руб на банковских депозитах! Раскладка теперь особенно интересна: 23,497 млрд руб в рублях, в долларах США 10,962

млрд. руб. и в евро 8,390 млн.руб.

Базовая и разводненная прибыль на акцию 1,109 руб (год назад 0,894 и 0,892 руб), +24%!

Приобретение и выбытие компаний — незначительные.

Запасы не выросли, ну и прекрасно.

Плохое (угрозы для лакомого кэша и высоких дивидендов):

— инвестиции на Кубе 700 млн евро! А вообще дочерняя «Интер РАО — Экспорт» участвует в проектах в Венесуэле, Эквадоре, на Кубе, ведет переговоры по выходу в Ирак, Аргентину!

— Экспорт в 1кв2020 упадет из-за низких цен в Европе.

— думает о строительстве новых электростанций или приобретении существующих активов на рынке Турции!

— упорно дивиденды 25% ЧП МСФО.

— думает о мощной Ерковецкой станции на Дальнем Востоке, 1 ГВт (а надо будет ли Китаю?)! РЖД столько не надо!

— капзатраты в 2020 +25% до 30 млрд руб!

— влияние коронавируса на поставки электроэнергии в Китай (да не бойтесь пока, в 2019 выручка по Китаю всего 8,736 млрд руб, сравните с выручкой по Литве в 20,466 млрд или по России 937,765 млрд руб!)

— в марте могут купить Юнипро!

А вообще русло дивидендов все шире и шире (ведь за 2018 0,17164руб, за 2017 0,13038руб), а за 2019 0,27725руб уже в конце мая!

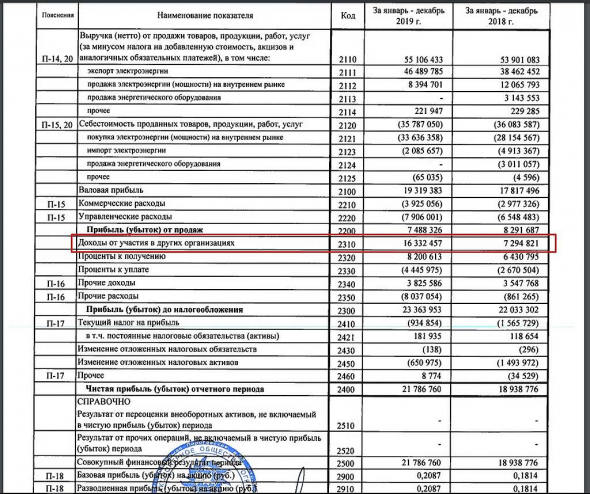

Интересно что выплата 20,4 млрд практически совпадает с чистой прибылью по РСБУ 21,8 млрд.

Роман Ранний, так это просто обычное финансовое планирование. В ИнтеРАО то в отличии от нас, убогих, прибыль дочек знают весьма заблаговременно. Вот и обдирают их в необходимых размерах заранее, что бы показать прибыль по РСБУ на дивы. Капа то у них в управе где-то около 0.

Стэфан Геращенко, я не понял. как это они могут включать или не включать прибыль других организаций по своему желанию?

Роман Ранний, не включать, а заранее прогнозировать финпоказатели дочек (это кстати их обязанность как управы) и как следствие планируемую консолидированную прибыль. И под свои рассчитанные заранее дивы получить необходимое кол-во дивов с дочек. Вот и вся малина.

Стэфан Геращенко, Если я вас правильно понял то «доходы от участия в других организациях» это и есть те самые дивиденды? и следовательно Интер рао сколько считает нужным получить этих дивидендов столько и получает ?

… Именно это сдерживает менеджмент от уплаты 50% по МСФО, так как по законодательству нужны источники для выплаты дивидендов.

Жека Аксельрод, ограничением на выплату дивов вроде является признаки банкротства и если стоимость чистых активов меньше капитала.

Ни того, ни другого у ИРАО нет.

Так что платить по закону, пожалуй, могут.

А вот по совести не хотят )

Евдокимов Сергей, думаю он прав, так как платить можно либо из чистой прибыли по РСБУ либо из нераспределённой прибыли, либо всё вместе!

Роман Ранний, о как. Не знал.

А где такое ограничение указано? Подскажите плиз.

Евдокимов Сергей, вот здесь вроде все ссылки есть на законы

www.yandex.ru/turbo?text=https%3A%2F%2Fbuh.ru%2Farticles%2Ffaq%2F930%2F

Роман Ранний, Спасибо. Законы у меня и на столе лежат. И инетом вроде пользоваться умею )

То что источником дивов должна являться прибыль и при ее отсутствии неоткуда платить — это логично, разумно и понятно.

Но вот почему именно РСБУ является ограничителем, а МФСО игнориться. Вот тут странно.

Интересно что выплата 20,4 млрд практически совпадает с чистой прибылью по РСБУ 21,8 млрд.

Роман Ранний, так это просто обычное финансовое планирование. В ИнтеРАО то в отличии от нас, убогих, прибыль дочек знают весьма заблаговременно. Вот и обдирают их в необходимых размерах заранее, что бы показать прибыль по РСБУ на дивы. Капа то у них в управе где-то около 0.

Стэфан Геращенко, я не понял. как это они могут включать или не включать прибыль других организаций по своему желанию?

Роман Ранний, не включать, а заранее прогнозировать финпоказатели дочек (это кстати их обязанность как управы) и как следствие планируемую консолидированную прибыль. И под свои рассчитанные заранее дивы получить необходимое кол-во дивов с дочек. Вот и вся малина.

… Именно это сдерживает менеджмент от уплаты 50% по МСФО, так как по законодательству нужны источники для выплаты дивидендов.

Жека Аксельрод, ограничением на выплату дивов вроде является признаки банкротства и если стоимость чистых активов меньше капитала.

Ни того, ни другого у ИРАО нет.

Так что платить по закону, пожалуй, могут.

А вот по совести не хотят )

Евдокимов Сергей, думаю он прав, так как платить можно либо из чистой прибыли по РСБУ либо из нераспределённой прибыли, либо всё вместе!

Роман Ранний, о как. Не знал.

А где такое ограничение указано? Подскажите плиз.

Евдокимов Сергей, вот здесь вроде все ссылки есть на законы

www.yandex.ru/turbo?text=https%3A%2F%2Fbuh.ru%2Farticles%2Ffaq%2F930%2F

Интересно что выплата 20,4 млрд практически совпадает с чистой прибылью по РСБУ 21,8 млрд.

Роман Ранний, так это просто обычное финансовое планирование. В ИнтеРАО то в отличии от нас, убогих, прибыль дочек знают весьма заблаговременно. Вот и обдирают их в необходимых размерах заранее, что бы показать прибыль по РСБУ на дивы. Капа то у них в управе где-то около 0.

Стэфан Геращенко, я не понял. как это они могут включать или не включать прибыль других организаций по своему желанию?

Интересно что выплата 20,4 млрд практически совпадает с чистой прибылью по РСБУ 21,8 млрд.

Роман Ранний, так это просто обычное финансовое планирование. В ИнтеРАО то в отличии от нас, убогих, прибыль дочек знают весьма заблаговременно. Вот и обдирают их в необходимых размерах заранее, что бы показать прибыль по РСБУ на дивы. Капа то у них в управе где-то около 0.

… Именно это сдерживает менеджмент от уплаты 50% по МСФО, так как по законодательству нужны источники для выплаты дивидендов.

Жека Аксельрод, ограничением на выплату дивов вроде является признаки банкротства и если стоимость чистых активов меньше капитала.

Ни того, ни другого у ИРАО нет.

Так что платить по закону, пожалуй, могут.

А вот по совести не хотят )

Евдокимов Сергей, думаю он прав, так как платить можно либо из чистой прибыли по РСБУ либо из нераспределённой прибыли, либо всё вместе!

Роман Ранний, о как. Не знал.

А где такое ограничение указано? Подскажите плиз.

ОАО «Интер РАО» (ОАО «Интер РАО ЕЭС», ИНН 2320109650) образовано в мае 1997 года на основании решения учредителя — ОАО РАО «ЕЭС России», является крупнейшим в России оператором экспорта-импорта электроэнергии, управляет многочисленными энергетическими активами в РФ и за рубежом. Установленная мощность электростанций, входящих в состав группы «Интер РАО» и находящихся под её управлением, составляет более 35 ГВт.

Уставный капитал Интер РАО составляет 293.34 млрд руб. и разделён на 10440000997683 обыкновенные акции номинальной стоимостью 0.02809767 руб. каждая. Основными акционерами компании являются: ЗАО «Интер РАО Капитал» (дочерняя структура Интер РАО) — 18.9958% акций, группа «ФСК ЕЭС» — 18.57%, ОАО ГМК «Норильский никель» — 10.97%, ОАО «Роснефтегаз» — 26.37%, Внешэкономбанк — 0.037%, группа «РусГидро» — 4.92%.

05.01.2016г Компания «Норильский никель» реализовала пакет в 9,68% акций «Интер РАО» компании United Capital Partners (UCP). Сумма сделки составила около 152,6 млн долларов США.

годовой отчет ИнтерРАО за 2015 год