Про ИнтерРао сказал бы там самоё жульё и есть. Видели, не раз общались, судились…

РоманП., а можно подробнее? Почему жулье?

| Число акций ао | 104 400 млн |

| Номинал ао | 2.809767 руб |

| Тикер ао |

|

| Капит-я | 324,6 млрд |

| Выручка | 1 700,3 млрд |

| EBITDA | 189,8 млрд |

| Прибыль | 148,5 млрд |

| Дивиденд ао | 0,3538 |

| P/E | 2,2 |

| P/S | 0,2 |

| P/BV | 0,3 |

| EV/EBITDA | -0,6 |

| Див.доход ао | 11,4% |

| ИнтерРАО Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Про ИнтерРао сказал бы там самоё жульё и есть. Видели, не раз общались, судились…

… для сделки по привлечению в капитал международного стратегического игрока

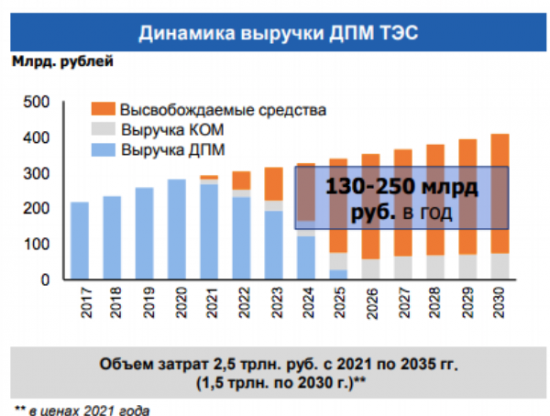

«Интер РАО» в связи с реализацией новой программы модернизации энергомощностей вступает в новый инвестиционный цикл, что может стать причиной для ограничения возможности компании по повышению дивидендных выплат.

«Компания вступает в новый инвестиционный цикл, связанный с проведением масштабной программы по модернизации устаревших мощностей. Это потребует отвлечения существенных ресурсов в среднесрочной перспективе и, в том числе, может явиться причиной для ограничения возможности компании по повышению дивидендных выплат»

«Мы всегда заявляли, что квазиказначейский пакет акций предназначен для сделки по привлечению в капитал международного стратегического игрока. Эти планы никаким образом не поменялись, и „Интер РАО“ не намерена осуществлять погашение своих квазиказначейских акций»

Также компания не планирует выкупать собственные акции с рынка (buy back) и выставлять публичную оферту миноритарным акционерам.

При этом в «Интер РАО» добавили, что не комментируют ход коммерческих переговоров в отношении каких-либо сделок с активами или акциями.

Прайм

Для Русгидро доля в Интер РАО всегда была ключевым непрофильным активом, и ее продажа всегда была вопросом времени. Мы приветствуем этот шаг, так как это позволит Русгидро избавиться от непрофильного актива и одновременно привлечь денежные средства, особенно учитывая, что компания остается в минусе по FCF. Для Интер РАО это хорошая возможность распределить свою значительную денежную подушку в размере 140 млрд руб. Что еще более важно, если квази-казначейские акции действительно будут погашены (эта опция рассматривается), это может стать сильным катализатором для акций Интер РАО поскольку: 1). Это упростило бы ее акционерную структуру избавив ее от ненужных казначейских акций (хотя рынок не учитывает их при расчете рыночной капитализации Интер РАО и мультипликаторов; мы не учитываем казначейские акции в нашем анализе и расчете целевой цены); 2). сокращение количества акций примерно на четверть стимулировало бы рост EPS и дивидендов на акцию соответственно. Учитывая все вышесказанное, мы считаем новость ПОЗИТИВНОЙ для акций Русгидро и Интер РАО.АТОН

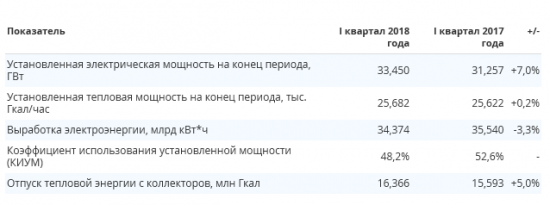

Число потребителей сбытовых компаний продолжило расти вследствие ввода в эксплуатацию жилых домов (преимущественно в Санкт-Петербурге и Ленинградской области), а также с переводом жителей на прямые расчёты с гарантирующим поставщиком (уход от работы с управляющими компаниями) в Орловской области. ООО «РН-Энерго» продолжило работу по привлечению новых клиентов, в результате чего рост числа потребителей составил 72%.

Объём реализации электроэнергии увеличился как вследствие роста числа потребителей, так и в результате более холодной зимы в 2018 году.

пресс-релизВыручка ПАО «Интер РАО» за I квартал 2018 года составила 9,7 млрд рублей, что на 1,2 млрд рублей (13,8%) больше, чем за I квартал 2017 года.

Объём выручки от экспорта электроэнергии составил 5,9 млрд рублей, что на 0,4 млрд рублей (7,8%) выше аналогичного показателя за I квартал 2017 года. Изменение экспортной выручки в основном связано с увеличением рублевого эквивалента цены реализации в связи с ростом курса евро и цены на бирже электроэнергии Nord Pool в зоне Литва и Финляндия. При этом влияние объёма поставок в натуральных показателях было разнонаправленным – увеличение объёмов поставок в Казахстан (19,7%), Азербайджан (4,8%), Финляндию (2,0%) с одновременным снижением объёмов поставок в Грузию (95,9%) и Белоруссию (89,4%). Выручка от реализации электроэнергии и мощности на ОРЭМ увеличилась на 1,0 млрд рублей (35,0%) и по итогам I квартала 2018 года составила 3,8 млрд рублей. Увеличение выручки на ОРЭМ обусловлено увеличением объёма импорта электроэнергии из Казахстана.

Себестоимость за I квартал текущего года составила 7,3 млрд рублей и увеличилась несущественно (на 0,6%).

Валовая прибыль за I квартал 2018 года составила 2,5 млрд рублей против 1,3 млрд рублей за аналогичный период прошлого года.

пресс-релиз

Модернизация старых мощностей в России — следующая инвестиционная фаза в энергогенерации, которая должна помочь избежать существенного снижения прибыли и денежных потоков после завершения действия текущих договоров на поставку мощности, связанных с инвестиционным циклом после расформирования РАО ЕЭС. Отсутствие правил игры по-прежнему сохраняется, и это, очевидно, не помогает акциям генераторов. Мы будем ждать более подробной информации, после появления которой мы внесем соответствующие изменения в наши модели для российских генераторов, которые мы анализируем — Интер РАО, Русгидро, Юнипро и Энел Россия.АТОН

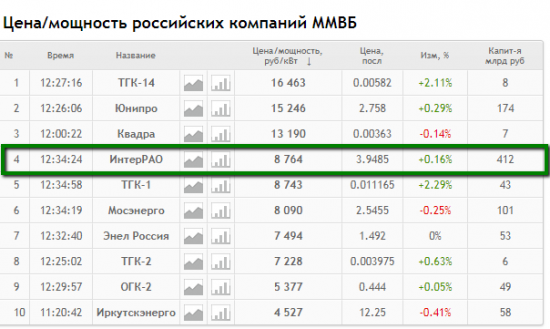

Мы скорректировали наши модели с учетом новых данных. Мы полагаем, что настроения инвесторов по отношению к компаниям сектора останутся нейтральными, поскольку сейчас эмитенты готовятся к новому инвестиционному циклу, темпы роста снижаются, а дивидендная доходность их бумаг остается невысокой. В связи с этим в качестве наших фаворитов в секторе мы выделяем самую дешевую по мультипликаторам компанию – «Интер РАО» (прогнозная цена на горизонте 12 месяцев – 7,80 руб.; ожидаемая полная доходность – 104%; рекомендация «покупать»), а также самую щедрую – «Юнипро» (3,46 руб./акц; ETR – 27%; «покупать»).ВТБ Капитал

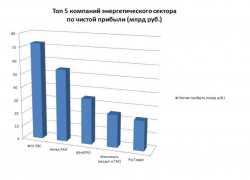

2017 год — большая часть роста позади. Мы полагаем, что 2017 г. оказался последним годом, в течение которого прибыльность компаний сектора сильно росла (как минимум в перспективе ближайших трех лет). Практически каждый анализируемый нами эмитент отчитался о росте EBITDA и чистой прибыли (с корректировкой на списания). Контроль над издержками также был на высоком уровне, при этом цены на топливо в отчетном периоде росли медленнее, чем номинальные цены на газ, тогда как прочие контролируемые расходы у большинства эмитентов в действительности снизились в годовом сопоставлении.

Компании завершили год в лучшей финансовой форме за всю историю наблюдений: общий показатель EBITDA достиг 352,5 млрд руб. (5 лет назад было 175,8 млрд руб.), а средний коэффициент чистый долг/EBITDA составил 0,5x. Компании, очевидно, пожинают плоды 10-летней инвестиционной фазы, однако за исключением «Энел Россия» и «Юнипро», контролируемых из-за рубежа, для владельцев бумаг остальных компаний сектора это вряд ли обернется значительными дивидендами. Согласно нашим прогнозам, средняя дивидендная доходность генерирующих компаний в 2018 г. составит 5%, что предполагает коэффициент дивидендных выплат в среднем около 40% от свободного денежного потока (FCFF), тогда как у сопоставимых зарубежных компаний он составляет в среднем более 100%.

2018 год — период стабильных показателей прибыли и подготовка к ДПМ-2. В текущем году мы не ожидаем значительного роста показателей прибыли анализируемых нами компаний. На наш взгляд, только «Интер РАО» и ОГК-2 смогут продемонстрировать двухзначные темпы чистой прибыли. Между тем чистая прибыль «Мосэнерго», как мы полагаем, сократиться почти на треть. Кроме того, компании активно готовятся к следующему инвестиционному циклу.

По нашим оценкам, список новых обязательных проектов будет определен к октябрю 2018, поэтому никаких изменений в существующей (умеренной) дивидендной политике мы не ожидаем, поскольку компании готовят свои балансы к будущим расходам на модернизацию. В связи с этим компании сектора вряд ли будут сильно привлекать внимание инвесторов: невысокие темпы роста, умеренная дивидендная политика, рост капрасходов в традиционном понимании не являются необходимыми компонентами взрывного роста котировок акций.

Лидеры и аутсайдеры. После обновления наших моделей мы оставили все рекомендации без изменений, за исключением «Мосэнерго» (снизили с «держать» до «продавать»). С фундаментальной точки зрения котировки бумаг российских генерирующих компаний выглядят заниженными (по мультипликаторам EV/EBITDA и P/E за 2018 г. они торгуются с дисконтом к зарубежным аналогам в размере 30–50%, средний уровень доходности FCFF составляет 14%, а коэффициент P/B равен 0,7x). Они, очевидно, могли бы торговаться на более высоких уровнях, если бы создаваемый денежный поток трансформировался в стоимость для акционеров.

Мы полагаем, что лучшие шансы для этого имеет «Юнипро», коэффициент дивидендных выплат которой близок к 100%, а также «Интер РАО», которая может стать основным консолидатором на рынке. В то же время мы считаем, что акции «Мосэнерго» следует продавать, учитывая ожидаемое снижение чистой прибыли на 28% и так и не реализованные планы о повышении дивидендных выплат.

Мы обновили оценочные модели «Интер РАО ЕЭС», «Энел Россия», «Юнипро» и «РусГидро» и возобновляем анализ ОГК-2, «Мосэнерго» и ТГК-1. Мы принимаем во внимание их новейшие операционные и финансовые результаты, а также учитываем наши новые макроэкономические прогнозы. В ближайшие годы ключевым фактором, определяющим финансовые показатели компаний, по-прежнему будут платежи за новые мощности, построенные в рамках ДПМ. В связи с этим результаты будут отличаться от компании к компании. Мы даем рекомендацию «покупать» по двум акциям: «Интер РАО ЕЭС» и ОГК-2. У остальных компаний («РусГидро», «Энел Россия», «Юнипро», «Мосэнерго» и ТГК-1) пока ограниченный потенциал роста, так что их бумаги мы рекомендуем «держать».Потенциал роста цен на электроэнергию и мощность ограничен. В условиях свободного рынка рост цен на электроэнергию отстает от повышения цен на энергоносители (особенно в ценовой зоне «Европа»). Это связано с вводом нового, более эффективного генерирующего оборудования в сочетании со слабым ростом спроса. В 2018 году, благодаря небольшим объемам ввода мощностей в рамках программы ДПМ и некоторому повышению спроса на электроэнергию, мы ожидаем изменения ситуации. Теперь цены на электроэнергию будут точнее повторять динамику цен на энергоносители, хотя цены на последние, скорее всего, будут повышаться не быстрее ИПЦ. То же можно сказать о ценах на мощность (исключая ДПМ): они известны вплоть до 2021 года, и только в 2021 году их рост будет опережать инфляцию.

Мы ожидаем некоторой ясности в этом отношении к середине года, после чего генерирующие компании примут решение по конкретным проектам.Васильев Игорь

Интер РАО — готова входить в проекты за рубежом с нормой доходности от 20%

«Интер РАО», принимая решение о вхождении в зарубежные проекты, ориентируется на норму доходности не ниже 20%. Об этом сообщил член правления компании Ильнар Мирсияпов.

У «Интер РАО» есть специализированная компания («Интер РАО – Экспорт»), созданная в 2011 году для развития международного бизнеса в области поставок энергетического оборудования и инжиниринга, включая строительство, реконструкцию и ремонт энергообъектов. Компания также выступает как агент по продвижению на мировые рынки продукции и услуг предприятий «Интер РАО».В портфеле реализуемых ею проектов контракты на общую сумму около 2 миллиардов долларов. География бизнеса изначально охватывала страны Латинской Америки, такие как Венесуэла, Куба, Эквадор, при этом стратегия развития компании нацелена на выход на новые перспективные рынки как Южной Америке, так и в других регионах, включая Африку, Ближний Восток, Южную и Юго-Восточную Азию.

Прайм

В портфеле реализуемых ею проектов контракты на общую сумму около 2 миллиардов долларов. География бизнеса изначально охватывала страны Латинской Америки, такие как Венесуэла, Куба, Эквадор, при этом стратегия развития компании нацелена на выход на новые перспективные рынки как Южной Америке, так и в других регионах, включая Африку, Ближний Восток, Южную и Юго-Восточную Азию.

Прайм

Следующей компанией в «рэнкинге» крупнейших по показателям чистой прибыли следует «Интер РАО».

Чистая прибыль группы за 2017 год по МСФО снизилась на 11,2%, до 54,4 млрд руб. По данным компании, рост чистой прибыли в прошлом отчетном периоде был обеспечен преимущественно единовременным эффектом признания прибыли от реализации пакета акций «Иркутскэнерго» в размере 31,9 млрд руб… При этом скорректированная EBITDA выросла на 2,1% - до 95,5 млрд руб. по сравнению с отчетностью прошлого периода.Выручка Группы выросла на 5,6% и составила 917 млрд руб., что произошло во многом благодаря увеличению выручки в сбытовом сегменте на 11,4%, до 627,1 млрд руб. за счет роста среднеотпускных цен гарантирующих поставщиков для конечных потребителей и приема на обслуживание новых потребителей нерегулируемыми сбытовыми компаниями. В сегменте «Электрогенерация» выручка увеличилась на 5,1%, — до 123,8 млрд руб., а в сегменте «Теплогенерация» — на 1,3%, до 71,2 млрд руб..

В России 45% всей тепловой генерации находится за сроком использования более 40 лет. Это означает, что то оборудование, которое работает, требует дополнительных инвестиций. Об этом рассказал Ильнар Мирсияпов, член правления — руководитель блока стратегии и инвестиций «Интер РАО», на конференции «Российская энергетика», организованной газетой «Ведомости».

«Да, мощностей на ближайшие 15-20 лет построено достаточно. Что делать сейчас? Поддерживать имеющееся: повышать КПД, модернизировать», — резюмировал Ильнар Мирсияпов.

Эксперт также напомнил, что отопительный сезон в России длится 8 месяцев из 12, и, по его мнению, традиционная система тепловой генерации в условиях данного климата наиболее эффективна.

www.finam.ru/analysis/newsitem/45-teplovoiy-generacii-rossii-trebuet-dopolnitelnyx-investiciiy-20180321-112042/?utm_source=finam_main&utm_medium=lenta&utm_campaign=news_to_finam

На чем такой рост сегодня?

Тимофей Мартынов, у фонда ребалансировка www.vaneck.com/etf/equity/rsx/holdings/

ОАО «Интер РАО» (ОАО «Интер РАО ЕЭС», ИНН 2320109650) образовано в мае 1997 года на основании решения учредителя — ОАО РАО «ЕЭС России», является крупнейшим в России оператором экспорта-импорта электроэнергии, управляет многочисленными энергетическими активами в РФ и за рубежом. Установленная мощность электростанций, входящих в состав группы «Интер РАО» и находящихся под её управлением, составляет более 35 ГВт.

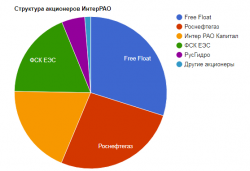

Уставный капитал Интер РАО составляет 293.34 млрд руб. и разделён на 10440000997683 обыкновенные акции номинальной стоимостью 0.02809767 руб. каждая. Основными акционерами компании являются: ЗАО «Интер РАО Капитал» (дочерняя структура Интер РАО) — 18.9958% акций, группа «ФСК ЕЭС» — 18.57%, ОАО ГМК «Норильский никель» — 10.97%, ОАО «Роснефтегаз» — 26.37%, Внешэкономбанк — 0.037%, группа «РусГидро» — 4.92%.

05.01.2016г Компания «Норильский никель» реализовала пакет в 9,68% акций «Интер РАО» компании United Capital Partners (UCP). Сумма сделки составила около 152,6 млн долларов США.

годовой отчет ИнтерРАО за 2015 год