ПАО «Хэндерсон Фэшн Групп»

Тикер |

HNFG |

Идея |

Long |

Срок идеи |

1 месяц |

Цель |

680 руб. |

Потенциал идеи |

23,6% |

Объем входа |

5% |

Стоп-приказ |

500 руб. |

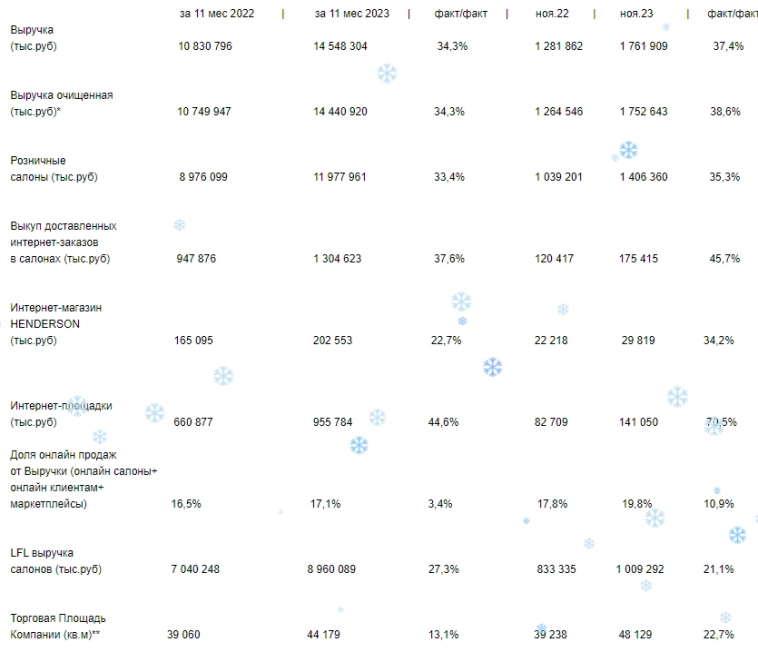

Выручка компании за 11 месяцев 2023 года составила 14,548 млрд руб., увеличившись на 34,3%. LFL-продажи выросли на 27,3%, трафик — на 9,2%. В натуральном выражении продажи увеличились на 25,9%, до 4,727 млн изделий. Торговая площадь магазинов увеличилась на 13,1% до 44,18 тыс. квадратных метров.

Бумага находится в растущем тренде, двигаясь к сильному уровню сопротивления. При открытии длинной позиции на 5% от портфеля и выставлении стоп-приказа на уровне 500 руб. риск на портфель составит 0,45%. Соотношение прибыль/риск составляет 2,60.

Данный материал носит исключительно информационный характер, не является индивидуальной инвестиционной рекомендацией или предложением приобрести упомянутые ценные бумаги. Она составлена без учета вашего инвестиционного профиля, а упомянутые финансовые инструменты либо операции, могут не соответствовать ожидаемой вами доходности, горизонту инвестирования, а также допустимому для вас риску убытков.

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций