| Число акций ао | 51 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 148,2 млрд |

| Выручка | 41,2 млрд |

| EBITDA | 22,4 млрд |

| Прибыль | 22,0 млрд |

| Дивиденд ао | 233 |

| P/E | 6,7 |

| P/S | 3,6 |

| P/BV | -10,9 |

| EV/EBITDA | 5,8 |

| Див.доход ао | 8,0% |

| HeadHunter (Хэдхантер) Календарь Акционеров | |

| 06/03 Отчет МСФО за 2025 год | |

| 06/03 Конференц-звонок по финансовым результатам за 2025 год | |

| Прошедшие события Добавить событие | |

HeadHunter (Хэдхантер) акции

-

23:58, 31 октября 2023

23:58, 31 октября 2023

HeadHunter формирует новую холдинговую структуру в РФ

Москва. 31 октября. INTERFAX.RU — Рекрутинговый сервис HeadHunter, чья корпоративная схема исторически была выстроена вокруг кипрского юрлица с листингом в Нью-Йорке, проводит масштабную реструктуризацию с выкупом и обменом акций, конечная цель которой — формирование новой холдинговой структуры в РФ.

HeadHunter Group PLC, зарегистрированная на Кипре, в мае 2019 года провела IPO на Nasdaq. Однако в феврале 2022 года на фоне событий на Украине американская биржа приостановила торги бумагами HH, а весной 2023 года инициировала принудительный делистинг. Компания пыталась оспорить решение о делистинге, но спецкомиссия Nasdaq его отклонила. В июне HH сообщала, что не станет повторно оспаривать решение о делистинге (он был проведен 8 июля), а в качестве возможных стратегических сценариев назвала «предоставление ликвидности акционерам» и редомициляцию компании с Кипра в РФ.

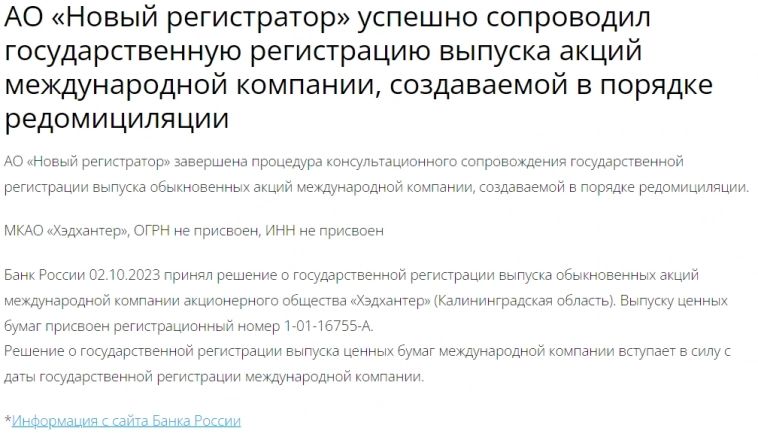

На тот момент окончательного решения в пользу какого-либо из сценариев принято не было. В начале октября в одном из двух специальных административных районов РФ было зарегистрировано МКАО «Хэдхантер» во главе с СЕО HH Дмитрием Сергиенковым, однако формально это не было редомициляцией самой HeadHunter Group: в Калининград «переехала» некая Gold Bear Limited с Сейшельских островов, о деятельности которой никаких публичных сведений не было. В HeadHunter на момент регистрации МКАО его будущую роль в корпоративной структуре группы никак не комментировали.

Во вторник МКАО, которое сейчас на 100% принадлежит топ-менеджменту HH, сообщило о планах стать ее корпоративным центром.

Выкуп

МКАО «Хэдхантер» в свою очередь опубликовало оферту на выкуп у держателей акций и ADS HeadHunter Group, которые хранятся вне российской инфраструктуры, этих бумаг по 910,5 рублей за штуку (с учетом так называемого «налога на выход» в 10% — это одно из условий, на которых сделку одобрила правительственная комиссия по контролю за иностранными инвестициями). Итоговая цена выкупа составит 819,45 руб. за акцию.

Если исходить из стандартного для сделки по выходу иностранцев из российских активов дисконта к рынку в 50%, то ценовой уровень для определения условия оферты без учета «налога на выход» мог составлять около 1820 руб. На сопоставимом уровне котировки депозитарных расписок на акции HH на Мосбирже находились в конце мая этого года. Сейчас они примерно вдвое дороже.

Оферта будет считаться действительной при условии, что компания получит заявки на покупку не менее 10 млн 127 тыс. 144 акций, или 20% от общего количества выпущенный ценных бумаг HH.

Текущий лимит предложения — до 14 млн 640 тыс. 715 акций, что составляет 28,9% уставного капитала. Исходя из цены выкупа, расходы МКАО на выкуп, если лимит будет полностью выбран, может составить около 13,3 млрд руб. Он может быть увеличен до 26 млн 683 тыс. 989 акций (52,7% от общего числа), но для этого потребуются изменения в устав компании.

Обмен

Держатели акций HH, желающие сохранить свою долю в компании, получат возможность провести обмен акций HeadHunter Group на бумаги МКАО в соотношении 1:1, «чтобы экономический интерес приобретателей остался неизменным». Предложение по обмену будет действовать не более чем на 50% всех выпущенных акций HH. Оно распространяется на держателей, не связанных с «недружественными» странами, чьи акции хранятся вне российской инфраструктуры. Соответственно, владельцы ADS, учитывающихся через НРД или СПБ Банк (расчетные депозитарии «Мосбиржи» и «СПБ биржи» — ИФ), не смогут принять участие в обмене.

Предполагается, что заявки на выкуп акций будут приниматься до 1 декабря, результаты планируется объявить до 7 декабря. Заявки на обмен акций планируется принимать до 17 ноября, а итоги обнародовать 20 ноября. Расчеты по выкупу акций планируется завершить 22 декабря, обмен ценных бумаг — до 27 декабря.

По итогам обмена, как ожидается, доля участия менеджмента HH в капитале МКАО «Хэдхантер» размоется.

В будущем МКАО «Хэдхантер» рассчитывает провести отдельное размещение своих акций среди держателей ADS через НРД или СПБ Банк, сказано в сообщении.

По итогам процессов выкупа и обмена акций МКАО «Хэдхантер» должно стать холдинговой компанией группы HeadHunter с листингом акций на Мосбирже. Саму Headhunter Group PLC также планируется в будущем редомицилировать в РФ. После этого держатели ценных бумаг, связанные с «недружественными» странами, которые не участвовали ни в выкупе, ни в обмене, сохранят свой экономический интерес в редомицилированной компании, «однако их выгода от инвестиций будет существенно ограничена в связи с международными ограничениями и российскими ограничениями»: дивиденды на их бумаги, «как правило», будут зачисляться спецсчет типа «С», отмечает компания.

Впоследствии ожидается прекращение листинга ADS на «Мосбирже» и «СПБ бирже», а также самой программы депозитарных акций компании (депозитарий — JPMorgan Chase Bank).

В сообщении HeadHunter говорится, что эти шаги позволят группе решить проблемы регулирования и возобновить такие корпоративные процедуры, как выплата дивидендов и реализация программы долгосрочной мотивации сотрудников. Также HH напоминает, что с марта 2023 года в РФ действует закон о классифайдах, который ограничивает иностранный контроль над ними и под который подпадает ООО «Хэдхантер» — основная операционная компания HH. Поэтому реализация объявленных инициатив направлена «на адаптацию деятельности компании и удовлетворение интересов владельцев ценных бумаг в новых условиях регулирования».

На 31 декабря 2022 года количество выпущенных акций HH составляет 50 млн 635 тыс. 720 штук. Крупнейшим акционером HH с долей 22,8% является Kismet Group Ивана Таврина, 9,3% — у Elbrus Capital. Free-float составляет 67,8%.

www.interfax.ru/russia/928551 HeadHunter объявил оферту по выкупу акций вне российской инфраструктуры.

HeadHunter объявил оферту по выкупу акций вне российской инфраструктуры.

Цена выкупа одной бумаги установлена на уровне 819,45 рублей.

01.11.2023, 01:25

Недавно редомицилированное в Россию международная компания акционерное общество (МКАО) «Хэдхантер» опубликовало оферту на выкуп у держателей акций и американских депозитарных расписок (ADR) холдинговой HeadHunter Group (Кипр), которые хранятся вне российской инфраструктуры, пишет «Интерфакс» со ссылкой на материалы МКАО. Цена выкупа составляет 819,45 рублей за одну бумагу с учетом «налога на выход» в 10%. На закрытии торгов Мосбиржи в вторник, 31 октября, одна расписка HeadHunter стоила 3745 рублей.

Либо же держателям будет предложен обмен на акции МКАО, «чтобы экономический интерес приобретателей остался неизменным». Предложение по обмену будет действовать не более чем на 50% всех выпущенных акций кипрской компании. Оно распространяется на держателей, не связанных с «недружественными» юрисдикциями, чьи акции хранятся вне российской инфраструктуры.

Оферта будет считаться действительной, если компания получит заявки на покупку не менее 10,1 млн акций HeadHunter Group, или 20% от общего количества выпущенных бумаг. Выкуп ADR будет осуществляться на МКАО «Хэдхантер», которое полностью принадлежит топ-менеджерам группы.

Заявки на выкуп акций будут приниматься до 1 декабря, результаты будут объявлены до 7 декабря. Заявки на обмен акций планируется принимать до 17 ноября, а итоги обнародовать 20 ноября. Расчеты по выкупу акций планируется завершить 22 декабря, обмен ценных бумаг — до 27 декабря.

По итогам процесса выкупа акций и их обмена МКАО «Хэдхантер» должно стать холдинговой компаний группы HeadHunter листингом акций на Московской бирже.

ЦБ 2 октября зарегистрировал выпуск обыкновенных акций МКАО «Хэдхантер». Через два дня, 4 октября, в специальном административном районе (САР) в Калининграде была завершена регистрация самой компании, писал «Интерфакс» со ссылкой на данные ЕГРЮЛ. Сюда с Сейшельских островов была редомицилирована компания Gold Bear Limited. Гендиректором МКАО стал возглавляющий с марта рекрутинговый сервис HeadHunter Дмитрий Сергиенков. Саму HeadHunter Group также планируется в будущем редомицилировать в Россию.

В июле акции HeadHunter были делистингованы с американской биржи Nasdaq. В качестве возможных стратегических сценариев ответа на это, HeadHunter называла «предоставление ликвидности акционерам» и редомициляцию корпоративного управления компании с Кипра в Россию. 📈Расписки Headhunter на Мосбирже с открытия прибавляют более 3% на новости о выкупе акций у нерезидентов по 819,45 руб

📈Расписки Headhunter на Мосбирже с открытия прибавляют более 3% на новости о выкупе акций у нерезидентов по 819,45 руб

📈Расписки Headhunter на Мосбирже с открытия прибавляют более 3% на новости о выкупе акций у нерезидентов по 819,45 руб.

МКАО «Хэдхантер» предложила держателям обыкновенных акций и ADS компании Headhunter Group PLC, хранящимся за пределами российской депозитарной инфраструктуры, выкупить или обменять их бумаги. Стоимость акций предложена по 910,5 рублей за бумагу, но с учетом «налога на выход» в размере 10%, держатели могут получить 819,45 рублей за акцию. Это составляет 24% от текущей рыночной стоимости или 21,8% после учета налога. После завершения сделки, компания планирует листинг своих акций на Московской бирже, завершая торги ADS на NASDAQ и СПБ Бирже. Компания также предлагает обменять бумаги для инвесторов, которые хотят сохранить свою долю в бизнесе группы.

Авто-репост. Читать в блоге >>> 910,5р минус 10%. Калининградский Хэдхантер купит акции и расписки кипрского HeadHunter.

910,5р минус 10%. Калининградский Хэдхантер купит акции и расписки кипрского HeadHunter.

Зарегистрированная в Калининградской области Международная компания акционерное общество «Хэдхантер» предложила владельцам кипрской HeadHunter Group PLC выкупить или обменять их акции и американские депозитарные расписки. Эти бумаги компания готова обменять на аналогичное число своих акций или купить по 910,5 руб. за штуку, но желающим придется заплатить с этой суммы 10-процентный налог «на выход» в госбюджет.

Во вторник, 31 октября котировки HeadHunter на Мосбирже составляли 3745 руб. за штуку, то есть владельцы бумаг могут получить 24% от их текущей рыночной стоимости или 21,8% с учетом налога.

Предложение направлено на иностранцев из-за прекращения торгов бумагами компании в США.

t.me/rbc_news/83650

Авто-репост. Читать в блоге >>> HeadHunter Group PLC предлагает выкупить свои акции и ADS иностранным инвесторам за 20% от текущей рыночной стоимости из-за прекращения торгов в США - РБК

HeadHunter Group PLC предлагает выкупить свои акции и ADS иностранным инвесторам за 20% от текущей рыночной стоимости из-за прекращения торгов в США - РБК

МКАО «Хэдхантер» предложила держателям обыкновенных акций и ADS компании Headhunter Group PLC, хранящимся за пределами российской депозитарной инфраструктуры, выкупить или обменять их бумаги.

Кипрская HeadHunter Group PLC до сих пор являлась головной компанией для владельца одноименной рекрутинговой фирмы, и ее ADS торговались на американской бирже NASDAQ с 2019 года. Предложение составляет чуть более 14,64 миллиона акций (28,9% от общего количества) или чуть более 26,68 миллиона акций (52,7%), в зависимости от одобрения изменений в уставе.

Стоимость акций предложена по 910,5 рублей за бумагу, но с учетом «налога на выход» в размере 10%, держатели могут получить 819,45 рублей за акцию. Это составляет 24% от текущей рыночной стоимости или 21,8% после учета налога. После завершения сделки, компания планирует листинг своих акций на Московской бирже, завершая торги ADS на NASDAQ и СПБ Бирже. Компания также предлагает обменять бумаги для инвесторов, которые хотят сохранить свою долю в бизнесе группы.

Авто-репост. Читать в блоге >>>

Оферта на выход инорезов 819.45р, что в 4 раза ниже текущей, по закону 60%, падение до 2000р((

Сергей, что то первоисточник никак не могу найти… нашел только про экстренный созыв ВОСА 22 ноября на буржуйском сайте

Минцифры и представители «Хэдхантера» обсуждают идею учредить единый центр сертификации IT-специалистов на базе площадки hh. ru — Ъ

Минцифры и представители «Хэдхантера» обсуждают идею учредить единый центр сертификации IT-специалистов на базе площадки hh. ru — Ъ

Минцифры и представители «Хэдхантера» обсуждают идею учредить единый центр сертификации IT-специалистов на базе площадки hh.ru. Ранее сертификацией занимались учебные центры западных вендоров — Oracle, Red Hat, VMware и т. д., но после 2022 года они прекратили работу, и ниша освободилась. Сейчас объем рынка IT-сертификации оценивают в 300 млн руб. с потенциалом роста до 1 млрд руб. к 2024 году. В IT-компаниях согласны, что новые подходы к сертификации сотрудников рынку необходимы, но опасаются монополизации. В Минцифры предупреждают, что окончательное решение еще не принято.

Централизация системы сертификации IT-специалистов — проигрышный для отрасли вариант, возражает руководитель Ассоциации предприятий компьютерных и информационных технологий (АПКИТ) Николай Комлев. По его словам, в АПКИТ не знакомы с инициативой hh.ru, но в принципе сертификация предполагает согласование с участниками рынка подходов к обучению специалистов, проведению экзаменов и их классификации.

Авто-репост. Читать в блоге >>> HeadHunter. Завершаем неделю на позитиве

HeadHunter. Завершаем неделю на позитивеНе могла я закончить эту неделю грустными новостями.💋

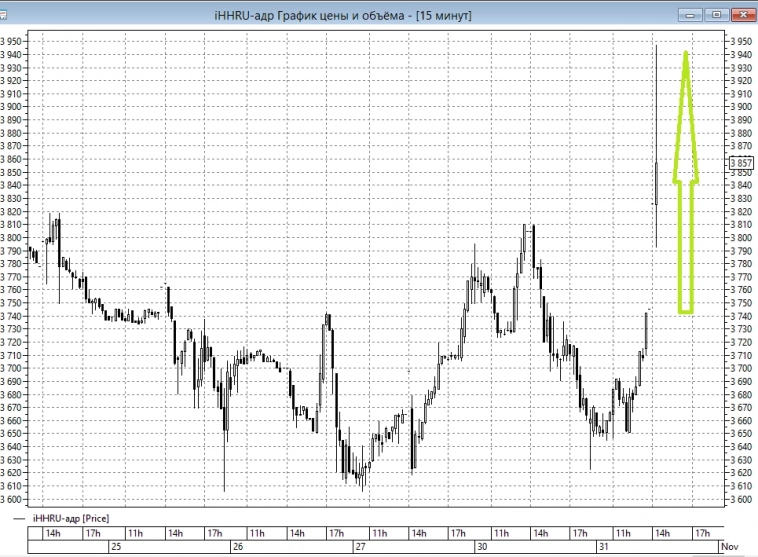

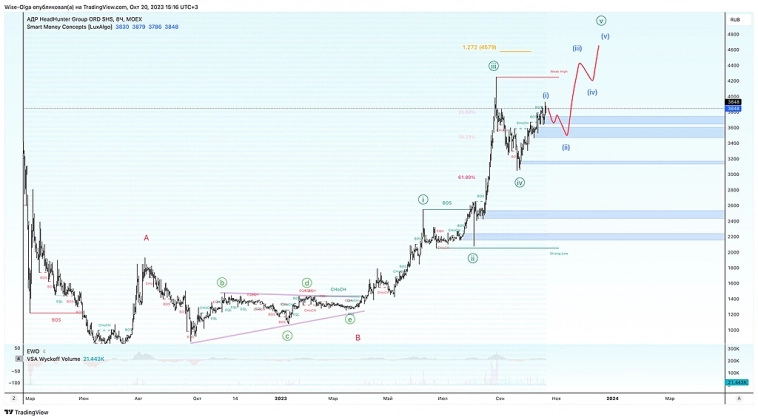

Показываю вам бумагу с потенциалом обновления максимума, в том числе и исторического.

Единственное, актив должен в ближайшие дни показать ретест зоны покупателей. Они и потащат с области 3500-3700 на обновление.

Новые сделки интересно будет открывать либо с локального экстремума (3930), либо с пробоя этой зоны накопления.

Авто-репост. Читать в блоге >>> HeadHunter сильно перекашивает мой портфель, но я вижу потенциал для роста

HeadHunter сильно перекашивает мой портфель, но я вижу потенциал для ростаНачнем с главного — #HHRU сильно перекашивает мой портфель ввиду роста на 233% (набирать я его начал где-то с июля 2022 г.).

Я уже писал несколько раз про него (см. тут, тут и упомянул тут с мыслью что вот сейчас вот продам — пожадничал, дальше смотрите на график).

Цена вновь подбирается к 4000 руб. за акцию — предыдущая психологическая отметка, по которой я хотел продавать. Однако, я считаю, что по моей стратегии цена к 2026 году (а с текущей прибылью вероятно и раньше) должна достичь 5000 руб.

Авто-репост. Читать в блоге >>>

HHRU в долларах в 2 раза дешевлеНа нашей бирже торгуется производные бумаги на АДР HHRU как в рублях так и в долларах, причем в рублях HHRU ...

MVLad, помогаю — смотри тут t.me/my_equity_capital/123

Если коротко — дело в ликвидности бумаги HHRU в долларах в 2 раза дешевле

HHRU в долларах в 2 раза дешевле

На нашей бирже торгуется производные бумаги на АДР HHRU как в рублях так и в долларах, причем в рублях HHRU дороже в два раза.

Чем это объясняется, ведь базовый актив один?

А если речь о переезде в РФ и будущей конвертации АДР в акции, тоже непонятно — базовый актив по ISIN один и тот же и оба во внутреннем контуре без недругов.

В чем разница? Помогите разобраться.

Авто-репост. Читать в блоге >>> 🗣 HeadHunter (HHRU) - рекордная прибыль на фоне дефицита кадров в РФ

🗣 HeadHunter (HHRU) - рекордная прибыль на фоне дефицита кадров в РФ

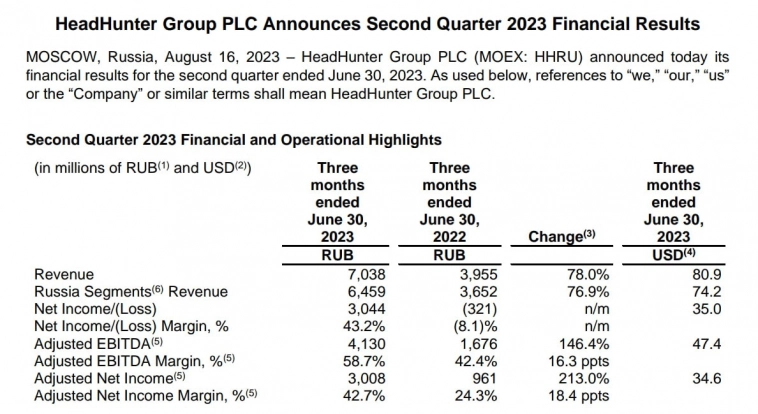

▫️Капитализация: 192 млрд ₽ / 3820₽ за акцию

▫️Выручка ТТМ: 22,3 млрд ₽

▫️скор. EBITDA ТТМ:12,4 млрд ₽

▫️Чистая прибыль ТТМ:8,7 млрд ₽

▫️скор. Чистая прибыль ТТМ:8,8 млрд ₽

▫️P/E (скор.) ТТМ: 21,8

▫️fwd P/E 2023: 17,5

▫️fwd дивиденд 2023: 0%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉Разделы выручки по продуктам за 2кв2023 и динамика г/г:

▫️ Комплексные подписки:₽1,7 млрд (+46,5%)

▫️ Доступ к базе резюме: ₽1,3 млрд (+71,3%)

▫️ Размещение вакансий: ₽3,3 млрд (+104,7%)

▫️ Дополнительные услуги:₽0,6 млрд (+75%)

Итого выручка: ₽7 млрд (+78%)

✅ На рынке РФ (по понятным причинам) вновь сложился дефицит кадров, что само собой благоприятно для бизнеса HH. За 1П 2023г общее число активных клиентов выросло до 406,5к (+18,7% г/г), а показатель ARPC поднялся на 34,9% для сегмента основных клиентов и на 27,4% для сегмента среднего и малого бизнеса.

✅ Чистая денежная позиция на балансе продолжает рост: сейчас это уже 8,6 млрд рублей (4,5% от текущей капитализации). Этого более чем достаточно для выплаты дивидендов / байбека, но пока для этого нет тех. условий.

Авто-репост. Читать в блоге >>> Рекрутинговая CRM-система Talantix расширила витрину интеграций — и подключила Авито Работу. Эта интеграция позволяет российским работодателям просто и удобно работать над вакансией, используя сразу несколько источников кандидатов.

Рекрутинговая CRM-система Talantix расширила витрину интеграций — и подключила Авито Работу. Эта интеграция позволяет российским работодателям просто и удобно работать над вакансией, используя сразу несколько источников кандидатов.

Интеграция настроена по открытому API: достаточно в «Настройках вакансии» Talantix сделать привязку к любому количеству публикаций на сайте объявлений, и отклики кандидатов будут сохраняться в системе автоматически.

Одновременно в Talantix работодатели получат единую воронку подбора кандидатов и HR-аналитику по всем каналам привлечения. Интеграция уже встроена в систему — доступна всем пользователям без ограничений и доплат. 🔼 HeadHunter. Необходимо завершить импульс

🔼 HeadHunter. Необходимо завершить импульсТипичная для российского рынка формация коррекционной тройки в косых вилах, завершение которой должно привести к обновлению максимума.

Однако, считаю, что для завершения коррекции необходимо получить дополнительное снижение в область 3300-3400 перед началом следующего цикла.

Южный Капитал |Telegram | Youtube |Instagram

Авто-репост. Читать в блоге >>> 🔖 HeadHunter #HH: на стыке технологий и талантов. Сейчас открываются интересные уровни для наращивания позиции.

🔖 HeadHunter #HH: на стыке технологий и талантов. Сейчас открываются интересные уровни для наращивания позиции.🌐 HeadHunter — «монополист» целой индустрии: главный рекрутер на рынке труда.

🟢 Драйверы роста компании:

— Рост выручки: Выручка компании за 2 квартал 2023 года выросла на 78% до 7 млрд рублей.

— Расширение клиентской базы: Благодаря дефициту кадров, многие корпоративные клиенты обращаются к услугам HeadHunter.

— Рекордная рентабельность: Рентабельность по EBITDA достигла рекордного уровня и составила 58,7%.

— Чистая прибыль: Компания показала чистую прибыль в размере 3 млрд рублей, в отличие от убытка годом ранее.

— Накопление кэша: Компания активно накапливает кэш на своем балансе.

🔴 Ключевые риски:

— Компания не может выплачивать дивиденды из-за своей иностранной прописки

— На данный момент акции могут выглядеть перегретыми

🟡Акции компании находятся в восходящем тренде с конца сентября. Сейчас открываются интересные уровни для наращивания позиции с целями в районе 4100-4250 рублей за акцию.

С случае принятия решения о покупке в один из наших портфелей, напишем об этом на канале.

Авто-репост. Читать в блоге >>> HeadHunter: перспективы проясняются!

HeadHunter: перспективы проясняются! Добрый день, уважаемые инвесторы! 🤝

Добрый день, уважаемые инвесторы! 🤝В этой статье мы рассмотрим компанию HeadHunter, которая сейчас находится на пороге редомициляции.⚡️

🌐4 октября в Калининграде зарегистрирована международная компания АО «Хэдхантер». Также недавно ЦБ РФ зарегистрировал выпуск обыкновенных акций «Хэдхантер». Сама компания HeadHunter пока не объявляла о своих действиях в плане редомициляции, но подчеркнула готовность к ней!👍

💡 Почему это важно:

Успешная редомициляция может привести к улучшению корпоративного управления и дать HeadHunter возможность выплатить дивиденды!🔥

📊Наши результаты:

Мы недавно закрыли сделку по компании и заработали +59% прибыли за 1,5 месяца!🎯

☝️Тем не менее мы видим потенциал дальнейшего роста акций, однако ждем комфортную точку входа после коррекции.🛍

✅Следите за нашими сделками, чтобы быть в курсе и вместе с нами зарабатывать на перспективных идеях!

******************************

⚡️Мы знаем какие акции купить и когда их продать!🔥

Зарабатывай вместе с нами!

Авто-репост. Читать в блоге >>> Успешная редомициляция может улучшить корпоративное управление и дать HeadHunter возможность выплатить дивиденды - Атон

Успешная редомициляция может улучшить корпоративное управление и дать HeadHunter возможность выплатить дивиденды - Атон

HeadHunter продвигается по пути редомициляции

В специальном административном района (САР) Калининграда зарегистрирована международная компания акционерное общество (МКАО) «Хэдхантер», сообщает Интерфакс. Ранее на этой неделе ЦБ РФ зарегистрировал выпуск обыкновенных акций МКАО «Хэдхантер». Сама компания HeadHunter пока не объявляла о своих действиях в плане редомициляции, хотя и обозначила свою готовность к ней.

В отсутствие комментариев непосредственно от компании мы все же считаем новость позитивной. Успешная редомициляция может не только улучшить корпоративное управление, но и дать HeadHunter возможность выплатить дивиденды. По нашим оценкам, в случае распределения на дивиденды 100% чистой прибыли их сумма за 2023 год может превысить 10 млрд рублей, то есть более 200 рублей на акцию с доходностью 5,5%. Рыночная капитализация компании сейчас превышает 180 млрд рублей, при этом около 60% акций находится в свободном обращении (free-float).

Атон

Авто-репост. Читать в блоге >>> Компания с Сейшел редомицилирована в САР под названием "Хэдхантер"

Компания с Сейшел редомицилирована в САР под названием "Хэдхантер"

Компания с Сейшел редомицилирована в САР под названием «Хэдхантер»

Авто-репост. Читать в блоге >>> HeadHunter переезжает в РФ - время скупать расписки в долларах?

HeadHunter переезжает в РФ - время скупать расписки в долларах?#hhru

Друзья, всем привет и сразу к делу.

Ранее я писал про идею покупки расписок в долларах, которые сильно дешевле расписок в рублях и задал три вопроса:

Будет ли редомициляция?

Будет ли обмен АДР?

Будет ли это российская компания?

И сегодня мы получили ответ как минимум на 2 из трех вопросов — да!И пока брокеры репостят друг друга со ссылкой на сайт Банка России, я Вам покажу кто сопровождал регистрацию и с какой формулировкой:

Пруф тут

Я считаю, что в самое ближайшее время может быть ралли в расписках HeadHunter в долларах, поскольку вероятность их конвертации крайне высока (кейс Софтлайна показателен).

Подписывайтесь на телеграмм-канал — там больше идей по моим инвестициям.

Не является индивидуальной инвестиционной рекомендацией.

Авто-репост. Читать в блоге >>>

HeadHunter (Хэдхантер) - факторы роста и падения акций

- Двигаются к монополии, скупают активы: zarplata.ru, Skillaz (09.07.2021)

- Монополист на рынке рекрутинга в РФ (60%) и СНГ и 3-я в мире (24.07.2024)

- Выручка с 2021-2023гг. растет высокими темпами +56%, и в Q1 2024г. рост продолжился +55,0% (24.07.2024)

- 2024 год пока самый благоприятный для компании HeadHunter, потому что наблюдается самый сильный дефицит рабочей силы, а в июне 24г. индекс HeadHunter показал значение “3,1” - такого не было никогда в истории (24.07.2024)

- Эффективная налоговая ставка снизилась с 23,5% в 1 квартале 2023 года до 2,5% в 1 квартале 2024 года в связи с применением льготной ставки для ИТ-компаний 0% с 1 января 2024 года - не понятно с 2025 года для HeadHunter какая будет ставка! (24.07.2024)

- С июля 24г. ситуация на рынке труда стала ухудшаться и во втором квартале выручка компании от основного бизнеса уже снизилась г/г (18.08.2025)

- Может возникнуть обязательство по выплате дивидендов нерезидентам (12% акций им принадлежит) в размере пока 6,9 млрд руб. на 18.08.25г. (18.08.2025)

HeadHunter (Хэдхантер) - описание компании

HeadHunter — монопольный российский рекрутинговый онлайн-сервис.IPO компании прошло на NASDAQ 9 мая 2019 года.

В ходе IPO компания привлекла $220 млн и получила капитализацию $675 млн.

Дата начала торгов на Мосбирже 25.09.2020.

Домен hh.ru зарегистрирован на HEADHUNTER FSU LIMITED (Кипр).

Кипрская компания принадлежит HEADHUNTER GROUP PLC (Кипр).

Российское юрлицо ООО «ХЭДХАНТЕР» (ИНН:7718620740) принадлежит HEADHUNTER FSU LIMITED .

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций