| Число акций ао | 15 286 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 2 326,6 млрд |

| Выручка | 1 172,0 млрд |

| EBITDA | 589,6 млрд |

| Прибыль | 210,7 млрд |

| Дивиденд ао | 9,1533 |

| P/E | 11,0 |

| P/S | 2,0 |

| P/BV | 4,2 |

| EV/EBITDA | 5,1 |

| Див.доход ао | 6,0% |

| ГМК Норникель Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ГМК Норникель акции

-

Решение суда усиливает позиции Русала

Решение суда усиливает позиции Русала

Русал добился блокировки продажи Абрамовичем доли в Норникеле

Лондонский суд заблокировал оферту Романа Абрамовича и его партнеров по продаже 4% в Норникеле другим акционерам — Интерросу и РУСАЛу. По словам судьи, право на преимущественную покупку признано недействительным и не имеющим силы, и сделка нарушит условия действующего акционерного соглашения. Решение суда означает, что Владимир Потанин, который уже купил 2.1% у Абрамовича, должен будет отменить сделку и вернуть свои деньги.

Интеррос увеличил свою долю до 34%, купив 1.5-1.6% акций с рынка (в дополнение к доле Абрамовича), что подогрело опасения инвесторов в отношении дивидендов и изменения веса в совете директоров. Следовательно, решение суда усиливает позиции РУСАЛА (мы приостановили его аналитическое покрытие) и восстанавливает статус-кво между основными акционерами. С другой стороны, решение суда может привести к очередному раунду конфликта основных акционеров и оказать давление на акции Норникеля (хотя споры пока никак не влияют на операционную деятельность производителя никеля). Мы считаем новость смешанной и НЕЙТРАЛЬНОЙ в целом.

АТОН

читать дальше на смартлабе Акционеры ГМК «Норильский Никель» на годовом собрании утвердили финальные дивиденды за 2017 год в размере 607,98 руб. на акцию или 96,2 млрд руб. общих выплат, сообщил корреспондент RNS.

Акционеры ГМК «Норильский Никель» на годовом собрании утвердили финальные дивиденды за 2017 год в размере 607,98 руб. на акцию или 96,2 млрд руб. общих выплат, сообщил корреспондент RNS.

С учетом промежуточных дивидендов за шесть месяцев 2017 года (в объеме $600 млн) общая сумма дивидендов за 2017 год составит $2,162 млрд.

Чистая прибыль «Норникеля» по МСФО за 2017 год снизилась на 16% — до $2,123 млрд по сравнению с прибылью за 2016 год.

Глава «Интерроса» Владимир Потанин контролирует 34,4% «Норникеля», 27,8% — у «Русала», крупнейшим акционером которого является Олег Дерипаска. У Романа Абрамовича и его партнеров — 6,3% «Норникеля», из которых 4% находятся на балансе кипрского офшора Crispian.

rns.online/industry/aktsioneri-Nornikelya-utverdili-finalnie-dividendi-za-2017-god-v-razmere-962-mlrd-rublei-2018-06-28/ Рынок нейтрально отреагировал на отмену продажи акций Норникеля "Интерросу"

Рынок нейтрально отреагировал на отмену продажи акций Норникеля "Интерросу"

Рынок вырос в среду. Основные индексы прибавили по одному проценту, преодолев коррекцию позавчерашнего дня.

Лидерами роста стали акции «Сбербанка» (+4,02%), они взяли курс на закрытие дивидендного гэпа. Лидерами снижения стали бумаги X5 Retail Group (-3,04%). Пара USD/RUB закрылась вблизи отметки 63,1.

Суд Лондона отменил сделку с пакетом акций ГМК «Норникель» (-1,09%). Решение вынесено в пользу одного из акционеров RusAl (+3,76%). Реакция рынка нейтральна, поскольку пока неясно в каком направлении продолжится развиваться акционерный конфликт в «Норникеле». Стороны, по-сути, вернулись к нулевому варианту. «Интеррос» может сделать новое предложение или Crispian может поискать нового покупателя. Я полагаю, что акции ГМК могут продолжить рост на фоне позитивной динамики цены на никель и ослабления рубля. С ноября бумага торгуется в широком боковике, а мирное окончание акционерного конфликта стало бы хорошим драйвером для роста.

Ващенко Георгий

ИК «Фридом Финанс»

читать дальше на смартлабе

Олег Дерипаска нашел поддержку в Лондоне. Суд встал на его сторону в конфликте вокруг «Норникеля»

Олег Дерипаска нашел поддержку в Лондоне. Суд встал на его сторону в конфликте вокруг «Норникеля»

Высокий суд Лондона поддержал Олега Дерипаску в конфликте акционеров ГМК «Норильский никель». Теперь «Интерросу» Владимира Потанина придется вернуть выкупленные у Романа Абрамовича и Александра Абрамова за $750 млн 2,1% акций ГМК. Однако это не изменит расклад сил в «Норникеле» и не смягчит противостояние его ключевых акционеров.

www.kommersant.ru/doc/3670298

Высокий суд Лондона встал на сторону Олега Дерипаски

Высокий суд Лондона встал на сторону Олега Дерипаски

Вечером 27 июня случилось историческое событие: Высокий суд Лондона в споре между бизнесменами Владимиром Потаниным, Романом Абрамовичем, Александром Абрамовым и Олегом Дерипаской вынес решение в пользу последнего. Компания Дерипаски UC Rusal оспаривала в суде правильность предоставления права на преимущественную покупку акций «Норильского никеля», которое компания Абрамовича и Абрамова – Crispian – дала структурам Потанина и Дерипаски в начале нынешнего года. Предложение, которое сделала структура Потанина под названием Bonico Holdings Co Ltd, противоречит акционерному соглашению «Норильского никеля», заявил судья Стефан Филипс (его слова опубликовало агентство Bloomberg). Судья Филипс объяснил, что решение принято на том основании, что подконтрольная Потанину компания Bonico не была по-настоящему независимой стороной сделки.

www.vedomosti.ru/business/articles/2018/06/27/774002-sud-deripaski?utm_campaign=newspaper_28_06_2018&utm_medium=email&utm_source=vedomosti

Cуд Лондона признал недействительной сделку по продаже структуре Потанина 2,1% акций «Норникеля»

Cуд Лондона признал недействительной сделку по продаже структуре Потанина 2,1% акций «Норникеля»Высокий суд Лондона признал недействительной сделку по продаже структуре главы «Интерроса» Владимира Потанина – компании Whiteleave — 2,1% акций «Норникеля».

Суд решил, что предложение, которое сделала подконтрольная бизнесмену Владимиру Потанину структура о выкупе доли «Норникеля» у Crispian Романа Абрамовича и Александра Абрамова, нарушило акционерное соглашение, заключенное между акционерами «Норникеля» в 2012 году.

Источник одной из сторон ранее говорил RNS, что если сделка будет признана нелегитимной, тогда акции и деньги за них будут возвращены.

РНС

читать дальше на смартлабе 22.06.2018

22.06.2018

Китайский рынок никеля опасается снижения цен

Потенциальное будущее проседание цены на никель сдерживает активность покупателей на спотовом рынке никеля в Шанхае. За последние два торговых дня (20 и 21 июня) интерес к закупкам на спот-рынке у промышленных потребителей стал явно «прохладней», т.к. почти все участники рынка ожидают дальнейшего смягчения фьючерсных цен. Утром были признаки роста фьючерсных цен, но спотовые премии просели на 100 юаней за тонну по сравнению с прошлым днём. Промышленные потребители сравнительно активно интересовались ценами, но при этом отчётливо удерживались от закупок, рассчитывая на дальнейшее ослабление цен.

Во время дневных торговых сессий в четверг 21 июня почти все сделки в Шанхае проходили в пределах 116050-116450 юаней за тонну. Материал «Норильского Никеля» торговался со средней премией около 600 юаней за тонну относительно контракта 1807 на никель на региональной бирже в г. Уси (Wuxi). Премии на материал китайского производителя Jinchuan составляли около 700 юаней за тонну. Этот производитель на 2400 юаней за тонну повысил отпускные цены на никелевый лист до 116400 юаней за тонну. «Норникель» создал компанию для проекта с «Русской платиной»

«Норникель» создал компанию для проекта с «Русской платиной»

ГМК «Норникель» Владимира Потанина 19 июня зарегистрировала компанию «Арктик Палладий» с уставным капиталом 100 тыс. руб., следует из базы данных СПАРК. Как пояснил РБК представитель «Норникеля», «Арктик Палладий» — 100-процентная «дочка» ГМК, создана для реализации совместного проекта с «Русской платиной» Мусы Бажаева, с которым Потанин договорился создать совместное предприятие на паритетных началах для разработки месторождений платины и палладия в Норильске. Совместный проект потребует значительных инвестиций: они оцениваются в 250 млрд руб.

Подробнее на РБК:

www.rbc.ru/business/20/06/2018/5b2a7c869a7947d62c66b504

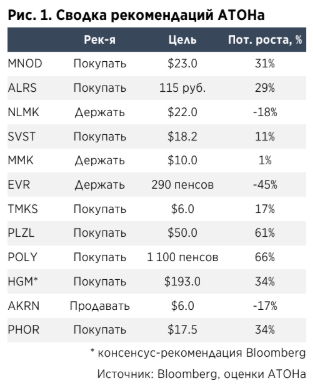

Аналитики подтверждают фаворитов в металлургическом секторе – Норникель, Полюс, Северсталь и Алроса

Аналитики подтверждают фаворитов в металлургическом секторе – Норникель, Полюс, Северсталь и Алроса

Цари горыВ этом отчете мы используем комплексный подход для сравнения российских металлургических компаний, рассматривая факторы, которые определяют готовность рынка платить более высокие мультипликаторы: дивиденды, денежные потоки, устойчивость, катализаторы, риски, управление и уязвимость к санкциям. Рост прибыли является второй переменной в уравнении, определяющем капитализацию, и мы оцениваем прогнозы цен на сырье, а также планируемые увеличения объемов и рост эффективности. Мы также анализируем оценку по середине цикла и позиционирование относительно международных аналогов. Мы подтверждаем наших фаворитов в секторе – Норникель, Полюс, Северсталь и АЛРОСА.

АТОН

Показатели и методология: четыре основы привлекательности компаний

Для получения комплексной оценки инвестиционной привлекательности компаний мы фокусируемся на четырех ключевых группах факторов (генерация денежных средств, специфические для компании драйверы, рост прибыли и оценка). Большинство компаний имеют позитивные прогнозы по прибыли, однако устойчивость денежных потоков, краткосрочные катализаторы и структурные преимущества встречаются реже.

Генерация и распределение денежных средств: FCF, дивиденды и устойчивость

Инвесторы предпочитают акции, предлагающие высокие дивиденды, которые: а) предсказуемы – т.е. определяются на основе прозрачной политики, привязанной к FCF или EBITDA; b) устойчивы – т.е. выплачиваются из денежных потоков (а не заемных средств) и относительно невосприимчивы к корпоративным событиям. Производители стали выглядят наиболее выигрышно, и наш фаворит – Северсталь (доходность 11% в 2018), т.к. она отличается устойчивостью из-за вертикальной интеграции и гибкости продаж. Норникель и АЛРОСА также предлагают высокую доходность (9% и 7%), но в их случае есть потенциал изменений в дивидендной политике и риск роста капзатрат.

Корпоративные факторы: катализаторы, риски, управление и санкции

Норникель (результаты за 1П18),АЛРОСА (дивидендная политика) и TMK (IPO Американского дивизиона) имеют самые сильные краткосрочные катализаторы, на наш взгляд. Сильные финрезультаты за 2-3К должны поддержать акции производителей стали, но, как мы считаем, плановый ремонт может ослабить показатели ММК. Эти компании имеют относительно низкие риски за счет осторожного подхода к капзатратам и долгу. НЛМК иPolymetal — наиболее качественные компании в плане управления, экологической и социальной ответственности, что отражено в высоких рейтингах ESG. Компании с низкой долговой нагрузкой, не имеющие активов в США (ММК,АЛРОСА и производители золота), менее чувствительны к возможным санкциям.

Потенциал роста прибыли: объемы, цены на сырье, эффективность

Прогноз роста прибыли (и переоценки мультипликаторов) – причина роста котировок. Мы выделяем Норникель, поскольку на его прибыли должен благоприятно сказаться рост цен на металлы (мы занимаем оптимистичную позицию по Ni и Pd), рост объемов (Cu с Быстринского, вторичное сырье) и повышение операционной эффективности. Полюс и Polymetal предлагают агрессивный рост объемов (CAGR 10%) за счет наращивания мощностей Наталки и Кызыла, что должно быть поддержано ростом цен на золото (наш взгляд осторожно позитивный). НЛМК планирует органический рост стальных мощностей на 2 млн т в год при низких затратах и рассматривает инициативы по повышению эффективности, что должно добавить $100 млн уже в 2018.

Оценка: по середине цикла и против международных аналогов

Российские металлургические компании торгуются в среднем с премией 20-30% по EV/EBITDA 2018П к собственному 2-летнему среднему после украинского кризиса, что преимущественно объясняется общим восстановлением рынка (РТС +50% с 2016). Оценка по середине цикла также предполагает высокие премии 15-40% к текущим уровням, что, на наш взгляд, обусловлено более высокой рентабельностью благодаря оптимизации портфелей зарубежных активов и повышению эффективности, а также снижением долга и более высокой дивидендной доходностью. С точки зрения оценки, в металлургическом секторе выделяются ТМК, Норникель, Полюс и Polymetal.

Нина Дергунова (Goldman Sachs): доход по акциям ГМКН может составить 40% в течение 12 мес

Нина Дергунова (Goldman Sachs): доход по акциям ГМКН может составить 40% в течение 12 мес

Ну кстати фамилия — это не совпадение, Нина Дергунова, аналитик по металлургии Goldman Sachs это дочь Ольги Дергуновой (бывш.глава Росимущества, сейчас зампред ВТБ). И вот что она пишет:

- Никель +20% в течение года, Медь +11% (так думаю GS commodity team)

- Рост цен на никель поднимет EBITDA ГМК и увел. FCF до $2,1млрд в 18-19гг.

- Чистый долг/EBITDA опустится к концу 19г до 1,1х с текущего 2

- Дивиденды в $ вырастут минимум на 10%

- ГМК торгуется с дисконтом 10% к своей же истории EV/EBITDA (NTM)

- Мы видим апсайд 40% на горизонте 12 мес (дивиденд 7% + рост стоимости акций 33% к цели $24)

- опасный прогноз. Он полностью построен на позитивном прогнозе по сырью, который в свою очередь основан на позитивном прогнозе по мировой экономике. А аналитики хорошо умеют экстраполировать и плохо предвидеть изменения

- тезис о дисконте по EV/EBITDA строится на прогнозе на следующие 12 мес (NTM). Если заглянем в историю: https://smart-lab.ru/q/GMKN/f/y/MSFO/ev_ebitda/ то увидим, что ГМК торгуются на самом высоком мультипликаторе за всю историю сейчас.

Запасы никелевой руды в китайских портах увеличиваются

Запасы никелевой руды в китайских портах увеличиваются

18.06.2018

Как сообщает SMM, запасы никелевой руды в китайских портах выросли по состоянию на 15 июня на 380 тыс. т, до 8,16 млн т. В пересчете на никель портовые запасы увеличились на 3000 т, до 67 тыс. т.

В семи крупнейших китайских портах запасы никелевой руды выросли на 560 тыс. т относительно предыдущей недели, достигнув отметки 5,77 млн т.

Запасы никелевой руды в китайских портах увеличиваются

18.06.2018

Как сообщает SMM, запасы никелевой руды в китайских портах выросли по состоянию на 15 июня на 380 тыс. т, до 8,16 млн т. В пересчете на никель портовые запасы увеличились на 3000 т, до 67 тыс. т.

В семи крупнейших китайских портах запасы никелевой руды выросли на 560 тыс. т относительно предыдущей недели, достигнув отметки 5,77 млн т.

Для одаренных график наверху и в правом верхнем еще и инфа для сомневающихся

Дивы 608+224=832

Нерон,

коллеги пришли документы по ГОСА… Норка выплатит 608 рублей, НО ТАК И НЕ ПОНЯЛ, ЭТО С УЧЕТОМ ПРОМЕЖУТОЧНЫХ ДИВИДЕНДОВ ИЛИ НЕТ, Т.Е. НА КАКУЮ ДОХОДНОСТЬ РАССЧИТЫВАТЬ ПОКУПАЯ СЕЙЧАС:

607 / 11000 (примерно сейчас) = 5,5%

или 384 / 11000 = 3,5% Профицит бюджета в 2018 году может превысить триллион рублей.

Профицит бюджета в 2018 году может превысить триллион рублей.

04.06.2018

Профицит бюджета по итогам года может превысить плановые 482 миллиарда рублей (полпроцента ВВП) при сохранении текущей конъюнктуры на рынке нефти. Об этом заявил первый вице-премьер и министр финансов Антон Силуанов на заседании профильного комитета Госдумы, где рассматривались поправки в проект бюджета.

Он представил основные корректировки на этот год: рост ВВП в диапазоне 1,6-2,1 процента — прежней версии макропрогноза соответствует верхняя граница; инфляция 2,7-3,2 процента, что немногим выше прежней оценки (2,8 процента) и все равно ниже цели ЦБ, несмотря на рост цен на бензин и ослабление рубля из-за апрельских санкций; среднегодовой курс 60 рублей за доллар, что не сильно выше прежнего прогноза (58,6 рубля); среднегодовая цена нефти повышена с 61,4 до 65-70 долларов за баррель при заложенных в закон о бюджете 43,8 и ожидавшихся на самом деле 61,4 доллара. Пересмотр нефтяных цен сделан с учетом продления сделки ОПЕК+, событий в Венесуэле и вокруг Ирана, объяснил Орешкин. Глава Счетной палаты Алексей Кудрин считает, что нефтяные цены будут ближе к 65-67 долларам за баррель, а значит, профицит бюджета составит от 1 до 1,3 процента ВВП (1-1,3 триллиона рублей).

Подробнее: rg.ru/2018/06/04/proficit-biudzheta-v-2018-godu-mozhet-prevysit-trillion-rublej.html

Акции Норникеля смотрятся хорошо

Акции Норникеля смотрятся хорошо

Власти США продлили срок завершения сделок с группой En+ и компанией «Евросибэнерго» до 23 октября. Об этом говорится в сообщении Минфина США.

Дипломатия отходит на второй план, а политика протекционизма выходит на первый. Давайте вспомним одну из главных основ войны, лучшая тактика защиты — это нападение. Можно ли увидеть в действиях США защиту, я вполне ее вижу, защита своих интересов самое важное в предвыборных обещаниях Трампа. В условиях постоянной конкуренции в геополитическом пространстве, именно протекционизм своих национальных интересов выходит на первый план, политика равного получения прибыли, оказывается не всем по душе, чем дальше тем интереснее, сейчас есть Америка и весь мир, посмотрим к чему приведет эта история.

В центре внимания:

— Время поджимает, а соответственно надо действовать решительно, судьба полностью зависит от их расторопности в принятии важных решений в менеджменте компании. США продлили разрешение на работу с компанией до 23 октября, как для «РУСАЛа». Менеджмент пытается принять все возможные меры, чтобы выйти из-под санкций.

— Рынки чувствуют себя спокойно, поводов для паники не наблюдается, хоть и начало недели было под флагом risk-on: S&P500 (+0.45%), DAX (+0.37%), HSI (+0.46%).

— ОПЕК сдерживает производство нефти. В мае добывали 31.9 млн. баррелей в день — меньше, чем обычно. РФ и Саудовская Аравия готовы предложить увеличить производство на встрече министров 22 июня. Нефть стабилизируется на уровнях $75.47, новый виток покупок пока отменяется, нужен повод.

— Мексика готова ввести 20% пошлины на свинину для США, в ответ на ввод их тарифов. Напомню, что сейчас доля американской свинины на мексиканском рынке 90% — $1,07млрд.

В условиях вероятного скорейшего разрешения конфликта и снятия санкций с компаний En+ и «РУСАЛа», хорошо будут смотреться акции ГМК «Норникель».

Сумин Степан

Торговая рекомендация для акций ГМК «Норникель»: открываем «шорт» позиции при достижении уровней 11470-11500-11550, далее при достижении уровней поддержек на 11350-11300 открываем «лонг», спекулируем в диапазоне 100 руб.

ИК «РУСС-ИНВЕСТ»

Норникель - дивидендная доходность за 2017 год составит 7,7%

Норникель - дивидендная доходность за 2017 год составит 7,7%

Норникель может выплатить 607,98 руб. на акцию в виде финальных дивидендов за 2017 год

Совет директоров Норильского никеля рекомендовал годовому собранию акционеров утвердить финальные дивиденды по итогам 2017 года в размере 607,98 рублей на одну обыкновенную акцию (около $9,87 по курсу ЦБ РФ на 24 мая), говорится в сообщении компании. Это в 1,4 раза выше финальных дивидендов за 2016 год. Общий размер денежных средств, которые планируется направить на выплату годовых дивидендов, составит 96,2 млрд рублей (около $1,562 млрд курсу ЦБ РФ на 24 мая). С учетом промежуточных дивидендов за шесть месяцев 2017 года (в объеме $600 млн) общая сумма дивидендов за прошлый год составит $2,162 млрд.

По итогам 2017 года EBITDA Норильского никеля была зафиксирована на уровне 3 955 млн долл, т.е. суммарные выплаты дивидендов составят 55% от этого показателя. Напомним, что дивидендная политика Норникеля предполагает выплаты 60% EBITDA в случае, если net debt/EBITDA не превышает 1,8x. Если leverage будет находиться между 1,8х и 2,2х, доля EBITDA в диапазоне 30% и 60% рассчитывается обратно пропорционально. По итогам 2017 года net debt/EBITDA Норникеля превысил максимальный рубеж, составив 1,88x. Исходя из текущей стоимости акций компании, дивидендная доходность по ним (с учетом промежуточных выплат) составляет 7,7%.

Промсвязьбанк На графике Газпрома вероятна "двойная вершина"

На графике Газпрома вероятна "двойная вершина"Обзор рынка акций Сбербанка, Газпрома, ГМК НорНикель и Магнита

Сбербанк. Небольшой рост, и котировки заметно ниже уровня скользящей средней ЕМА-55, которая служит уровнем сопротивления. При этом предыдущая недельная свеча вышла черной впервые за пять недель, а текущая пока белой не выходит. В такой ситуации продолжаем считать, что сейчас развивается падающий тренд, целью которого может стать уровень незакрытого «бычьего» разрыва 18 апреля в районе 207.9 рублей. С другой стороны, российские акции относительно Нефти Брент сейчас сильно недооценены (примерно на 18.9%). Так, «расчетное» значение (РТС=18.5*Брент) составляет 78,45*18,5=1451.3 пункта, а биржевое значение находится около 1176.8 пункта. Тем не менее, не стоит ждать быстрого устранения этой недооцененности. Так, например, российские акции оставались значительно недооцененными в период с 2011 по 2015 годы, то есть, более четырех лет.

Газпром. Черная свеча, и котировки опустились к линии восьмимесячного восходящего тренда. В такой ситуации шансы на реализацию фигуры «двойной верх» остаются высокими. Так, при пробитии вниз уровня 136 рублей мы можем увидеть снижение в район 121 рубля.

ГМК НорНикель. Умеренный рост крестообразной свечей, и мы перенесли короткую позицию на сегодня, где ее закрыли на Стоп-лоссе (купили 425 акций в среднем по 10 980.7 рубля). При этом продолжается борьба за уровень скользящей средней ЕМА-89. В такой ситуации мы считаем, что сейчас развивается коварная волна «В», которая может продолжаться значительное время. Однако дальше должно последовать длительное снижение в рамках волны «С», которое может обвалить котировки в район 7 800 рублей.

Магнит. Рост при заметном увеличении объема торгов. При этом котировки остались выше уровня скользящей средней ЕМА-55. В такой ситуации картина по-прежнему похожа на «двойное дно» с вершиной в районе 5 200, пробой которой сулит зарождение растущего тренда цели которого находятся выше 5 500 рублей.

Подробнее «Норникель» объявил дивиденды за 2017 год в 607,98 руб. на акцию

«Норникель» объявил дивиденды за 2017 год в 607,98 руб. на акцию

«Норникель» объявил дату годового собрания акционеров — 28 июня — и рекомендовал акционерам одобрить дивиденды за 2017 год на уровне 607,98 руб. на акцию ($9,87 за ценную бумагу, или $1,56 млрд всего). Об этом говорится в сообщении, распространенном компанией на Лондонской бирже. На дивиденды могут рассчитывать те, кто является акционерами компании по состоянию на 17 июля, участвовать в собрании могут акционеры компании по данным на 4 июня. Всего за год (с учетом дивидендов за первое полугодие) «Норникель» выплатит, как и ожидалось, 54% EBITDA, или $2,16 млрд.

Подробнее на РБК:

www.rbc.ru/rbcfreenews/5b06ebae9a79474e1a3e8e85

ГМК Норникель - факторы роста и падения акций

- ГМК глобально выиграла от дефицита палладия 2019-2020. Он в свою очередь сложился из-за перехода автопроизводителей с дизельных двигателей на бензиновые, а также ужесточения экологических стандартов. (18.08.2020)

- К 2030 году спрос на никель со стороны производителей батарей для автомобилей может вырасти с 250 тыс т до более 1000 тыс т. В 2021 электромобили это всего 10% мирового потребления никеля. (17.08.2021)

- Стратегия компании 2030: увеличить добычу никеля и меди на 20-30%, металлы платиновой группы на 40-50% (18.01.2022)

- ГМК ранее платил большие дивиденды в долг (60% EBITDA) (18.10.2023)

- Производство всех металлов кроме меди стагнирует много лет. Компания вытягивает только за счет роста цен и падения рубля (17.08.2020)

- Возможно, с 2023 года автопроизводители смогут частично заменить палладий на платину в качестве катализатора в ДВС, чтобы снизить дефицит палладия. (18.08.2020)

- CAPEX ожидается вырастет в период с 2022 по 2025 год до $4 млрд, более чем в 2 раза выше, чем в 2020 году (17.08.2021)

- В конце 2022 года истекает акционерное соглашение и дивиденды могут снизиться в 2 раза. (09.01.2022)

- В 2021 году 43% выручки - это палладий. В то же время, спрос на палладий со временем будет ослабевать из-за роста доли электромобилей. (10.02.2022)

- В 2022 ожидается профицит на рынке никеля (10.02.2022)

- 52% продаж Норникеля шло в недружественную Европу (05.07.2022)

- Для производства электромобилей не требуется платина и палладий (05.07.2022)

ГМК Норникель - описание компании

ГМК Норникель — крупнейшая горнодобывающая компания России.Структура продаж по итогам 2021 года:

👉43% палладий

👉по 21% никель и медь

👉4% платина

👉11% остальное

В 2017 было:

👉по 27% никель и медь

👉28% палладий

👉 7% платина

👉 11% остальное

Структура продаж по итогам 1П2020 года: палладий 48%, 20% никель, 18% медь.

Китай потребляет 50% всего никеля и 50% всей меди!

Палладий на 85% используется при производстве катализаторов в машинах с ДВС.

70% никеля используются при производстве нержавеющей стали.

15% никеля используется при производстве батареек/аккумуляторов.

Влияние курса на EBITDA:

при росте курса USDRUB с 70 до 80, сама компания оценивает вклад в EBITDA $0,5-$0,6млрд

95% продаж Норникеля по итогам 2021 года были на экспорт.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций