Уровни поддержки доказаны наукой!Здравствуйте.

Сегодня в который раз прочитав на смарт-лаб спор о том, есть ли уровни или нет, я решил высказаться! Очень много споров на этот счет существует в трейдерском мире. Одна часть этого мира с пеной у рта кричит о том, что уровней нет, другие же покрутив пальцем у виска, говорят противоположное.

Давайте разберемся по существу! По мнениею многих, очень многих трейдеров, которые провели на рынке годы — график любого финансового инструмента сильно отражает эмоции трейдеров!

Тому есть огромная масса объективных доказательств! Первое и самое простое доказатальство — кульминация тренда! Есть такой экономический закон! Рост цены сдерживает рост спроса!

Увы на финансовых рынках очень часто это не работает! Если мы откроем графики, мы увидим противоположную картину!

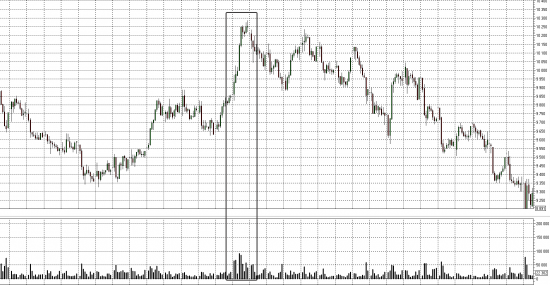

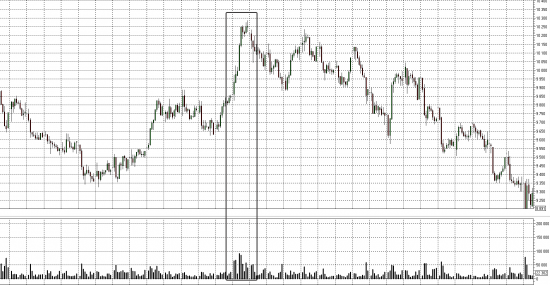

Поскольку я на Смарт-лаб и тут зарабатывают на бирже, а не на форекс, поэтому приведу график ГМК Норникель, небольшой его кусок!

На графике я выделил участок растущего движения с самыми большими объемами торгов за данный период роста, как мы видим самые большие объемы торгов произошли в верхней части волны вверх, а это в свою очередь полностью опровергает закон: «рост цены ограничивает рост спроса», ведь мы видим что рост цены вызвал рост спроса!

Все дело в том, что на рынке людьми правят эмоции, а не рациональная оценка той или иной ситуации на рынке!

В таком случае, как можно опровергать существование уровня?

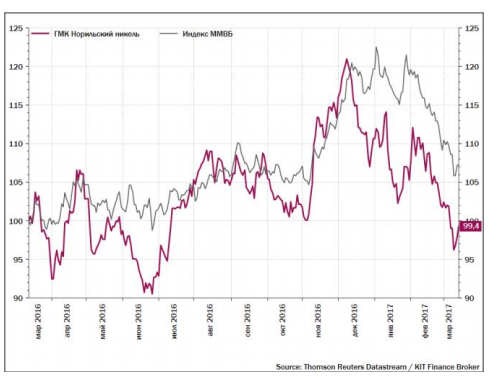

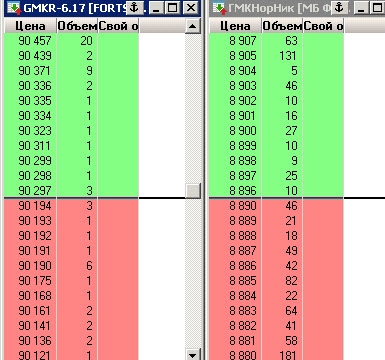

Вот тот же самый график ГМК

Вы что можете сказать, что уход цены от этого уровня случаен? Нет! Это снова психологический эффект и в науке он называется — эффект привязки.

Эффект привязки — особенность оценки числовых значений человеком, из-за которой оценка смещается в сторону начального приближения. Эффект проявляется в тяготении оценки неизвестного значения к ранее предъявленным или полученным числам.

Человеку при принятии решения всегда проще отталкиваться от каких-то величин и данных, которые ему уже известны и понятны.

Разве не очевидно, что большинство из тех кто купил акцию по 9 500 рублей, при подходе к 10 000 захотят продать ее? Ведь оттуда цена уже трижды падала!

Это касается любых графиков, в мире правят эмоции и один из главных побуждающих факторов — жадность!

Вы разве не согласны с этим?

P.S. заглядывайте на мой блог почитать интересные вещи о трейдинге

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций