| Число акций ао | 15 286 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 2 080,8 млрд |

| Выручка | 1 249,4 млрд |

| EBITDA | 498,3 млрд |

| Прибыль | 122,6 млрд |

| Дивиденд ао | – |

| P/E | 17,0 |

| P/S | 1,7 |

| P/BV | 2,7 |

| EV/EBITDA | 5,7 |

| Див.доход ао | 0,0% |

| ГМК Норникель Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ГМК Норникель акции

-

Котировки Норникеля выглядят устойчивее, чем бумаги других металлургов - Sberbank CIB

Котировки Норникеля выглядят устойчивее, чем бумаги других металлургов - Sberbank CIB

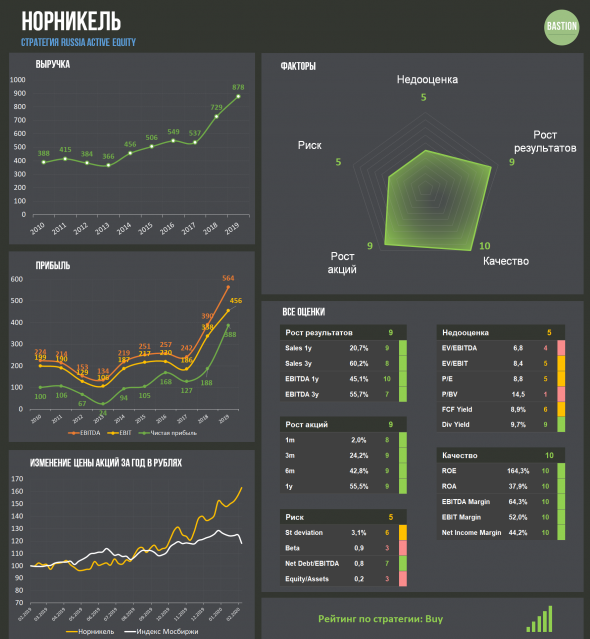

«Норникель» представил хорошие результаты за 2П19 по МСФО. EBITDA превысила консенсус-прогноз на 5% на фоне резкого роста выручки.

Мы пересмотрели наши оценки цен сырьевых товаров и повысили прогноз по палладию, приняв во внимание значительный ожидаемый дефицит в 2020 году.

Мы допускаем, что акции металлургических и горнодобывающих компаний в краткосрочной перспективе могут оставаться под давлением из-за последствий коронавируса для глобальной экономики (которые, впрочем, до сих пор остаются неясными). Вместе с тем благодаря дефициту на рынке палладия и хорошим долгосрочным перспективам на рынке никеля благодаря развитию рынка электромобилей мы полагаем, что котировки «Норникеля» могут продемонстрировать большую устойчивость, чем бумаги других анализируемых нами производителей промышленных металлов.

Мы повышаем целевую цену «Норникеля» до $35,70 за АДР (19% совокупной доходности в ближайшие 12 месяцев) и подтверждаем рекомендацию «покупать».

Sberbank CIB

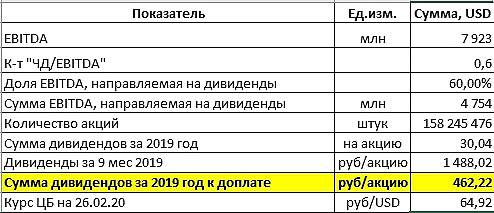

Авто-репост. Читать в блоге >>> Норникель остается в дивидендной стратегии

Норникель остается в дивидендной стратегииВыручка Норникеля в 2019 году выросла на 20% до ₽878 млрд за счет увеличения мировых цен на палладий (+54%) и никель (+29%). Компания ожидает, что дефицит палладия продолжит расти в 2020 году из-за ужесточения экологических требований к производителям автомобилей.

Прибыль — на максимумах. Издержки компании росли более медленным темпом, поэтому рост прибыли еще более впечатляющий: EBITDA в рублях увеличилась на 45%, чистая прибыль — на 47%. Рентабельноcть по EBITDA Норникеля превысила 64%, что позволяет проходить в топ-10% российских компаний по эффективности.

Авто-репост. Читать в блоге >>> 27 февраля. ФИНМАРКЕТ — Sberbank Investment Research, аналитическое

27 февраля. ФИНМАРКЕТ — Sberbank Investment Research, аналитическое

подразделение Sberbank CIB, повысил прогнозную стоимость американских

депозитарных расписок (ADR) «Норильского никеля» (MOEX: GMKN) с $28,90 до $35,70

за штуку, следует из аналитических материалов инвестбанка.

Рекомендация «покупать» для этих бумаг была подтверждена.

«Мы пересмотрели наши ожидания по ценам на сырьевые товары и повысили прогноз по

стоимости палладия, приняв во внимание значительный ожидаемый дефицит в 2020

году. Мы допускаем, что бумаги металлургических и горнодобывающих компаний в

краткосрочной перспективе могут оставаться под давлением из-за последствий

коронавируса для глобальной экономики (которые, впрочем, до сих пор остаются

неясными)», — пишут аналитики.

По их мнению, благодаря дефициту на рынке палладия и хорошим долгосрочным

перспективам для никеля в связи с развитием рынка электромобилей котировки бумаг

«Норникеля» могут продемонстрировать большую устойчивость, чем бумаги других

анализируемых экспертами производителей промышленных металлов.

Результаты Норникеля ожидаемо оказались сильными - Промсвязьбанк

Результаты Норникеля ожидаемо оказались сильными - Промсвязьбанк

EBITDA Норникеля в 2019г выросла на 27% г/г

Консолидированная выручка увеличилась на 16% г/г, составив 13,6 млрд долл. EBITDA увеличилась на 27% г/г до 7,9 млрд долл. Рентабельность по EBITDA составила 58%. Объем капитальных вложений снизился на 15% до 1,3 млрд долл. Свободный денежный поток составил 4,9 млрд долл. практически не изменившись относительно 2018 года. Соотношение чистого долга к EBITDA по состоянию на 31 декабря 2019 года снизилось до 0,9x.

Результаты компании ожидаемо оказались сильными. Росту выручки способствовало увеличение объемов реализации ключевых металлов (медь +5%, никель +6%) и цен на палладий (+49%) и никель (+6%). Помимо этого, благодаря контролю над операционными издержками, увеличилась EBITDA и рентабельность по этому показателю с 53% в 2018г. до 58% в 2019г. Весомый вклад внес и выход на проектную мощность Быстринского ГОКа. Сильный рост EBITDA и приемлемая долговая нагрузка позволяет инвесторам рассчитывать на щедрые промежуточные дивиденды. Что же касается ситуации на рынке металлов, то Норникель смотрит нейтрально на никель и медь, ожидая сбалансированного рынка в 2020г. Компания позитивна в отношении палладия. Рынок в 2020г. останется дефицитным в размере 0,9 млн. унций. По нашему мнению, Норникель одна из самых привлекательных компаний на российском рынке, что достигается благодаря сочетанию уникальной сырьевой базы, сильных финансовых результатов и относительно высокой дивидендной доходности.

Промсвязьбанк

Авто-репост. Читать в блоге >>>

Сильные результаты Норникеля за 2 полугодие обусловлены благоприятной макроэкономической конъюнктурой - Атон

Сильные результаты Норникеля за 2 полугодие обусловлены благоприятной макроэкономической конъюнктурой - Атон

Норникель: результаты за 2П19 лучше консенсуса по статьям выручки и чистой прибыли

Выручка достигла $7 271 млн (+4% против консенсуса, в рамках прогноза АТОНа, +16% п/п), поскольку рост производства был поддержан более высокими ценами на палладий и никель. Показатель EBITDA подскочил до $4 204 млн (+5% против консенсуса, +5% против АТОНа, +13% п/п) за счет увеличения выручки и контроля над операционными расходами, в то время как рентабельность EBITDA упала на 1.3 пп п/п до 58%. Чистая прибыль составила $2 969 млн (+32% против консенсуса, +15% против АТОНа, -1% п/п), а FCF достиг $2 683 млн (+9% против консенсуса, +22% п/п) на фоне укрепления OCF (+33% п/п). Норникель снизил прогноз по капзатратам на 2020 до $2.2-2.5 млрд (с $2.5-2.8 млрд) и в настоящий момент ожидает, что дефицит на рынке палладия увеличится до 0.9 млн унц. (с 0.5 млн унц.). Компания подтвердила свое намерение купить и продать 400-500 тыс. унц. палладия через свой фонд, что мы рассматриваем как попытку охладить перегретый рынок палладия, однако не ожидаем, что эта мера существенно повлияет на ситуацию.

Авто-репост. Читать в блоге >>>

Пока все в восторге от отчетности, я отмечу сей факт: свободный поток не растет при значительном росте цен на продукцию. А что это значит? Затраты растут пропорционально или даже сильнее, иначе бы сказали о росте потока. Эффективность компании де-факто не растет. А что будет, если цена упадет? Затраты будут расти так же, а выручка будет падать. Поток будет падать, первыми под нож пойдут дивы, либо расти долг. Наращивать долг для выплаты дивов- путь в иникуда. Чудес то нет. С учетом падения спроса, перспективы вот не очень. Надо понимать, что прибыль это скорее бумажный показатель, как и ЕБИТДА. Реально происходит окэшивание акционеров. Как бы не получилось так, что текущие дивы- это максимум…

solarm, Так вы может все таки глянули бы отчетность, тогда увидели бы что расходы сильно не выросли. А свободный поток меньше потому что компания 27.12.2019 выплатила дивиденды. В 2018 году дивиденды платились 2 раза в год и последняя выплата была 1 октября.

Александр, это довольно простое уравнение — если есть рост выручки, а также EBITDA (вроде как очищенная от налогов), и не растет СДП, вопрос: куда девается все это? ответ один — в затраты. При этом, увеличивают кредитную линию (лимиты), т.е готовятся к падению цен, понимают что затраты будут такими же, а выручка потенциально может упасть.

solarm, а может просто в вопросе разобраться, а не позориться?

Maxone, я Вам говорю обоснование — Вы мне говорите про позор. Одни эмоции ) успехов

solarm, это не обоснование, это непонимание отчетности.

Maxone, в отчетности можно спрятать все что угодно, и рассказать аудиторам как все нужно сделать. Не поможет ни CFA,ACCA и тем более DipIFR. Рекласс одной статьи в другую и все хорошо. )) Я Вам про суть говорю, а не про рисованные картинки. Впрочем, Вам спасибо, пошел изучать.

solarm, не надо говорить о вещах в которых вообще ничего не понимаешь. Это я тебе как обладатель Dipifr говорю.

Maxone, успехов в Вашем нелегком, но таком интересном деле. Особенно при решении задач на консолидацию ) Ведь за них дают максимальный бал.

Думаю, что по факту отчета будет слив или задерг и слив, все уже в цене.

Bubellar, слив или задерг! отличный прогноз)))

Пока все в восторге от отчетности, я отмечу сей факт: свободный поток не растет при значительном росте цен на продукцию. А что это значит? Затраты растут пропорционально или даже сильнее, иначе бы сказали о росте потока. Эффективность компании де-факто не растет. А что будет, если цена упадет? Затраты будут расти так же, а выручка будет падать. Поток будет падать, первыми под нож пойдут дивы, либо расти долг. Наращивать долг для выплаты дивов- путь в иникуда. Чудес то нет. С учетом падения спроса, перспективы вот не очень. Надо понимать, что прибыль это скорее бумажный показатель, как и ЕБИТДА. Реально происходит окэшивание акционеров. Как бы не получилось так, что текущие дивы- это максимум…

solarm, Так вы может все таки глянули бы отчетность, тогда увидели бы что расходы сильно не выросли. А свободный поток меньше потому что компания 27.12.2019 выплатила дивиденды. В 2018 году дивиденды платились 2 раза в год и последняя выплата была 1 октября.

Александр, это довольно простое уравнение — если есть рост выручки, а также EBITDA (вроде как очищенная от налогов), и не растет СДП, вопрос: куда девается все это? ответ один — в затраты. При этом, увеличивают кредитную линию (лимиты), т.е готовятся к падению цен, понимают что затраты будут такими же, а выручка потенциально может упасть.

solarm, а может просто в вопросе разобраться, а не позориться?

Maxone, я Вам говорю обоснование — Вы мне говорите про позор. Одни эмоции ) успехов

solarm, это не обоснование, это непонимание отчетности.

Maxone, в отчетности можно спрятать все что угодно, и рассказать аудиторам как все нужно сделать. Не поможет ни CFA,ACCA и тем более DipIFR. Рекласс одной статьи в другую и все хорошо. )) Я Вам про суть говорю, а не про рисованные картинки. Впрочем, Вам спасибо, пошел изучать.

solarm, не надо говорить о вещах в которых вообще ничего не понимаешь. Это я тебе как обладатель Dipifr говорю.

Пока все в восторге от отчетности, я отмечу сей факт: свободный поток не растет при значительном росте цен на продукцию. А что это значит? Затраты растут пропорционально или даже сильнее, иначе бы сказали о росте потока. Эффективность компании де-факто не растет. А что будет, если цена упадет? Затраты будут расти так же, а выручка будет падать. Поток будет падать, первыми под нож пойдут дивы, либо расти долг. Наращивать долг для выплаты дивов- путь в иникуда. Чудес то нет. С учетом падения спроса, перспективы вот не очень. Надо понимать, что прибыль это скорее бумажный показатель, как и ЕБИТДА. Реально происходит окэшивание акционеров. Как бы не получилось так, что текущие дивы- это максимум…

solarm, Так вы может все таки глянули бы отчетность, тогда увидели бы что расходы сильно не выросли. А свободный поток меньше потому что компания 27.12.2019 выплатила дивиденды. В 2018 году дивиденды платились 2 раза в год и последняя выплата была 1 октября.

Александр, это довольно простое уравнение — если есть рост выручки, а также EBITDA (вроде как очищенная от налогов), и не растет СДП, вопрос: куда девается все это? ответ один — в затраты. При этом, увеличивают кредитную линию (лимиты), т.е готовятся к падению цен, понимают что затраты будут такими же, а выручка потенциально может упасть.

solarm, а может просто в вопросе разобраться, а не позориться?

Maxone, я Вам говорю обоснование — Вы мне говорите про позор. Одни эмоции ) успехов

solarm, это не обоснование, это непонимание отчетности.

Maxone, в отчетности можно спрятать все что угодно, и рассказать аудиторам как все нужно сделать. Не поможет ни CFA,ACCA и тем более DipIFR. Рекласс одной статьи в другую и все хорошо. )) Я Вам про суть говорю, а не про рисованные картинки. Впрочем, Вам спасибо, пошел изучать.

Пока все в восторге от отчетности, я отмечу сей факт: свободный поток не растет при значительном росте цен на продукцию. А что это значит? Затраты растут пропорционально или даже сильнее, иначе бы сказали о росте потока. Эффективность компании де-факто не растет. А что будет, если цена упадет? Затраты будут расти так же, а выручка будет падать. Поток будет падать, первыми под нож пойдут дивы, либо расти долг. Наращивать долг для выплаты дивов- путь в иникуда. Чудес то нет. С учетом падения спроса, перспективы вот не очень. Надо понимать, что прибыль это скорее бумажный показатель, как и ЕБИТДА. Реально происходит окэшивание акционеров. Как бы не получилось так, что текущие дивы- это максимум…

solarm, Так вы может все таки глянули бы отчетность, тогда увидели бы что расходы сильно не выросли. А свободный поток меньше потому что компания 27.12.2019 выплатила дивиденды. В 2018 году дивиденды платились 2 раза в год и последняя выплата была 1 октября.

Александр, это довольно простое уравнение — если есть рост выручки, а также EBITDA (вроде как очищенная от налогов), и не растет СДП, вопрос: куда девается все это? ответ один — в затраты. При этом, увеличивают кредитную линию (лимиты), т.е готовятся к падению цен, понимают что затраты будут такими же, а выручка потенциально может упасть.

solarm, а может просто в вопросе разобраться, а не позориться?

Maxone, я Вам говорю обоснование — Вы мне говорите про позор. Одни эмоции ) успехов

solarm, это не обоснование, это непонимание отчетности.

Пока все в восторге от отчетности, я отмечу сей факт: свободный поток не растет при значительном росте цен на продукцию. А что это значит? Затраты растут пропорционально или даже сильнее, иначе бы сказали о росте потока. Эффективность компании де-факто не растет. А что будет, если цена упадет? Затраты будут расти так же, а выручка будет падать. Поток будет падать, первыми под нож пойдут дивы, либо расти долг. Наращивать долг для выплаты дивов- путь в иникуда. Чудес то нет. С учетом падения спроса, перспективы вот не очень. Надо понимать, что прибыль это скорее бумажный показатель, как и ЕБИТДА. Реально происходит окэшивание акционеров. Как бы не получилось так, что текущие дивы- это максимум…

solarm, Так вы может все таки глянули бы отчетность, тогда увидели бы что расходы сильно не выросли. А свободный поток меньше потому что компания 27.12.2019 выплатила дивиденды. В 2018 году дивиденды платились 2 раза в год и последняя выплата была 1 октября.

Александр, это довольно простое уравнение — если есть рост выручки, а также EBITDA (вроде как очищенная от налогов), и не растет СДП, вопрос: куда девается все это? ответ один — в затраты. При этом, увеличивают кредитную линию (лимиты), т.е готовятся к падению цен, понимают что затраты будут такими же, а выручка потенциально может упасть.

solarm, а может просто в вопросе разобраться, а не позориться?

Maxone, я Вам говорю обоснование — Вы мне говорите про позор. Одни эмоции ) успехов

Пока все в восторге от отчетности, я отмечу сей факт: свободный поток не растет при значительном росте цен на продукцию. А что это значит? Затраты растут пропорционально или даже сильнее, иначе бы сказали о росте потока. Эффективность компании де-факто не растет. А что будет, если цена упадет? Затраты будут расти так же, а выручка будет падать. Поток будет падать, первыми под нож пойдут дивы, либо расти долг. Наращивать долг для выплаты дивов- путь в иникуда. Чудес то нет. С учетом падения спроса, перспективы вот не очень. Надо понимать, что прибыль это скорее бумажный показатель, как и ЕБИТДА. Реально происходит окэшивание акционеров. Как бы не получилось так, что текущие дивы- это максимум…

solarm, Так вы может все таки глянули бы отчетность, тогда увидели бы что расходы сильно не выросли. А свободный поток меньше потому что компания 27.12.2019 выплатила дивиденды. В 2018 году дивиденды платились 2 раза в год и последняя выплата была 1 октября.

Александр, это довольно простое уравнение — если есть рост выручки, а также EBITDA (вроде как очищенная от налогов), и не растет СДП, вопрос: куда девается все это? ответ один — в затраты. При этом, увеличивают кредитную линию (лимиты), т.е готовятся к падению цен, понимают что затраты будут такими же, а выручка потенциально может упасть.

solarm, а может просто в вопросе разобраться, а не позориться?

Пока все в восторге от отчетности, я отмечу сей факт: свободный поток не растет при значительном росте цен на продукцию. А что это значит? Затраты растут пропорционально или даже сильнее, иначе бы сказали о росте потока. Эффективность компании де-факто не растет. А что будет, если цена упадет? Затраты будут расти так же, а выручка будет падать. Поток будет падать, первыми под нож пойдут дивы, либо расти долг. Наращивать долг для выплаты дивов- путь в иникуда. Чудес то нет. С учетом падения спроса, перспективы вот не очень. Надо понимать, что прибыль это скорее бумажный показатель, как и ЕБИТДА. Реально происходит окэшивание акционеров. Как бы не получилось так, что текущие дивы- это максимум…

solarm, Так вы может все таки глянули бы отчетность, тогда увидели бы что расходы сильно не выросли. А свободный поток меньше потому что компания 27.12.2019 выплатила дивиденды. В 2018 году дивиденды платились 2 раза в год и последняя выплата была 1 октября.

Александр, это довольно простое уравнение — если есть рост выручки, а также EBITDA (вроде как очищенная от налогов), и не растет СДП, вопрос: куда девается все это? ответ один — в затраты. При этом, увеличивают кредитную линию (лимиты), т.е готовятся к падению цен, понимают что затраты будут такими же, а выручка потенциально может упасть.

Пока все в восторге от отчетности, я отмечу сей факт: свободный поток не растет при значительном росте цен на продукцию. А что это значит? Затраты растут пропорционально или даже сильнее, иначе бы сказали о росте потока. Эффективность компании де-факто не растет. А что будет, если цена упадет? Затраты будут расти так же, а выручка будет падать. Поток будет падать, первыми под нож пойдут дивы, либо расти долг. Наращивать долг для выплаты дивов- путь в иникуда. Чудес то нет. С учетом падения спроса, перспективы вот не очень. Надо понимать, что прибыль это скорее бумажный показатель, как и ЕБИТДА. Реально происходит окэшивание акционеров. Как бы не получилось так, что текущие дивы- это максимум…

solarm, Так вы может все таки глянули бы отчетность, тогда увидели бы что расходы сильно не выросли. А свободный поток меньше потому что компания 27.12.2019 выплатила дивиденды. В 2018 году дивиденды платились 2 раза в год и последняя выплата была 1 октября.

Александр, а еще дивиденды растут из года в год. Но горе аналистам все равно)

Пока все в восторге от отчетности, я отмечу сей факт: свободный поток не растет при значительном росте цен на продукцию. А что это значит? Затраты растут пропорционально или даже сильнее, иначе бы сказали о росте потока. Эффективность компании де-факто не растет. А что будет, если цена упадет? Затраты будут расти так же, а выручка будет падать. Поток будет падать, первыми под нож пойдут дивы, либо расти долг. Наращивать долг для выплаты дивов- путь в иникуда. Чудес то нет. С учетом падения спроса, перспективы вот не очень. Надо понимать, что прибыль это скорее бумажный показатель, как и ЕБИТДА. Реально происходит окэшивание акционеров. Как бы не получилось так, что текущие дивы- это максимум…

solarm, Так вы может все таки глянули бы отчетность, тогда увидели бы что расходы сильно не выросли. А свободный поток меньше потому что компания 27.12.2019 выплатила дивиденды. В 2018 году дивиденды платились 2 раза в год и последняя выплата была 1 октября.

Александр, да бестолку объяснять подобным «аналистам», которые пытаются анализировать отчетность по знаниям, полученным в интернете. «Норникель» на города берет. ГМК просит поддержать из бюджета расходы на реновацию и инфраструктуру

«Норникель» на города берет. ГМК просит поддержать из бюджета расходы на реновацию и инфраструктуру

“Ъ” выяснил, чего именно просит ГМК «Норильский никель», чья прибыль по итогам 2019 года удвоилась до $6 млрд, у государства. Так, компания предлагает бюджету взять на себя половину расходов на реновацию жилищного фонда Норильска объемом 85 млрд руб., субсидировать кредитную ставку не только на строительство судов ледового класса, но и на обновление портовой инфраструктуры. По данным “Ъ”, Минпромторг поддержал ГМК, но позиция Минфина неизвестна. Экспертов, несмотря на рост прибыли, доходов и низкую долговую нагрузку «Норникеля», просьба о господдержке не смущает – они объясняют ее масштабной инвестпрограммой компании.

www.kommersant.ru/doc/4269046

ГМК Норникель - факторы роста и падения акций

- Крупнейший в мире производитель «зеленых» металлов, соответствующих высоким стандартам мировой автомобильной промышленности в отношении выбросов и способствующих декарбонизации экономики. (15.05.2025)

- Уникальная минерально-сырьевая база полиметаллических руд, обеспечивающая наиболее выгодное положение в мировой горнодобывающей отрасли. (15.05.2025)

- Высокая степень интеграции производства с собственными объектами логистической инфраструктуры, снижающая зависимость от поставщиков. (15.05.2025)

- Дисциплинированный подход к инвестициям и сохранение устойчивых финансовых показателей в течение цикла. (15.05.2025)

- Растущие геополитические и санкционные риски (15.05.2025)

- Негативная динамика цен на сырьевых рынках на фоне эскалации «торговых войн» и рисков замедления темпов роста мировой экономики (15.05.2025)

- Риск инфляционного давления и дальнейшее ужесточение денежно-кредитной политики Банка России (15.05.2025)

- Риск изменения налогового регулирования/законодательства (15.05.2025)

ГМК Норникель - описание компании

Норникель — лидер горно-металлургической промышленности в России и в мире. Компания крупнейший производитель палладия, один из крупнейших производителей первоклассного никеля, платины, кобальта, меди и родия в мире. Компания также производит серебро, золото, иридий, рутений, селен и другие продукты. Ключевые металлы Норникеля необходимые для развития низкоуглеродной экономики и экологически чистого транспорта.

Основные подразделения группы компаний «Норильский никель» — это вертикально интегрированные горно-металлургические производства. Ключевые производственные подразделения группы расположены в России в Норильском промышленном районе, на Кольском полуострове и в Забайкальском крае. Наряду с производственными предприятиями группа имеет собственную сбытовую сеть, топливно-энергетические и транспортные активы, комплекс исследовательских и проектных подразделений, а также уникальный арктический транспортный флот.

Привлекательность бизнес-модели Норникеля обеспечена наличием богатой ресурсной базы с высоким содержанием всех основных металлов в руде и низкой себестоимостью производства в сравнении с конкурентами. Компания лидирует в отрасли по показателю EBITDA и его рентабельности.

Норникель один из крупнейших российских экспортеров, при этом компания сохраняет лидерские позиции на ключевых для себя рынках сбыта. Основной объем продукции поставляется на мировые рынки. С 2022 г. компания успешно переориентировала свои продажи на Азиатский рынок – крупнейший регион потребления цветных металлов.

Ценные бумаги компании — один из наиболее ликвидных инструментов на российском фондовом рынке. Акции Норникеля торгуются на российском фондовом рынке с 2001 года. Они включены в котировальный список первого уровня ПАО «Московская биржа», а также в список ценных бумаг, допущенных к торгам ПАО «Санкт-Петербургская биржа».

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций