| Число акций ао | – |

| Номинал ао | — |

| Капит-я | 0,0 млрд |

| Выручка | 38,4 млрд |

| EBITDA | 11,8 млрд |

| Прибыль | 2,9 млрд |

| P/E | 0,0 |

| P/S | 0,0 |

| P/BV | 0,0 |

| EV/EBITDA | 1,5 |

| ГЛОРАКС | Glorax Календарь Акционеров | |

| 29/04 Истечение локап-периода после IPO Glorax | |

| Прошедшие события Добавить событие | |

ГЛОРАКС | Glorax акции

-

Девелопер Glorax закрыл книгу заявок в рамках IPO, к размещению был проявлен повышенный интерес со стороны инвесторов — Интерфакс со ссылкой на пресс-службу компании

Девелопер Glorax закрыл книгу заявок в рамках IPO, к размещению был проявлен повышенный интерес со стороны инвесторов — Интерфакс со ссылкой на пресс-службу компании

Окончательные данные об аллокации и размере сделки компания планирует представить 31 октября. Торги акциями Glorax начнутся на Мосбирже 31 октября в 15:00 под тикером «GLRX».

Мне вот интересно, а кто вообще осмелился поучаствовать в этом IPO? Неужели опыт предыдущих IPO ничему не научил инвесторов?

Дорогие подписчики, интересно узнать ваше мнение — как вы поступили с данным событием

Буду рада видеть вас среди своих подписчиков t.me/+j3ohRZAa_dpkMTli !

Авто-репост. Читать в блоге >>> Девелопер Glorax закрыл книгу заявок в рамках IPO, к размещению был проявлен повышенный интерес со стороны инвесторов — Интерфакс со ссылкой на пресс-службу компании

Девелопер Glorax закрыл книгу заявок в рамках IPO, к размещению был проявлен повышенный интерес со стороны инвесторов — Интерфакс со ссылкой на пресс-службу компании

Девелопер Glorax закрыл книгу заявок в рамках IPO, к размещению был проявлен повышенный интерес со стороны инвесторов — Интерфакс со ссылкой на пресс-службу компании.

Окончательные данные об аллокации и размере сделки компания планирует представить 31 октября.

Торги акциями Glorax начнутся на Мосбирже 31 октября в 15:00 под тикером «GLRX».

www.interfax.ru/business/1055628

Авто-репост. Читать в блоге >>> 🔔 Прием заявок на участие в IPO GloraX завершен

🔔 Прием заявок на участие в IPO GloraX завершенGloraX сообщает об успешном завершении приема заявок от инвесторов. Мы получили повышенный интерес к сделке, что свидетельствует о доверии к нашему бизнесу и стратегии развития. Благодарим каждого инвестора, принявшего участие в размещении!

Окончательные данные об аллокации и размере сделки будут опубликованы завтра, 31 октября, на нашем официальном сайте для инвесторов в разделе пресс-релизов, а также на всех наших инвестиционных площадках в социальных сетях.

Старт торгов акциями на Московской Бирже ожидается 31 октябряв 15:00 по московскому времени.

🔍В честь этого события будет организована торжественная церемония первого удара в колокол Московской биржи. Прямая трансляция церемонии будет доступна на канале Московской биржи и на наших ресурсах:

- Rutube: https://rutube.ru/video/fc53969b125f65260f7bba3cb8b88cd4/

- VK: https://vkvideo.ru/video-107375854_456240245

Авто-репост. Читать в блоге >>> Оферта на выкуп от GloraX

Оферта на выкуп от GloraX

Давайте разберемся, как и для кого эта оферта работает🤯

Опционы на покупку доп. акций по цене IPO мы уже видели (MGKL, EUTR и пр.).

Но то время прошло — и покупкой доп. акций сейчас никого не соблазнишь.В текущее время турбулентности GLRX нас заманивает правом быть выкупленными c 19,5% премией к цене IPO по истечении 1 года и примерно 1 месяца с даты IPO.

Обязательства по выкупу взяла на себя 100%-ая дочка GloraX. Такие обязательства, кстати, ничем/никем не обеспечены, однако на интервью менеджмент заверял, что деньги в 2026 г. будут😎 (разблокируются с эскроу и т.д.).

Кто вправе податься на выкуп?

➡️Участники IPO (в пределах кол-ва акций GLRX, аллоцированных на IPO)

➡️Те, кто купит GLRX на бирже не позднее 28 ноября 2025 г., пт. (но только в пределах 30 тыс. акций GLRX),

в каждом случае — при условии непрерывного владения акциями GLRX.Если ты на IPO купил GLRX, а впоследствии ещё и докупил на бирже, то кол-во акций, которые ты можешь предъявить к выкупу, суммируется.

Авто-репост. Читать в блоге >>> GloraX: что уже известно о IPO

GloraX: что уже известно о IPOСтроительная компания Глоракс решила в текущее неспокойное время выйти на публичное размещение акций на Московской бирже. Глоракс будет второй компанией за весь 2025 год, которая выходит на IPO, поэтому пристальное внимание всех инвесторов уже приковано к каждому шагу.

На сегодня известно, что компания уже собрала заявки у инвесторов на 2 млрд. рублей. Преимущественно это частные инвесторы. Поучаствовать в первичном размещении можно до 12:00 по мск 30.10.2025г и ходят слухи, что именно в последние 12 часов перед размещением пойдет настоящая жара… Но это лишь слухи, которые распускают для поднятия интереса к бумагам на хайпе.

Торги по графику должны стартовать 31 октября, тикер бумагам присвоен GLRX и они будут отнесены во второй котировальный список Московской биржи.

Цена размещения фиксированная - 64 рубля за акцию. Только стоит учесть, что, например, в Сбербанке минимальная сумма участия составляет 10 000 рублей. Минимальный лот в одну акцию будет доступен уже после старта торгов.

Авто-репост. Читать в блоге >>> ⭐️Glorax: пустышка, или перспективный застройщик? 🏗 Гарантия доходности, или просто красивая упаковка? 👻Альтернативный взгляд на IPO

⭐️Glorax: пустышка, или перспективный застройщик? 🏗 Гарантия доходности, или просто красивая упаковка? 👻Альтернативный взгляд на IPOЧто нам говорят: справедливая оценка, низкий P/E, комфортный долг

Что мы видим: отсутствие прибыли, отрицательный собственный капитал, перегруз долгом

О компании

Компания с 12-летним опытом в стройке. Начали с Петербурга, сейчас в портфеле 11 городов, 31 проект, 5,4 млн м2 непроданной недвижимости.

Проекты действительно крутые: от комфортного эконома (Питер на Ветеранов), до проектов бизнес-класса в центре Москвы, Питера, Нижнего Новгорода. «Бизнес» в Питере тоже есть – ЖК Golden City / Glorax Premium (см. обзор Тимофея Мартынова👍)

Финансы

Всегда начинаем с аудиторского заключения. Почему? 👈 Сильный аудитор (Бетерра). Не из BIG4, но вполне авторитетный. В 2018 – KPMG. Тут все ок. До текущего момента, Glorax не радовал своевременным раскрытием. Даже в марте 2024 компания размещала новый выпуск облигаций с отчетностью 2022 года. Сейчас всё поменялось: на сайте появился огромный раздел «Инвесторам», много презентаций, регулярное раскрытие. И нельзя не отметить присутствие на двух последних конференциях Smart-Lab

Авто-репост. Читать в блоге >>> IPO: общие результаты и выход GloraX

IPO: общие результаты и выход GloraXНа днях пройдёт очередное IPO, на этот раз застройщик GloraX, а значит время обновить табличку всех ранее проведенных и посмотреть на результаты.

Брокеры в обзорах (вот или вот) и блохеры на созвонах красиво объяснят почему нужно покупать, ведь одни зарабатывают на комиссии (0.15% с общей суммы сбора), а другие на контенте.

Напоминаю, что МЫ (инвесторы) в этой пищевой цепочке кормовая база. Почему?

Вот результаты всех IPO за последние 5 лет:

• прибыльные — всего 8 или 18% от всех размещений;

• убыточные — 32 или ужасные 72%;

• делистинг — 4 компании уже заскамились или 9%.

Получается шанс заработать, с учётом делистинга, меньше 1 к 5, сами думайте играть в эту лотерею или нет.

Вот так по годам:

Нет НИ ОДНОГО прибыльного года!

Допустим, вы щедрый и доверчивый инвестор, участвуете во всех размещениях с 2020 года, то сейчас ваш портфель показывал бы невероятные -39% убытка.

Вот так по эмитентам:

Авто-репост. Читать в блоге >>> GloraX: не просто IPO

GloraX: не просто IPOОдин из самых динамичных и амбициозных девелоперов России, выходит на IPO с предложением, которое не имеет аналогов на рынке.

Параметры размещения👇🏻

• Объём: не менее двух миллиардов рублей

• Цена акции: 64 рубля

• Приём заявок до 14:00 мск 30 октября

• Формат: cash-in

• Lock-up период: 180 дней для менеджмента

• Старт торгов: 31 октября 2025 года под тикером #GLRX и ISIN RU000A10CRQ4

• Акции будут включены во 2 котировальный список

• Доступно неквалифицированным инвесторамУникальное предложение 🤩

Менеджмент девелопера предлагает инвесторам беспрецедентную защиту: если через год акции окажутся ниже цены размещения, компания выкупит их по цене IPO плюс 19,5% годовых ✨

Для инвестора это означает «план Б»: даже если рынок столкнётся с трудностями, владелец акций гарантированно получит доход. GloraX минимизирует риски, обеспечивая доходность. Важное условие — акции нужно держать год, не продавая их. Ещё есть ограниченная оферта для тех, кто купит бумаги в первые 30 дней после старта торгов 👀 Подробнее на сайте (https://glorax.com/investors/press-center/press-releases/nachalo-priiema-zaiavok-na-uchastiie-v-ipo).

Авто-репост. Читать в блоге >>>

За день до окончания IPO девелопер GloraX собрал книгу заявок на ₽2 млрд

За день до окончания IPO девелопер GloraX собрал книгу заявок на ₽2 млрд

Организаторы IPO девелопера «Глоракс» (GloraX) получили заявки от инвесторов на ₽2 млрд, рассказали «РБК Инвестициям» источники.

Ожидается, что торги начнутся 31 октября под тикером GLRX, уровень листинга — второй. Стоимость одной бумаги установлена на уровне ₽64 за акцию.

«Книга покрыта на ₽2 млрд, но нужно понимать, что в ближайшие часы начнется 24-часовой период до закрытия книги, когда может прийти существенная часть спроса. Есть инвесторы, которые ждут последнего момента — это нормально. То есть спрос явно превысит объем средств, запланированный к привлечению», — отметил источник «РБК Инвестиций».

По его словам, архитектура сделки изначально была ориентирована на розничного инвестора, однако у организаторов «есть несколько заявок от институционалов и еще несколько институционалов думают». Рассуждая об итоговой аллокации , он отметил, что распределение будет в пользу розничных инвесторов, но «точный процент сейчас назвать сложно».

Авто-репост. Читать в блоге >>>

GloraX - впервые на российском рынке!

GloraX - впервые на российском рынке!

Тут мне предложили поучаствовать в первичном размещении акций компанииGloraX — российском девелопере. Компания была мне незнакома, решил разобрать для себя, отметив плюсы и минусы.

Теперь у меня достаточно информации для подготовки комплексного анализа IPO GloraX с точки зрения инвестора. Проанализирую как преимущества, так и недостатки размещения.

Аналитика участия в IPO GloraX: плюсы и минусы

Обзор размещения

GloraX, федеральный девелопер жилой недвижимости, проводит первое IPO на Московской бирже в 2025 году с следующими параметрами:

Ключевые условия размещения:

- Цена: 64 ₽ за акцию

- Капитализация: 16 млрд ₽ (pre-money)

- Объем: свыше 2 млрд ₽

- Формат: cash-in (средства идут на развитие компании)

- Период приема заявок: 23-30 октября 2025

- Старт торгов: 31 октября 2025

- Тикер: GLRX

Плюсы для инвестора

1. Уникальный механизм защиты капитала

GloraX впервые на российском рынке предлагает безотзывную публичную оферту выкупа акций через год с премией 19,5% к цене IPO, если котировки окажутся ниже цены размещения. Это существенно снижает риски для инвесторов, особенно в условиях волатильного рынка.

Авто-репост. Читать в блоге >>> ⭐️SmartLab Conf: продолжение разбора эмитентов. Самый сок🍉Кошачий взгляд 🐾👀

⭐️SmartLab Conf: продолжение разбора эмитентов. Самый сок🍉Кошачий взгляд 🐾👀Были на лучшей конфе и подготовили обзор в 3х частях: общее впечатление и доклады эмитентов. Сегодня третья часть – продолжение обзора эмитентов. Поехали 🥂

👉первая часть (обзор понравившихся спикеров)

Т-Банк

Интересно, что Т-Банк первым начал сворачивать активность на рынке потреб.кредитов, закрывая предложения о бесплатных кредитках. И, похоже, спустя год, первым начинает наращивать. Обратите внимание на слайд: после объединения с Росбанком портфель из монолайнера (карты + потреб.кредиты) стал диверсифицированным

Самолёт

Больше 60 проектов в реализации – вот это масштаб. Докладчик отметил сохранение высокого спроса на недвижимость, подчеркнув растущую долю ипотеки в продажах: от 51% в старой Москве до 74% в области. От уровней конца 2024 года, доля ипотеки во всех сегментах выросла 10-14%

Авто-репост. Читать в блоге >>> 🏙 GloraX выходит на IPO! Что важно знать инвестору

🏙 GloraX выходит на IPO! Что важно знать инвесторуВ своем канале я неоднократно уделял внимание, на мой взгляд, одному из наиболее перспективных игроков в строительном секторе — Глораксу. И вот момент настал! На прошлой неделе стало известно, что компания объявила о начале приема заявок на участие в первичном публичном размещении обыкновенных акций с листингом на Московской бирже, проще говоря, IPO:

1. Параметры размещения

— Цена размещения: 64 ₽ за акцию, что соответствует капитализация компании в 16 млрд ₽. без учёта привлечённых средств (P/E LTM = 5,5x).

— Формат: cash-in — средства пойдут на реализацию долгосрочной стратегии роста, а также на снижение долговой нагрузки. Прием заявок проходит до 30 октября 2025 года. Начало торгов ожидается 31 октября 2025 года под тикером GLRX и ISIN RU000A10CRQ4.

— Объём размещения: свыше 2 млрд ₽.

— Важный момент: по оценкам в отчетах ведущих банковских аналитиков, справедливая стоимость компании составляет около 25 млрд руб. При этом компания готова выходить с капитализацией 16 млрд руб. Это хороший шаг в низкой фазе рынка: будучи первыми крупными IPO в этом году на Мосбирже, Глоракс хотят заложить основу для хорошего инвесткейса и дать инвесторам возможность заработать на росте.

Авто-репост. Читать в блоге >>> 🏗 GloraX - тезисы с конференции SmartLab

🏗 GloraX - тезисы с конференции SmartLabНа прошлой неделе делал обзор IPO компании GloraX. На конференции Smart-Lab пообщался с представителями эмитента и тезисно напишу ключевые моменты, чтобы у вас сложилась более полная картина.

Для удобства, буду тезисы приводить с разбивкой на блоки:

📈 Бизнес демонстрирует быстрый рост на фоне стагнирующего рынка:

✔️ сильная динамика выручки и прибыли.

✔️ высокая рентабельность (по EBITDA 42%, что значительно выше сектора).

✔️ темпы расширения портфеля проектов выше среднего по индустрии.

✔️ денежные потоки устойчивые — компания сохраняет способность финансировать строительство без перегрева заемного капитала.☝️ Важный момент для инвестора — GloraX выходит на IPO в фазе роста, а не на пике рынка, как многие конкуренты когда-то. Это снижает риск «дорогого входа» и просадки после размещения.

Сейчас компания делает ставку на:

✔️ Региональную экспансию, где сохраняется дефицит жилья, льготные ипотеки доступнее и есть программы дальневосточной и арктической ипотек.

✔️ Проекты комфорт- и бизнес-класса, премиум проекты как визитная карточка в регионе.

Авто-репост. Читать в блоге >>> 4 вопроса к АО «Глоракс».

4 вопроса к АО «Глоракс».Купируем риски для инвестора в преддверии IPO с привязкой к цифрам из их отчётности за 2024 г. и 1П 2025 г.

Опрос с небольшим перевесом показал: обзор по IPO всё-таки нужен. Пробежался по отчётности — вопросов оказалось больше, чем ожидал. Задал четыре ключевых вопроса IR-команде. Вот что ответили:

1. Риск дефицита операционного денежного потока.

В 2024 году Группа показала отрицательный операционный денежный поток −0,78 млрд руб., а в 2023 г. — ещё хуже (−16,5 млрд руб.). А тогда ещё была безадресная льготная ипотека. (рис 1)

Вопрос: за счёт чего компания планирует переломить хронический отрицательный cash flow? Ведь IPO решает этот вопрос разово.

Ответ: Так как эскроу-счета учитываются за балансом девелопера, то отрицательный cash flow – вполне естественная динамика для активно развивающегося девелопера вследствие отсутствия операционных поступлений по проектам до раскрытия эскроу-счетов. Мы ожидаем, что по мере выхода компании на стабильный уровень объемов строительства (ок. 2 млн кв. м) и регулярного раскрытия эскроу-счетов денежный поток стабилизируется на положительном уровне.

Авто-репост. Читать в блоге >>>

💴 GloraX открывает “осеннее окно” IPO?

💴 GloraX открывает “осеннее окно” IPO?23 октября федеральный девелопер GloraX объявил о начале сбора заявок для IPO. Посмотрим на инвест-кейс и нестандартный формат размещения, который применяется впервые на российском рынке.

📊 Параметры IPO

▪️ Цена размещения: 64 ₽ за акцию, капитализация без учёта привлечённых средств — 16 млрд ₽. P/E LTM = 5,5x.

▪️ Формат: cash-in — средства пойдут на развитие и снижение долга, а не акционерам. Начало торгов — 31 октября.

▪️ Объём размещения: более 2 млрд ₽.

▪️ Главная фишка: механизм защиты инвестиций. Через год компания обязуется выкупить акции с премией 19,5%, если рыночная цена будет ниже цены IPO. Для этого нужно купить акции на IPO (или в течение месяца после начала торгов) и удерживать их на счёте год.

🏗 Чем интересен GloraX

✅ Растут быстрее конкурентов. За 9М’25 продажи в кв. м +88% г/г, в рублях +56% г/г. Для сравнения: у Эталона продажи за тот же период снизились на 6–13% г/г, у ЛСР — на 7–18% г/г.

✅ Лучшая рентабельность в отрасли. EBITDA-маржа — 42% (H1’25), стабильно выше 30% последние годы. Для сравнения: ЛСР — 23%, Самолёт — 34%.

Авто-репост. Читать в блоге >>> По горячим следам Smart-lab CONF 2025. Что рассказал GloraX своим инвесторам перед IPO?

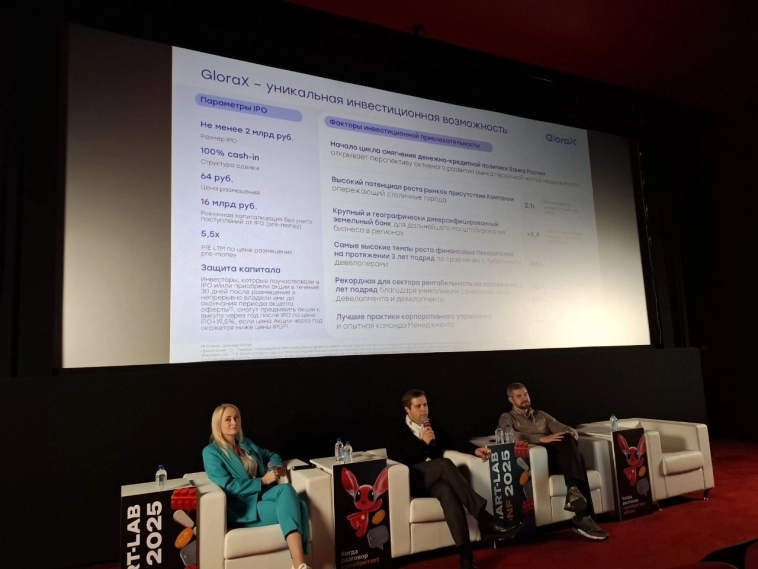

По горячим следам Smart-lab CONF 2025. Что рассказал GloraX своим инвесторам перед IPO?В прошлую субботу на Smart-Lab CONF 2025 в Москве одним из самых обсуждаемых событий на конференции стало первое за год на Мосбирже IPO компании GloraX. На фоне насыщенной программы и десятков выступлений именно этот кейс собрал вокруг себя внимание частных инвесторов – редкий пример выхода девелопера в публичку в момент, когда рынок только начинает восстанавливаться после пика процентных ставок. Ниже ключевые моменты с выступления.

Ключевые параметры размещения

• Объем – не менее 2 млрд рублей

• Структура – 100% cash-in

• Цена размещения – 64 рублей, оценка по P/E = 5,5х, при том что публичные конкуренты торгуются в два раза выше.

• Защита капитала – инвесторы, участвовавшие в IPO и удерживающие акции год, смогут предъявить их к выкупу по цене IPO +19,5%, если котировки окажутся ниже.Такой механизм фактически снижает риски, превращая размещение в одну из самых сбалансированных сделок последнего времени.

Макрофон и рыночная конъюнктура

Авто-репост. Читать в блоге >>> GloraX | Заметки с полей SmartLab

GloraX | Заметки с полей SmartLabМы посетили большое количество сессий, работая всей командой сразу. Материала много, будем его выпускать постепенно. Начнем с первого IPO уходящего года. Важные заметки c выступление:

Мы пообщались еще дополнительно с менеджментом, уточнив особо планы на ближайшие пару лет и проговорив вопрос защиты.

🟢Планы IPO: привлечь не менее 2 млрд руб., сделка 100% cash-in, капитализация 16 млрд руб. без учета поступлений от IPO. Оценка 5,5 P/E LTM.

🟢Есть механизм защиты инвесторов: кто участвует в IPO или купил в течение 30 дней после размещения и непрерывно владел акциями до оферты, смогут предъявить акции к выкупу с доходностью 19,5% годовых в случае, если цена окажется ниже размещения.

🟢GloraX покупает земельные участки без разрешительной документации и сам создает стоимость внутри себя, так как после получения документов земля растет в цене в 3-4 раза. Это создает дополнительную маржу внутри компании в отличие от конкурентов, которые привыкли покупать готовые под стройку участки.

Авто-репост. Читать в блоге >>> 🏗️GloraX: первое IPO на Мосбирже в 2025 году

🏗️GloraX: первое IPO на Мосбирже в 2025 годуGLORAX:IPO cгарантией

Gloraх за последние несколько лет превратился из небольшой региональной компании в игрока федерального уровня. Сейчас компания работает в 11 регионах России и планирует в 2025 году увеличить свое присутствие до 13-15 регионов РФ. На октябрь 2025 г. компания занимает 21 место по объему текущего строительства среди застройщиков в РФ. По прогнозам компании, в 2025 г. объем продаж может увеличиться на 60-90% до 200 -230 тыс. кв. метров. Объем продаж в 2025 г., как ожидается, достигнет 45 млрд руб., что на 40% больше, чем в 2024 г.

Основная особенность компании заключается в уникальной бизнес-модели, которая совмещает строительство жилья и комплексное развитие территории. Glorax покупает участки без градостроительной документации и разрабатывает ее самостоятельно. Цикл вывода на рынок проектов без исходно-разрешительной документации опережает отрасль и составляет 15 месяцев, что в совокупности с использованием инструментов комплексного развития территории позволяет увеличивать возврат на капитал и рентабельность проектов.

Авто-репост. Читать в блоге >>> GloraX: IPO, которое играет против страха всего рынка.

GloraX: IPO, которое играет против страха всего рынка.

В субботу модерировала сессию девелопера GloraX на конференции Смартлаб — и это был живой и насыщенный диалог. Пока коллеги-эмитенты перешёптывались за кулисами: «IPO сейчас? В такое-то время?» — GloraX спокойно выкатила модель, где на риск есть ответ, а на вопросы — цифры.

📌 Основные параметры:

— Цена размещения: 64 руб., объём — от 2 млрд руб.

— Free float: 12,5–25%, весь объём — cash-in

— Листинг пока 2 уровень, но амбиции — перейти в первый

— Приём заявок до 30 октября 2025

— Тикер $GLRX

🔐 IPO с подушкой: оферта, которая может сработать

Если через год хотя бы в одну из пяти основных торговых сессий средневзвешенная цена окажется ниже цены IPO, компания выкупает акции с премией +19,5%. Но только у тех, кто держал бумаги весь год и купил их либо на IPO, либо в первые 30 дней. Кстати, маржиналка с овернайтом должна быть отключена.

В эти 5 дней:

— аффилированные лица не торгуют

— нет шортов

— нет маркетмейкера

Авто-репост. Читать в блоге >>> 💬 GloraX на конференции Смартлаба: взгляд инвесторов на предстоящее IPO

💬 GloraX на конференции Смартлаба: взгляд инвесторов на предстоящее IPOВ минувшую субботу Петр Крючков, вице-президент по публичным рынкам капитала, и Глеб Шурпик, вице-президент по экономике и финансам GloraX, выступили на конференции Смартлаба – одном из крупнейших мероприятий для частных инвесторов в России.

Представляем ключевые тезисы выступления:

🟦Почему инвестиции в недвижимость сейчас актуальны

• Постепенное восстановление ~40-45% спроса со стороны покупателей, не подпадающих под условия льготной ипотеки

• Снижения финансовой нагрузки и опережающего роста EPS

• Реализации потенциала роста акций девелоперов (~80%) на фоне возвращения ключевой ставки к уровням 1П 2024 года🟦Фокус GloraX – регионы с наибольшим потенциалом роста

Мы делаем ставку на регионы, где:

• Выше доступность льготной ипотеки

• Доходы населения растут быстрее

• Давление вторичного рынка заметно ниже

• Происходит стабилизация себестоимости за счёт перетока подрядчиков

• Более доступны земельные участки в перспективных локациях

Авто-репост. Читать в блоге >>> GloraX – честный обзор перед IPO

GloraX – честный обзор перед IPO

Получил несколько вопросов от читателей по поводу IPO застройщика GloraX. Вопрос один: «Стоит ли участвовать?» Сейчас очень подробно разберу и проанализирую эту инвестидею. Итак, GloraX проводит IPO на Мосбирже с защитой: если через год средневзвешенная цена акции окажется ниже цены размещения при IPO, то GloraX выставит инвесторам публичную оферту на выкуп акций по цене IPO +19,5%.Факты:

GloraX – быстрорастущий застройщик с замечательной рентабельностью (EBITDA margin 38% в 1П2024, 42% в 1П2025)

Выручка растёт уверенно:

— 2023: ₽13,7 млрд

— 2024: ₽32,6 млрд (+138% г/г)

— 1П2025: ₽18,7 млрд (+45% г/г к 1П2024)

— Прогноз 2025: ₽43-45 млрд

EBITDA динамика:

— 2023: ₽4,1 млрд (margin 30%)

— 2024: ₽7,8 млрд (margin 24%)

— 1П2025: ₽10,3 млрд (margin 42%)

— Прогноз 2025: ₽13-14 млрд (margin 30%)

Портфель проектов 6,2 млн м2, текущее строительство всего 796 тыс м2 непроданная площадь портфеля 5,4 млн м2. Чистый долг на 30.06.2024: ₽20,3 млрд при соотношении Чистый долг/EBITDA = 2,8x. Цена размещения — ₽64 за акцию. Дата сбора заявок 23-30 октября 2025

Авто-репост. Читать в блоге >>> IPO "с гарантией"! Застройщик Глоракс (GloraX) выходит на биржу

IPO "с гарантией"! Застройщик Глоракс (GloraX) выходит на биржуСоскучились по IPO? Глоракс собирается развеять наше биржевое уныние и провести первое IPO года на Мосбирже!

До этого момента единственным первичным размещением в 2025 году было очень «удачное» (для компании, но не для инвесторов) IPO JetLend на СПб Бирже, от участия в котором я сразу предостерёг (и, надеюсь, сохранил деньги многих читателей).

И вот теперь на бирже появляется один из самых мощно развивающихся девелоперов страны. Лично мне эмитент интересен хотя бы тем, что я уже несколько лет с удовольствием держу в портфеле его долговые бумаги.

🏗️Забегая вперёд, по-моему кейс любопытный — ведь при снижении ключевой ставки следует ожидать еще большего спроса на новостройки и апсайд в котировках застройщиков.

Подписывайтесь на мой фирменный телеграм-канал: там все свежие обзоры, качественная аналитика и инвест-юмор.

🏗️Эмитент: ПАО «Глоракс»

Глоракс (GloraX) — быстрорастущий федеральный девелопер из Петербурга, входит в ТОП-3 застройщиков СПб. За 9 лет компания построила около 30 объектов в Питере, Москве, и Нижнем Новгороде, а сейчас активно покоряет другие регионы. В частности, возводит несколько жилых проектов общей площадью не менее 300 тыс. м2 в Казани.

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций