ох, беда Газпрому… чем выше цены на газ в Европе, тем скорее его монополии придет конец.

вангую, газовщикам из США ещё недельку-две надо...

хотя, европейские политики могут тупить и дольше

Николай Помещенко,

А вот и нет.

Цены на азиатских рынках выше и весь американский СПГ идет туда.

Европе СПГ терминалов настолько много, что они могут обеспечить лишь 10-15% от объема потребления.

Добыча газа в Норвегии начинает падать.

Крупнейшее месторождение Гронинген в Нидерландах прекращает свою работу в 2022 из за сейсмической активности из-за добычи газа.

Поэтому потребление газа в ЕС в ближайшие 10 лет будет рости а СПГ пойдет в азию

Владимир Шабунин, я бы не рассчитывал на Азию. там всё идёт к тому, что газа им намного меньше понадобится в ближайшие десятилетия :)

но это уже другая история

Николай Помещенко, в ЕС экспорт растет на 6-8% (а потребление еще ниже), в Китае растет на 13%, в Индии на 8%. Кроме того у Китая амбициозная программа по переводу угольных электростанций на газ, которую они еще даже не начали.

Evvibris,

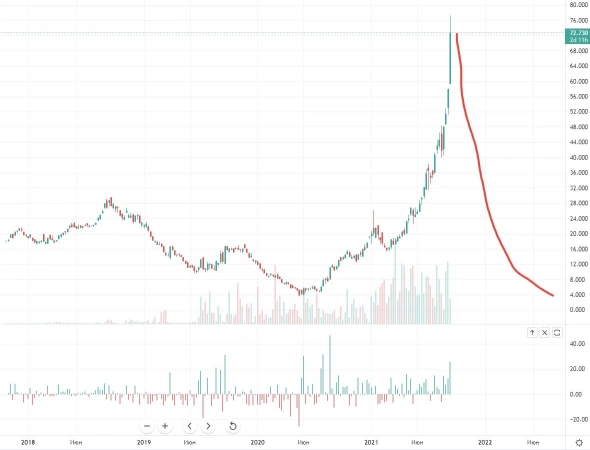

С такими ценами на газ для Китая и Индии не вариант заменять угольные электростанции на газовые. Считаю такой бурный рост цен на газ всех заставит задуматься о диверсификации производства электроэнергии.

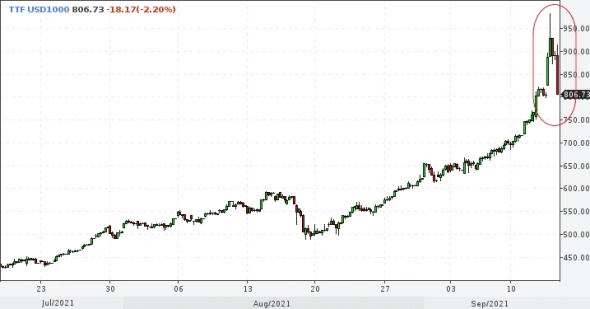

Борис Пароход, эти цены не на вечно, максимум на два с половиной года, реально навряд ли больше, чем на полтора года, в худшем варианте может начать падать в любой момент, наиболее вероятен вариант 4-8 месяцев.

А планы у Китая на пятилетки вперед, кроме того США давит на Китай еще и по поводу уменьшения выбросов CO2.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций