Григорий, возможно, чтобы не мешали писать ничем не обоснованные вещи. Инвестпрограмма по моему мнению после 2020 продолжится и дальше по 100+ миллиардов в год.

Александр Е, можете присести сюда результат своего анализа финпланов? Что послужило 7-кратным уменьшением прогноза прибыли? Если укажите на это скриншотом, думаю даже Ремора не найдет, как это проигнорировать. Ясно, что никто не будет необосновано так занижать план.

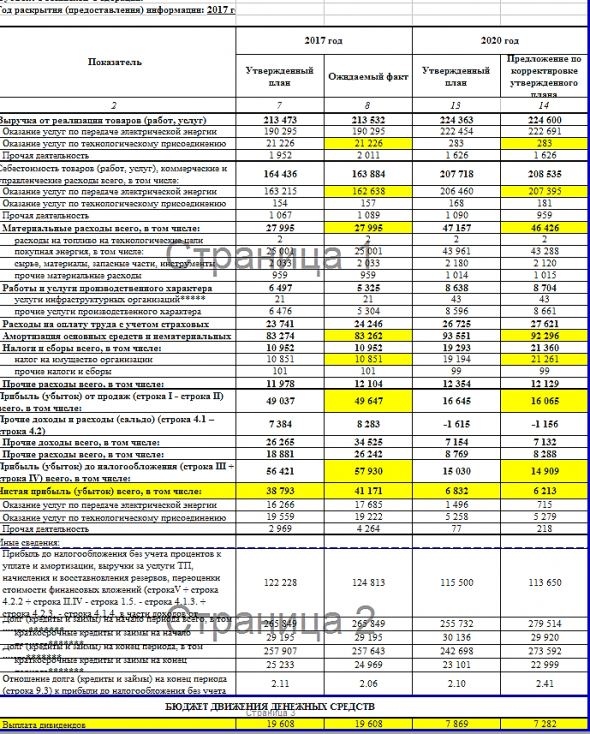

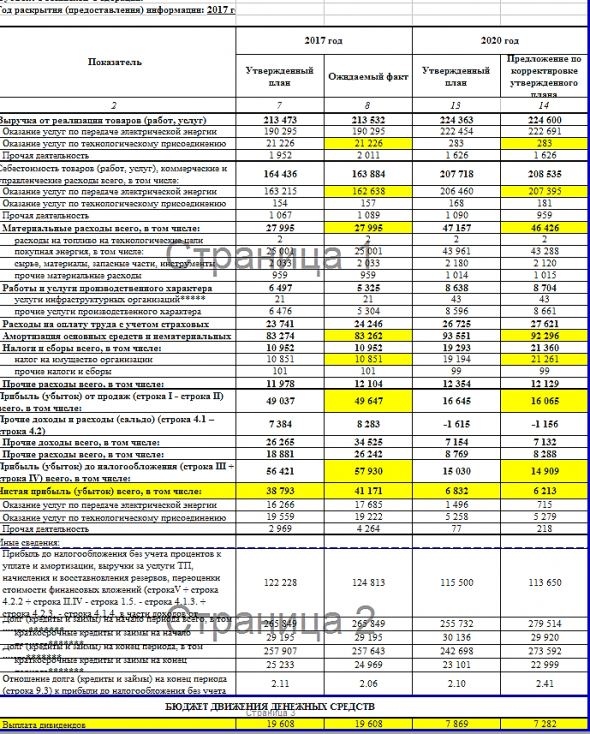

Андрей Бажан, привожу краткий анализ финплана. Скриншот тут же.

Взял старый финплан 2017 года.

Прогноз выручки на 2020 – 224 млрд против 215 в 2017, всего +5%. Выручка от передачи энергии – 223 против 190.

Себестоимость растёт опережающе: с 163 до 207 млрд. В основном за счёт покупной энергии, с 28 до 46 млрд. Этот эффект мы уже увидели в отчетности за 1-3 кварталы этого года: несмотря на повышенный тариф для ФСК, себестоимость выросла не меньше, и прибыль от продаж не выросла нисколько.

Дальше по затратам. Амортизация вырастает планово с 83 до 92 млрд. Инвестпрограмма влияет на прибыль неоднозначно. Ремора пишет, что с новыми стройками возрастает мощность и это хорошо. На самом деле выручка ФСК зависит только от того, сколько энергии будет передано через ЕНЭС, и от желаний ФСК и новых строек это не зависит. Так что не факт, что новые линии и подстанции ФСК будут генерировать выручку. А затраты будут генерировать обязательно, в виде амортизации, налога на имущество, расходы на техобслуживание и ремонт и т.п.

Налог на имущество подрастает почти вдвое, с 11 млн до 21. Мало кто знает, что энергетики пользуются в последнее время льготой по этому налогу, и эта льгота заканчивается.

Плюсом к этому, не увидел в финплане увеличение процентных платежей, а это будет с ростом инфляции.

В заключение. Я не идеализирую финплан, этот документ составлен для Минэнерго с другими целями. Он будет уточняться. Тем не менее тенденции налицо. Уменьшение роста выручки (связанное, очевидно, с изменением порядка оплаты МРСК за электроэнергию), рост себестоимости за счёт сразу нескольких факторов. Поэтому я считаю, что в 2016-2017 были золотые годы ФСК, которые прошли и теперь неизвестно, когда повторятся.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций