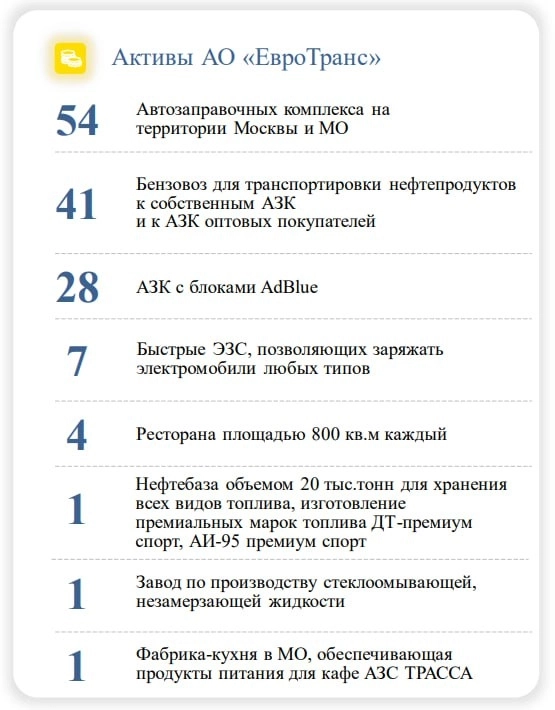

Именно под этим брендом вы могли знать компанию «Евротранс», владеющую сетью АЗС в Московской области. Компания из себя представляет 55 АЗС, часть из которых доработаны до ЭЗС и представляют собой полноценные комплексы с магазином и кафе. Так же имеется 1 нефтебаза на 20 000 м3, свой парк бензовозов в 49 штук и еще порядка 170 единиц вспомогательного транспорта, автобаза и техцентр для ремонта авто, фабрика-кухня и 4 полноценных ресторана. Выглядит как вполне самодостаточный комплекс. Все это нам хотят продать за 53 млрд рублей или за 69,2 млрд EV. Видел мнения, что продавать заправку за миллиард рублей не комильфо и она должна стоить в 10 раз меньше. И все же мне кажется, что только денежные потоки позволяют дать представление, стоит ли эта заправка миллиард или нет.

📈 Компания зарабатывает 72.5% выручки на оптовых продажах топлива, 22.6% на розничных продажах и 4.9% на сопутствующих товарах – те самые пирожки с кофе и стеклоочиститель собственного производства. Парадокс в том, что последняя категория приносит 26.

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций