| Число акций ао | 383 млн |

| Номинал ао | 0.00561831 руб |

| Тикер ао |

|

| Капит-я | 21,0 млрд |

| Выручка | 131,0 млрд |

| EBITDA | – |

| Прибыль | -2,0 млрд |

| Дивиденд ао | – |

| P/E | -10,5 |

| P/S | 0,2 |

| P/BV | 0,4 |

| EV/EBITDA | – |

| Див.доход ао | 0,0% |

| Эталон Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Эталон акции

-

Etalon Group PLC

Дивы за 2019г: 12 руб.

12 руб – 13% (налог) — 2,4 руб (комис депозитария) = 8,04 руб => 6,43% чистый див доход.

Закрытие див. реестра 10 августа 2020г.

Марэк, ошибка в расчётах 123-(12 руб – 13% (налог) — 2,4 руб (комис депозитария))= 114,96 => 7% чистый див доход.

Роман Ранний, а разве комиссия депозитария не идет в расчет для уменьшения налогооблагаемой базы?

zzznth, в данном случае нет, так как дивиденд придёт без налога

Роман Ранний, а какая разница уменьшит он налогооблагаемую базу конкретного дивиденда или общей торговли?

Вот посмотрел сейчас налоговый отчет (открытие): в налогооблагаемую базу входят комиссии брокера за операции с ЦБ, комиссии за РЕПО, даже комиссии за ведение счета. И даже 10р комиссия за вывод средств и то попала. Возможно, конечно, конкретно эта комиссия за депозитарное обслуживание расписок не попадет. Но я думаю не оч велика вероятность. Строгого ответа сейчас дать не могу… Будет, конечно, интересно прояснить момент.

zzznth, она попадает, но конкретно Эталону никак не поможет.

На общем счёте комиссия отразится, но тут вопрос, если вы держали акцию больше 3-х лет то вы и так налогов не заплатите. Либо если по итогу года будет убыток

Роман Ранний, так. Теперь совсем непонятно :) Почему «конкретно Эталону никак не поможет» то?

Я исхожу из старой мудрости учительницы, которая объясняла, что от перемены мест слагаемых сумма не меняется :) А по какой конкретно строке будет чуть больше, а по какой — чуть меньше — мне совсем не важно.

Если комиссия за депозитарное обслуживание расписок учитывается в налогооблагаемой базе (строго вот сейчас сказать не могу так ли это но по всей видимости так), то: в налоговом годовом отчете будут

+ дивы

— депо комиссия.

НДФЛ 13% же платится по общей разности средств, как я понимаю? Так что «чистый» дивидендный доход будет (12р — 3 цента)*0,87, а не 12р*0,87 — 3 цента

P.S. Отдельный вопрос имеет ли смысл рассматривать «чистый» дивидендный доход или нет? Мне кажется, что нет. Тем более, что сейчас и ОФЗ и вклады тоже облагаются процентами.

P.P.S. Возможно, в каких-то уникальных случаях формула «12р*0,87 — 3 цента» и будет правильной. Возможно при удержании бумаги 3+ лет (вообще хз как там будет с налогообложением). Но вы много таких людей знаете? Или например полностью убыточная торговля, когда налог на дивы все равно может взыматься..

P.P.P.S. Кстати интересно, а если бумага на ИИС, то надо ли сразу платить налог с таких дивов или ждать закрытия?

Etalon Group PLC

Дивы за 2019г: 12 руб.

12 руб – 13% (налог) — 2,4 руб (комис депозитария) = 8,04 руб => 6,43% чистый див доход.

Закрытие див. реестра 10 августа 2020г.

Марэк, ошибка в расчётах 123-(12 руб – 13% (налог) — 2,4 руб (комис депозитария))= 114,96 => 7% чистый див доход.

Роман Ранний, а разве комиссия депозитария не идет в расчет для уменьшения налогооблагаемой базы?

zzznth, в данном случае нет, так как дивиденд придёт без налога

Роман Ранний, а какая разница уменьшит он налогооблагаемую базу конкретного дивиденда или общей торговли?

Вот посмотрел сейчас налоговый отчет (открытие): в налогооблагаемую базу входят комиссии брокера за операции с ЦБ, комиссии за РЕПО, даже комиссии за ведение счета. И даже 10р комиссия за вывод средств и то попала. Возможно, конечно, конкретно эта комиссия за депозитарное обслуживание расписок не попадет. Но я думаю не оч велика вероятность. Строгого ответа сейчас дать не могу… Будет, конечно, интересно прояснить момент.

zzznth, она попадает, но конкретно Эталону никак не поможет.

На общем счёте комиссия отразится, но тут вопрос, если вы держали акцию больше 3-х лет то вы и так налогов не заплатите. Либо если по итогу года будет убыток

Etalon Group PLC

Дивы за 2019г: 12 руб.

12 руб – 13% (налог) — 2,4 руб (комис депозитария) = 8,04 руб => 6,43% чистый див доход.

Закрытие див. реестра 10 августа 2020г.

Марэк, ошибка в расчётах 123-(12 руб – 13% (налог) — 2,4 руб (комис депозитария))= 114,96 => 7% чистый див доход.

Роман Ранний, а разве комиссия депозитария не идет в расчет для уменьшения налогооблагаемой базы?

zzznth, в данном случае нет, так как дивиденд придёт без налога

Роман Ранний, а какая разница уменьшит он налогооблагаемую базу конкретного дивиденда или общей торговли?

Вот посмотрел сейчас налоговый отчет (открытие): в налогооблагаемую базу входят комиссии брокера за операции с ЦБ, комиссии за РЕПО, даже комиссии за ведение счета. И даже 10р комиссия за вывод средств и то попала. Возможно, конечно, конкретно эта комиссия за депозитарное обслуживание расписок не попадет. Но я думаю не оч велика вероятность. Строгого ответа сейчас дать не могу… Будет, конечно, интересно прояснить момент.

Etalon Group PLC

Дивы за 2019г: 12 руб.

12 руб – 13% (налог) — 2,4 руб (комис депозитария) = 8,04 руб => 6,43% чистый див доход.

Закрытие див. реестра 10 августа 2020г.

Марэк, ошибка в расчётах 123-(12 руб – 13% (налог) — 2,4 руб (комис депозитария))= 114,96 => 7% чистый див доход.

Роман Ранний, а разве комиссия депозитария не идет в расчет для уменьшения налогооблагаемой базы?

zzznth, в данном случае нет, так как дивиденд придёт без налога

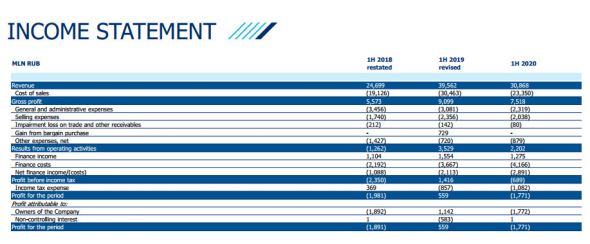

Главное из отчета:

Выручка упала на 22% (по сравнению с аналогичным периодом 2019 года) в связи с просевшими продажами. В принципе, это было ясно и из операционного отчета за 1П20. Чем конкретно вызван этот упадок сказать сходу сложно:

— худшая (по сравнению с другими девелоперами) работа с банками по аккредитации строек?

— не очень хороший gr?

— структура объектов? (Продажи во второй половине года будут больше).

...

Отмечу, что со второго квартала 2019 года по первый 2020 доля ипотек в продажах была постоянной 35-36%. Во втором квартале подскочила до 44%. Но это, пока еще, не так много. Есть над чем работать.

Из хорошего: существенно увеличилась маржа по операционной прибыли — +3п.п. до 32%. По ебитде рост маржи на 1%, впрочем тоже неплохо.

На 7% сократился общий долг, на 6% увеличился кеш на счетах. Но из-за того, что часть его лежит на эскроу счетах, вышло что показатель нет дебт / ебитда вырос до 2.1. По этой же причине наблюдается отрицательный свободный денежный поток (3.58 ярдов), вдвое больше, чем в 1П19. Но с учетом эскроу счетов, он был бы положительным: 4.57 ярда. К слову, выплата див 12р на расписку требует всего 3.54 ярдов.

Из очень хорошего

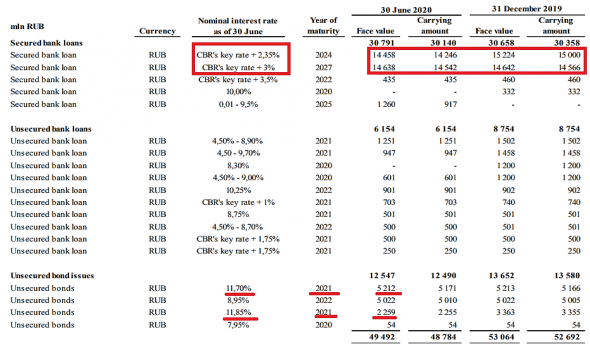

В недавнем обзоре я писал, что львиная часть долга с плавающей ставкой, привязанной к ключевой ставке ЦБ. Это нашло отражение в неплохом снижении средних ставок займов.

Average cost of borrowings declined from 9.40% at the end of 2019 to 9.05% as of 30.06.2020

В третьем (и четвертом) кварталах должны увидеть еще более существенное снижение стоимости займов.

Напомню, что у менеджмента есть право (но кстати не обязанность) не придерживаться див политики с минимальным 12р / расписку при показателе ебитда/процентные расходы меньшем чем 1.5. Формально указана ебитда, но в отчетах везде фигурирует пре-ппа ебитда, ясности по этому вопросу пока нет.

Из этого отчета следует:

Interest paid (2,504)

EBITDA 2,950 / Pre-PPA EBITDA 4,362

Соответственно ключевой показатель для миноритариев — соотношение ебитды к процентам составляет 1,18 / 1,74

В принципе, это такой тревожный звоночек, но 1) как уже упомнял выше, ставка по займам во втором полугодии существенно упадет, а с ней и процентные расходы

2) Из операционного отчета следует, что даже в неблагоприятном сценарии, 2П планируется лУчшим, чем 1П.

Кроме того, из этого отчета следует, что приемка осуществляется в основном во втором полугодии.

Lower share of revenue recognised in the first half of the year as certificates of acceptance for construction work are normally signed in the second half of the year

P.S. Напомню, что до 14 апреля 21 года, компания может выкупить до 10% своих ГДР. Впрочем, с начала программы байбек пока не осуществлялся.

P.P.S. Вознаграждение инвесторов через байбек, а не через дивиденды в данном случае мне кажется более приятным, поскольку будет снижен эффект комиссионных выплат.

zzznth, похоже байбэк не осуществлялся так как Системе сейчас интересней дивиденды

Роман Ранний, я у них не видел пункта что байбек может уменьшать див выплаты. Так что одно другому не противоречит. А так, на долю Системы там где-то с ярд дивов. С одной стороны не мало, с другой не то чтоб прям критично. Возможно банально не до этого было.

Etalon Group PLC

Дивы за 2019г: 12 руб.

12 руб – 13% (налог) — 2,4 руб (комис депозитария) = 8,04 руб => 6,43% чистый див доход.

Закрытие див. реестра 10 августа 2020г.

Марэк, ошибка в расчётах 123-(12 руб – 13% (налог) — 2,4 руб (комис депозитария))= 114,96 => 7% чистый див доход.

Роман Ранний, а разве комиссия депозитария не идет в расчет для уменьшения налогооблагаемой базы? В продолжении к обсуждению займов.

В продолжении к обсуждению займов.

В 21м году экспирация бондов на 7.5 ярдов (а это 15% всего долга) с дикими ставками под 12% !

У Эталона финансовые результаты только за полугодия приводятся, а операционные — поквартально. Но эффект от снижения ставок можно ожидать весьма внушительный: при долге ~50 ярдов 1% снижение = 0.5 ярда сэкономленных средств. В первое полугодие средняя ставка ЦБ была 5.875%, в третьем квартале — 4.625 (на 1,25% меньше!). При текущей ставке — 4.25, за 4 квартал будет уже на 1.625% меньше.

Операционка за 3кв будет очень показательной.

Etalon Group PLC

Дивы за 2019г: 12 руб.

12 руб – 13% (налог) — 2,4 руб (комис депозитария) = 8,04 руб => 6,43% чистый див доход.

Закрытие див. реестра 10 августа 2020г.

Марэк, ошибка в расчётах 123-(12 руб – 13% (налог) — 2,4 руб (комис депозитария))= 114,96 => 7% чистый див доход. Etalon Group 1H 2020 IFRS Financial Results

Etalon Group 1H 2020 IFRS Financial Results

30 SEPTEMBER 2020

Основные финансовые показатели за 1 полугодие 2020 года:

● Консолидированная выручка составила 30,9 млрд рублей.

● Консолидированная валовая прибыль до заключения PPA за период составила 8,9 млрд рублей; консолидированная валовая прибыль — 7,5 млрд руб.

● Валовая маржа до PPA и валовая маржа жилой застройки до PPA увеличились на 3 п.п. в годовом исчислении до 29% и 32% соответственно.

● Прибыль до PPA до вычета процентов, налогов, износа и амортизации (EBITDA) составила 4,4 миллиарда рублей, а маржа EBITDA до PPA достигла 14%.

● EBITDA за 1 полугодие 2020 года составила 3,0 млрд рублей.

● Чистый корпоративный долг на 30 июня 2020 года составил 22,7 млрд рублей, чистый корпоративный долг к EBITDA LTM до PPA составил 2,1x.

● Операционный денежный поток до выплаты процентов составил минус 0,9 млрд руб.

● Накопление средств на счетах эскроу достигло 8,8 млрд руб.

www.etalongroup.com/investor-relations/investor-news/news-detail/?tx_news_pi1%5Bnews%5D=802&tx_news_pi1%5Bcontroller%5D=News&tx_news_pi1%5Baction%5D=detail&cHash=165d8ee08b848f9e30fb418f49e7bb24

Главное из отчета:

Выручка упала на 22% (по сравнению с аналогичным периодом 2019 года) в связи с просевшими продажами. В принципе, это было ясно и из операционного отчета за 1П20. Чем конкретно вызван этот упадок сказать сходу сложно:

— худшая (по сравнению с другими девелоперами) работа с банками по аккредитации строек?

— не очень хороший gr?

— структура объектов? (Продажи во второй половине года будут больше).

...

Отмечу, что со второго квартала 2019 года по первый 2020 доля ипотек в продажах была постоянной 35-36%. Во втором квартале подскочила до 44%. Но это, пока еще, не так много. Есть над чем работать.

Из хорошего: существенно увеличилась маржа по операционной прибыли — +3п.п. до 32%. По ебитде рост маржи на 1%, впрочем тоже неплохо.

На 7% сократился общий долг, на 6% увеличился кеш на счетах. Но из-за того, что часть его лежит на эскроу счетах, вышло что показатель нет дебт / ебитда вырос до 2.1. По этой же причине наблюдается отрицательный свободный денежный поток (3.58 ярдов), вдвое больше, чем в 1П19. Но с учетом эскроу счетов, он был бы положительным: 4.57 ярда. К слову, выплата див 12р на расписку требует всего 3.54 ярдов.

Из очень хорошего

В недавнем обзоре я писал, что львиная часть долга с плавающей ставкой, привязанной к ключевой ставке ЦБ. Это нашло отражение в неплохом снижении средних ставок займов.

Average cost of borrowings declined from 9.40% at the end of 2019 to 9.05% as of 30.06.2020

В третьем (и четвертом) кварталах должны увидеть еще более существенное снижение стоимости займов.

Напомню, что у менеджмента есть право (но кстати не обязанность) не придерживаться див политики с минимальным 12р / расписку при показателе ебитда/процентные расходы меньшем чем 1.5. Формально указана ебитда, но в отчетах везде фигурирует пре-ппа ебитда, ясности по этому вопросу пока нет.

Из этого отчета следует:

Interest paid (2,504)

EBITDA 2,950 / Pre-PPA EBITDA 4,362

Соответственно ключевой показатель для миноритариев — соотношение ебитды к процентам составляет 1,18 / 1,74

В принципе, это такой тревожный звоночек, но 1) как уже упомнял выше, ставка по займам во втором полугодии существенно упадет, а с ней и процентные расходы

2) Из операционного отчета следует, что даже в неблагоприятном сценарии, 2П планируется лУчшим, чем 1П.

Кроме того, из этого отчета следует, что приемка осуществляется в основном во втором полугодии.

Lower share of revenue recognised in the first half of the year as certificates of acceptance for construction work are normally signed in the second half of the year

P.S. Напомню, что до 14 апреля 21 года, компания может выкупить до 10% своих ГДР. Впрочем, с начала программы байбек пока не осуществлялся.

P.P.S. Вознаграждение инвесторов через байбек, а не через дивиденды в данном случае мне кажется более приятным, поскольку будет снижен эффект комиссионных выплат.

zzznth, похоже байбэк не осуществлялся так как Системе сейчас интересней дивиденды Etalon Group (застройщик) - Убыток мсфо 6 мес 2020г: 1,771 млрд руб против прибыли 559 млн руб г/г

Etalon Group (застройщик) - Убыток мсфо 6 мес 2020г: 1,771 млрд руб против прибыли 559 млн руб г/гEtalon Group PLC — мсфо

294 957 971 Обыкновенных акций

www.etalongroup.com/fileadmin/user_upload/pdf/Governance_Policies/Prospectus__MOEX_.pdf

Free-float 66,7%

www.etalongroup.com/investor-relations/share-information/ownership-structure/

Капитализация на 30.09.2020г: 36,162 млрд рубОбщий долг на 31.12.2017г: 72,008 млрд руб

Общий долг на 31.12.2018г: 69,246 млрд руб

Общий долг на 31.12.2019г: 118,768 млрд руб

Общий долг на 30.06.2020г: 111,484 млрд рубВыручка 2017г: 70,645 млрд руб

Выручка 6 мес 2018г: 24,699 млрд руб

Выручка 2018г: 72,327 млрд руб

Выручка 6 мес 2019г: 39,562 млрд руб

Выручка 2019г: 84,330 млрд руб

Выручка 6 мес 2020г: 30,868 млрд рубПрибыль 6 мес 2016г: 1,308 млрд руб

Прибыль 2016г: 4,902 млрд руб

Прибыль 6 мес 2017г: 1,214 млрд руб

Прибыль 2017г: 7,893 млрд руб

Убыток 6 мес 2018г: 1,891 млрд руб

Убыток 2018г: 700 млн руб

Прибыль 6 мес 2019г: 559 млн руб

Прибыль 2019г: 186 млн руб

Убыток 6 мес 2020г: 1,771 млрд руб

www.etalongroup.com/fileadmin/user_upload/pdf/Financial_Reports/1H_2020_Financial_Results.pdf

www.etalongroup.com/investor-relations/annual-reports-and-accounts/

Авто-репост. Читать в блоге >>> Девелоперская группа «Эталон» приступила к устройству котлована школы на территории жилого комплекса «Эталон-Сити» в Москве, говорится в сообщении компании.

Девелоперская группа «Эталон» приступила к устройству котлована школы на территории жилого комплекса «Эталон-Сити» в Москве, говорится в сообщении компании.

Как указывается в нем, в середине октября начнется монтаж фундаментной плиты, а завершить строительство школы планируется до конца 2021 года. realty.ria.ru/20200929/etalon-1577938522.html Убыток мсфо 6 мес 2020г: 1,771 млрд руб против прибыли 559 млн руб г/г.

Убыток мсфо 6 мес 2020г: 1,771 млрд руб против прибыли 559 млн руб г/г.

Etalon Group PLC — мсфо

294 957 971 Обыкновенных акций

www.etalongroup.com/fileadmin/user_upload/pdf/Governance_Policies/Prospectus__MOEX_.pdf

Free-float 66,7%

www.etalongroup.com/investor-relations/share-information/ownership-structure/

Капитализация на 30.09.2020г: 36,162 млрд руб

Общий долг на 31.12.2017г: 72,008 млрд руб

Общий долг на 31.12.2018г: 69,246 млрд руб

Общий долг на 31.12.2019г: 118,768 млрд руб

Общий долг на 31.03.2020г: 69,246 млрд руб

Общий долг на 30.06.2020г: 111,484 млрд руб

Выручка 2017г: 70,645 млрд руб

Выручка 6 мес 2018г: 24,699 млрд руб

Выручка 2018г: 72,327 млрд руб

Выручка 6 мес 2019г: 39,562 млрд руб

Выручка 2019г: 84,330 млрд руб

Выручка 6 мес 2020г: 30,868 млрд руб

Прибыль 6 мес 2016г: 1,308 млрд руб

Прибыль 2016г: 4,902 млрд руб

Прибыль 6 мес 2017г: 1,214 млрд руб

Прибыль 2017г: 7,893 млрд руб

Убыток 6 мес 2018г: 1,891 млрд руб

Убыток 2018г: 700 млн руб

Прибыль 6 мес 2019г: 559 млн руб

Прибыль 2019г: 186 млн руб

Убыток 6 мес 2020г: 1,771 млрд руб

www.etalongroup.com/fileadmin/user_upload/pdf/Financial_Reports/1H_2020_Financial_Results.pdf

www.etalongroup.com/investor-relations/annual-reports-and-accounts/

Главное из отчета:

Выручка упала на 22% (по сравнению с аналогичным периодом 2019 года) в связи с просевшими продажами. В принципе, это было ясно и из операционного отчета за 1П20. Чем конкретно вызван этот упадок сказать сходу сложно:

— худшая (по сравнению с другими девелоперами) работа с банками по аккредитации строек?

— не очень хороший gr?

— структура объектов? (Продажи во второй половине года будут больше).

...

Отмечу, что со второго квартала 2019 года по первый 2020 доля ипотек в продажах была постоянной 35-36%. Во втором квартале подскочила до 44%. Но это, пока еще, не так много. Есть над чем работать.

Из хорошего: существенно увеличилась маржа по операционной прибыли — +3п.п. до 32%. По ебитде рост маржи на 1%, впрочем тоже неплохо.

На 7% сократился общий долг, на 6% увеличился кеш на счетах. Но из-за того, что часть его лежит на эскроу счетах, вышло что показатель нет дебт / ебитда вырос до 2.1. По этой же причине наблюдается отрицательный свободный денежный поток (3.58 ярдов), вдвое больше, чем в 1П19. Но с учетом эскроу счетов, он был бы положительным: 4.57 ярда. К слову, выплата див 12р на расписку требует всего 3.54 ярдов.

Из очень хорошего

В недавнем обзоре я писал, что львиная часть долга с плавающей ставкой, привязанной к ключевой ставке ЦБ. Это нашло отражение в неплохом снижении средних ставок займов.

Average cost of borrowings declined from 9.40% at the end of 2019 to 9.05% as of 30.06.2020

В третьем (и четвертом) кварталах должны увидеть еще более существенное снижение стоимости займов.

Напомню, что у менеджмента есть право (но кстати не обязанность) не придерживаться див политики с минимальным 12р / расписку при показателе ебитда/процентные расходы меньшем чем 1.5. Формально указана ебитда, но в отчетах везде фигурирует пре-ппа ебитда, ясности по этому вопросу пока нет.

Из этого отчета следует:

Interest paid (2,504)

EBITDA 2,950 / Pre-PPA EBITDA 4,362

Соответственно ключевой показатель для миноритариев — соотношение ебитды к процентам составляет 1,18 / 1,74

В принципе, это такой тревожный звоночек, но 1) как уже упомнял выше, ставка по займам во втором полугодии существенно упадет, а с ней и процентные расходы

2) Из операционного отчета следует, что даже в неблагоприятном сценарии, 2П планируется лУчшим, чем 1П.

Кроме того, из этого отчета следует, что приемка осуществляется в основном во втором полугодии.

Lower share of revenue recognised in the first half of the year as certificates of acceptance for construction work are normally signed in the second half of the year

P.S. Напомню, что до 14 апреля 21 года, компания может выкупить до 10% своих ГДР. Впрочем, с начала программы байбек пока не осуществлялся.

P.P.S. Вознаграждение инвесторов через байбек, а не через дивиденды в данном случае мне кажется более приятным, поскольку будет снижен эффект комиссионных выплат.

zzznth, радует то, что как ни плох был 2020-й, но про инвесторов не забыли, и от дивидендов не открестились Главное из отчета:

Главное из отчета:

Выручка упала на 22% (по сравнению с аналогичным периодом 2019 года) в связи с просевшими продажами. В принципе, это было ясно и из операционного отчета за 1П20. Чем конкретно вызван этот упадок сказать сходу сложно:

— худшая (по сравнению с другими девелоперами) работа с банками по аккредитации строек?

— не очень хороший gr?

— структура объектов? (Продажи во второй половине года будут больше).

...

Отмечу, что со второго квартала 2019 года по первый 2020 доля ипотек в продажах была постоянной 35-36%. Во втором квартале подскочила до 44%. Но это, пока еще, не так много. Есть над чем работать.

Из хорошего: существенно увеличилась маржа по операционной прибыли — +3п.п. до 32%. По ебитде рост маржи на 1%, впрочем тоже неплохо.

На 7% сократился общий долг, на 6% увеличился кеш на счетах. Но из-за того, что часть его лежит на эскроу счетах, вышло что показатель нет дебт / ебитда вырос до 2.1. По этой же причине наблюдается отрицательный свободный денежный поток (3.58 ярдов), вдвое больше, чем в 1П19. Но с учетом эскроу счетов, он был бы положительным: 4.57 ярда. К слову, выплата див 12р на расписку требует всего 3.54 ярдов.

Из очень хорошего

В недавнем обзоре я писал, что львиная часть долга с плавающей ставкой, привязанной к ключевой ставке ЦБ. Это нашло отражение в неплохом снижении средних ставок займов.

Average cost of borrowings declined from 9.40% at the end of 2019 to 9.05% as of 30.06.2020

В третьем (и четвертом) кварталах должны увидеть еще более существенное снижение стоимости займов.

Напомню, что у менеджмента есть право (но кстати не обязанность) не придерживаться див политики с минимальным 12р / расписку при показателе ебитда/процентные расходы меньшем чем 1.5. Формально указана ебитда, но в отчетах везде фигурирует пре-ппа ебитда, ясности по этому вопросу пока нет.

Из этого отчета следует:

Interest paid (2,504)

EBITDA 2,950 / Pre-PPA EBITDA 4,362

Соответственно ключевой показатель для миноритариев — соотношение ебитды к процентам составляет 1,18 / 1,74

В принципе, это такой тревожный звоночек, но 1) как уже упомнял выше, ставка по займам во втором полугодии существенно упадет, а с ней и процентные расходы

2) Из операционного отчета следует, что даже в неблагоприятном сценарии, 2П планируется лУчшим, чем 1П.

Кроме того, из этого отчета следует, что приемка осуществляется в основном во втором полугодии.

Lower share of revenue recognised in the first half of the year as certificates of acceptance for construction work are normally signed in the second half of the year

P.S. Напомню, что до 14 апреля 21 года, компания может выкупить до 10% своих ГДР. Впрочем, с начала программы байбек пока не осуществлялся.

P.P.S. Вознаграждение инвесторов через байбек, а не через дивиденды в данном случае мне кажется более приятным, поскольку будет снижен эффект комиссионных выплат. На севере Москвы завершен проект по строительству клубного дома «Счастье на Соколе». Жилой дом из двух секций, объединенных аркой, получил разрешение на ввод в эксплуатацию. Инвестор проекта – Группа «Эталон», говорится в сообщении Москомстройинвеста.

На севере Москвы завершен проект по строительству клубного дома «Счастье на Соколе». Жилой дом из двух секций, объединенных аркой, получил разрешение на ввод в эксплуатацию. Инвестор проекта – Группа «Эталон», говорится в сообщении Москомстройинвеста.

Читать полностью: www.irn.ru/news/137378.html ГРУППА ЭТАЛОН: ПЛАНИРУЕТ ПРЕДСТАВИТЬ ОБНОВЛЕННУЮ СТРАТЕГИЮ ДЛЯ ИНВЕСТОРОВ ДО КОНЦА 2020 Г fomag.ru/news-streem/gruppa_etalon_planiruet_predstavit_obnovlennuyu_strategiyu_dlya_investorov_do_kontsa_2020_g/

ГРУППА ЭТАЛОН: ПЛАНИРУЕТ ПРЕДСТАВИТЬ ОБНОВЛЕННУЮ СТРАТЕГИЮ ДЛЯ ИНВЕСТОРОВ ДО КОНЦА 2020 Г fomag.ru/news-streem/gruppa_etalon_planiruet_predstavit_obnovlennuyu_strategiyu_dlya_investorov_do_kontsa_2020_g/

❗️Комиссия за депозитарное обслуживание гдр Etalon Group

❗️Комиссия за депозитарное обслуживание гдр Etalon Group

На телеграм канале Злой Инвестор .V. появился разбор комиссий Etalon Group

Многие держатели расписок Etalon получили вчера от своих брокеров подобные сообщения👆

▫️Комиссия: 0.03$(~2.37руб.) за 1 гдр.

▫️Отсечка для списания комиссии: 06.11.20(T+ 04.11.20)

▫️Фактическое списание: 22.12.20г.❗️БКС и Сбер уже подтвердил мне, что будет транслировать комиссию на держателей gdr Эталон, другие брокеры пока тянут с ответом, но скорей всего тоже спишут ее с владельцев.

⚠️У расписок Эталона одна из самых высоких комиссий за обслуживание, которая составляет около 1.9% от стоимости акции. Для примера, аналогичная комиссия за расписки mailru составляет в четыре раза меньше (0.0075$/гдр) или около 0.03% от их стоимости.

💡В расписках Эталона не исключен «комиссионный геп», когда перед отсечкой под комиссию (Т+ 04.11.20г.) многие захотят выйти из бумаги, откупив их обратно на следующий день уже под дивидендную отсечку (Т+ 18.11.20, див. 12р./акция.

Авто-репост. Читать в блоге >>>

Эталон - убыток 1 пг МСФО против прибыли годом ранее

Эталон - убыток 1 пг МСФО против прибыли годом ранееВыручка в 1 полугодии составила 30,9 миллиарда рублей

EBITDA в 1 полугодии составила 3,0 миллиарда рублей

Компания планирует представить обновленную стратегию для инвесторов до конца 2020 года

1H 2020 Financial Highlights:

- Consolidated revenue amounted to RUB 30.9 billion

- Pre-PPA consolidated gross profit for the period amounted to RUB 8.9 billion; consolidated gross profit was RUB 7.5 billion

- Pre-PPA gross margin and pre-PPA residential development gross margin increased by 3 p.p. year-on-year to 29% and 32%, respectively

- Pre-PPA earnings before interest, taxes, depreciation and amortisation (EBITDA) amounted to RUB 4.4 billion, and pre-PPA EBITDA margin reached 14%

- EBITDA for 1H 2020 amounted to RUB 3.0 billion

- Net corporate debt as of 30 June 2020 amounted to RUB 22.7 billion, and net corporate debt to pre-PPA LTM EBITDA was 2.1x

- Operating cash flow before interest payments amounted to negative RUB 0.9 billion

- Funds accumulated on escrow accounts reached RUB 8.8 billion

сообщение

Авто-репост. Читать в блоге >>>

ЭТАЛОН ГРУП ПИЭЛСИ (ETALON GROUP PLC)

Группа «Эталон» объявляет финансовые результаты по МСФО за 1 полугодие 2020 года

Финансовая отчетность Группы Эталон по МСФО за 1 полугодие 2020

Выручка 30,9 млрд руб. (-22% г/г)

EBITDA 3 млрд руб. (-37,5% г/г)

Чистая убыток 1,8 млрд руб. (год назад: чистая прибыль 559 млн руб.)

www.e-disclosure.ru/portal/event.aspx?EventId=HpFZCiJmhUKfI1MpWodskw-B-B

Эталон - факторы роста и падения акций

- Региональная экспансия (20.10.2023)

- Кратный рост продаж в 2023 году (20.10.2023)

- При редомициляции могут объявить дивиденды за прошлые годы (20.10.2023)

- Стоят дешевле, чем портфель проектов (20.10.2023)

- Самый дешевый девелопер по мультипликаторам EV/EBITDA (20.10.2023)

- Дорогая покупка Лидер-Инвеста у АФК Системы (02.2019), под которую был взят кредит 15 млрд рублей. (25.02.2019)

- Кипрская компания (20.10.2023)

Эталон - описание компании

Эталон (Ленспецсму) — строительная компанияАкции торгуются только в Лондоне

ir@etalongroup.com

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций