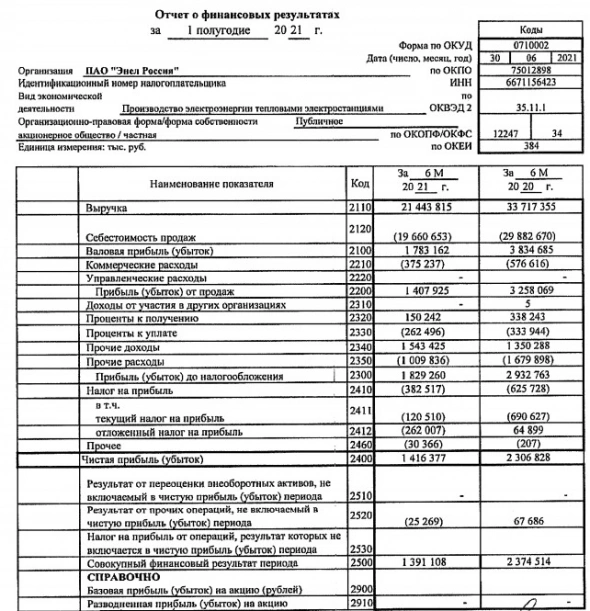

Чистая прибыль «Энел Россия» по МСФО за 1 полугодие 2021 г. составила 2,024 млрд.рублей, что на 27,7% ниже по сравнению с 2,798 млрд. в предыдущем году. Выручка увеличилась на 3,4% до 21,588 млрд. против 20,873 млрд. годом ранее. EBITDA упала на 27.3%. Чистый долг увеличился до 20,8 млрд.руб. + 24,5% кв/кв

Выработка электроэнергии компаниями группы «Энел Россия» за 1 полугодие 2021 г. составила 10,3 млрд. кВтч., что на 16,9% выше, чем за аналогичный период прошлого года. Чистый отпуск электроэнергии увеличился на 17,2%, до 9,757 млрд. кВт⋅ч. Продажи тепловой энергии выросли на 9,2% и составили 2,207 млн. Гкал.

Плюсы:

1. 1 мая запустилась Азовская ВЭС на 90 МВт, может дать +0,8 млрд прибыли за год

2. Энел остается одной из самых рентабельных генерирующих компаний России

3. Решение о продаже Рефтинской ГРЭС было непростым, поскольку Энел лишилась около 40% EBITDA. Это был крупнейший актив компании в РФ, причём прибыльный, но в то же время и очень затратный (из-за постоянных инвестиций в технологии по снижению выбросов). Но в 2023 году, когда Азовская и Кольская ВЭС заработают, компания будет чувствовать себя весьма комфортно

4. По мультипликатору P/BV Энел в 2 раза дешевле Юнипро.

Минусы:

1. Энел перенесла распределение 3 млрд.руб. дивидендов за 2021 год, на 2023-й. А в 2023 году компания будет проходить пик долговой нагрузки, которая достигнет 42 млрд рублей. И расходы на новые ветропарки могут стать риском для будущих дивидендов Энел. Так что ждать дивидендов можно только в 2024 году

2. Рейтинговое агентство «Эксперт РА» понизило рейтинг кредитоспособности нефинансовой компании «Энел Россия» до уровня ruAA-

3. Все выросло, правда, вырос еще и чистый долг (продолжается реализация инвестпрограммы), вслед за ростом капитальных

затрат. В этом году сектор электрогенерации выглядит явно хуже других секторов. Все бумаги показывают падение с начала года и Энел не исключение.

4. Из-за жаркой погоды спрос на электричество вырос на 5% г/г, цены на 11% г/г, но Энел смог нарастить выручку всего на 3,4% г/г.

5. Рост чистой прибыли обеспечен всего лишь эффектом низкой базы. В прошлом году были отрицательные курсовые разницы по сделкам с хеджированием на 0,6 млрд.

6. Себестоимость растет быстрее выручки

7. Есть риск штрафных санкций, если ВЭС не будут запущены в эксплуатацию в срок. Из-за пандемии мы уже увидели просрочку запусков Азовской ВЭС и Кольской ВЭС.

8. 2021 г. будет самым трудным, заканчиваются платежи по ДПМ по двум ПГУ, при этом объекты ВИЭ с повышенным ДПМ еще не запустились.

9. Закредитованностью в евро компании будет сложно справляться с обслуживанием долга после роста ставок или ослабления курса рубля.

10. Существует риск допэмиссии акций для финансирования новых зелёных проектов с размытием долей текущих акционеров.

11. У Кольской ВЭС могут возникнуть такие же проблемы, как и у ветропарка Техаса-2020.

Lenskay, забрал первый приз, спасибо!

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций