| Число акций ао | 739 млн |

| Номинал ао | — |

| Капит-я | 52,6 млрд |

| Выручка | 87,1 млрд |

| EBITDA | 14,7 млрд |

| Прибыль | 8,3 млрд |

| P/E | 6,3 |

| P/S | 0,6 |

| P/BV | 3,2 |

| EV/EBITDA | 5,8 |

| Детский Мир Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Детский Мир акции

-

Детский мир - приобретение подконтрольной эмитенту организацией голосующих акций эмитента

Детский мир - приобретение подконтрольной эмитенту организацией голосующих акций эмитента

Подконтрольная эмитенту организация — общество с ограниченной ответственностью «ДМ Капитал» — 20 ноября приобрела обыкновенные именные акции ПАО «Детский мир», 30 000 голосов / 0,004%.

Количество и доля до приобретения: 2 681 945 / 0,36 %

Количество и доля после приобретения: 2 711 945 / 0,36 %

сообщение

Добрый вечер, уважаемые форумчане

Подскажите, пожалуйста, ответы на пару вопросов

1. По МСФО 2017 за полугодие есть строка «непокрытый убыток» в 8 миллиардов, при этом этот убыток постоянно растет. Вопрос, из чего формируется этот убыток, если компания прибыльная? Можно было бы предположить, что это какая-то старая история, но он рос и в 2016 к 2015, когда компания зарабатывала прибыль и в 2017 к 2016 убыток тоже вырос. Помогите разобраться, пожалуйста.

2. Если компания выплачивает дивиденды за 9 месяцев, в нашем случае в декабре выплатят по 2,97, а в следующем году компания (допустим) принимает решение выплатить дивиденды за 2017 год, это по факту означает, что компания выплатит дивы за последний квартал 2017 или это значит, что возьмут всю нераспределенную прибыль 2017 года и часть из нее отдадут?

Если что-то формулирую не так, прошу не серчать, я пока только разбираюсь

Виталий С,

Попробуйте посмотреть здесь www.1fin.ru/?id=281&t=511&str=%CD%E5%EF%EE%EA%F0%FB%F2%FB%E9+%F3%E1%FB%F2%EE%EA Добрый вечер, уважаемые форумчане

Добрый вечер, уважаемые форумчане

Подскажите, пожалуйста, ответы на пару вопросов

1. По МСФО 2017 за полугодие есть строка «непокрытый убыток» в 8 миллиардов, при этом этот убыток постоянно растет. Вопрос, из чего формируется этот убыток, если компания прибыльная? Можно было бы предположить, что это какая-то старая история, но он рос и в 2016 к 2015, когда компания зарабатывала прибыль и в 2017 к 2016 убыток тоже вырос. Помогите разобраться, пожалуйста.

2. Если компания выплачивает дивиденды за 9 месяцев, в нашем случае в декабре выплатят по 2,97, а в следующем году компания (допустим) принимает решение выплатить дивиденды за 2017 год, это по факту означает, что компания выплатит дивы за последний квартал 2017 или это значит, что возьмут всю нераспределенную прибыль 2017 года и часть из нее отдадут?

Если что-то формулирую не так, прошу не серчать, я пока только разбираюсь

Детский мир - начнет развивать гипер- и минимаркеты детских товаров в 2018 году

Детский мир - начнет развивать гипер- и минимаркеты детских товаров в 2018 году

«Детский мир» запустит новые форматы магазинов: большие гипермаркеты площадью около 7 тыс. кв.м. и небольшие магазины площадью примерно 500 кв. м.

Генеральный директор «Детского мира» Владимир Чирахов:«Планируем активнее развивать большие форматы. Есть планы по реконструкции действующих магазинов большой площади, в конце года представим концепцию нового магазина формата 7 тыс. кв.м.»

Первый магазин в новой концепции «Детский мир» планирует запустить в конце 2018 года.

С одной стороны, «Детскому миру» нужен флагманский магазин, с другой — существует запрос от торговых центров на большой магазин игрушек, который генерил бы семейный трафик.«Поскольку торговых центров стало много, они конкурируют друг с другом за покупателей. Им важен семейный трафик, это родители с детьми, в этом смысле им обязательно нужен большой игрок в детском ритейле. В эту концепцию хорошо вписывается магазин большого формата с детскими развлечениями»

Компания откроет магазины малого формата.«Мы вынуждены рассматривать малые форматы магазинов там, где нет возможности открыть большой магазин. Например, мы открыли магазин в городе Ивантеевка, примерно 600 кв. м. Сейчас также планируем открыть магазин меньшей площади в подмосковном Красноармейске, он станет самым маленьким магазином — примерно 500 кв. м. Хотим посмотреть, как мы сможем таким форматом управлять».

Ассортимент маленьких магазинов будет уже, чем в стандартном магазине.«Какие-то категории уберем совсем. К примеру, мы видим, что крупногабаритные товары — кроватки, коляски — занимают много места, к тому же их продажи активно осуществляются в нашем интернет-магазине, поэтому эти категории будут сокращены в первую очередь»

РНС

Распределить часть чистой прибыли Общества по результатам 9 месяцев 2017 года: Выплатить дивиденды в размере 2,97 руб. на одну обыкновенную именную акцию ПАО «Детский мир» номинальной стоимостью 0,0004 (ноль целых четыре десятитысячных) рубля каждая. Общая сумма дивидендов по акциям ПАО «Детский мир» 2 194 830 000 рублей.

www.e-disclosure.ru/portal/event.aspx?EventId=BxMw7SJeg0Kf21zbT3x0RA-B-B&q=5Oji6OTl7eTu4g%3d%3d

Дмитрий, спасибо, дивиденды добавили в табличку smart-lab.ru/dividends/ редактор Боб, спасибо, добавил данные в табличку по дивидендам

редактор Боб, спасибо, добавил данные в табличку по дивидендам

smart-lab.ru/dividends/ Детский мир — промежуточные дивиденды за 9 месяцев 2017 года составят 2,97 руб

Детский мир — промежуточные дивиденды за 9 месяцев 2017 года составят 2,97 руб

Акционеры "Детского мира" на внеочередном собрании 4 декабря обсудят выплату дивидендов по итогам девяти месяцев 2017 года.8. Утвердить повестку дня внеочередного общего собрания акционеров Общества:

1. Утверждение регламента проведения внеочередного общего собрания акционеров.

2. Распределение прибыли и убытков ПАО «Детский мир» (в том числе выплата дивидендов) по результатам 9 месяцев 2017.

3. Утверждение внутреннего документа Общества.

1.1. Распределить часть чистой прибыли Общества по результатам 9 месяцев 2017 года: Выплатить дивиденды в размере 2,97 руб. на одну обыкновенную именную акцию ПАО «Детский мир» номинальной стоимостью 0,0004 (ноль целых четыре десятитысячных) рубля каждая. Общая сумма дивидендов по акциям ПАО «Детский мир» 2 194 830 000 рублей.

ВОСА — 4 декабря

закрытие реестра для ВОСА — 11 ноября

закрытие реестра под дивиденды — 15 декабря Распределить часть чистой прибыли Общества по результатам 9 месяцев 2017 года: Выплатить дивиденды в размере 2,97 руб. на одну обыкновенную именную акцию ПАО «Детский мир» номинальной стоимостью 0,0004 (ноль целых четыре десятитысячных) рубля каждая. Общая сумма дивидендов по акциям ПАО «Детский мир» 2 194 830 000 рублей.

Распределить часть чистой прибыли Общества по результатам 9 месяцев 2017 года: Выплатить дивиденды в размере 2,97 руб. на одну обыкновенную именную акцию ПАО «Детский мир» номинальной стоимостью 0,0004 (ноль целых четыре десятитысячных) рубля каждая. Общая сумма дивидендов по акциям ПАО «Детский мир» 2 194 830 000 рублей.

www.e-disclosure.ru/portal/event.aspx?EventId=BxMw7SJeg0Kf21zbT3x0RA-B-B&q=5Oji6OTl7eTu4g%3d%3d Детский Мир - результаты выглядят лучше, чем у ведущих продовольственных ритейлеров

Детский Мир - результаты выглядят лучше, чем у ведущих продовольственных ритейлеров

Компания показала сильные результаты за 3 кв. 2017 г. по МСФО

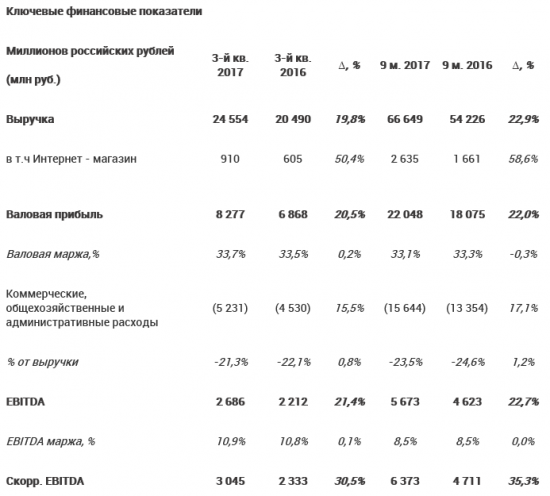

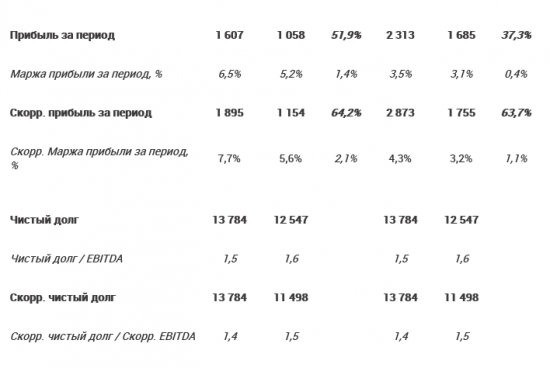

Скорректированная EBITDA выросла на 31% год к году... Детский мир вчера опубликовал сильную отчетность за 3 кв. 2017 г. по МСФО. В частности, выручка увеличилась на 20% (здесь и далее – год к году) до 24,6 млрд руб. (417 млн долл.), а скорректированная EBITDA – на 31% до 3,0 млрд руб. (52 млн долл.). Рентабельность по скорректированной EBITDA повысилась на 1,0 п.п. до 12,4%. Скорректированная чистая прибыль за период составила 1,9 млрд руб. (32 млн долл.), увеличившись на 64%.

…отразив эффективный контроль над расходами. Валовая маржа компании выросла на 0,2 п.п. до 33,7%, а валовая прибыль – на 21% до 8,3 млрд руб. (140 млн долл.). Коммерческие и административные расходы как процент от выручки сократились на 0,8 п.п. до 21,3%, а в абсолютном объеме они выросли на 16% до 5,2 млрд руб. (89 млн долл.). Чистый долг на конец периода составил 13,8 млрд руб. (239 млн долл.), что эквивалентно 1,5 EBITDA за последние 12 мес. (по сравнению с 1,7 в конце предыдущего квартала). Также в ходе телефонной конференции финансовый директор компании Анна Гарманова сообщила, что Детский мир может направить на выплату промежуточных дивидендов по итогам 9 мес. 2017 г. 2,2 млрд руб., что при нынешних котировках будет предполагать доходность около 2,9%.

Результаты выглядят лучше, чем у ведущих продовольственных ритейлеров. Отчетность Детского мира за 3 кв. 2017 г. показывает высокие темпы роста выручки в сочетании с сохранением рентабельности на хорошем уровне. Это выглядит выигрышно по сравнению с результатами ведущих игроков продовольственной розницы, столкнувшихся с давлением на рентабельность в этом квартале. В то же время на котировках акций компании будет сказываться поток новостей об АФК «Система». В настоящее время у нас нет рекомендации по акциям Детского мира.

Уралсиб Детский Мир - рост выручки компании был обеспечен открытием новых магазинов, а также увеличением сопоставимых продаж

Детский Мир - рост выручки компании был обеспечен открытием новых магазинов, а также увеличением сопоставимых продаж

Детский мир в III квартале увеличил чистую прибыль в 1,5 раза

Детский мир в III квартале 2017 года увеличил скорректированную чистую прибыль по МСФО более чем в 1,5 раза (на 64,2%) по сравнению с аналогичным показателем за прошлый год, до 1,9 млрд рублей. Нескорректированная чистая прибыль Детского мира в III квартале выросла на 51,9%, до 1,6 млрд рублей, сообщила компания. EBITDA ритейлера выросла на 21,4%, до 2,69 млрд рублей, рентабельность EBITDA составила 10,9% против 10,8% годом ранее. Скорректированная EBITDA увеличилась на 30,5%, до 3,05 млрд рублей, рентабельность этого показателя повысилась до 12,4% с 11,4% год назад. Выручка увеличилась на 19,8%, до 24,55 млрд рублей.

В целом Детский мир продемонстрировал сильные финансовые результаты по итогам 3 кв. Рост выручки компании был обеспечен открытием новых магазинов, а также увеличением сопоставимых продаж. При этом позитивным моментом является улучшение показателей эффективности, в частности роста маржи EBITDА.

Промсвязьбанк Детский Мир - компания планирует выплатить 2,2 млрд руб. в качестве дивидендов за 9 месяцев 2017 года

Детский Мир - компания планирует выплатить 2,2 млрд руб. в качестве дивидендов за 9 месяцев 2017 года

Детский Мир опубликовал сильные результаты за 3К17, рентабельность выросла

Детский Мир опубликовал результаты за 3К17. Выручка увеличилась на 19,8% г/г благодаря расширению площадей продаж на 18,4% г/г и росту сопоставимых продаж на 6,1%. Рост выручки замедлился кв/кв с 24,8% в 1П17 до 19,8% в 3К17 из-за ухудшения LfL-роста (до 6,1% в 3К17 с 7,9% в 1П17). Валовая рентабельность выросла на 20 бп г/г в 3К17, а скорректированная рентабельность EBITDA увеличилась на 100 бп г/г до 12,4% благодаря росту эффективности и контролю над затратами. В результате чистая прибыль выросла на 51,9% г/г (скорректированная чистая прибыль увеличилась на 64,2% г/г).

Учитывая рост чистой прибыли на 52% г/г в 3К17, результаты Детского Мира демонстрируют самую впечатляющую динамику в российском секторе розничной торговли. Выручка продолжает расти быстрыми темпами — ок. 20% г/г, поскольку компания ускоряет открытия. В то же самое время ухудшение сопоставимой динамики кв/кв из-за сокращения числа новорожденных (на 11% г/г в России) говорит о том, что LfL-рост останется под давлением в краткосрочной перспективе. Принимая во внимание, что конкуренты Детского Мира столкнулись с более серьезными вызовами, компания видит возможности нарастить свою долю рынка и повысила прогноз по открытию магазинов до 90 в 2017 (по сравнению с предыдущим прогнозом в 70 магазинов). Компания планирует выплатить 2,2 млрд руб. в качестве дивидендов за 9M17, что предполагает дивидендную доходность 3% и увеличивает инвестиционную привлекательность Детского Мира.

АТОН Забил результаты Детского Мира:

Забил результаты Детского Мира:

smart-lab.ru/q/DSKY/f/q/MSFO/

Надо отдаль должное, ДМ все еще растет.

И в этом смысле, он один из немногих еще растущих рос ритейлеров на бирже Детский мир - улучшил прогноз по открытиям магазинов в 2017 г

Детский мир - улучшил прогноз по открытиям магазинов в 2017 г

Группа компаний Детский мир улучшила свой прогноз по открытию магазинов в 2017 году.

Компания рассчитывает открыть за год не менее 90 торговых точек.

Финансовый директор «Детского мира» Анна Гарманова:«Мы решили улучшить наш прогноз. В начале года мы обещали вам, что откроем в 2017 году не менее 70 новых магазинов»

«Теперь мы уверены, что откроем не менее 90 новых магазинов. Большая их часть будет открыта в четвертом квартале», -

Также повышен прогноз по открытиям до 2021 года. Ранее ритейлер планировал открыть в 2017-2020 годах 250 новых магазинов, теперь компания рассчитывает на открытие около 300 новых точек.

В то же время прогноз по росту продаж сопоставимых магазинов (like-for-like, LfL) был ухудшен. Если ранее «Детский мир» надеялся на слабый двузначный рост LfL- выручки в 2017 году, то теперь прогноз снижен до однозначного темпа роста. Такой же темп роста сопоставимых продаж ожидается и в среднесрочной перспективе.

Прайм Детский мир - руководство будет рекомендовать выплатить 2,2 млрд руб дивидендов за 9 мес

Детский мир - руководство будет рекомендовать выплатить 2,2 млрд руб дивидендов за 9 мес

Менеджмент Детского мира будет рекомендовать совету директоров выплатить 2,2 миллиарда рублей (100% чистой прибыли по РСБУ) в качестве дивидендов за девять месяцев 2017 года

Финансовый директор ритейлера Анна Гарманова в ходе телефонной конференции:«Наша чистая прибыль (по РСБУ — ред.) составила 2,2 миллиарда рублей за девять месяцев. Мы будем рекомендовать нашему совету директоров выплатить всю эту сумму в качестве дивидендов в декабре»

Прайм МОСКВА, 30 окт /ПРАЙМ/. Менеджмент «Детского мира», крупнейшего российского ритейлера детских товаров, будет рекомендовать совету директоров выплатить 2,2 миллиарда рублей (100% чистой прибыли по РСБУ) в качестве дивидендов за девять месяцев 2017 года, заявила финансовый директор ритейлера Анна Гарманова

МОСКВА, 30 окт /ПРАЙМ/. Менеджмент «Детского мира», крупнейшего российского ритейлера детских товаров, будет рекомендовать совету директоров выплатить 2,2 миллиарда рублей (100% чистой прибыли по РСБУ) в качестве дивидендов за девять месяцев 2017 года, заявила финансовый директор ритейлера Анна Гарманова Детский мир - негативным моментом стало сокращение среднего чека на 4%

Детский мир - негативным моментом стало сокращение среднего чека на 4%

Скорректированная прибыль «Детского мира» за 9 месяцев 2017 года выросла более чем в 1,5 раза до 2,9 млрд руб.

Прибыль за период без учета корректировок составила 2,3 млрд руб. Об этом свидетельствуют опубликованные сегодня неаудированные финансовые результаты компании по МСФО.

На локальном рынке в фокусе результаты «Детского мира» за 3-й квартал.

Сюрприза для инвесторов ритейлер не принес. Маржа EBITDA в отчетном периоде увеличилась на 0,1 п.п., до 10,9%. Негативным моментом стало сокращение среднего чека на 4%. Вместе с тем количество покупок выросло на 10%, что полностью перекрыло негативный эффект.

Ващенко Георгий

ИК «Фридом Финанс» Детский мир – мсфо

Детский мир – мсфо

739 000 000 акций http://corp.detmir.ru/u/section_file/3780/ystav_dm_redakciya_16_1_.pdf стр.7

Капитализация на 30.10.2017г: 74,86 млрд руб

Общий долг на 31.12.2016г: 45,18 млрд руб

Общий долг на 30.06.2017г: 41,23 млрд руб

Выручка 9 мес 2016г: 54,23 млрд руб

Выручка 9 мес 2017г: 66,65 млрд руб

Валовая прибыль 9 мес 2016г: 18,08 млрд руб

Валовая прибыль 9 мес 2017г: 22,48 млрд руб

Прибыль 6 мес 2016г: 627 млн руб

Прибыль 9 мес 2016г: 1,69 млрд руб

Прибыль 2016г: 3,82 млрд руб

Прибыль 6 мес 2017г: 705 млн руб

Прибыль 9 мес 2017г: 2,31 млрд руб

Прибыль 2017г: 4,7 млрд руб – Прогноз. Р/Е 15,9

http://corp.detmir.ru/shareholders-and-investors/shareholders_and_investors/financial-results

http://corp.detmir.ru/shareholders-and-investors/disclosure-information/financial-statements/consolidated-financial-statements По-моему, одна из наиболее интересных историй в рознице. Текущие оценки нельзя назвать завышенными. Негативно может повлиять начавшееся снижение рождаемости, которое будет продолжаться. Ну и общая стагнация доходов населения (правда, на детях экономят в последнюю очередь). Подробнее с графиками есть на канале MMI — Macro Markets Inside t.me/russianmacro

По-моему, одна из наиболее интересных историй в рознице. Текущие оценки нельзя назвать завышенными. Негативно может повлиять начавшееся снижение рождаемости, которое будет продолжаться. Ну и общая стагнация доходов населения (правда, на детях экономят в последнюю очередь). Подробнее с графиками есть на канале MMI — Macro Markets Inside t.me/russianmacro

Детский мир - в 3 квартале увеличил выручку по МСФО на 19,8%, г/г до 24,6 млрд рублей, За 9 мес +22,9% г/г

Детский мир - в 3 квартале увеличил выручку по МСФО на 19,8%, г/г до 24,6 млрд рублей, За 9 мес +22,9% г/гДетский Мир — ключевые финансовые показатели третьего квартала 2017 года по МСФО:

- Выручка Группы Компаний увеличилась на 19,8% до 24,6 млрд руб. по сравнению с 20,5 млрд руб. в 3-м квартале 2016 г.

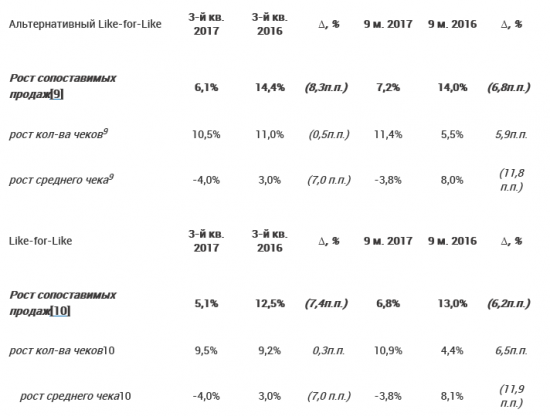

- В соответствии с методологией, используемой в отчетах об операционных и финансовых результатах публичных продуктовых ритейлеров в России, сопоставимые продажи (альтернативный like-for-like) сети магазинов «Детский мир» в России увеличились на 6,1%:

- сопоставимый рост числа чеков составил 10,5%;

- сопоставимый размер среднего чека снизился на 4,0%.

- Валовая прибыль выросла на 20,5% до 8,3 млрд руб. по сравнению с 3-м кварталом 2016 г.; валовая рентабельность составила 33,7%.

- Доля коммерческих, общехозяйственных и административных расходов в проценте от выручки сократилась с 22,1% до 21,3% благодаря повышению операционной эффективности и сокращению расходов.

- Показатель скорректированная EBITDA вырос на 30,5% до 3,0 млрд руб. по сравнению с 2,3 млрд руб. в 3-м квартале 2016 г., маржа скорректированной EBITDA выросла до 12,4%. Показатель EBITDA без учета корректировок составил 2,7 млрд руб.

- Показатель скорректированная прибыль за период вырос более чем в полтора раза до 1,9 млрд руб. по сравнению с 3-м кварталом 2016 г. Прибыль за период без учета корректировок составила 1,6 млрд руб.

- Показатель чистый долг/скорректированная EBITDA LTM-сентябрь составил 1,4х.

ключевые финансовые показатели 9 месяцев 2017 года:

- Выручка Группы Компаний увеличилась на 22,9% до 66,6 млрд руб. по сравнению с 54,2 млрд руб. за 9 месяцев 2016 г.

- В соответствии с методологией, используемой в отчетах операционной и финансовой отчетности публичных продуктовых ритейлеров в России, сопоставимые продажи (альтернативный like-for-like) сети магазинов «Детский мир» в России увеличились на 7,2%2:

- сопоставимый рост числа чеков составил 11,4%;

- сопоставимый размер среднего чека снизился на 3,8%;

- Валовая прибыль выросла на 22,0% до 22,0 млрд руб. по сравнению с 9 месяцами 2016 года; валовая рентабельность составила 33,1%;

- Доля коммерческих, общехозяйственных и административных расходов2 в проценте от выручки сократилась с 24,6% до 23,5% благодаря повышению операционной эффективности и сокращению расходов;

- Показатель скорректированная EBITDA вырос на 35,3% до 6,4 млрд руб. по сравнению с 4,7 млрд руб. за 9 месяцев 2016 года, маржа скорректированной EBITDA выросла до 9,6%. Показатель EBITDA без учета корректировок составил 5,7 млрд руб.;

- Показатель скорректированная прибыль за период вырос более чем в полтора раза до 2,9 млрд руб. по сравнению с 9 месяцами 2016 года. Прибыль за период без учета корректировок составила 2,3 млрд руб.;

пресс-релиз

Детский мир - темпы роста на уровне лучших показателей среди российских розничных сетей

Детский мир - темпы роста на уровне лучших показателей среди российских розничных сетей

В третьем квартале темпы роста выручки фактически не изменились

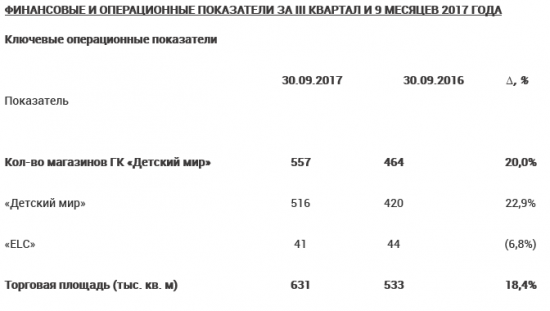

Выручка в 3 кв. 2017 г. возросла на 20% год к году. Детский мир вчера опубликовал результаты продаж по итогам 3 кв. 2017 г., показавшие минимальное замедление роста выручки относительно предыдущего квартала. В частности, выручка увеличилась на 20% (здесь и далее – год к году, если не указано иное) до 24,6 млрд руб. (417 млн долл.). Это предполагает снижение темпов роста на 1 п.п. квартал к кварталу, что, по сути, преимущественно отражает замедление потребительской инфляции за этот период. При этом онлайн-продажи в третьем квартале увеличились на 50% до 0,9 млрд руб.

Прогноз по открытиям новых магазинов повышен. Общая торговая сеть компании на конец 3 кв. 2017 г. выросла на 20% до 557 магазинов, включая 516 магазинов сети «Детский мир» и 41 магазин сети ELC. Суммарная торговая площадь увеличилась на 18% до 631 тыс. кв. м. Сопоставимые продажи для магазинов, работающих 12 полных месяцев, выросли на 6,1% при увеличении трафика на 10,5% и падении размера среднего чека на 4,0%. Компания повысила прогноз открытий новых магазинов по итогам 2017 г. до не менее 90 супер- и гипермаркетов против 70 ранее.

Финансовая отчетность будет опубликована на следующей неделе. Операционные результаты Детского мира за 3 кв. 2017 г. подтверждают, что компания способна демонстрировать темпы роста на уровне лучших показателей среди российских розничных сетей. Насколько при этом быстрый рост продаж влияет на рентабельность (что в последнем квартале оказалось проблемой для лидеров продовольственной розницы) станет понятно после публикации финансовых результатов, запланированной на 30 октября. В настоящее время у нас нет рекомендации для акций Детского мира.

Уралсиб Детский мир - компании удается удерживать динамику трафика на хорошем уровне (+10,5%)

Детский мир - компании удается удерживать динамику трафика на хорошем уровне (+10,5%)

Детский мир в III квартале увеличил выручку на 19,8%

Ритейлер Детский мир в III квартале увеличил выручку на 19,8% по сравнению с прошлогодним показателем, до 24,6 млрд рублей. Продажи сопоставимых магазинов (LfL) увеличились на 6,1% за счет роста покупательского трафика на 10,5% при снижении размера среднего чека на 4%, сообщила компания. За девять месяцев выручка ритейлера увеличилась на 22,9%, до 66,6 млрд рублей. LfL-продажи выросли на 7,2% за счет роста числа чеков на 11,4%, который был частично нивелирован сокращением размера среднего чека на 3,8%.

Детский мир показывает замедление темпов роста выручки, что связано с низким уровнем инфляции и, возможно, различными акциями для повышения трафика. В целом, сопоставимые продажи показывают, что компании удается удерживать динамику трафика на хорошем уровне (+10,5%), но размер среднего чека падает (-4%). Тем не менее, относительно показателей 1 и 2 кв. 3 кв. выглядит слабее.

Промсвязьбанк ГРУППА КОМПАНИЙ «ДЕТСКИЙ МИР» ОБЪЯВЛЯЕТ

ГРУППА КОМПАНИЙ «ДЕТСКИЙ МИР» ОБЪЯВЛЯЕТ

ОПЕРАЦИОННЫЕ РЕЗУЛЬТАТЫ ЗА III КВАРТАЛ И 9 МЕСЯЦЕВ 2017 ГОДА

23 октября 2017 года. Россия, Москва. – ГК «Детский мир» (MOEX: DSKY / «Детский мир» или «Группа Компаний», «Компания») – крупнейший в России розничный оператор торговли детскими товарами – объявляет операционные результаты за третий квартал и девять месяцев 2017 года.

КЛЮЧЕВЫЕ ОПЕРАЦИОННЫЕ ПОКАЗАТЕЛИ ТРЕТЬЕГО КВАРТАЛА 2017 ГОДА

Детский Мир - факторы роста и падения акций

- Компания вывела активы и планирует ликвидацию (16.10.2023)

Детский Мир - описание компании

Группа компаний «Детский мир» (тикер на Московской фондовой бирже – DSKY) – мультивертикальный цифровой ритейлер, лидер на рынке детских товаров в России и Казахстане, а также значимый игрок в Беларуси. Группа объединяет розничные сети магазинов «Детский мир» и «ПВЗ Детмир», интернет-магазин и маркетплейс detmir.ru, а также сеть товаров для животных «Зоозавр».По состоянию на 30 июня 2021 года Группа включает 929 магазинов, расположенных в 378 городах и населенных пунктах России, Казахстана и Беларуси.

Общая площадь магазинов – 1 148 тыс. кв. м. Складская площадь – 146 тыс. кв. м.

Акционеры «Детского мира»: компания «Галф Инвестментс Лимитед» (Altus Capital) – 29,9%; акции в свободном обращении – 70,1%, включая квазиказначейские акции и акции, принадлежащие менеджменту и директорам (0,3%).

Сайты: detmir.ru,ir.detmir.ru, corp.detmir.ru

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций