Отсечка сегодня!?

Patrol98, сегодня последний день для покупки

Роман Ранний, тут указано 8.07., я просто хотел обратить внимание...))

| Число акций ао | 739 млн |

| Номинал ао | — |

| Капит-я | 52,6 млрд |

| Выручка | 87,1 млрд |

| EBITDA | 14,7 млрд |

| Прибыль | 8,3 млрд |

| P/E | 6,3 |

| P/S | 0,6 |

| P/BV | 3,2 |

| EV/EBITDA | 5,8 |

| Детский Мир Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Отсечка сегодня!?

Детский мир к августу может добраться до 170-180. Причем именно сейчас хороший момент, чтобы забраться в уходящий поезд. Дальше будет уже менее рентабельно.

Особого внимания требует конкуренция со стороны маркетплейсов. На наш взгляд, ключевым фактором риска с точки зрения перспектив роста для Детского мира будет конкуренция со стороны Wildberries и Ozon. Совокупная доля этих маркетплейсов на российском рынке уже достигла 13%, при этом они работают по модели 3P (продажи сторонних продавцов). На наш взгляд, подход Детского мира, который сочетает как модель 1P, так и 3P, в нынешней экономической ситуации оказался более устойчивым, поэтому мы ожидаем, что выручка Детского мира продолжит динамично расти во всех форматах, включая зоомагазины, небольшие торговые точки и маркетплейс.Красноперов Михаил

В прошлом году Детский мир подвергся большому количеству негатива со стороны телеграм-каналов, которые давали мрачные прогнозы и огромные «даунсайды» в ценах на акции. По факту за последний год ритейлер детских товаров стал одним из лидеров роста на российском рынке, принеся доходность более 70%. Стоит ли сохранять акции в портфелях Bastion?

Дивиденды. На прошлой неделе Детский мир дал рекомендацию по финальным дивидендам за 2020 год в размере ₽6,07 на акцию. С учетом промежуточных выплат совокупные дивиденды за год составят ₽11,15 на акцию. В сумме — ₽8,2 млрд или 100% от прибыли по РСБУ. Доходность к текущей цене — 7,2%.

По итогам 2021 года ждем роста дивидендов на 8% до ₽12 на акцию с доходностью к текущей цене на уровне 7,7% — чуть выше среднего для российского рынка акций.

Планы по расширению. В мае Детский мир объявил о планах удвоить общие продажи за 3-4 года. Рост должен произойти за счет:

Gulf Investments Limited («Gulf»), инвестиционная структура Altus Capital, настоящим сообщает о закрытии сделки по приобретению дополнительных 36 920 000 акций ПАО «Детский мир» («Детский мир»), в результате чего Gulf стал владельцем 29,99% от общего количества акций Детского мира.

Детский мир продолжает следовать своей стратегии развития, которая основана на следующих направлениях:

1) Переход в онлайн и трансформация в сторону маркетплейса. Компания активно развивает свое приложение, пробуя все больше новых способов монетизации и расширяя свои логистические возможности.

2) Дальнейший выход на рынки стран СНГ. Компания показала хороший прирост выручки в республике Беларусь.

3) Активное развитие сегмента одежды и обуви для детей и их родителей. Направление кажется очень логичным с учетом ограниченности роста клиентской базы из-за демографической ситуации в России. Поэтому компания должна наращивать возврат с одного домохозяйства.

4) Направление зоотоваров. Пока до конца не ясно, на сколько перспективно это направление, но после пилота компания приняла решение его развивать. Это потенциально хорошая точка роста.

При всем этом не стоит забывать, что дивидендная доходность по акциям Детского мира, так важная на российском ФР, ограничена сверху прибылью по стандарту РСБУ из-за околонулевого капитала. Любая даже локальная осечка компании может привести к резкому падению дивидендной доходности.

Vasili4, подскажи плиз, а причем тут околонулевой капитал? Как он влияет?

Тимофей Мартынов, никак не влияет. Это тупость, придуманная РДВ и растиражированная хомяками.

В комменте «за 750р» написаны глупости.

1. Нет там трансформации в сторону МП, это глупость — доходность своих товаров много выше, тем более, что оборот ДМ на 60% это СТМ. Пример можно посмотреть в отчете ОЗОН.

МП это расширение ассортимента и привлечение доп траффика;

2. «Рынки СНГ» ничего не решают, это глупости — они слишком малы;

3. Бла бла бла… одежда важна потому, что это высокомаржинальный сегмент (пример — она тянет весь ВБ), про рост демографии это чушь — сотый раз говорить о том, что ДМ расширяется засчет консолидации, а не роста рынка не хочу;

4. Направление зоотоваров пиздец как перспективно, потому что там огромная маржинальность и крайне низкая консолидация.

5. Про «околонулевой капитал» — «чушь, бред и компот» )

Автору рекомендую на 750р купить Брейли, Майерс «Корпоративные финансы».

Банда Анонимов, откуда столько негатива то? Написали бы свое мнение аргуентированное. А то как бабка на лавке перед подъездом, всем недовольная. 1) Изучите стратегию компании текущую. Тем более то, что Вы написали как обоснование — и есть причины движения в сторону МП и онлайна. Где тогда противоречие? 2) Это пока, мы же про точки роста. Сейчас этоуже около 5% выручки, если я ничего не путаю. При этом там потенциала роста существенно больше, чем в РФ 3) Увеличение выручки с одного домохозяйста — это и есть повышение маржинальности. Про ВБ и одежду — не согласен. Маркетплейс с примерками/возвратами и кучей подделок брендов китайским дешманом по завышенным ценам — сомнительный пример, у которого и логика монетизации немного другая. 4) В теории да, на деле пока не все так очевидно. Что сам ДМ и подтверждает, инвестируя очень умеренно в этот сектор. 5) Тут я Тимофею уже ответил. Не согласны — давайте аргументацию и пруфы.

Давненько я не заглядывал в результаты Детского мира. После выхода Системы и прихода новых мажоритариев из Полюса я ненадолго выпал из компании и очень хотел бы вернуться. В этой статье, по традиции, посмотрим на результаты в разрезе 1 квартала 2021 года и решим, стоит ли с текущих уровней покупать акции детского ритейлера.

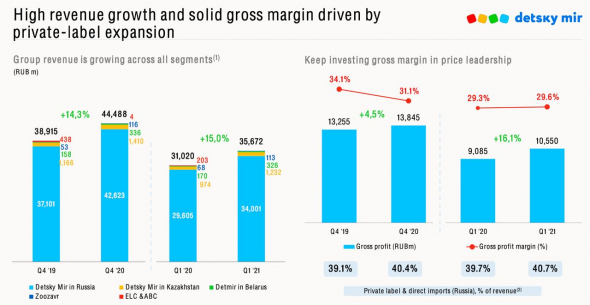

Выручка группы увеличилась за первый квартал 2020 года на 15% до 35,7 млрд рублей. Это произошло за счет роста цифровых продаж. Доля онлайн-продаж за первый квартал увеличилась в 1,8 раза до 10,9 млрд рублей, а совокупна доля превысила 28% от общих продаж.

Более маржинальный сегмент является стратегическим приоритетом, продажи которого руководство пытается довести до 45% от общей выручки. Если фудритейлеры только пытаются перейти на онлайн-продажи, то у Детского мира этот процесс идет полным ходом.

Себестоимость продаж растет более медленными темпами, а операционные расходы вообще добавили всего 8%. Курсовые разницы в первом квартале не оказывали негативного влияния. Все это позволило Детскому миру показать прибыль в размере 1,3 млрд рублей, против убытка годом ранее.

При анализе результатов нужно учитывать низкую базу прошлого года. Все же пандемия сильно ударила по результатам, а в первом квартале 2020 года уже начинала оказывать негативное влияние. Тем не менее сильные результаты позитивны и для акций.

Устойчивое положение позволяет руководству придерживаться курса на высокие дивидендные выплаты своим акционерам, а снижение чистого долга NetDebt/EBITDA = 1,4x рассчитывать на такую политику в дальнейшем. По итогам 2020 года акционеры получат 7,5% доходности.

У меня не вызывает сомнение светлое будущее ритейлера. Хотелось бы видеть поглощение других больших сетей Детским миром, но отсутствие этих факторов перекрывается ростом интернет-продаж. Остается определиться с целевыми уровнями, ведь назвать дешевой компанию нельзя. P/E = 13,5, а EV/EBITDA = 6,5, а цена акций находится у своих исторических максимумов. Текущие уровни не подходят мне для покупки, поэтому поиском подходящей точки входа мы еще займемся.

*Не является индивидуальной инвестиционной рекомендацией

Еще больше моей аналитики, информирование о целевых уровнях и сделках у меня в Telegram

Детский мир продолжает следовать своей стратегии развития, которая основана на следующих направлениях:

1) Переход в онлайн и трансформация в сторону маркетплейса. Компания активно развивает свое приложение, пробуя все больше новых способов монетизации и расширяя свои логистические возможности.

2) Дальнейший выход на рынки стран СНГ. Компания показала хороший прирост выручки в республике Беларусь.

3) Активное развитие сегмента одежды и обуви для детей и их родителей. Направление кажется очень логичным с учетом ограниченности роста клиентской базы из-за демографической ситуации в России. Поэтому компания должна наращивать возврат с одного домохозяйства.

4) Направление зоотоваров. Пока до конца не ясно, на сколько перспективно это направление, но после пилота компания приняла решение его развивать. Это потенциально хорошая точка роста.

При всем этом не стоит забывать, что дивидендная доходность по акциям Детского мира, так важная на российском ФР, ограничена сверху прибылью по стандарту РСБУ из-за околонулевого капитала. Любая даже локальная осечка компании может привести к резкому падению дивидендной доходности.

Vasili4, подскажи плиз, а причем тут околонулевой капитал? Как он влияет?

Тимофей Мартынов, никак не влияет. Это тупость, придуманная РДВ и растиражированная хомяками.

В комменте «за 750р» написаны глупости.

1. Нет там трансформации в сторону МП, это глупость — доходность своих товаров много выше, тем более, что оборот ДМ на 60% это СТМ. Пример можно посмотреть в отчете ОЗОН.

МП это расширение ассортимента и привлечение доп траффика;

2. «Рынки СНГ» ничего не решают, это глупости — они слишком малы;

3. Бла бла бла… одежда важна потому, что это высокомаржинальный сегмент (пример — она тянет весь ВБ), про рост демографии это чушь — сотый раз говорить о том, что ДМ расширяется засчет консолидации, а не роста рынка не хочу;

4. Направление зоотоваров пиздец как перспективно, потому что там огромная маржинальность и крайне низкая консолидация.

5. Про «околонулевой капитал» — «чушь, бред и компот» )

Автору рекомендую на 750р купить Брейли, Майерс «Корпоративные финансы».

Детский мир продолжает следовать своей стратегии развития, которая основана на следующих направлениях:

1) Переход в онлайн и трансформация в сторону маркетплейса. Компания активно развивает свое приложение, пробуя все больше новых способов монетизации и расширяя свои логистические возможности.

2) Дальнейший выход на рынки стран СНГ. Компания показала хороший прирост выручки в республике Беларусь.

3) Активное развитие сегмента одежды и обуви для детей и их родителей. Направление кажется очень логичным с учетом ограниченности роста клиентской базы из-за демографической ситуации в России. Поэтому компания должна наращивать возврат с одного домохозяйства.

4) Направление зоотоваров. Пока до конца не ясно, на сколько перспективно это направление, но после пилота компания приняла решение его развивать. Это потенциально хорошая точка роста.

При всем этом не стоит забывать, что дивидендная доходность по акциям Детского мира, так важная на российском ФР, ограничена сверху прибылью по стандарту РСБУ из-за околонулевого капитала. Любая даже локальная осечка компании может привести к резкому падению дивидендной доходности.

Vasili4, подскажи плиз, а причем тут околонулевой капитал? Как он влияет?

Детский мир продолжает следовать своей стратегии развития, которая основана на следующих направлениях:

1) Переход в онлайн и трансформация в сторону маркетплейса. Компания активно развивает свое приложение, пробуя все больше новых способов монетизации и расширяя свои логистические возможности.

2) Дальнейший выход на рынки стран СНГ. Компания показала хороший прирост выручки в республике Беларусь.

3) Активное развитие сегмента одежды и обуви для детей и их родителей. Направление кажется очень логичным с учетом ограниченности роста клиентской базы из-за демографической ситуации в России. Поэтому компания должна наращивать возврат с одного домохозяйства.

4) Направление зоотоваров. Пока до конца не ясно, на сколько перспективно это направление, но после пилота компания приняла решение его развивать. Это потенциально хорошая точка роста.

При всем этом не стоит забывать, что дивидендная доходность по акциям Детского мира, так важная на российском ФР, ограничена сверху прибылью по стандарту РСБУ из-за околонулевого капитала. Любая даже локальная осечка компании может привести к резкому падению дивидендной доходности.

Vasili4, подскажи плиз, а причем тут околонулевой капитал? Как он влияет?

Сегодня вышли финансовые результаты Детского Мира за 1 квартал 2021 года по МСФО.

По сравнению с 1 кварталом 2020 года:

1. Выручка выросла на 15%.

2. EBITDA выросла на 37.3%.

3. Валовая прибыль выросла на 16.1%.

4. Чистый долг снизился на 0.9%.

5. Чистая прибыль составила 1.3 млрд рублей (в 1 квартале 2020 был убыток в 255 млн рублей).

Очень хороший отчет вышел сегодня у Детского Мира! При этом компания не собирается останавливаться на достигнутом:

в 2021 году планирует открыть не менее 70 новых магазинов, при этом особое внимание планируется уделить онлайн-

продажам, долю онлайн-продаж планируют увеличить до 45%. Все это в совокупности позволяет смотреть в будущее компании

с оптимизмом и ожидать продолжения роста финансовых показателей.