| Число акций ао | 11 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 19,4 млрд |

| Выручка | 10,1 млрд |

| EBITDA | 2,4 млрд |

| Прибыль | 1,6 млрд |

| Дивиденд ао | 200 |

| P/E | 11,9 |

| P/S | 1,9 |

| P/BV | – |

| EV/EBITDA | 8,1 |

| Див.доход ао | 10,8% |

| Диасофт Календарь Акционеров | |

| 12/03 ВОСА по дивидендам за прошлые периоды в размере 102 руб/акция | |

| 20/03 DIAS: последний день с дивидендом 102 руб | |

| 23/03 DIAS: закрытие реестра по дивидендам 102 руб | |

| Прошедшие события Добавить событие | |

Диасофт акции

-

Вообще в последнее время складывается такое впечатление что в отделе брокерки ВТБ сменилось начальство. Ибо ранее один самых адекватных брокеров России начал делать не вполне адекватные действия — принудительное зачисление купонов только на брок счёт и вот этот вот порог на айпо Диасофт 300тр.

Вообще в последнее время складывается такое впечатление что в отделе брокерки ВТБ сменилось начальство. Ибо ранее один самых адекватных брокеров России начал делать не вполне адекватные действия — принудительное зачисление купонов только на брок счёт и вот этот вот порог на айпо Диасофт 300тр.

genndi8, странная политика у ВТБ. Финам принимает заявки на IPO Диасофт от 10 тысяч рублей. Про других брокеров не знаю, но вряд ли высокий ...

Strega, Альфа от 4500 рублей, Финам от 10 тысяч рублей, Тинькофф от 20 тысяч рублей. Втбяка ухуела со своим порогом от 300 тысяч рублей. 🚀 Софт, значит ракета.

🚀 Софт, значит ракета.

Собственно, на этом можно было бы и закончить разбор IPO Diasoft, но все же позвольте накатать простынь. Ради приличия разберем то, что собрались тарить на плечи.

🥇 Перед нами – лидер финансового сектора ПО, в котором уверенно занимает четверть рынка. Уже 32 года в работе, более 230 продуктов сделано, еще более сотни в пайплайне разработки. Порядка 2000 человек трудится во благо компании. Основные клиенты – банки, страховые компании, НПФ. 8 из топ-10 банков РФ пользуются софтом Диасофта.

💰 Хорошая диверсификация по выручке – ни один клиент не приносит более 13%, но топ-30% приносят 80% выручки. Что особенно порадовало за компанию – из-за длительности проектов выручка законтрактована на следующие 2 года. Т.е. она еще не реализована, но клиенты стоят в очереди, чтобы получить услуги компании. За год такие контракты выросли в 2.2 раза до 16.8 млрд рублей. Импортозамещение в сфере ПО хоть и должно завершиться на бумаге к 2025 году, по факту потребуется еще 5 лет. Такова оценка генерального директора Александра Глазкова. Рынок ПО для финансового сектора вырастет в 2 раза к 2028 году по отчету Strategy Partners. Разумеется, Диасофт обещает расти быстрее рынка и судя по законтрактованной выручке это им вполне может удастся.

Авто-репост. Читать в блоге >>>

🏦 Тинькофф инвестиции

🏦 Тинькофф инвестиции

Диасофт выходит на биржу: чем интересно IPO?| Прямой эфир с топ-менеджментом компании

——————————

⚡️ Подписывайся на канал, чтобы получать ещё больше новостей, идей и полезного контента ⚡️

Авто-репост. Читать в блоге >>> IPO Диасофта . Впервые участвую в IPO

IPO Диасофта . Впервые участвую в IPO

Уже 13-февраля стартуют торги очередной компании на ММВБ- компании Диасофт. Не буду писать много о компании, а напишу о своих причинах участия в данном IPO

📌 Коротко о компании

Компания предоставляет ПО в первую очередь для банков (покрывают 8 из топ-10 банков). В целом у компании все хорошо и бизнес супер-маржинальный 💸

📌 Почему участвую

Я никогда прежде не участвовал в IPO (много раз писал почему), но сейчас впервые подал заявку на участие по следующим причинам:

— Людям неважно что покупать. Я посмотрел на последние IPO и ни одного из них не провалилось (особенно порадовал взлет слабенького Делимобиля 🚗), а если компания более или менее приличная (Астра 💻 или Совкомбанк 🏦), то рост впечатляющий ✔

— Оценка компании. Компания оценена дорого относительно рынка, но недорого относительно своих компаний-конкурентов: Positive и Астра по P/E и EV/EBITDA, поэтому ожидаю выравнивая у Диасофта мультипликаторов относительно других компаний ✔

— Акционеры. Мне очень понравилась структура акционеров компании: у компании нет одного мажоритария-олигарха, а есть пул акционеров-менеджеров, работающих в компании, которые заинтересованы в развитии компании ✔

Авто-репост. Читать в блоге >>> Основное из беседы с совладельцами Диасофт

Основное из беседы с совладельцами Диасофт

Позавчера мы провели интервью с Диасофт, который выходит на IPO.

Хотели бы отметить основные моменты:

👉Объем законтрактованной выручки уже 18,3 млрд руб, это гарантия высоких темпов роста в ближ 2 года

👉Сейчас платят 0 налог на прибыль и пониженные соцвзносы, с 1 января 2024 года льготы могут уйти, но надеются, что их продлят

👉SPO твердых планов нет.

👉7 человек топ-менеджеров компании контролируют 92% уставного капитала

👉допэмиссию 4,74 млн акций делали в августе 2023 чтобы соответствовать требованиям Мосбиржи по минимальному размеру уставного капитала, вся допка была равномерно распределена между существующими акционерами

👉Ждут что по мере роста выручки на 30% в год рентабельность будет расти 1-2пп в год.

👉IPO на 500 тыс новые акции и 300 тыс кэшаут (3%УК). Сам Александр Глазков сообщил что продавать свои акции не намерен.

Авто-репост. Читать в блоге >>> Диасофт (DIAS). Стоит ли участвовать в IPO?

Диасофт (DIAS). Стоит ли участвовать в IPO?

Приветствую на канале, посвященном инвестициям! 12.02.24 стартуют торги акциями Группы компаний Диасофт (DIAS). В данном обзоре разберем компанию, последнюю финансовую отчетность и постараемся ответить на вопрос, стоит ли участвовать в этом IPO.

Больше информации и свои сделки публикую в Телеграм.

О компании.

Диасофт — один из крупнейших российских разработчиков программного обеспечения (ПО) для финансового сектора и других отраслей экономики.

Компания более 30 лет на рынке. У неё более 230 программных продуктов и 1850 сотрудников. Доля рынка ПО для финансового сектора 24%. Клиентами являются более половины банков из топ-100. А также 8 банков из ТОП-10. Общее число клиентов более 200 организаций.

Авто-репост. Читать в блоге >>>

IPO Диасофт. Буду ли участвовать?

IPO Диасофт. Буду ли участвовать?

Компания Диасофт, крупный разработчик программного обеспечения для финансового сектора, проводит сбор заявок на участие в первичном размещении своих акций (IPO).

Диасофт работает с 8 банками из топ-10. Доля компании на рынке финансового программного обеспечения составляет 24%. Кроме финансового сектора компания развивает корпоративное программное обеспечение для всех отраслей экономики и госсектора. Посмотрим подробнее параметры выпуска.

Ценная бумага: акции Диасофт, тикер DIAS (второй уровень листинга)

Ценовой диапазон: 4000...4500 ₽ на одну акцию

Объем размещения: 800 тыс. акций (500 тыс. которых составляет допэмиссия) или 3,2...3,6 млрд.р.

Капитализация компании: около 45 млрд.р, после размещения будет максимум 47,25 млрд.р Лот: 1 лот = 1 акций

Прием заявок: до 12 февраля

Старт торгов: 13 февраля

Финансовые показатели компании и ее особенности:

— год основания — 1991;

— 2000 сотрудников;

— более 230 продуктов и 12 универсальных продуктовых направлений на основе собственных разработок;

Авто-репост. Читать в блоге >>>

Макс Бодров, фигня какая-то, похоже на кидалово со стороны ВТБ. Если нет официальной документальной заявки, то и нет гарантии что вообще что...

Olimp, Не первое IPO уже они так делают. У кого есть ВТБ может отпишутся, подробности сообщат.

ДИАСОФТ идёт на биржу

ДИАСОФТ идёт на биржу

Отзывы сотрудников о IT компании: otsovik.com/review/moskva/234346/

Очень плохо расстались из-за сокращений. Я понимаю, что компания терпит убытки, но было очень неприятно, когда меня упросили написать «по собственному», т.к. в компании нет денег и через неделю все директора умотали на выездную дирекцию заграницу. Танцы на костях получаются ...

Скотское отношенеи к сотрудникам, работа в неурочное время, попытка выслужиться коллег перед началством ради KPI Отсутствие жэлементарной этики у руководства. Весь промоушн сотрудников идет только в пользу людей не русской национальности. Плюс много быдла из регионов, которое пытается свои копеечные зарплаты оправдать.

Работать в коллективе невозможно, одни бухари. Это раз. Как они работают с банками я не знаю, но все держится на соплях… Как еще с таким ПО банки не рухнули. Извините конечно, но у меня за 3 года пыток просто напило, не знаю зачем терпел… В общем ушел, но ни заработал, ни преуспел в карьере, одни обещания, да завтраки.

Авто-репост. Читать в блоге >>>

А кто-нибудь через ВТБ подавал заявку на участие в IPO? Я что-то не вижу ни на сайте, ни в приложении возможности выставить заявку

Olimp, в ВТБ говорят от 300 тыс принимают заявки и только по телефону. Диасофт раскрыл новые подробности IPO!

Диасофт раскрыл новые подробности IPO!Тимофей Мартынов провел часовое интервью с руководителями Диасофта – на вопросы отвечали генеральный директор Александр Глазков, директор по работе с клиентами и партнерами Александр Генцис и финансовый директор Дмитрий Поленов.

Полное интервью вы можете посмотреть вот тут, оно интересное:

Я собрал самое важное, на мой взгляд, и уложил в 2 минуты, приятного чтения 🙂

• Про кол-во акционеров компании — акциями Диасофта владеют 23 человека (нет, не шутка) — из них 20 работают в компании. 7 человек владеют 92,5% акций, 7,5% распределены еще на 16 человек. Гендиректор Александр Глазков (у которого наибольшая доля акций) свои бумаги не продает.

• Про темпы роста выручки –считают, что будут расти быстрее рынка ПО для финансового сектора (прогноз роста сектора 13,5%).

💬 «Наш темп – это 30%+ роста на финансовом рынке. Мы будем расти быстрее, чем рынок»

Из инсайдов — за прошлый квартал они получили 3,2 млрд руб. выручки (в моем прогнозе было 2,75 млрд руб., так что растут даже быстрее ожиданий)

Авто-репост. Читать в блоге >>>

Александр Генцис В интервью сказал, что группу премиум клиентов представленную как правило прайвед банками возможно повышено аллоцируют) Вообще если они считают 300 тыр средней заявкой и при этом больше 1 лимона не насыпят, то какого размера лучше заявку подать что бы получить максимальную аллокацию?

Александр Генцис В интервью сказал, что группу премиум клиентов представленную как правило прайвед банками возможно повышено аллоцируют) Вообще если они считают 300 тыр средней заявкой и при этом больше 1 лимона не насыпят, то какого размера лучше заявку подать что бы получить максимальную аллокацию? Диасофт, заработанные деньги и правило 40%

Диасофт, заработанные деньги и правило 40%

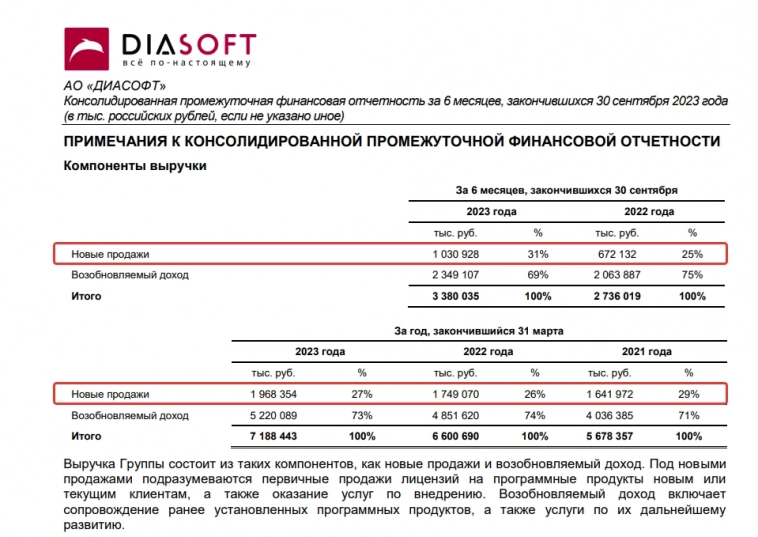

Первое. Компания зарабатывает только четверть от новых продаж и получает 3/4 выручки от действующих договоров. (рис 1)

Это с одной стороны хорошо, у компании прогнозируемый и устойчивый кэшфлоу. «Подписка» — это то, за что инвесторы любят софтверные компании, так как платить за софт надо каждый год. А менять интегрированное ИТ решение накладно и требует определённых административных ресурсов.

Второе. С другой стороны темпы роста бизнеса не впечатляют. Если брать свежий доступный отчёт за 6 месяцев 2023, то рост за год составил +8.9% vs 16.2% годом ранее. (рис. 2). Хотя результаты конца 2023 и всего 2024 обещают быть лучше на волне импортазамещения. Кстати, аналогично и результаты Астры $ASTR должны приятно удивить за эти периоды.

Авто-репост. Читать в блоге >>>

ДИАСОФТ участовать или нет Ориентир по цене размещения: 4000 — 4500 р?

ДИАСОФТ участовать или нет Ориентир по цене размещения: 4000 — 4500 р?«Диасофт» – один из крупнейших российских разработчиков и поставщиков IT-решений для финансового сектора и других отраслей экономики. За 30 лет работы на рынке финансовых технологий в компании накоплен уникальный опыт разработки, внедрения и сопровождения комплексных систем автоматизации банков, страховых и инвестиционных организаций, казначейств корпораций. 15 лет «Диасофт» инвестирует в продвижение идей и технологий цифровой трансформации, в создание и развитие омниканальной цифровой платформы.Компания включена в перечень системообразующих организаций российской экономики в сфере ИКТ. Клиентами компании являются 8 банков из топ-10.

T-компания «Диасофт» объявила ценовой диапазон в ходе IPO на Мосбирже. Ценовой диапазон был установлен в коридоре от ₽4000 до ₽4500 за акцию.

Это соответствует оценке «Диасофт» в размере от ₽40 млрд до ₽45 млрд без учета средств, привлеченных на IPO.

Старт торгов — 16 февраля.

Общий размер IPO может составить до ₽4,14 млрд. Компания базово предложит до 800 тысяч акций — это соответствует 8% free-float.

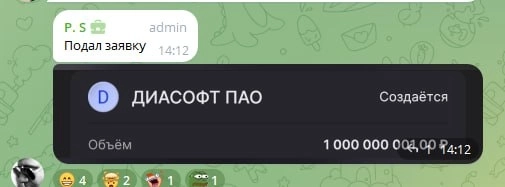

Авто-репост. Читать в блоге >>> Купил акции на 1 млрд рублей!

Купил акции на 1 млрд рублей!

Пошел слух как один инвестор купил акции компании на 1 миллиард рублей. Точнее подал заявку на участии в IPO Диасофт.

Одной этой заявкой он собирается забрать почти все фишки со стола, которые Диасофт планировал разместить, и это ещё не все. Оказывается вкупе с ещё двумя богатыми людьми, они подали общим объемом заявок на 3 миллиарда!

Авто-репост. Читать в блоге >>> Диасофт - сколько заработают инвесторы? Прямой эфир с владельцами компании!

Диасофт - сколько заработают инвесторы? Прямой эфир с владельцами компании!

Диасофт — восходящая звезда российского фондового рынка.

IPO только началось, а переподписка по слухам уже запредельная.

Компания даже приняла решение остановить сбор заявок раньше на 2 дня.Какой будет аллокация и итоговая цена размещения?

Оперативный комментарий каналу PROFIT дадут ТОПы компании в прямом эфире!

Авто-репост. Читать в блоге >>> IPO Диасофт: игра не стоит свеч

IPO Диасофт: игра не стоит свеч

👏 Друзья, буквально вчера мы с вами подвели итоги (https://t.me/invest_or_lost/6307) первого IPO наступившего 2024 года, как у нас на очереди очередной герой — разработчик программного обеспечения (ПО) для финансового сектора по имени Диасофт, который накануне анонсировал индикативный ценовой диапазон IPO на уровне 4000-4500 руб. за одну акцию. Финальная цена будет определена по итогам сбора заявок, который стартовал накануне, и предварительно продлится до 14 февраля 2024 года включительно.

Торги акциями Диасофта на Мосбирже начнутся 15 февраля 2024, биржа включила эти бумаги во второй котировальный список.

💼 Базовый размер IPO составит до 3,6 млрд руб., из которых 62,5% поступит в компанию (cash in), а 37,5% «монетизируют» действующие акционеры (cash out). Привлечённый капитал компания планирует использовать для реализации стратегии долгосрочного роста.

Менеджмент компании планирует распределить акции между институциональными и частными инвесторами в равных долях. Несмотря на распространённое мнение, что ранняя подача заявки на IPO увеличивает шансы на получение большей аллокации, руководство компании утверждает, что этот фактор не влияет на распределение акций.

Авто-репост. Читать в блоге >>> Топ-менеджмент «Диасофт» в эфире Сергея Попова

Топ-менеджмент «Диасофт» в эфире Сергея ПоповаВ 20.00 на канале Сергея Попова, основателя NZT Rusfond, Global Invest Fund и совладельца сообщества PROFIT, Александр Глазков, генеральный директор, председатель правления, член совета директоров, Александр Генцис, директор по работе с клиентами и партнерами, член совета директоров, ответят на актуальные вопросы о изменении сроков сбора книги заявок, о сделке в целом и о стратегии роста компании.

Присоединиться к трансляции и задавать вопросы можно по ссылке.

Авто-репост. Читать в блоге >>>

Диасофт - факторы роста и падения акций

- Масштабы импортозамещения такие большие, что компания может быть обеспечена работой на годы вперед (12.03.2025)

- В начале 2025 года компания сообщила о росте воронки продаж на 45%г/г (но это почему-то не помогает) (28.11.2025)

- Нет долга, раз полгода платят дивиденды (28.11.2025)

- Мажоритарные акционеры честно общаются с рынком, признают свои ошибки. (28.11.2025)

- После проведения IPO компания систематически не попадает в свой гайденс. Хуже ожиданий оказался 2024 год, ожидания роста на 2025 год сначала были скорректированы с +30% до +20%, потом до +10% (28.11.2025)

- В конце 2025 года пока не видно краткосрочных драйверов для роста. (28.11.2025)

- В 2025 году айти рынок переживает худшие времена за последние 15-20 лет (28.11.2025)

- Есть риск, что компания в очередной раз не сможет выполнить свой гайденс по выручке на 2025 год, и заработает меньше 11 млрд руб (28.11.2025)

- Если РФ введет НДС 22% на лицензионное ПО, это будет крайне негативно для компании, поскольку у финсектора нет входящего НДС, а повысить цены на такую величину вряд ли получится (28.11.2025)

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций