Снижение чистой прибыли Банка Санкт-Петербург не говорит об ухудшении операционной деятельности - ИК QBF«Банк Санкт-Петербург» представил неплохую отчетность за I квартал 2019 года.

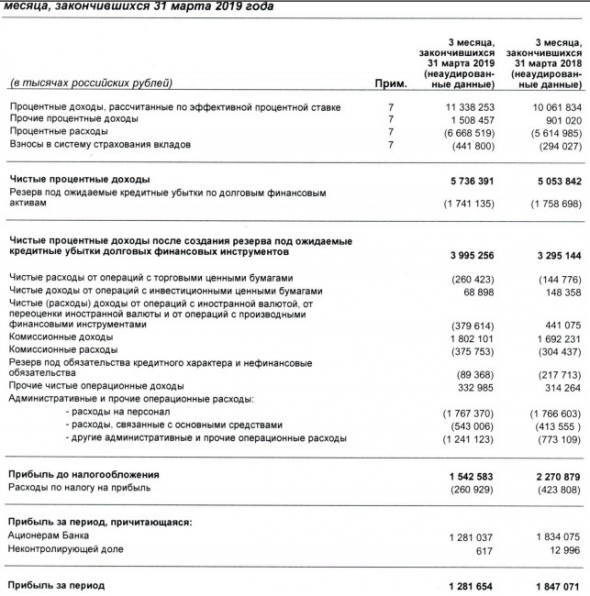

Чистые процентные доходы банка увеличились на 13,5% год к году преимущественно за счет роста процентных доходов от выданных кредитов и составили 5,7 млрд руб. Комиссионные доходы выросли на 6,5% в годовом выражении до 1,8 млрд руб. Банк отчитался о росте комиссионных доходов как от проведения расчетов по банковским картам, так и от расчетно-кассового обслуживания клиентов. Чистая прибыль «Банка Санкт-Петербург» сократилась на 30,6% год к году до 1,3 млрд руб. вследствие увеличения расходов от операций с торговыми ценными бумагами (+79% г/г) и уменьшения доходов от операций с инвестиционными ценными бумагами (-53,4% г/г). Также банк отчитался об убытке от операций с иностранной валютой, от переоценки иностранной валюты и от операций с производными финансовыми инструментами в размере 379,6 млн руб., тогда как в I квартале 2018 года прибыль по данной статье составила 441 млн руб.

Тем не менее по итогам I квартала 2019 года чистые денежные средства, полученные от операционной деятельности, составили 8,5 млрд руб., хотя за аналогичный период годом ранее данный показатель был отрицательным в размере 10,8 млрд руб. Таким образом, снижение чистой прибыли отнюдь не является свидетельством ухудшения операционной деятельности банка. Вероятно, на счетах банка имеется существенная доля денежных средств, ценных бумаг и производных финансовых инструментов в иностранной валюте (долларах и евро), которые были переоценены вследствие укрепления рубля в январе-марте текущего года, что и привело к снижению прибыли. Мы ожидаем, что в следующих кварталах «Банк Санкт-Петербург» продолжит демонстрировать высокие финансовые результаты, в частности двузначные темпы роста выручки, чистых процентных доходов и чистой прибыли.

читать дальше на смартлабе

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций