Toshik, В предверии начала дивидендного сезона, да, акционеров интересуют только акции компаний выплачивающих нормальные дивиденды.

Вот когда див.сезон пройдет, то тогда можно спекулировать на чем угодно. Хоть в дочки-матери на деньги играть )

| Число акций ао | 458 млн |

| Число акций ап | 20 млн |

| Номинал ао | 1 руб |

| Номинал ап | 1 руб |

| Тикер ао |

|

| Тикер ап |

|

| Капит-я | 150,3 млрд |

| Опер.доход | – |

| Прибыль | 46,1 млрд |

| Дивиденд ао | 46,33 |

| Дивиденд ап | 0,44 |

| P/E | 3,3 |

| P/B | 0,7 |

| ЧПМ | 7,2% |

| Див.доход ао | 14,2% |

| Див.доход ап | 0,9% |

| Банк Санкт-Петербург Календарь Акционеров | |

| 20/05 Завершение байбэка на 5 млрд. руб. | |

| Прошедшие события Добавить событие | |

Банк Санкт-Петербург акции

ао: 326.26₽ -0.04%ап: 51.35₽ -1.15%

-

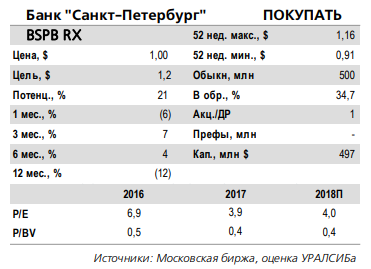

Акции банка Санкт-Петербург обладают фундаментальным потенциалом роста в среднесрочной перспективе

Акции банка Санкт-Петербург обладают фундаментальным потенциалом роста в среднесрочной перспективе

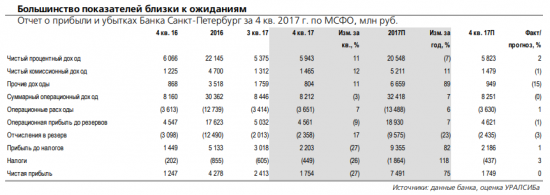

Результаты за 4 кв. 2017 г. по МСФО: в рамках ожиданий

Маржа может остаться достаточно стабильной относительно конца года. Банк Санкт-Петербург вчера опубликовал отчетность за 4 кв. 2017 г. по МСФО и провел телефонную конференцию. Чистая прибыль совпала с нашими оценками и оказалась на 5% ниже консенсус-прогноза, ROAE составил 10%, как мы и ожидали. Ключевые статьи не преподнесли больших сюрпризов. Так, ЧПМ выросла на 20 б.п. за квартал до 4,3%, при этом базовая банковская маржа снизилась на 10 б.п. до 6,1%, а торговая маржа составила 0,9% в 4 кв. против минус 0,6% в 3 кв. В 2018 г. менеджмент прогнозирует общую маржу выше 4%, а базовую банковскую – около 6%, то есть показатель должен остаться довольно стабильным. Комиссионный доход вырос на 11% за год, на уровне наших ожиданий. Банк уже сообщал, что, согласно новой стратегии, сконцентрируется на транзакционном бизнесе, и менеджмент подтвердил, что комиссии должны служить основным источником роста выручки в 2018 г. Чистый комиссионный доход, по расчетам руководства, в этом году может вырасти на 15–17% – как за счет увеличения количества продуктов для существующих клиентов, так и за счет привлечения новых клиентов.

Рост кредитования все еще сосредоточен в рознице. Стоимость риска составила 2,7% за квартал (близко к нашему и консенсусному прогнозам), на текущий год менеджмент уточнил свою оценку, теперь она равна 2,2% против 2–2,5% ранее. Корпоративные кредиты увеличились на 1% квартал к кварталу, а розничные – примерно на 7%. Прогноз по росту кредитного портфеля на 5% в 2018 г. был подтвержден, оценка динамики в рознице (около плюс 20%) также осталась неизменной, что оставляет корпоративному портфелю всего плюс 1–2%. Необеспеченные потребкредиты могут расти чуть быстрее – примерно на 25% год к году, тогда как ипотека, возможно, прибавит 15–17%. Прогноз по росту расходов был скорректирован до 5% (5–10% ранее), соотношение Расходы/Доходы ожидается на уровне 40% против 41,6% в 2017 г. (ранее менеджмент говорил о стратегической цели 40–42%). Введение МСФО 9, по оценке руководства, снизит собственный капитал банка на 2,5 млрд руб. в 1 кв. 2018 г. (это предполагает эффект порядка 50 б.п. для достаточности капитала 1-го уровня, то есть примерно как и у других банков), а соотношение резервов к валовому портфелю вырастет на 70 б.п.

Видим потенциал повышения прогноза по ROAE для 2018 г. на 2 п.п. Цель по ROAE была подтверждена в диапазоне 12–14% в текущем году. Что касается дивидендов, то набсовет даст рекомендацию по их размеру в апреле, и, по всей видимости, они будут соответствовать указанному в дивидендной политике уровню – 20% от чистой прибыли по РСБУ. В этом случае размер выплат составит 1,7 руб./акция, что предполагает доходность примерно 2,9%. Мы видим потенциал повышения нашего прогноза по ROAE на 2018 г. c 10% до 12%. Это все еще достаточно умеренное значение относительно некоторых конкурентов, но акции банка, тем не менее, обладают фундаментальным потенциалом роста в среднесрочной перспективе.

Уралсиб

Негативное влияние на показатель прибыли банка Санкт-Петербург оказало снижение чистого процентного дохода

Негативное влияние на показатель прибыли банка Санкт-Петербург оказало снижение чистого процентного дохода

Банк Санкт-Петербург в 2017 г. увеличил чистую прибыль по МСФО в 1,8 раза — до 7,5 млрд рублей

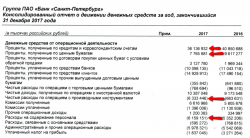

Банк Санкт-Петербург в 2017 году увеличил чистую прибыль по МСФО в 1,8 раза — до 7,491 млрд рублей по сравнению с 4,278 млрд рублей прибыли в 2016 году, следует из отчета кредитной организации. Чистый процентный доход в 2017 году составил 20,5 млрд рублей, сократившись на 7,2%. В четвертом квартале этот показатель вырос на 10,6% — до 5,9 млрд рублей. Чистая процентная маржа составила 3,6% за 2017 год (4,1% за 2016 год) и 4,3% за четвертый квартал 2017 года (4,0% за третий квартал 2017 года). Активы банка на 31 декабря 2017 года достигли 606,9 млрд рублей, увеличившись за год на 4,6%, за четвертый квартал — на 6,0%.

Результаты банка по прибыли оказались несколько хуже ожиданий рынка. Рост прибыли кредитной организации был обеспечен сокращением отчислений в резервы (на 23%), а также увеличением комиссионных доходов и доходов от вложения в ценные бумаги. Негативное влияние на показатель прибыли оказало снижение чистого процентного дохода.

Промсвязьбанк

Банк Санкт-Петербург отчет 2017. Что я вижу?

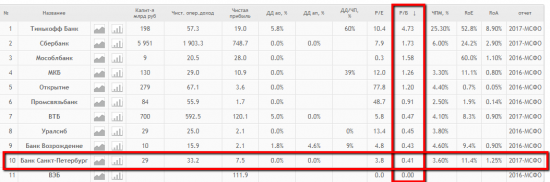

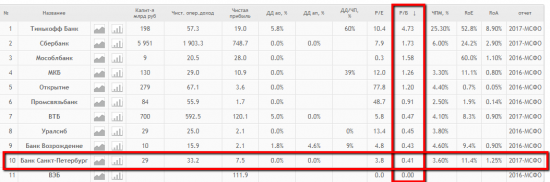

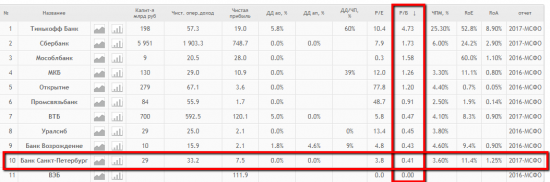

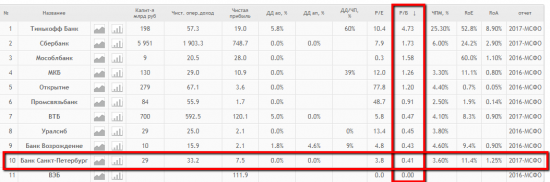

Ну чё, отчитался у нас самый дешевый публично торгуемый банк. См. таблицу:

В чем проблема у БСПБ?

Да, прибыль выросла и P/E стал =4. Дешево. Но банк почему-то никогда не платил норм. дивидендов. Видимо усиливал капитальную позицию, апофеозом чего стала допэмиссия в мае 2017 года. Таким образом банк пополнил нормативы капитала до комфортных уровней.

К качеству прибыли БСПБ тоже есть вопросы:

- кредитный портфель почти не вырос

- чистый процентный доход упал -1,6 млрд (у Сбера и ВТБ вырос)

- комисс доход упал -0,5 млрд

- прибыль выросла за счет спекуляций (+2 млрд) и снижения резервирования (+1,3 млрд)

Сильна вовлеченность банка в операции РЕПО = 74,5 млрд руб. Я в этом не разбираюсь, скажите, это точно безрисково?:)

В отличие от явного тренда в ВТБ и Сбере, БСПБ не привлек огромного халявного фондирования в виде новых депозитов от юрлиц, бегущих из БОМПов.

В общем резюме такое:

- банк выглядит дешевым

- но прибыль не выглядит устойчивой

- традиционный банк. бизнес сокращается

- акционеры не верят уже похоже в то что можно чето поделать

- дивидендной политики нормальной почему-то нет, не понимаю почему

Тимофей Мартынов, молодец, всю ветку заспамил, без тебя бы форум умер давно;)

Wasiliew Wasilij, ну почему же заспамил? Я просто читал отчёт и делился мыслями

Тимофей, хорошая работа, нужная, потому что не у всех хватает времени, компетенции и желания рассматривать отчетность. Банк Санкт-Петербург - позитивный момент банка - улучшение качества кредитов

Банк Санкт-Петербург - позитивный момент банка - улучшение качества кредитов

Банк Санкт-Петербург опубликовал сильные результаты за 4К17/2017 по МСФО

Чистая прибыль банка составила 1.75 млрд руб., в 4К17, увеличившись на 41% г/г и предполагая аннуализированный RoE 9.9%. Чистый процентный доход упал на 2% г/г и вырос на 10% кв/кв до 5.9 млрд руб. на фоне роста чистой процентной маржи до 4.3% с 3.6% за 9M17. Чистый комиссионный доход увеличился на 20% г/г/12% кв/кв до 1.5 млрд руб., что совпадает с ожиданиями. Коэффициент затраты/доход улучшился до 42.9% против 46% за 4К16, а стоимость риска осталась неизменной на уровне 2.7%. Неработающие кредиты (90+ дней) упали до 5.4% против 7.0% за 9M17. Коэффициент достаточности капитала 1-го уровня снизился до 12.4% (с 12.95% за 3К17), а N1.0 (РСБУ) остается на уровне 14.3%. Общий объем кредитов остался почти неизменным на уровне 357 млрд руб. В 2018 банк прогнозирует ROE 12-14% и рост кредитного портфеля на 5%, включая рост в розничном сегменте на 20%, чистая процентная маржа составит 4%+; стоимость риска — 2.2%, коэффициент затраты/доход — 40%.

Результаты представляются сильными, хотя чистая прибыль совпала с нашими ожиданиями. Основной позитивный момент — улучшение качества кредитов, которое должно привести к сокращению отчислений банка в резервы в этом году. Прогноз на 2018 выглядит воодушевляющим, и, если он будет достигнут, акции продемонстрируют хорошую динамику. По нашим оценкам, банк торгуется с мультипликатором P/BV 2018П 0.4x и P/E 3.5x. Мы считаем, что это наиболее недооцененный банк в финансовом секторе, в то время как единственный негативный момент в его профиле — его низкая ликвидность. Мы подтверждаем нашу позитивную позицию по акциям банка.

АТОН Заметки себе

Заметки себе

БСП — смотрю в апреле ухудшение мультиков по МСФО. Тарю при падении, если такое будет.

ИНТЕРФАКС — Переход на МСФО 9 увеличит резервы банка «Санкт-Петербург» (MOEX: BSPB) на 2,4 млрд рублей, долю резервов в совокупном кредитном портфеле на 0,7 процентного пункта — до 11,7%, говорится в презентации банка.

Предполагается, что влияние на капитал за счет роста резервов составит 2,4 млрд рублей, за счет переоценки активов — еще 0,8 млрд рублей. Таким образом, капитал банка может сократиться на 3,2 млрд рублей. При этом положительное влияние на капитал окажет отложенный налоговый эффект.

Банк ожидает, что в целом капитал от применения МСФО 9 сократится примерно на 2,5 млрд рублей. «Я ожидаю совокупное влияние на капитал в районе 2,5 млрд рублей», — сообщил зампред банка Константин Баландин в ходе телефонной конференции в четверг.

Он подчеркнул, что более точную оценку влияния МСФО 9 кредитная организация представит в ходе раскрытия финансовых результатов по МСФО за первый квартал 2018 года.

Собственные средства банка на 31 декабря 2017 года по МСФО достигли 70,9 млрд рублей, увеличившись за год на 16,5%. Коэффициент достаточности капитала в соответствии с требованиями Базельского комитета по итогам 2017 года составил 16,7%, капитала первого уровня — 12,4%.

Доля резервов в кредитном портфеле за 2017 год снизилась до 11,0% с 11,2%.

Банк «Санкт-Петербург» по итогам 2017 года занимает 16-е место по размеру активов в рэнкинге «Интерфакс-100», подготовленном «Интерфакс-ЦЭА».

Распадская — классно бы продолжить очистительную панику до 75)

Понять где и как зашортить Facebook. Следить за новостным нагоном по сливу перс.данных и судебными исками масс.

Банк Санкт-Петербург отчет 2017. Что я вижу?

Ну чё, отчитался у нас самый дешевый публично торгуемый банк. См. таблицу:

В чем проблема у БСПБ?

Да, прибыль выросла и P/E стал =4. Дешево. Но банк почему-то никогда не платил норм. дивидендов. Видимо усиливал капитальную позицию, апофеозом чего стала допэмиссия в мае 2017 года. Таким образом банк пополнил нормативы капитала до комфортных уровней.

К качеству прибыли БСПБ тоже есть вопросы:

- кредитный портфель почти не вырос

- чистый процентный доход упал -1,6 млрд (у Сбера и ВТБ вырос)

- комисс доход упал -0,5 млрд

- прибыль выросла за счет спекуляций (+2 млрд) и снижения резервирования (+1,3 млрд)

Сильна вовлеченность банка в операции РЕПО = 74,5 млрд руб. Я в этом не разбираюсь, скажите, это точно безрисково?:)

В отличие от явного тренда в ВТБ и Сбере, БСПБ не привлек огромного халявного фондирования в виде новых депозитов от юрлиц, бегущих из БОМПов.

В общем резюме такое:

- банк выглядит дешевым

- но прибыль не выглядит устойчивой

- традиционный банк. бизнес сокращается

- акционеры не верят уже похоже в то что можно чето поделать

- дивидендной политики нормальной почему-то нет, не понимаю почему

Тимофей Мартынов, молодец, всю ветку заспамил, без тебя бы форум умер давно;)

Wasiliew Wasilij, ну почему же заспамил? Я просто читал отчёт и делился мыслями

Банк Санкт-Петербург отчет 2017. Что я вижу?

Ну чё, отчитался у нас самый дешевый публично торгуемый банк. См. таблицу:

В чем проблема у БСПБ?

Да, прибыль выросла и P/E стал =4. Дешево. Но банк почему-то никогда не платил норм. дивидендов. Видимо усиливал капитальную позицию, апофеозом чего стала допэмиссия в мае 2017 года. Таким образом банк пополнил нормативы капитала до комфортных уровней.

К качеству прибыли БСПБ тоже есть вопросы:

- кредитный портфель почти не вырос

- чистый процентный доход упал -1,6 млрд (у Сбера и ВТБ вырос)

- комисс доход упал -0,5 млрд

- прибыль выросла за счет спекуляций (+2 млрд) и снижения резервирования (+1,3 млрд)

Сильна вовлеченность банка в операции РЕПО = 74,5 млрд руб. Я в этом не разбираюсь, скажите, это точно безрисково?:)

В отличие от явного тренда в ВТБ и Сбере, БСПБ не привлек огромного халявного фондирования в виде новых депозитов от юрлиц, бегущих из БОМПов.

В общем резюме такое:

- банк выглядит дешевым

- но прибыль не выглядит устойчивой

- традиционный банк. бизнес сокращается

- акционеры не верят уже похоже в то что можно чето поделать

- дивидендной политики нормальной почему-то нет, не понимаю почему

Тимофей Мартынов, молодец, всю ветку заспамил, без тебя бы форум умер давно;)

Банк Санкт-Петербург отчет 2017. Что я вижу?

Банк Санкт-Петербург отчет 2017. Что я вижу?

Ну чё, отчитался у нас самый дешевый публично торгуемый банк. См. таблицу:

В чем проблема у БСПБ?

Да, прибыль выросла и P/E стал =4. Дешево. Но банк почему-то никогда не платил норм. дивидендов. Видимо усиливал капитальную позицию, апофеозом чего стала допэмиссия в мае 2017 года. Таким образом банк пополнил нормативы капитала до комфортных уровней.

К качеству прибыли БСПБ тоже есть вопросы:

- кредитный портфель почти не вырос

- чистый процентный доход упал -1,6 млрд (у Сбера и ВТБ вырос)

- комисс доход упал -0,5 млрд

- прибыль выросла за счет спекуляций (+2 млрд) и снижения резервирования (+1,3 млрд)

Сильна вовлеченность банка в операции РЕПО = 74,5 млрд руб. Я в этом не разбираюсь, скажите, это точно безрисково?:)

В отличие от явного тренда в ВТБ и Сбере, БСПБ не привлек огромного халявного фондирования в виде новых депозитов от юрлиц, бегущих из БОМПов.

В общем резюме такое:

- банк выглядит дешевым

- но прибыль не выглядит устойчивой

- традиционный банк. бизнес сокращается

- акционеры не верят уже похоже в то что можно чето поделать

- дивидендной политики нормальной почему-то нет, не понимаю почему

На днях писал про приток халявного дармового фондирования в ВТБ в размере +1,5 трлн в виде депозитов от юрлиц.

На днях писал про приток халявного дармового фондирования в ВТБ в размере +1,5 трлн в виде депозитов от юрлиц.

У Банка Санкт-Петербург такой халявы нет.

Юрики стремаются перекладывать депозиты в БСПБ

Корп депозиты выросли за год всего со 145 до 147 млрд руб

депозиты физиков +18 млрд руб

Много БСПБ в РЕПО дает:

Много БСПБ в РЕПО дает:

1 Долговые торговые ценные бумаги заложенные по РЕПО и предоставленные в заем: 22,9 → 47,1 млрд руб

2 Долговые инвестиционные бумаги для продажи, заложенные по РЕПО и предоставленные в заем: 38,9 → 26,4 млрд руб

Кстати, чем 1 от 2 отличаются?

Всего в РЕПО отдано бумаг на 74,5 млрд руб

Тимофей Мартынов,

БСП на дивы напрвляяет 21% от прибыли полученной по рсбу.

Марэк, чето очень мало относительно прибыли

Тимофей Мартынов,

Копейки здесь, а не дивы.

По итогам 2017г где-то по 1,8 руб. получается.

Марэк, как считал? Изменения мажоритариев за год:

Изменения мажоритариев за год:

Менеджмент 52,5% → 50,64%

Савельев А.В. 23,7% → 24,95%

УК Верные друзья 28,74% → 25,53%

East Capital 7,4% → 6,69%

ЕБРР 5,49% → 4,83%

free float 34,61% → 37,84%

Короче бегут с баркаса все крупные акционеры. Менеджмент тоже сокращает долю — это так себе

В общем вся прибавка к прибыли за 2017 год сформирована из:

В общем вся прибавка к прибыли за 2017 год сформирована из:

1. снижения расходов на создание резервов

2. увеличение доходов от спекуляций

комисс и процентный доход сокращаются, т.е. традиционный банк сжимается и тем более не растет — вот что плохо Слабоват отчет.

Слабоват отчет.

кредитный портефль такой же 357 млрд (58% активов)

(-) чистые процентные доходы -1,6 млрд — процентные доходы падают больше чем процентные расходы в отличие от госбанков

(-) комисс доходы -0,5 млрд

(+) резерв под обесценивание -1,3 млрд руб

(+) спекуляции валютой и др цб +2 млрд руб

Много странного дохода по операциям с валютой и убытка по производным

Вообще масштаб операций с ценными бумагами говорит о том, что БСПБ это больше инвестбанк, а инвесторы этого не любят

Банк Санкт-Петербург - факторы роста и падения акций

- Банк постоянно выкупает свои акции, сокращая free float. (21.11.2021)

- Банк существенно нарастил чистую процентную маржу в 2022 и 2023 году (15.10.2023)

- Банк больше других выиграл от повышения ставок, т.к. много дешевого фондирования и большая часть кредитов по плавающим ставкам. (14.12.2024)

- Банк оперирует только в Северо-Западном регионе (25.02.2018)

- Доля просроченной задолженности плохо покрыта резервами, <100%. (29.06.2023)

- Доходы банка могут снизится по мере снижения ставок ЦБ (14.12.2024)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

Банк Санкт-Петербург - описание компании

Банк «Санкт-Петербург» занимает 18 место по объему активов и 18 место по объему депозитов населения среди российских банков, является одним из крупнейших региональных банков. Основная часть бизнеса сосредоточена в Петербурге

Председатель совета директоров Александр Савельев и менеджмент банка контролируют более 53% акций кредитной организации.

Телеграм канал для частных инвесторов: https://t.me/bspb_ir

ir@bspb.ru

+7 812 332 78 36

Руслан Васильев Управляющий директор Investor Relations

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций