Сделал тут табличку по Базису, никаких эмоций, чисто факты.

Это результаты 2024 года. Полную статью с мультами 25 года опубликую в @mozgovikresearch

Главная мыль заключается в следующем:

У Ростелекома еще 2 дочки на выданье. И дочки гораздо более крупные чем Базис.

Поэтому пилотное IPO не должно быть провальным.

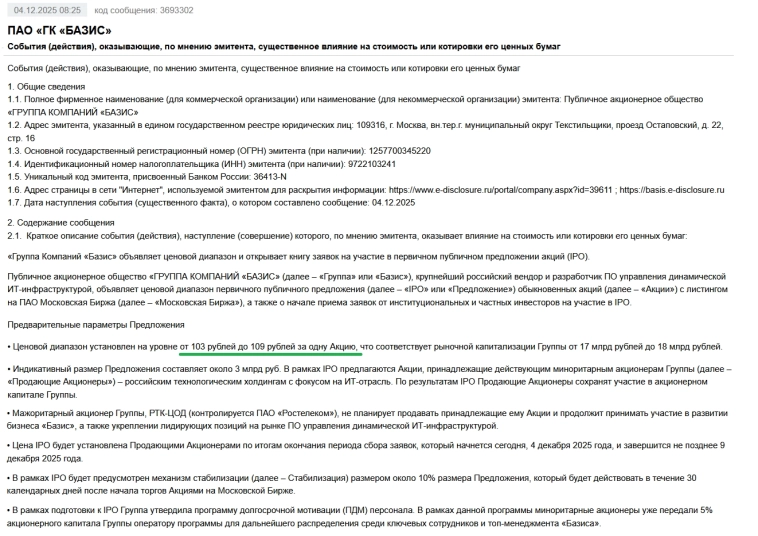

Тем более Базис можно сказать «малыш», всего 17-18 млрд компания стоит (по диапазону IPO).

Только что закончили эфир с компанией на тему их оценки + ответили на ваши вопросы, которые я тут собирал, посмотреть можно тут

https://vkvideo.ru/video-53159866_456240317

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций