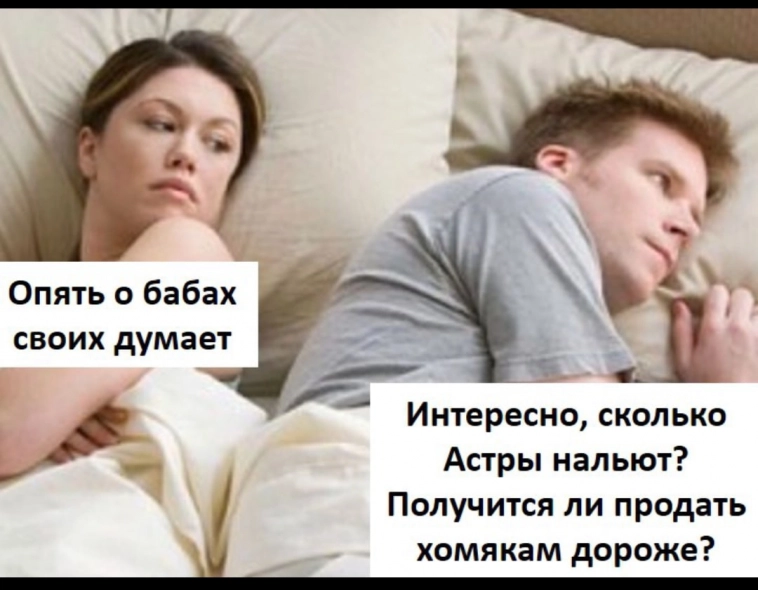

Расчёт сработал: жадные безумцы готовы тарить Астру на 40% выше верхней границы ценового диапазона IPO

Какие-то фанатики с открытия хотят купить акции Астры по 466 рублей, на биде стоит 106 тыс акций что соответствует примерно 50 лямов.

Но оферов в стакане нет:) Интересно, если бы я разместил 5% акций смартлаба, сколько миллиардов была бы уже капитализация? Думаю, не меньше чем у Генетико:)

📈Идёт затарка продуктами питания: Аквакультура +3,8% Русагро +3%,

📈Разогнали акции Тинька +2,7%, вышла новость о собрании акционеров 17 ноября, где будет решаться вопрос о выкупе акций

В фокусе производственные результаты компаний за 3 квартал.

Эталон уже дернули позавчера на +5%. Продолжаем следить за оперативными новостями тут:

@newssmartlab

Авто-репост. Читать в блоге

>>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций