В марте 2018 года группа «АЛРОСА» реализовала алмазно-бриллиантовую продукцию на общую сумму $559,5 млн. Объем продаж алмазного сырья в стоимостном выражении составил $550,3 млн, бриллиантов − $9,1 млн.

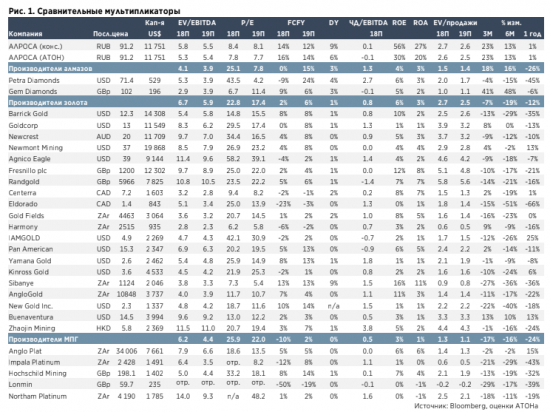

Сильные данные по продажам за март подкрепляют наш позитивный взгляд на инвестиционную привлекательность «АЛРОСА». Рекордные объемы реализации в 1к18 обусловлены пополнением запасов ритейлерами, и в связи с тем, что глобальный спрос на ювелирные изделия постепенно растет, этот тренд, судя по всему, сохранится на протяжении всего года. Мы повысили наш прогноз по EBITDA за 2018 г. на 4%, что отражает более сильную, чем ожидалось, статистику продаж, а так же тот факт, что после недавней распродажи прогнозное соотношение свободного денежного потока и собственного капитала на 2018 г. составляет 26%. «АЛРОСА» остается нашим фаворитом в секторе. Прогнозная цена на горизонте 12 месяцев составляет 130 руб., ожидаемая полная доходность – 63%. Мы подтверждаем рекомендацию покупать.Рекордный объем продаж в 1к18. Объем продаж необработанных алмазов в марте составил 550 млн долл. (+3% м/м и без изменений в годовом сопоставлении), незначительно превысив средний уровень за три года и оказавшись существенно выше наших ожиданий (мы предполагали, что продажи превысят 400 млн долл.). Объем продаж в 1к18 на уровне 1,58 млрд долл. – самый высокий из когда-либо представленных квартальных результатов. Улучшение динамики продаж обусловлено пополнением запасов ритейлерами после высоких объемов реализации ювелирных изделий в 4к17.

В 1к18 глобальный объем предложения был под контролем.

Хотя объемы продаж у «АЛРОСА» в 1к18 выросли на 29% г/г, мы отмечаем, избытка предложения на глобальном рынке необработанных алмазов в 1к18 не наблюдалось: совокупный объем предложения De Beers и Алросы в стоимостном выражении вырос всего на 8% г/г.Объем товарных запасов алмазов чуть ниже нормальных уровней. По нашим оценкам, в течение квартала объем товарных запасов «АЛРОСА» сократился на 5–6 млн карат, что означает снижение их уровня до примерно 12 млн карат. Это ниже нормальных технологических уровней (4–6 месяцев от годового объема).

Крупнейшие производители могут начать повышать цены на фоне снижения запасов.

Сокращение запасов может привести к тому, что крупнейшие производители начнут повышать цены на необработанные алмазы (мелкие производители уже повысили цены на 3.5%–7% с начала года, а крупные – только на 1–2%). Таким образом, мы подтверждаем наш базовый сценарий, согласно которому рыночные цены на необработанные алмазы вырастут в 2018 г. на 5%.Улучшение ассортимента оказало поддержку финансовым результатам за 1к18.

Хотя «АЛРОСА» повысила рыночные цены в 1к18 на 1–2%, мы полагаем, что средняя цена реализации выросла примерно на 20% г/г благодаря улучшению ассортимента по сравнению с прошлым годом. В связи с этим мы повышаем наш прогноз по выручке на 1к18 и 2018 г., и по-прежнему ожидаем значительного роста показателей рентабельности. К тому же, учитывая сокращение запасов, мы полагаем, что показатель FCFE только за 1к18 составит 12% (включая средства от продажи газовых активов).Мы подтверждаем рекомендацию покупать с прогнозной ценой на уровне 130 руб.

Несмотря на повышение наших прогнозов на 2018 г. по выручке и EBITDA на фоне сильных результатов продаж в 1к18, мы сохраняем нашу прогнозную цену на горизонте 12 мес. без изменений (130 руб.). После недавней распродажи ожидаемая полная доходность бумаг «АЛРОСА» превысила 60%. Компания остается нашим фаворитом в секторе, и мы подтверждаем рекомендацию покупать.ВТБ Капитал

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций