Nutrien Ltd.

(TSX Exchange: NTR)

C$112.21 +5.32 (+4.98%) = $82.28

Mar 2, 2023, 4:33 PM ET

www.nutrien.com/investors/shareholder-information/stock-charts

(NYSE: NTR)

$82.55 +3.96 (+5.05%)

MAR 2, 2023 AT 4:00 PM ET

www.nasdaq.com/market-activity/stocks/ntr

Nutrien Ltd.

507,246,105 Common Shares outstanding as of December 31, 2022

www.sec.gov/ix?doc=/Archives/edgar/data/1725964/000119312523048055/d411297d40f.htm

Капитализация на 02.03.2023г: U$41,815 млрд

Общий долг на 31.12.2019г: U$23,930 млрд

Общий долг на 31.12.2020г: U$24,827 млрд

Общий долг на 31.12.2021г: U$26,255 млрд

Общий долг на 31.12.2022г: U$28,723 млрд

Выручка 2019г: U$20,084 млрд

Выручка 9 мес 2020г: U$16,856 млрд

Выручка 2020г: U$20,908 млрд

Выручка 9 мес 2021г: U$20,445 млрд

Выручка 2021г: U$27,712 млрд

Выручка 1 кв 2022г: U$7,657 млрд

Выручка 6 мес 2022г: U$22,163 млрд

Выручка 9 мес 2022г: U$30,351 млрд

Выручка 2022г: U$37,884 млрд

Прибыль 9 мес 2018г: U$371 млн

Прибыль 2018г: U$3,573 млрд

Прибыль 9 мес 2019г: U$1,040 млрд

Прибыль 2019г: U$992 млн

Прибыль 9 мес 2021г: U$143 млн

Прибыль 2020г: U$459 млн

Прибыль 9 мес 2021г: U$1,972 млрд

Прибыль 2021г: U$3,179 млрд

Прибыль 1 кв 2022г: U$1,385 млрд

Прибыль 6 мес 2022г: U$4,986 млрд

Прибыль 9 мес 2022г: U$6,569 млрд

Прибыль 2022г: U$7,687 млрд (+142% г/г)

www.nutrien.com/investors/financial-reporting

Nutrien Ltd. – Dividend History

Declared date * Record date * Payable date * Amount:

Feb 15, 2023 * Mar 31, 2023 * Apr 13, 2023 * U$0.53

Nov 03, 2022 * Dec 30, 2022 * Jan. 13, 2023 * U$0.48

Aug 04, 2022 * Sep. 30, 2022 * Oct 14, 2022 * U$0.48

May 18, 2022 * Jun, 30, 2022 * Jul. 15, 2022 * U$0.48

Feb. 16, 2022 * Mar 31, 2022 * Apr 14, 2022 * U$0.48

www.nutrien.com/investors/shareholder-information/dividends

| Число акций ао | 37 млн |

| Номинал ао | 5 руб |

| Тикер ао |

|

| Капит-я | 583,0 млрд |

| Выручка | 179,5 млрд |

| EBITDA | 68,7 млрд |

| Прибыль | 35,7 млрд |

| Дивиденд ао | 427 |

| P/E | 16,3 |

| P/S | 3,2 |

| P/BV | 2,9 |

| EV/EBITDA | 8,8 |

| Див.доход ао | 2,7% |

| Акрон Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Акрон акции

15860₽ -0.43%

-

продолжение

продолжение

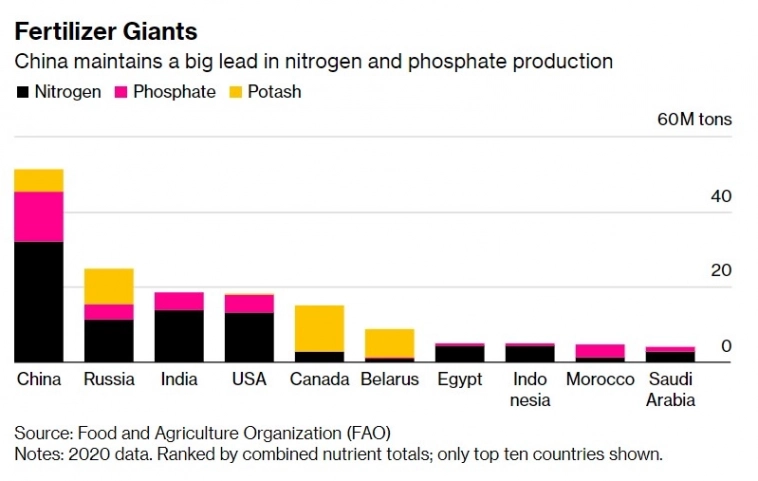

SASKATOON, Sask., CAN. – February 15, 2023 – Nutrien Ltd. (TSX and NYSE: NTR) производит калийные, азотные и фосфатные удобрения. Крупнейший производитель калийных удобрений в мире с долей рынка 20% и второй по величине производитель азотных удобрений в мире.

Объявил финансовые и производственные результаты четвертого квартала и всего года, завершившегося 31 декабря 2022 года.

● Калийные удобрения:

Продажа калийных удобрений 9 мес 2021г: 10,57 млн тонн

Продажа калийных удобрений 2021г: 13,63 млн тонн

Продажа калийных удобрений 9 мес 2022г: 9,92 млн тонн

Продажа калийных удобрений 2022г: 12,54 млн тонн

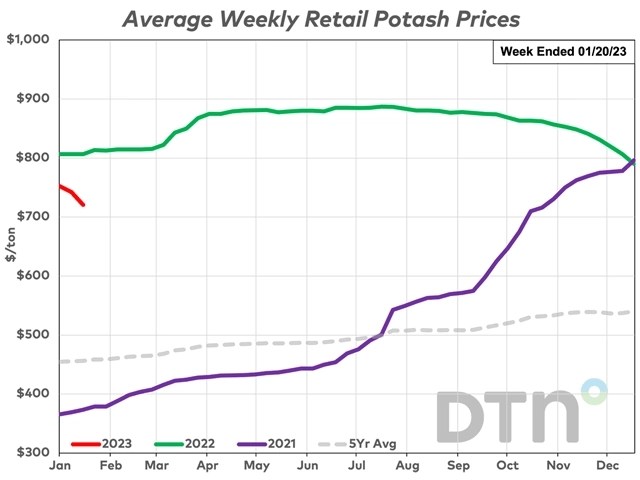

Средняя цена калийных удобрений 2021г: $296 за тонну

Средняя цена калийных удобрений 2022г: $630 за тонну

● Азотные удобрения:

Продажа азотных удобрений 9 мес 2021г: 7,89 млн тонн

Продажа азотных удобрений 2021г: 10,73 млн тонн

Продажа азотных удобрений 9 мес 2022г: 7,49 млн тонн

Продажа азотных удобрений 2022г: 10,02 млн тонн

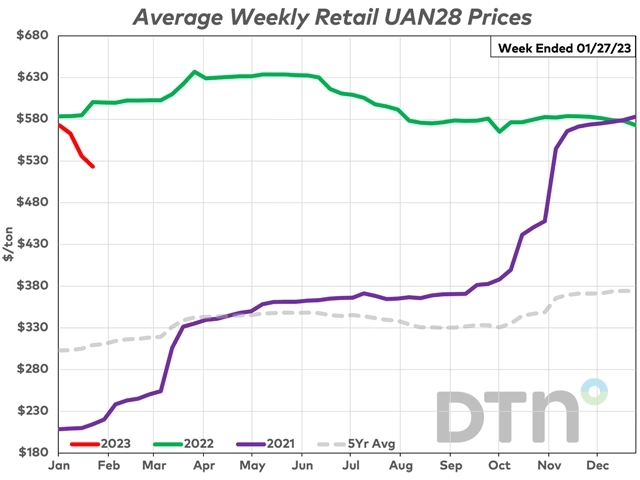

Средняя цена азотных удобрений 2021г: $371 за тонну

Средняя цена азотных удобрений 2022г: $638 за тонну

● Фосфатные удобрения:

Продажа фосфатных удобрений 9 мес 2021г: 1,91 млн тонн

Продажа фосфатных удобрений 2021г: 2,62 млн тонн

Продажа фосфатных удобрений 9 мес 2022г: 1,85 млн тонн

Продажа фосфатных удобрений 2022г: 2,38 млн тонн

Средняя цена фосфатных удобрений 2021г: $622 за тонну

Средняя цена фосфатных удобрений 2022г: $872 за тонну

“Геополитические события вызвали беспрецедентный уровень перебоев в поставках и волатильности на рынках сельского хозяйства, энергетики и удобрений в 2022 году. Nutrien обеспечила рекордную чистую прибыль и денежный поток в этих условиях благодаря преимуществам нашей производственной, дистрибьюторской и розничной сети мирового класса. Мы вернули акционерам 5,6 миллиарда долларов, инвестировали в нашу глобальную розничную сеть и выдвинули ряд долгосрочных стратегических инициатив, которые позиционируют нашу компанию для будущего роста и устойчивости”, — прокомментировал Ken Seitz, президент и главный исполнительный директор Nutrien.

“Перспективы нашего бизнеса хорошие, поскольку мы ожидаем, что проблемы с глобальным предложением сохранятся, а спрос на сырье для растениеводства увеличится в 2023 году. Мы сохраняем дисциплинированность в нашем подходе к распределению капитала, поскольку позиционируем компанию таким образом, чтобы наилучшим образом удовлетворять потребности наших клиентов, обеспечивая при этом значительную прибыль для наших акционеров”, — добавил г-н Seitz.

• Скорректированная EBITDA калия в размере 5,8 млрд долларов США за весь 2022 год более чем удвоилась по сравнению с предыдущим годом из-за более высокой чистой прибыли, реализованных продажных цен и рекордных объемов продаж за рубежом, что более чем компенсирует более низкие объемы продаж в Северной Америке.

• Скорректированная EBITDA азота (nitrogen) за весь 2022 год в размере 3,9 млрд долларов США увеличилась на 70 процнтов по сравнению с предыдущим годом из-за более высокой чистой прибыли, реализованных продажных цен, которые более чем компенсируют более высокие затраты на природный газ и более низкие объемы продаж.

Рынки питательных веществ для сельскохозяйственных культур

• Мы считаем, что запасы калия сократились в Бразилии и США после исторического снижения темпов поставок калия во второй половине 2022 года. Мы наблюдаем улучшение спроса на калий в начале 2023 года, однако покупатели продолжают осторожно подходить к управлению запасами, что может привести к более сжатому периоду отгрузки по мере приближения к основным сезонам применения. Наша оценка мировых поставок калия в 2023 году составляет от 63 до 67 миллионов тонн, что по-прежнему ограничено по сравнению с историческим трендовым спросом, оцениваемым примерно в 70 миллионов тонн.

• Поставки калия из Беларуси в 2023 году, по прогнозам, снизятся на 40-60 процентов, а российские поставки снизятся на 15-30 процентов по сравнению с 2021 годом. Мы ожидаем, что сокращение поставок будет наиболее очевидным в первом квартале 2023 года по сравнению с аналогичным периодом 2022 года, поскольку как белорусский, так и российский экспорт были сильно взвешены до начала 2022 года до введения санкций и экспортных ограничений.

• Мировые цены на азот снизились с начала 2023 года из-за снижения европейских цен на природный газ и отсрочек покупателей. Мы ожидаем, что европейские цены на природный газ будут волатильными в течение года, и около 30 процентов азотных мощностей региона в настоящее время отключены. Цены на природный газ в Северной Америке остаются высококонкурентными по сравнению с европейскими и азиатскими ценами на природный газ, и мы ожидаем, что спотовые цены Henry Hub в 2023 году составят от 2,50 до 4,50 долларов США за MMBTU.

• Мы ожидаем, что ограничения поставок азота сохранятся в 2023 году, включая снижение российского экспорта аммиака, снижение европейских операционных ставок и сохранение ограничений на экспорт китайского карбамида. Мы ожидаем жесткий баланс спроса и предложения в США в преддверии весеннего сезона 2023 года из-за увеличения посевных площадей кукурузы и увеличения экспорта азота в США за последние шесть месяцев.

• Мы ожидаем, что ограничения на экспорт китайского фосфата будут действовать, по крайней мере, до апреля 2023 года, ожидаем улучшения спроса в Северной Америке и Бразилии и сохранения высокого спроса в Индии. Ожидается, что маржа фосфатной продукции будет поддерживаться более низкими ценами на сырье на серу из-за снижения операционных показателей и спроса в Китае.

Финансовое руководство на 2023

• Основываясь на рыночных факторах, подробно описанных выше, мы публикуем скорректированный прогноз EBITDA на весь 2023 год в размере от $8,4 до $10,0 млрд и прогноз скорректированной чистой прибыли на весь 2023 год в размере от $8,45 до $10,65 на акцию.

• Прогноз EBITDA с поправкой на розничную торговлю предполагает высокий спрос на ресурсы растениеводства на каждом из рынков, которые мы обслуживаем. Мы ожидаем, что валовая прибыль по питательным веществам для сельскохозяйственных культур и средствам защиты растений будет ниже по сравнению с рекордными уровнями, достигнутыми в 2022 году.

• Прогноз продаж калийных удобрений в размере от 13,8 до 14,6 млн тонн предполагает увеличение спроса на наших ключевых рынках Северной Америки и Бразилии и сохранение глобальных ограничений поставок в 2023 году. Мы сохранили способность увеличить объемы продаж до наших предыдущих ожиданий примерно в 15 миллионов тонн, если мы увидим более высокий спрос на рынке.

• Прогноз продаж азота в тоннах от 10,8 до 11,4 млн тонн предполагает более высокие эксплуатационные темпы на наших североамериканских заводах и продолжение сокращения газа в Тринидаде в 2023 году. Прогноз продаж тонн азота включает от 300 тысяч до 350 тысяч тонн прогнозируемых продаж продукции ESN®, которые до 2023 года были включены в другую категорию продуктов.

www.nutrien.com/investors/news-releases/2023-nutrien-reports-fourth-quarter-and-full-year-2022-results "Акрон" Проведение заседания совета директоров и его повестка дня

"Акрон" Проведение заседания совета директоров и его повестка дня

2. Содержание сообщения

2.1. Дата принятия председателем совета директоров (наблюдательного совета) эмитента решения о проведении заседания совета директоров (наблюдательного совета) эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров (наблюдательного совета) эмитента: 1 марта 2023 г....

Авто-репост. Читать в блоге >>>

The Mosaic Company

The Mosaic Company

As of November 4, 2022 – 340,481,034 shares of common stock

www.sec.gov/ix?doc=/Archives/edgar/data/1285785/000161803422000012/mos-20220930.htm

Капитализация на 28.02.2023г: $18,110 млрд

Общий долг на 31.12.2019г: $9,931 млрд

Общий долг на 31.12.2020г: $10,035 млрд

Общий долг на 31.12.2021г: $11,288 млрд

Общий долг на 31.12.2022г: $11,192 млрд

Выручка 2018г: $9,587 млрд

Выручка 9 мес 2019г: $6,830 млрд

Выручка 2019г: $8,906 млрд

Выручка 9 мес 2020г: $6,224 млрд

Выручка 2020г: $8,682 млрд

Выручка 9 мес 2021г: $8,516 млрд

Выручка 2021г: $12,357 млрд

Выручка 1 кв 2022г: $3,922 млрд

Выручка 6 мес 2022г: $9,295 млрд

Выручка 9 мес 2022г: $14,644 млрд

Выручка 2022г: $19,125 млрд

Прибыль 9 мес 2018г: $357,9 млн

Прибыль 2018г: $474,4 млн

Убыток 9 мес 2019г: $140,4 млн

Убыток 2019г: $1,031 млрд

Убыток 9 мес 2020г: $161,8 млн

Прибыль 2020г: $759,4 млн

Прибыль 9 мес 2021г: $973,5 млн

Прибыль 2021г: $1,627 млрд

Прибыль 1 кв 2022г: $1,186 млрд

Прибыль 6 мес 2022г: $2,230 млрд

Прибыль 9 мес 2022г: $3,086 млрд

Прибыль 2022г: $3,418 млрд

investors.mosaicco.com/financials/quarterly-results/default.aspx

The Mosaic Company – Dividend History

Ex-Div date * Record date * Payable date * Amount

Ex/Eff date * Amount * Declaration * Record date * Payment date

03/01/2023 ** $0.200 * 12/16/2022 * 03/02/2023 ** 03/16/2023

11/30/2022 ** $0.150 * 10/19/2022 * 12/01/2022 ** 12/15/2022

08/31/2022 ** $0.150 * 08/18/2022 * 09/01/2022 ** 09/15/2022

06/01/2022 ** $0.150 * 05/19/2022 * 06/02/2022 ** 06/16/2022

03/02/2022 ** $0.113 * 12/17/2021 * 03/03/2022 ** 03/17/2022

investors.mosaicco.com/press-releases/news-details/2022/Mosaic-Announces-Quarterly-Dividend-of-0.20-per-Share/default.aspx

www.nasdaq.com/market-activity/stocks/mos/dividend-history

TAMPA, FL, February 22, 2023 — The Mosaic Company (NYSE: MOS) является одним из ведущих мировых производителей фосфорных и калийных удобрений. На долю компании, на мировом уровне, приходится 12% производства фосфатов и 12% калия. На долю компании в Северной Америке приходится 70% производства фосфатов и 33% калия. На долю компании в Бразилии приходится 65% производства фосфатов и 100% калия.

Опубликовала финансовые и производственные результаты четвертого квартала и всего года, завершившегося 31 декабря 2022 года.

Стратегия распределения капитала до 2023 года

Mosaic по-прежнему привержена дисциплинированной стратегии распределения капитала.

• Mosaic ожидает возврата практически всего свободного денежного потока акционерам в 2023 году за счет сочетания регулярных обыкновенных дивидендов, специальных дивидендов и выкупа акций.

• Mosaic рассчитывает инициировать ускоренный выкуп акций (ASR) в размере $300 млн в первом квартале 2023 года. После исполнения ASR Mosaic выкупит акции на сумму более $2,5 млрд с третьего квартала 2021 года. По состоянию на 17 февраля количество акций в обращении составило 336,5 млн акций.

• Mosaic имеет регулярную цель по дивидендам в размере $0,80 на акцию.

• Стремясь к дальнейшему вознаграждению долгосрочных акционеров, Совет директоров Mosaic одобрил специальные дивиденды в размере 0,25 доллара США на акцию, которые будут распределены 30 марта 2023 года среди зарегистрированных акционеров 15 марта 2023 года.

• В соответствии с ведением баланса, отражающего показатели инвестиционного уровня, Mosaic вывела из эксплуатации 550 миллионов долларов долгосрочного долга в ноябре 2022 года и достигла своей ранее установленной цели сокращения долгосрочного долга на 1 миллиард долларов.

• Управление активами остается ключевым направлением. Mosaic продала Streamsong Resort в январе 2023 года за валовую выручку в размере 160 миллионов долларов.

• Mosaic продолжит оценку своего бюджета капитальных расходов в 2023 году.

Ожидается, что капитальные затраты составят $1,3-1,4 млрд, причем часть расходов будет направлена на проекты, которые, как мы ожидаем, улучшат операционные показатели в сегменте фосфатов. Mosaic также занимается высокодоходными проектами. Примеры включают расширение мощностей MicroEssentials на нашем объекте в Ривервью, строительство нового завода по смешиванию и дистрибуции Palmeirante в Бразилии, строительство завода по испытанию очищенной фосфорной кислоты в Северной Америке и расширение производства на калийном руднике Taquari в Бразилии. В среднем, ожидается, что эти проекты будут генерировать внутреннюю норму прибыли после уплаты налогов примерно 50%.

● Калийные удобрения:

Продажа калийных удобрений 9 мес 2021г: 6,1 млн тонн

Продажа калийных удобрений 2021г: 8,2 млн тонн

Продажа калийных удобрений 9 мес 2022г: 6,2 млн тонн

Продажа калийных удобрений 2022г: 8,1 млн тонн

Средняя цена калийных удобрений 2021г: $285 за тонну

Средняя цена калийных удобрений 2022г: $632 за тонну

● Фосфатные удобрения:

Продажа фосфатных удобрений 9 мес 2021г: 5,9 млн тонн

Продажа фосфатных удобрений 2021г: 7,7 млн тонн

Продажа фосфатных удобрений 9 мес 2022г: 5,1 млн тонн

Продажа фосфатных удобрений 2022г: 6,6 млн тонн

Средняя цена фосфатных удобрений 2021г: $564 за тонну

Средняя цена фосфатных удобрений 2022г: $804 за тонну

● Удобрения Mosaic Fertilizantes:

Продажа удобрений Mosaic Fertilizantes 9 мес 2021г: 7,8 млн тонн

Продажа удобрений Mosaic Fertilizantes 2021г: 10,1 млн тонн

Продажа удобрений Mosaic Fertilizantes 9 мес 2022г: 6,9 млн тонн

Продажа удобрений Mosaic Fertilizantes 2022г: 9,4 млн тонн

Средняя цена удобрений Mosaic Fertilizantes 2021г: $504 за тонну

Средняя цена удобрений Mosaic Fertilizantes 2022г: $878 за тонну

Перспективы рынка в 2023 году

Ожидается, что сильные тенденции ценообразования на сельскохозяйственные товары будут стимулировать восстановление спроса на удобрения в 2023 году. Мировой спрос на зерновые и масличные культуры остается высоким, в то время как соотношение запасов к потреблению находится на самом низком уровне за последние 25 лет. Проблемы продовольственной безопасности, растущее потребление биотоплива и встречные ветры в растениеводстве предполагают, что повышенные цены на сельскохозяйственные культуры сохранятся до 2023 года и, вероятно, в последующий период. В результате в 2023 году ожидается сильный мировой спрос на удобрения, поскольку производители стремятся максимизировать урожайность.

Рентабельность производителей значительно улучшилась, поскольку затраты на вводимые ресурсы снизились, в то время как цены на сельскохозяйственные товары держались на повышенном уровне, а экономика фермеров в большинстве глобальных растущих регионов является конструктивной. Запасы каналов для фосфатов и калия в Северной Америке, Бразилии, Индии и других ключевых растущих регионах были сокращены, но волатильность цен на питательные вещества задержала пополнение этих каналов. Поскольку спрос производителей растет в преддверии весеннего посевного сезона в Северном полушарии, ожидается, что оптовики и розничные торговцы вернутся на рынок, чтобы удовлетворить спрос фермеров.

Мировые поставки фосфатов остаются ограниченными. Внутренняя фосфатная промышленность Китая претерпевает значительные изменения, поскольку производство отвлекается от экспортных рынков к внутреннему промышленному и сельскохозяйственному использованию, что, как ожидается, сохранится.

В калийных удобрениях слабость цен сохранялась в течение всей зимы в результате агрессивного маркетинга небольших объемов от производителей в России и Беларуси, стремящихся восстановить долю рынка, потерянную в 2022 году. Тем не менее, глобальные поставки остаются ограниченными и вряд ли будут достаточными, чтобы позволить вернуться к трендовому спросу и могут изо всех сил пытаться удовлетворить отложенный спрос, ожидаемый в 2023 году.

www.sec.gov/Archives/edgar/data/1285785/000124378623000008/pressreleaseq42022-ex991.htm

Даже с учетом возможных изъятий, результаты 2022 года у производителей удобрений останутся сильными - Финам

Даже с учетом возможных изъятий, результаты 2022 года у производителей удобрений останутся сильными - Финам

В связи с обсуждаемым добровольным сбором в бюджет производители удобрений, конечно, оказываются непосредственно в зоне риска и в списке потенциальных плательщиков такого сбора.

В качестве критерия для него называется средняя прибыль в 2021 и 2022 гг. в размере более 1 млрд руб. Исходя из доступной на сегодня отчетности компаний сектора, представленных на бирже, их прибыль в эти периоды намного превышает данный порог. «ФосАгро» получила 130,2 млрд руб. чистой прибыли за 2021 год и 165,5 млрд руб. – за 9 месяцев 2022 года. Итоговых результатов 2022 года компания пока не раскрыла, хотя уже объявила, что эти результаты будут утверждаться на годовом собрании акционеров 24 марта.

Авто-репост. Читать в блоге >>> Россия и Белоруссия экспортируют почти четверти всех питательных веществ для сельскохозяйственных культур в мире - Bloomberg

Россия и Белоруссия экспортируют почти четверти всех питательных веществ для сельскохозяйственных культур в мире - Bloomberg

Прошлогодний удар по мировой индустрии удобрений стоимостью 250 миллиардов долларов высветил роль России и Беларуси как экспортеров почти четверти всех питательных веществ для сельскохозяйственных культур в мире. В то время как российская сельскохозяйственная продукция, включая три основных вида удобрений — калийные, фосфорные и азотные, — не подпадает под действие санкций, экспорт остается ограниченным из-за перебоев в работе портов, судоходства, банковского дела и страхования.

www.bloomberg.com/news/features/2023-02-20/feed-the-world-without-fertilizer-why-crop-nutrients-are-suddenly-political

Авто-репост. Читать в блоге >>>

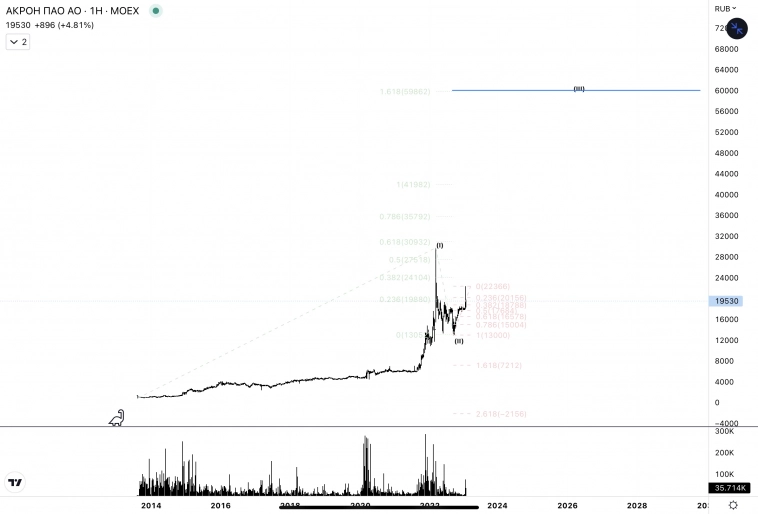

✅Акрон

✅АкронГлобально была сформирована волна (I), вероятно волна (II) уже показала свой минимум. Цель очень перспективная. Локально был сформирован импульс в рамках волны I и идет волна II. После ее завершения может начать волна III.

Тг: https://t.me/+F6Ka767DDgFhZGQy

Авто-репост. Читать в блоге >>>

Михаил Тайков, мне на почту пришёл СПАМ не покупать Акрон. На почту, Карл!!

Тогда точно завтра памп :-)

Fiend, на всех форумах ждут здесь памп, сам прикуплю немного

Ждем завтра здесь ракету, весь сектор запампили, остался только Акрон(в Фосагро не полезут разгонять, там опасно) а Акрон нельзя шортить, поэтому толпа пойдет именно сюда.

Ждем завтра здесь ракету, весь сектор запампили, остался только Акрон(в Фосагро не полезут разгонять, там опасно) а Акрон нельзя шортить, поэтому толпа пойдет именно сюда.

акция призрак 15000 -18000 туда-сюда, ниже скупают и не дают снизится цене акции

акция призрак 15000 -18000 туда-сюда, ниже скупают и не дают снизится цене акции

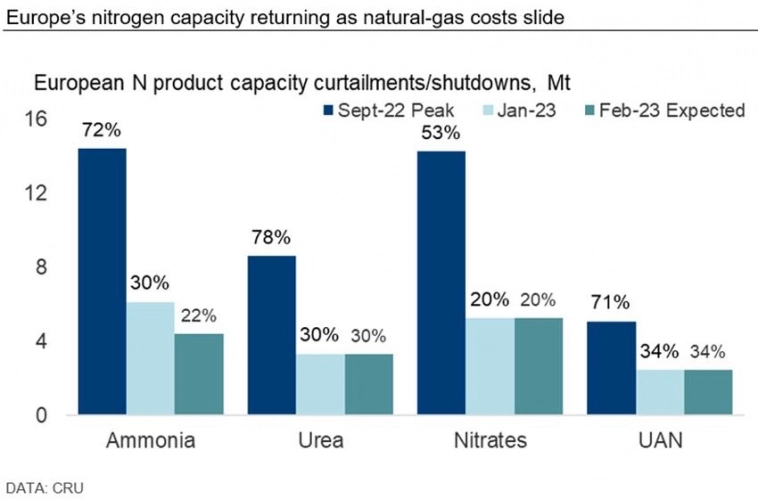

Азотные удобрения в Европе. Как ситуация изменилась через год?

Азотные удобрения в Европе. Как ситуация изменилась через год?

Чуть больше года назад я писал про закрытие мощностей в ЕС из-за энергокризиса.Немного цифр. Ежегодно в мире производится 144 миллиона тонн аммиака — основы для производства азотных удобрений.

Доля ЕС-27 — 21 тонна, добавим Великобританию и Украину, получим где-то 27.5 м тонн (19%).

По состоянию на этот декабрь, согласно данным CRU Group, в Европе приостановлено производство в общей сумме на 8 миллионов тонн (в год).

За этот год многое кхм, изменилось и энергокризис далеко не самая главная проблема. Как же обстоят дела сейчас? Аналитики из CRU group приводят такую оценку.

На пике газовых цен, в работе оставалось около четверти производств! А если добавить UK и Украину (последней уж точно не до аммиака), то вполне может оказаться, что работало и менее четверти.

Сейчас же, по-видимому благодаря господдержке, производства начали восстанавливаться. Но опять же, до трети-четверти производственных мощностей будут простаивать. Опять же, это лишь данные по ЕС; мощности Украины оценивались под 6 Мт в год, там дела, очевидно, похуже чем в ЕС.

Авто-репост. Читать в блоге >>> Весна не за горами

Весна не за горами

Вчера были сильные движения в химическом секторе. Судя по объемам и синхронности — большие деньги решили подзакупиться. К слову, сегодняшнее поведение акций подтверждает гипотезу т.к. на памп не похоже.

В начале о масштабах. В Акроне наторговали чуть более чем на ярд. В Фосагро на четверть поменьше (притом что они более ликвидны). Досталось даже КуйбышевАзоту, но там совсем малоликвид и объемы на порядок меньше. По-видимому, наибольший акцент пришелся именно на Акрон, а в связи с меньшей ликвидностью, бумага скакнула на 20+%, к концу дня, впрочем, от роста осталось меньше половины. Фосагро с Куазом демонстрировали схожую динамику, но в более скромных масштабах. Сегодня же Акрон продолжил снижение, Фоска с Куазом же остались в зеленой зоне. Всё выглядит логичным: «шок» разового покупателя схлопнулся, но ситуация на рынке (сам факт наличия большого интереса) — переставил равновесные цены чуточку вверх.

Авто-репост. Читать в блоге >>> Дивиденды Акрона кошмарят цену акций

Дивиденды Акрона кошмарят цену акций

Над акциями Акрона начинают издеваться. Год ещё не до конца успел начаться, а акции уже в моменте поднимались на 23% за день объёмами, сопоставимыми лишь с июнем 2022.

Авто-репост. Читать в блоге >>> "Акрон" Проведение заседания совета директоров и его повестка дня

"Акрон" Проведение заседания совета директоров и его повестка дня

2. Содержание сообщения

2.1. Дата принятия председателем совета директоров (наблюдательного совета) эмитента решения о проведении заседания совета директоров (наблюдательного совета) эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров (наблюдательного совета) эмитента: 02 февраля 2023 г....

Авто-репост. Читать в блоге >>>

акции акрон стоят 6000-8000 рублей

не покупать дороже акции,

Степан Грозный,

В шортах застрял что-ли?)

Степан Грозный,

Википедия:

«ЗЛОРАДСТВО — радость, связанная с чужой неудачей, бедой, драмой или трагедией,

или чужим невезением, несчастье...

теперь мы знаем, что акции акрон купили несколько крупных инвесторов,

Акрон давно никто не покупает

Круто вы попали в Акрон, идем на 12000

Степан Грозный,

Википедия:

«ЗЛОРАДСТВО — радость, связанная с чужой неудачей, бедой, драмой или трагедией,

или чужим невезением, несчастьем или горем...

Часто злорадствующие люди обычно имеют низкую самооценку. Видя неудачу другого,

они испытывают небольшой всплеск уверенности. Это вызвано тем, что видение более

успешных людей представляет угрозу для их самоощущения и видение падения «могучего»

может быть источником утешения...»

Удачных Вам инвестиций!

Акрон - факторы роста и падения акций

- Почти всю прибыль выплачивает дивидендами, обещают платить 200-230 млн.долл. в год. (13.02.2020)

- Низкий Free-float, всего 3,6%. Нет презентаций для инвесторов, невысокий уровень раскрытия информации (23.07.2021)

- Высокий показатель EV/EBITDA=8, немаленькая долговая нагрузка Долг/EBITDA=2,8 (23.07.2021)

- Компания не отчитывается с 3 квартала 2021 года. (02.05.2023)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций