| Число акций ао | 3 976 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 202,7 млрд |

| Выручка | 902,3 млрд |

| EBITDA | 253,7 млрд |

| Прибыль | 22,6 млрд |

| Дивиденд ао | – |

| P/E | 9,0 |

| P/S | 0,2 |

| P/BV | – |

| EV/EBITDA | 2,9 |

| Див.доход ао | 0,0% |

| Аэрофлот Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Аэрофлот акции

-

Тимофей Мартынов, интересная схема возврата своих денег от дочки)) Судебные издержки, госпошлина с Оренлиний. Далее внереализационный налогооблагаемый доход у Ары. И по ходу, все это в рамках январского возбуждения процедуры банкротства, чтобы конкурсный состав кредиторов не оспаривал перетекания между дочкой и головной. Умно)

Тимофей Мартынов, интересная схема возврата своих денег от дочки)) Судебные издержки, госпошлина с Оренлиний. Далее внереализационный налогооблагаемый доход у Ары. И по ходу, все это в рамках январского возбуждения процедуры банкротства, чтобы конкурсный состав кредиторов не оспаривал перетекания между дочкой и головной. Умно) Аэрофлот подал в Арбитражный суд Оренбургской области заявление о банкротстве своей дочерней компании Оренбургские авиалинии.

Аэрофлот подал в Арбитражный суд Оренбургской области заявление о банкротстве своей дочерней компании Оренбургские авиалинии.

Заявление поступило в арбитраж 12 января, дата рассмотрения его обоснованности пока не назначена.

Осенью по двум искам Аэрофлота взыскал с Оренбургских авиалиний судом было взыскано около 9 миллиарда рублей долга по договорам займа. Еще один иск – на 4,2 миллиарда рублей – будет рассматриваться в пятницу.

Прайм

EZ, ну так вроде по эрофлоту никто и не сомневался что 50% мсфо будет

EZ, ну так вроде по эрофлоту никто и не сомневался что 50% мсфо будет

больше вопросов тут к газпрому скорее

Пассажиропоток российских авиалиний вырос в декабре на 20% Г/г

Пассажиропоток российских авиалиний вырос в декабре на 20% Г/гСогласно предварительным данным Росавиации, российские авиалинии в декабре перевезли 6,6 млн пассажиров, что соответствует росту на 20% г/г. За весь 2016 год пассажиропоток уменьшился всего на 3,8% г/г до 88,5 млн. «Аэрофлот» в декабре нарастил пассажиропоток на 15,3% до 2,36 млн пассажиров.

АТОНЭто предварительные результаты, однако рост на 20% г/г в декабре выглядит впечатляюще по сравнению с 16% в ноябре и 4% в октябре. Рост пассажиропотока «Аэрофлота» также ускорился в декабре по сравнению с предыдущими месяцами. Опубликованная статистика демонстрирует, что рынок авиаперевозок может показать заметный рост в 2017, что позитивно для «Аэрофлота.

Мнение Промсвязьбанка по Аэрофлоту на 2017 год:

Мнение Промсвязьбанка по Аэрофлоту на 2017 год:Аэрофлот (EV/EBITDA’17 4.1x; EBITDA margin’16: 14%; CAGR выручки’15-20: 12%). Укрепление позиций на рынке авиаперевозок способствовало позитивной динамике пассажиропотока. При постепенном повышении потребительской уверенности и замедлении инфляции, спрос на туристические поездки может повыситься и загруженность кресел авиакомпаний Группы возрастет. Увеличение свободного денежного потока и подпадание в список государственных компаний может вынудить Аэрофлот перейти к распределению на выплату дивидендов 50% чистой прибыли по МСФО. Если это случится, Аэрофлот выплатит, по нашим оценкам, около 9.6 руб./акцию, что формирует дивидендную доходность 6.3%.

Аналитики Sberbank Investment Research

Аналитики Sberbank Investment ResearchВчера Аэрофлот и Росавиация представили операционные данные за ноябрь и за 11М16.

В ноябре октябрьский рост рынка российских авиаперевозок продолжился: пассажирооборот увеличился на 17,3% по сравнению с ноябрем прошлого года, а число перевезенных пассажиров за этот же период возросло на 16,0%. Позитивный тренд вполне ожидаем, поскольку спад на рынке в годовом выражении начался как раз в октябре 2015 года, через месяц после того как Трансаэро прекратила продажу билетов. Тем не менее масштабы роста стали для нас неожиданностью. В отличие от октябрьских данных, в ноябре рост пассажирооборота оказался практически равномерно распределен между направлениями, причем поддержку ему оказало существенное повышение коэффициента загрузки кресел (на 5,1 п. п. до 80,9% на международных рейсах и на 1,9 п. п. до 73,4% — на внутренних). По нашему мнению, увеличение загрузки кресел на международных направлениях произошло на фоне возросшей чартерной активности у ведущих авиаперевозчиков, в том числе у Аэрофлота, отмечают стратеги Sberbank Investment Research.

Результаты Аэрофлота остаются очень хорошими третий месяц подряд: совокупный пассажиропоток в ноябре вырос на 18,1% по сравнению с ноябрем 2015 года. Вновь ключевым фактором роста стал пассажирооборот на международных рейсах: он увеличился на 24,5% относительно ноября прошлого года, причем поддержку ему оказало повышение коэффициента занятости кресел (на 5,6 п. п. до 77,7%) — скорее всего, вследствие возобновления чартерных рейсов в Турцию и на других туристических направлениях авиакомпании «Россия». На внутренних маршрутах, наоборот, коэффициент занятости пассажирских кресел снизился на 0,3 п. п. до аналогичного уровня в 77,7%.

После выхода сильных результатов за 9М16 по МСФО инвесторы внимательно следят за динамикой чистой прибыли авиакомпании за 4К16 в ожидании дивидендных выплат за год. Судя по хорошим операционным показателям за октябрь и ноябрь, компания как минимум должна избежать чистого убытка. Впрочем, однократные неоперационные статьи с трудом поддаются прогнозированию. Если исходить из допущения, что чистая прибыль за 4К16 будет нулевой (ранее такой прогноз выглядел оптимистичным, но после публикации очередных сильных операционных результатов не исключено получение прибыли по итогам квартала), то дивидендная доходность за весь год составит около 12,5%. Такая оценка оправдывает наш оптимистичный взгляд на данную бумагу, говорится в обзоре Sberbank Investment Research.

Прибыль 2016- 20 млрд, из них большая часть возврат авансов за заказанные самолеты с конвертацией из валюты в рубли и пересчёт с прибылью, по году дадут дивами 10 млрд, исходя из капы 170 млрд- доходность 6 процентов побольше намного чем у Сбера и Новатэка, вообщем может порасти ещё, но 190 край и не скоро…

Прибыль 2016- 20 млрд, из них большая часть возврат авансов за заказанные самолеты с конвертацией из валюты в рубли и пересчёт с прибылью, по году дадут дивами 10 млрд, исходя из капы 170 млрд- доходность 6 процентов побольше намного чем у Сбера и Новатэка, вообщем может порасти ещё, но 190 край и не скоро…

Голдман позитивно смотрит на Аэрофлот:

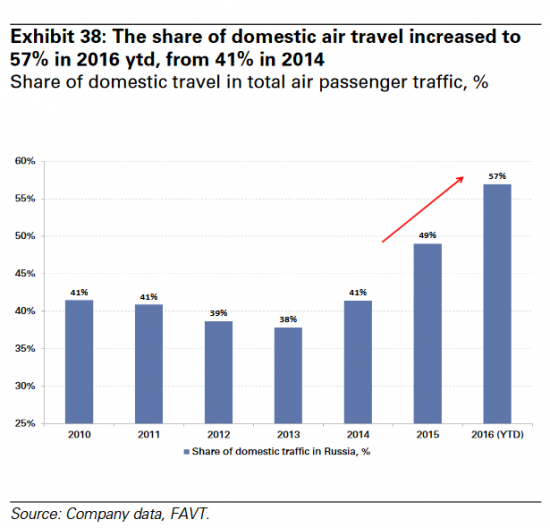

Голдман позитивно смотрит на Аэрофлот:Russians switch to domestic travel. As international trips became less affordable, as a result of ruble devaluation, Russian consumers revised their vacation plans to visit domestic tourist locations. In response, local carriers have redirected fleet capacity to domestic destinations. In 2016, the ytd share of domestic air traffic has grown to 57%, from 41% in 2014.

The main beneficiary of domestic air traffic growth is Aeroflot, which despite recent outperformance (up 64% vs. the MSCI EEMEA over the last three months), remains an attractive Buy (Rub131.7), in our view, owing to the benefits of market share gain (47% in 2016 vs. 37% in 2015), high dividends (8% yield) and supportive secular trends for LCC and transit market developments in Russia. malishok, я тут прочел обзор ВТБ-Капитала, там их аналитики пишут, что 1 квартал традиционно слабый для всех авиакомпаний, и считают они, что на этих уровнях Аэрофлот будет «консолидироваться» теперь несколько месяцев, ну а потом продолжит рост

malishok, я тут прочел обзор ВТБ-Капитала, там их аналитики пишут, что 1 квартал традиционно слабый для всех авиакомпаний, и считают они, что на этих уровнях Аэрофлот будет «консолидироваться» теперь несколько месяцев, ну а потом продолжит рост

malishok, ну это верно, если ты трейдер, а если долгосрочный value-инвестор, то может пора задуматься о продаже?

malishok, ну это верно, если ты трейдер, а если долгосрочный value-инвестор, то может пора задуматься о продаже? malishok, ну стремно было покупать после такого роста

malishok, ну стремно было покупать после такого роста

только держать ранее купленную бумагу

Аэрофлот прогнозирует снижение рынка авиаперевозок в 2016 году на 6,6%. Ген. директор Савельев:

Аэрофлот прогнозирует снижение рынка авиаперевозок в 2016 году на 6,6%. Ген. директор Савельев:Два месяца (рост в октябре-ноябре ред.)- это не показатель. Мы оцениваем еще и потому, что емкости немножко высвободились у всех наших российских игроков. Мы почувствовали, что небольшой демпинг на рынке был. Отсюда этот небольшой рост

(ТАСС)

malishok, ну дай бог чтобы он и дальше рос

malishok, ну дай бог чтобы он и дальше рос

потому что аэрофлот очень сильно от российского потребителя-среднего класса зависит

полеты растут, когда зарплаты у москвичей растут))) malishok, то есть ты ждешь по году дивиденды >15 рублей, то есть при текущей цене дивдоходность будет >10%?

malishok, то есть ты ждешь по году дивиденды >15 рублей, то есть при текущей цене дивдоходность будет >10%? Игорь Пономарев, честно говоря не знаю — надо изучать историю

Игорь Пономарев, честно говоря не знаю — надо изучать историю

но если инвестиционный цикл позади, значит они еще несколько лет будут показывать хорошую прибыль

Аэрофлот - факторы роста и падения акций

- Компания в моменте не обслуживает лизинговые платежи перед иностранными лизингодателями (07.03.2024)

- По итогам 2024 года Аэрофлот может заработать рекордную прибыль и выплатить дивиденды 5-6 руб на акцию (14.12.2024)

- Если будет хорошо, то Аэрофлоту могут не продлить топливный демпфер 50 млрд (05.02.2025)

- В 2025 не смогут перевезти больше пассажиров, т.к. загрузка на максимуме (05.02.2025)

Аэрофлот - описание компании

Аэрофлот — крупнейший авиаперевозчик РоссииГодовой отчет 2015

IR: Андрей Наполнов

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций