| Число акций ао | 3 976 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 206,6 млрд |

| Выручка | 902,3 млрд |

| EBITDA | 253,7 млрд |

| Прибыль | 22,6 млрд |

| Дивиденд ао | – |

| P/E | 9,1 |

| P/S | 0,2 |

| P/BV | – |

| EV/EBITDA | 2,9 |

| Див.доход ао | 0,0% |

| Аэрофлот Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Аэрофлот акции

-

Опубликованные операционные данные нейтральны для котировок акций Аэрофлота

Опубликованные операционные данные нейтральны для котировок акций Аэрофлота

В апреле рост пассажиропотока ускорился

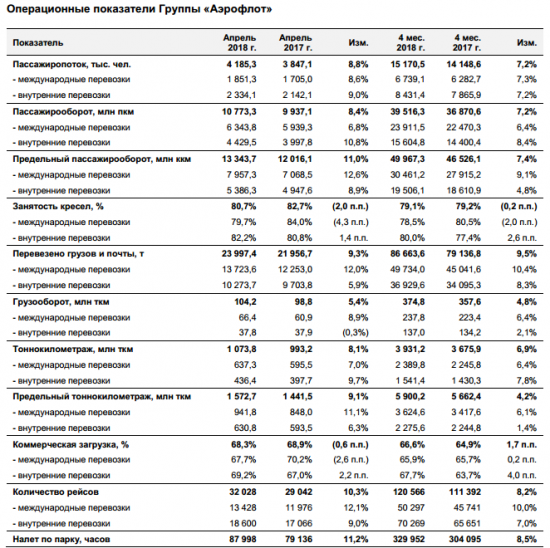

Пассажирооборот в апреле увеличился на 8,4% год к году. Вчера Группа Аэрофлот опубликовала данные по пассажирским перевозкам за апрель. Так, пассажирооборот вырос на 8,4% (здесь и далее – год к году) до 10,8 млрд пкм, а пассажиропоток – на 8,8% до 4,2 млн человек.

Пассажирооборот на внутренних направлениях вырос на 10,8% до 4,4 млрд пкм. Основные операционные показатели группы в апреле выросли как на внутренних, так и на внешних направлениях. При этом темпы роста пассажиропотока на внутренних направлениях увеличились до 10,8%, что является максимальным значением с начала этого года.Нейтрально для котировок. Опубликованные операционные данные нейтральны для котировок акций Аэрофлота. Проведение в России чемпионата мира по футболу окажет умеренную поддержку операционным показателям Группы в июне–июле. На динамику котировок акций могут повлиять новости относительно размера дивидендов за 2017 г. Ожидается, что совет директоров даст рекомендацию по дивидендам на заседании 29 мая. В случае выплаты 50% от чистой прибыли по МСФО дивидендная доходность составит 7,6%.

Уралсиб Негативным моментом Аэрофлота является снижение загрузки кресел

Негативным моментом Аэрофлота является снижение загрузки кресел

Группа Аэрофлот увеличила перевозки в апреле на 8,8%, процент занятости кресел упал на 2 п.п.

Группа Аэрофлот в апреле 2018 г. увеличила перевозки на 8,8% по сравнению с показателям за апрель 2017 г., до 4,2 млн человек, сообщила компания. На внутренних линиях группа перевезла 2,3 млн пассажиров (+9%), на международных — 1,9 млн человек (+8,6%). Пассажирооборот за отчетный период увеличился на 8,4%, до 10,8 млрд пассажиро-километров. Процент занятости кресел снизился на 2 процентных пункта, до 80,7%. Коммерческая загрузка уменьшилась на 0,6 п.п., до 68,3%.

В апреле перевозки компании несколько ускорились по сравнению с данными за январь-апрель (рост на 7,2%). Тем не менее, динамика относительно 2017 года более слабая, что в больше степени связано с высокой базой прошлого года. Негативным моментом является снижение загрузки кресел, в финансовых результатах этом может частично нивелировать увеличение перевозок пассажиров.

Промсвязьбанк И снова дорожают нефть и S&P 500

И снова дорожают нефть и S&P 500Американские индексы использовали политический позитив от «торгового перемирия» Китая и США и завершили день хорошим подъёмом.

В Азии изменения небольшие, доминируют продажи. В Гонконге и Корее выходной.

На рынке суверенных бондов продажи остановились, доходность по американским 10-летним UST стабильно зависли уже на сутки около 3,06%. Откупают итальянские бумаги.

Нефть опять поднялась выше преодолела $79 за баррель Brent и тестирует снизу пробитую ранее нижнюю границу восходящего краткосрочного канала. Это возможность для открытия спекулятивной короткой позиции с близким стопом.

Драгметаллы в боковике после небольшого подскока.

Промышленные металлы и продовольствие также без ярко выраженной динамики.

Статистики немного, отметим Красную книгу по США.

Рекомендации

По доллару целесообразна покупка против рубля в случае снижения в диапазон 60,3-60,5.

От 133 рублей за акцию может быть интересен вход в акции Аэрофлота.

Технически привлекательно смотрится ФСК ЕЭС – акции после всплеска на новостях о продаже пакета ИнтерРАО просели к верхней границе пробитого треугольника и могут вновь уйти выше. При этом ожидаемая очищенная дивидендная доходность выше 8%.

Подробнее Аэрофлот - вероятно достигнет своего целевого годового показателя роста трафика в 10%

Аэрофлот - вероятно достигнет своего целевого годового показателя роста трафика в 10%

Аэрофлот опубликовал смешанные операционные результаты за апрель

Рост пассажиропотока группы ускорился до 8.8 %% г/г, в том числе на 8.6% на международных рейсах и на 9% — на внутренних рейсах. Пассажирооборот прибавил 8.4% г/г, в том числе 6.8% на международных маршрутах и 10.8% на внутренних направлениях. Коэффициент загрузки кресел снизился на 2 пп до 80.7%, в том числе на 4.3 пп до 79.7% на международных рейсах. За 4М18 пассажирооборот увеличился на 7.2% г/г, а коэффициент загрузки снизился на 0.12 пп до 79.1%.

Операционные результаты оказались смешанными. Среди положительных моментов можно отметить ускорение роста трафика и оборота м/м, преимущественно за счет сильного роста у Победы, и есть вероятность, что Аэрофлот достигнет своего целевого годового показателя роста трафика в 10%. Среди отрицательных моментов — довольно существенное сокращение загрузки кресел в апреле из-за эффекта высокой базы. Мы ожидаем нейтральной реакции рынка на результаты. Следующее событие — публикация результатов за 1К18 по МСФО в конце мая. Мы ожидаем, что они окажутся слабыми и полагаем, что акции могут находиться под давлением. В связи с высокой ценой на нефть и слабым рублем, мы занимаем осторожную позицию по акциям в настоящее время.

АТОН

Аэрофлот. В апреле рост пассажиропотока ускорился

Аэрофлот. В апреле рост пассажиропотока ускорилсяПассажирооборот в апреле увеличился на 8,4% год к году.

Вчера Группа Аэрофлот (AFLT RX – рекомендация пересматривается) опубликовала данные по пассажирским перевозкам за апрель. Так, пассажирооборот вырос на 8,4% (здесь и далее – год к году) до 10,8 млрд пкм, а пассажиропоток – на 8,8% до 4,2 млн человек.Пассажирооборот на внутренних направлениях вырос на 10,8% до 4,4 млрд пкм.

Основные операционные показатели группы в апреле выросли как на внутренних, так и на внешних направлениях. При этом темпы роста пассажиропотока на внутренних направлениях увеличились до 10,8%, что является максимальным значением с начала этого года.Нейтрально для котировок.

Опубликованные операционные данные нейтральны для котировок акций Аэрофлота. Проведение в России чемпионата мира по футболу окажет умеренную поддержку операционным показателям Группы в июне–июле. На динамику котировок акций могут повлиять новости относительно размера дивидендов за 2017 г. Ожидается, что совет директоров даст рекомендацию по дивидендам на заседании 29 мая. В случае выплаты 50% от чистой прибыли по МСФО дивидендная доходность составит 7,6%.

Настоящий бюллетень предназначен исключительно для информационных целей. Ни при каких обстоятельствах он не должен использоваться или рассматриваться как оферта или предложение делать оферты. Несмотря на то что данный материал был подготовлен с максимальной тщательностью, УРАЛСИБ не дает никаких прямых или косвенных заверений или гарантий в отношении достоверности и полноты включенной в бюллетень информации. Ни УРАЛСИБ, ни агенты компании или аффилированные лица не несут никакой ответственности за любые прямые или косвенные убытки от использования настоящего бюллетеня или содержащейся в нем информации. Бюллетень не предназначен для распространения на территории Великобритании и ЕС. Все права на бюллетень принадлежат ООО «УРАЛСИБ Кэпитал – Финансовые услуги», и содержащаяся в нем информация не может воспроизводиться или распространяться без предварительного письменного разрешения.

© УРАЛСИБ Кэпитал – Финансовые услуги 2018 Аэрофлот - группа увеличила перевозки пассажиров за январь - апрель на 7,2%

Аэрофлот - группа увеличила перевозки пассажиров за январь - апрель на 7,2%

За четыре месяца 2018 года Группа «Аэрофлот» перевезла 15,2 млн пассажиров, что на 7,2% превышает результат аналогичного периода прошлого года. За этот же период авиакомпания «Аэрофлот» перевезла 10,2 млн пассажиров, что на 6,0% больше, чем за аналогичный период прошлого года.

Пассажирооборот Группы увеличился на 7,2% по сравнению с аналогичным периодом прошлого года, пассажирооборот Компании – на 4,9%. Предельный пассажирооборот Группы увеличился на 7,4% по сравнению с аналогичным периодом прошлого года, предельный

пассажирооборот Компании – на 7,5%.

Процент занятости пассажирских кресел по Группе «Аэрофлот» снизился на 0,2 процентных пункта (п.п.) по сравнению с аналогичным периодом прошлого года и составил 79,1%, по Компании показатель снизился на 2,0 п.п. до 77,2%.

пресс-релиз

Доходность на акцию Аэрофлота составит 7,5 %

Доходность на акцию Аэрофлота составит 7,5 %

Совет директоров Аэрофлота предложил направить на дивиденды 50% прибыли по МСФО за 2017 г., ждет директиву правительства

Совет директоров Аэрофлота предложил направить на дивиденды половину чистой прибыли по МСФО за 2017 год, заявил глава компании Виталий Савельев журналистам в кулуарах форума SkyService-2018. «Наш совет директоров вышел с предложением о дивидендах — 50% (от прошлогодней чистой прибыли — ИФ) по стандартам МСФО. И сейчас ждем директиву правительства, после чего будет принято окончательное решение», — сказал В.Савельев. Он добавил, что заседание совета директоров, на котором планируется обсудить вопрос выплаты дивидендов за прошлый год, намечен на 29 мая.

Дивидендная политика Аэрофлота предполагает выплаты акционерам 25% от чистой прибыли по МСФО, однако по факту компания платит 50% от нее. Такие ожидания закладывают и участники рынка, поэтому сюрпризом заявления главы компании не являются. Напомним, что чистая прибыль Аэрофлота по МСФО за 2017 году составила 23 млрд рублей., сократившись на 41%. Таким образом акционеры получат 11,5 млрд руб., что дает дивидендную доходность в 7,5%

Промсвязьбанк Акции Аэрофлота будут оставаться под давлением в ближайшее время

Акции Аэрофлота будут оставаться под давлением в ближайшее время

Аэрофлот: совет директоров рекомендует выплатить 50% по МСФО в качестве дивидендов за 2017

Гендиректор компании сообщил, что совет директоров Аэрофлота рекомендует выплатить 50% от чистой прибыли по МСФО за 2017 в качестве дивидендов. Они будут рассмотрены на заседании совета директоров 29 мая. Кроме того, финансовый директор Аэрофлота Шамиль Курмашов скоро уйдет из компании.

Новость о дивидендах была ожидаемой. С коэффициентом выплаты 50%, компания выплатит 10.2 руб. на акцию, что соответствует доходности 7.8%. День закрытия реестра будет в июле. В то же самое время наша позиция по компании становится более негативной, чем прежде, из-за резкого роста цен на нефть в сочетании со слабым рублем и сильным долларом. Это сочетание факторов может отрицательно сказаться на прибыли компании в 2018 году, а также на будущих дивидендах. В нынешних экономических условиях мы видим риск снижения наших финансовых прогнозов и целевой цены. Хотя первоначально мы прогнозировали рост чистой прибыли на 20% в 2018 году до 25 млрд руб., фактически, чистая прибыль может составить 15-20 млрд руб. против 21 млрд руб. в 2017. Главный вопрос заключается в том, сможет ли Аэрофлот переложить рост расходов на пассажиров, что трудно сказать в настоящее время. Мы полагаем, что акции будут оставаться под давлением в ближайшее время.

АТОН «Аэрофлоту» больше не грозит остановка полетов в США

«Аэрофлоту» больше не грозит остановка полетов в США

«Аэрофлот» частично решил проблему получения виз в США для членов своих экипажей, рассказал гендиректор авиакомпании Виталий Савельев в кулуарах форума Skyservice 2018. Визы получают пилоты и борпроводники, у которых они истекли. Срок оформления новых – две недели. Проблему удалось решить после обращения во второй половине апреля в МИД и Минтранс России, отметил Савельев. Визы сотрудникам «Аэрофлота» выдаются на срок от двух лет, уточнил представитель компании. Правда, визы тем, у кого их ранее не было, не выдаются, добавил Савельев. Поэтому в США летают одни и те же экипажи, хотя обычно направления ротируются.

www.vedomosti.ru/business/articles/2018/05/15/769551-aeroflotu-bolshe-ne-grozit

Аэрофлот - ожидает директивы правительства по дивидендам авиакомпании в 50% от прибыли

Аэрофлот - ожидает директивы правительства по дивидендам авиакомпании в 50% от прибылиСовет директоров «Аэрофлота» вышел с предложением к правительству о дивидендах авиакомпании в размере 50% от прибыли по МСФО и в настоящее время ожидает соответствующей директивы.

Гендиректор «Аэрофлота» Виталий Савельев в кулуарах форума SkyService-2018:«Нет, такой директивы (правительства по дивидендам. — RNS) нет. У нас совет директоров 29 мая. И наш совет директоров вышел с предложением о 50% дивидендов по стандартам МСФО. И сейчас ждем директиву правительства, которое примет окончательное решение»

РНС

Инетесно, есть там что-то скрытое негативное, что может всплыть на горизонте? Все растет, ЧМ впереди, а он падает.

Андрей Бажан, из за нефти ценник на топливо растет, а топливо у АФ не малая часть расходов…

Как тихо тут, на лоях… )

Никаких идей?

Андрей Бажан, ждем еще пару рубликов и можно тарить

Аэрофлот продолжает показывать рост перевозок хуже, чем рынок в целом

Аэрофлот продолжает показывать рост перевозок хуже, чем рынок в целом

Авиакомпании РФ увеличили перевозки в апреле на 10,1%, до 8,2 млн человек

Российские авиакомпании увеличили перевозки в апреле 2018 года на 10,1% относительно аналогичного периода 2017 года, до 8,2 млн человек, сообщила Росавиация, ссылаясь на оперативные данные. Рост перевозок в апреле показали такие крупнейшие авиакомпании РФ, как Аэрофлот — российские авиалинии (2,8 млн человек, +7,5%), Сибирь (845,3 тыс. пассажиров, +21,7%), Уральские авиалинии (URAL) (637,5 тыс. пассажиров, +18,7%). По итогам января-апреля все российские авиакомпании обслужили 30,3 млн пассажиров (+11,9%), пассажирооборот увеличился до 77,3 млрд пассажиро-километров (+13,3%).

Динамика перевозок замедляется. Помимо высокой базы 2017 года, негативное влияние могла оказать девальвация национальной валюты в апреле, которая снизила желание россиян выезжать за рубеж. Отметим, что Аэрофлот продолжает показывать рост перевозок хуже, чем рынок в целом.

Промсвязьбанк

Аэрофлот - факторы роста и падения акций

- Компания в моменте не обслуживает лизинговые платежи перед иностранными лизингодателями (07.03.2024)

- По итогам 2024 года Аэрофлот может заработать рекордную прибыль и выплатить дивиденды 5-6 руб на акцию (14.12.2024)

- Если будет хорошо, то Аэрофлоту могут не продлить топливный демпфер 50 млрд (05.02.2025)

- В 2025 не смогут перевезти больше пассажиров, т.к. загрузка на максимуме (05.02.2025)

Аэрофлот - описание компании

Аэрофлот — крупнейший авиаперевозчик РоссииГодовой отчет 2015

IR: Андрей Наполнов

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций